- •Тема 17. Оценка риска и его последствий.

- •I Критерии оценки риска. Методы оценки риска. Анализ и оценка последствий риска.

- •II Анализ и оценка проектных рисков. Выбор проекта в условиях неопределенности и риска.

- •Принятие решений в условиях риска

- •Принятие решений в условиях неопределенности

- •III Практическая работа оао «нпо «Сатурн»

- •Оао «Концерн пво «Алмаз-Антей»

- •Стратегия компании

II Анализ и оценка проектных рисков. Выбор проекта в условиях неопределенности и риска.

Инвестиционная деятельность во всех ее формах сопряжена со значительным риском, что характерно для рыночной экономики.

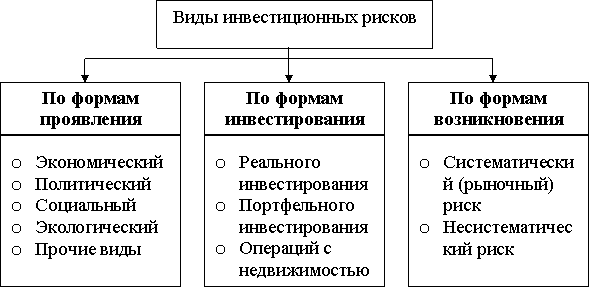

Под инвестиционным риском понимают вероятность возникновения непредвиденных финансовых потерь (снижение прибыли, дохода, потеря капитала инвестора). Виды инвестиционных рисков многообразны и классифицируются по следующим признакам.

Поясним понятия систематического и несистематического рисков. Первый из них характерен для всех участников инвестиционного процесса и определяется объективными факторами:

1) сменой стадий экономического цикла развития страны;

2) изменением ситуации на рынке инвестиционных товаров;

3) новациями налогового законодательства в сфере инвестирования;

4) амортизационной политикой органов государственной власти;

5) денежно-кредитной политикой государства (повышением или понижением учетной ставки банковского процента) и др.

Систематический риск является не диверсифицируемым для каждого конкретного инвестора. Он может возникнуть неожиданно, и его по следствия трудно спрогнозировать.

Несистематический (специфический) риск характерен для конкретного проекта или инвестора. Негативные последствия данного риска можно предотвратить или значительно снизить за счет более рационального управления инвестиционным портфелем.

В процессе оценки возможных потерь от инвестиционной деятельности используют абсолютные и относительные показатели. Абсолютный объем финансовых потерь, связанный с реальным инвестированием, представляет собой сумму убытка (ущерба), причиненного инвестору в связи с наступлением неблагоприятных событий.

Относительный размер финансовых потерь (убытка), связанных с инвестиционным риском, выражают отношением суммы возможного убытка к избранному базовому показателю (к величине ожидаемого дохода от инвестиций или к сумме вложенного в данный проект капитала).

,

,

где Кир - коэффициент инвестиционного риска, %.

Подобные финансовые потери можно считать низкими, если их уровень к объему инвестиций по проекту не превышает 5%; средними, если данный показатель колеблется в пределах свыше 5 и до 10%; высокими - свыше 10 и до 20%; очень высокими - если их уровень превышает 20%.

Наиболее распространенными методами анализа и оценки проектных рисков являются:

1) статистический;

2) целесообразности затрат;

3) экспертных оценок;

4) использования аналогов.

Содержание статистического метода заключается в изучении доходов и потерь от вложений капитала и определении частоты их возникновения. На основе полученных данных составляют прогноз на будущее. В процессе применения этого метода осуществляют расчет среднеквадратического отклонения, дисперсии и коэффициента вариации. Показатель среднеквадратического отклонения (d) по конкретному проекту вычисляют по формуле:

где n

- число периодов (месяцев, лет); Др -

расчетный доход по конкретному

инвестиционному проекту при различных

значениях конъюнктуры на рынке

инвестиционных товаров (высокая, средняя

и низкая); ![]() -

средний ожидаемый доход (чистые денежные

поступления, NPV) по проекту; Рi - значение

вероятности, которое соответствует

расчетному доходу (общая величина Р

= 1), доли единицы. Ее устанавливают

экспертным путем.

-

средний ожидаемый доход (чистые денежные

поступления, NPV) по проекту; Рi - значение

вероятности, которое соответствует

расчетному доходу (общая величина Р

= 1), доли единицы. Ее устанавливают

экспертным путем.

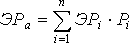

Вариация выражает изменения (колебаемость) количественной оценки признака при переходе от одного случая (варианта) к другому. Например, изменение рентабельности активов (собственного капитала, инвестиций и др.) можно определить, суммируя произведение фактических значений экономической рентабельности активов (ЭРi) на соответствующие вероятности (Рi):

.

.

Средневзвешенную дисперсию по правилам математической статистики устанавливают по формуле:

,

,

где d - параметр средневзвешенной дисперсии, %; ЭРi - экономическая рентабельность актива i-го вида, %; ЭРа - среднее значение экономической рентабельности активов, %; Рi - значение вероятности получения дохода по активу i-го вида, доли единицы.

Экономическую рентабельность активов (ЭРа) вычисляют по формуле:

![]() ,

,

где БП(ЧП) - бухгалтерская, или чистая, прибыль в расчетном периоде; Д - средняя стоимость активов в данном периоде.

Стандартное отклонение вычисляют как

квадратный корень из средневзвешенной

дисперсии (![]() ).

Чем выше будет полученный результат,

тем более рисковым считают соответствующий

актив (проект).

).

Чем выше будет полученный результат,

тем более рисковым считают соответствующий

актив (проект).

Коэффициент вариации (Кв) позволяет оценить уровень риска, если показатели средних ожидаемых доходов по активу (проекту) отличаются между собой:

,

,

где Кв - коэффициент вариации, доли единицы; δ - показатель средне-квадратического (стандартного) отклонения; Д - средний ожидаемый доход (чистые денежные поступления, NPV) по активу (проекту).

При сравнении активов (реальных или финансовых) предпочтение отдают тому из них, по которому значение Кв самое минимальное, что свидетельствует о наиболее благоприятном соотношении риска и дохода.

Статический метод расчета уровня риска требует наличия большого объема информации, которая не всегда имеется у инвестора (инициатора проекта).

Анализ целесообразности затрат ориентирован на выявление потенциальных зон риска. Перерасход инвестиционных затрат по сравнению с параметрами проекта может быть вызван следующими причинами:

изменением границ проектирования;

возникновением дополнительных затрат у подрядчика в ходе строительства объекта;

первоначальной недооценкой стоимости проекта;

различием в производительности (например, в продуктивности нефтяных и газовых скважин);

несовпадением в эффективности проектов (доходности, окупаемости капиталовложений, безопасности) и т. д.

Эти ключевые факторы могут быть детализированы с целью определения уровня риска осуществляемых капитальных вложений.

Метод экспертных оценок основан на анкетировании заключений специалистов-экспертов. Полученные статистические результаты обрабатывают в соответствии с поставленной аналитической задачей. Для получения более достоверной информации к участию в экспертизе привлекают специалистов, имеющих высокий профессиональный уровень и большой практический опыт работы в области инвестиционного проектирования.

Метод применения аналогов заключается в использовании сходства, подобия явлений (проектов) и их сопоставлении с другими аналогичными объектами. Для данного метода, как и для метода экспертных оценок, характерен определенный субъективизм, поскольку решающее значение при оценке проектов имеют интуиция, опыт и знания экспертов и аналитиков.

Самый верный способ снижения проектных рисков - обоснованный выбор инвестиционных решений, что находит отражение в технико-экономическом обосновании и бизнес-плане инвестиционного проекта.

Принятие решений в условиях риска и неопределенности

Обоснование и выбор конкретных управленческих решений, связанных с финансовыми рисками, базируется на концепции и методологии теории принятия решений. Эта теория предполагает, что решениям, связанным с риском, всегда свойственны элементы неизвестности конкретного поведения исходных параметров, которые не позволяют четко детерминировать значения конечных результатов этих решений.

В зависимости от степени неизвестности предстоящего поведения исходных параметров принятия решений различают условия риска, в которых вероятность наступления отдельных событий, влияющих на конечный результат, может быть установлена с той или иной степенью точности, и условия неопределенности, в которых из-за отсутствия необходимой информации такая вероятность не может быть установлена. Теория принятия решений в условиях риска и неопределенности основывается на следующих исходных положениях:

Объект принятия решения четко детерминирован и по нему известны основные из возможных факторов риска. В финансовом менеджменте такими объектами выступают отдельная финансовая операция, конкретный вид ценных бумаг, группа взаимоисключающих реальных инвестиционных проектов и т.п.

По объекту принятия решения избран показатель, который наилучшим образом характеризует эффективность этого решения. По краткосрочным финансовым операциям таким показателем избирается обычно сумма или уровень чистой прибыли, а по долгосрочным — чистый приведенный доход или внутренняя ставка доходности.

По объекту принятия решения избран показатель, характеризующий уровень его риска. Финансовый риск характеризуются обычно степенью возможного отклонения ожидаемого показателя эффективности (чистой прибыли, чистого приведенного дохода и т.п.) от средней или ожидаемой его величины.

Имеется конечное количество альтернатив принятия решения (конечное количество альтернативных реальных инвестиционных проектов, конкретных ценных бумаг, способов осуществления определенной финансовой операции и т.п.)

Имеется конечное число ситуаций развития события под влиянием изменения факторов риска. В финансовом менеджменте каждая из таких ситуаций характеризует одно из возможных предстоящих состояний внешней финансовой среды под влиянием изменений отдельных факторов риска. Число таких ситуаций в процессе принятия решений должно быть детерминировано в диапазоне от крайне благоприятных (наиболее оптимистическая ситуация) до крайне неблагоприятных (наиболее пессимистическая ситуация).

По каждому сочетанию альтернатив принятия решений и ситуаций развития события может быть определен конечный показатель эффективности решения (конкретное значение суммы чистой прибыли, чистого приведенного дохода и т.п., соответствующее данному сочетанию).

По каждой из рассматриваемой ситуации возможна или невозможна оценка вероятности ее реализации. Возможность осуществления оценки вероятности разделяет всю систему принимаемых рисковых решений на ранее рассмотренные условия их обоснования («условия риска» или «условия неопределенности»).

Выбор решения осуществляется по наилучшей из рассматриваемых альтернатив.

Методология принятия решения в условиях риска и неопределенности предполагает построение в процессе обоснования рисковых решений так называемой «матрицы решений», которая имеет следующий вид (табл. 1).

Таблица 1. «Матрица решений», выстраиваемая в процессе принятия решения в условиях риска или неопределенности

|

Варианты альтернатив принятия решений |

Варианты ситуаций развития событий | |||

|

С1 |

С2 |

… |

С n | |

|

А1 |

Э11 |

Э12 |

… |

Э1 n |

|

А2 |

Э21 |

Э22 |

… |

Э2 n |

|

… |

|

|

… |

|

|

А n |

Э n1 |

Э n2 |

… |

Э nn |

В приведенной матрице значения A1; A2;… А n характеризуют каждый из вариантов альтернатив принятия решения; значения С 1; С2;…; С n — каждый из возможных вариантов ситуации развития событий; значения Э11; Э12; Э1 n; Э21; Э22; Э2 n; Э n1; Э n2; …; Э nn — конкретный уровень эффективности решения, соответствующий определенной альтернативе при определенной ситуации.

Приведенная матрица решений характеризует один из ее видов, обозначаемый как «матрица выигрышей», так как она рассматривает показатель эффективности. Возможно также построение матрицы решений и другого вида, обозначаемого как «матрица рисков», в котором вместо показателя эффективности используется показатель финансовых потерь, соответствующих определенным сочетаниям альтернатив принятия решений и возможным ситуациям развития событий.

На основе указанной матрицы рассчитывается наилучшее из альтернативных решений по избранному критерию. Методика этого расчета дифференцируется для условий риска и условий неопределенности.