27-02-2015_20-17-34 / П_дручники / П_дручники / Костирко Финансовый анализ (7-изд)_рус

.pdf

Финансовый анализ 633

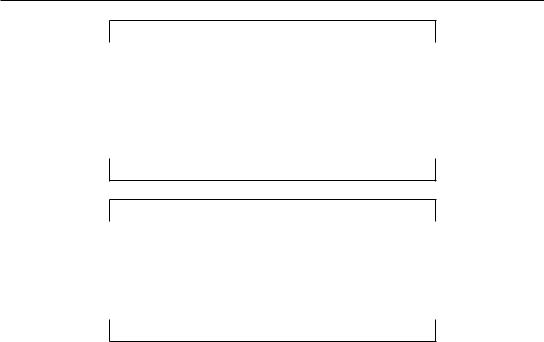

Анализ риска

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Выявление и классификация |

|

|

Оценка (количественная |

||||

|

|

и качественная) |

|||||

|

|

|

|

|

|||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Выбор методов воздействия на риск

Принятие решения

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Избежание |

|

Удержание |

|

Передача риска |

|||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Контроль результатов

Рис. 10.8. Общая схема процесса управления риском

Анализ риска — предусматривает формирование необходимой информации о структуре, свойствах объекта и возможных рисках. Полученная информация должна быть достаточной, чтобы принимать соответствующие решения на последующих этапах. Последовательность анализа состоит в следующем:

—выявление внутренних и внешних факторов, увеличивающих и уменьшающих конкретный вид риска;

—анализ и оценка выявленных факторов;

—оценка конкретного вида риска;

—определение финансовой состоятельности и экономической целесообразности проекта;

—определение допустимого уровня риска;

—анализ отдельных операций по выбранному уровню риска;

—разработка мероприятий по снижению риска.

Впроцессе анализа не только выявляются отдельные виды риска, но и оценивается вероятность их появления, количественная и качественная оценки их влияния. В ходе оценки рассчитывается возможный ущерб и разрабатывается набор сценариев развития неблагоприятных ситуаций. Для различных рисков могут быть построены функции распределения вероятности наступления ущерба в зависимости от его размера.

634 Финансовый анализ

Анализ выполняется в двух противоположных направлениях — от оценки к выявлению и наоборот.

Следующий этап предполагает выбор метода воздействия на риски с целью минимизации ожидаемого ущерба в будущем. Каждый вид риска предполагает два-три пути его снижения. Поэтому производится сравнительная оценка эффективности методов воздействия на риск с целью выбора наилучшего из них.

На этапе принятия решений, когда определяются необходимые финансовые и трудовые ресурсы, происходит постановка и распределение задач среди менеджеров, осуществляется мониторинг рынка соответствующих услуг.

Заключительным этапом управления риском является контроль и корректировка результатов реализации выбранной стратегии с учетом полученной информации об убытках и мерах по их минимизации.

Формируя стратегию, предприятие выбирает способы и форму управления риском.

Классификация рисков

Потери, имеющие место в предпринимательской деятельности, можно разделить на материальные, трудовые и финансовые.

Эффективность мероприятий, принятия и реализации управленческих решений, связанных со снижением (ликвидацией) риска, в определенной мере обусловлена правильной классификацией рисков.

В финансовом анализе риски денежных потерь классифицируются:

—в зависимости от вида хозяйственной деятельности — предпринимательский (производственный, коммерческий, финансовый) и потребительский;

—по признаку проявления — спекулятивный, чистый;

—в зависимости от вида финансового предпринимательства — инвестиционный, страховой, банковский.

В практике анализа чаще всего выделяют следующие виды предпринимательского риска:

Производственные риски, обусловленные производственными факторами: брак, невыполнение производственной программы, аварии. Причины возникновения производственного риска: возможное сокращение объемов производства, рост материальных затрат, недовольство работников, ошибки менеджеров, уплата завышенных отчислений и налогов.

Коммерческие (финансовые) риски, связанные с вероятностью потерь денежных средств либо их недополучением. В числе коммерческих рисков выделяют чистые и спекулятивные. Первые означают возможность получения убытка или нулевого результата, вторые выражаются в вероятности получить как положительный, так и отрицательный результаты. К ним относятся природно-естественные, экологические, политические, транспортные и часть

Финансовый анализ 635

коммерческих рисков (имущественные, производственные, торговые). Финансовый риск — это спекулятивный риск. Инвестор, осуществляя венчурное (рисковое) вложение капитала, предвидит два возможных результата: доход или убыток. Причины коммерческого риска: сокращение объема реализации продукции, повышение закупочной цены материальных ресурсов, непредвиденное снижение объема закупок, повышение издержек обращения, экономическая неустойчивость по причине изменения вкуса клиентов, опережающие действия конкурентов.

Финансовые риски вызываются также меняющимся соотношением собственных и заемных средств (повышением издержек по обслуживанию капитала, потерей денежных средств.). Причины финансового риска: достаточно большое соотношение заемных и собственных средств, зависимость от кредиторов, пассивность капиталов, неоправданно большое размещение средств в одном проекте; финансовый риск обусловлен уровнем ожидаемой доходности. Финансовые риски возможны при проведении операций с ценными бумагами.

На уровне предприятия финансовый риск — это разновидность предпринимательского риска и означает угрозу денежных потерь. В зависимости от типа объекта финансовый риск подразделяется на имущественный риск и риск, связанный с обязательствами. Имущественный риск — это угроза потери любой части собственного имущества (при этом весь ущерб пересчитывается в денежном выражении). Риск, связанный с обязательствами, — это риск финансовых убытков, если действиями данной фирмы или ее отдельными служащими будет нанесен ущерб юридическому или физическому лицу.

Основными видами финансового риска являются: кредитный, процентный, валютный, риск упущенной выгоды, инвестиционный, налоговый.

Кредитный риск — опасность неуплаты предприятием основного долга и процентов по нему.

Процентный риск — опасность потерь, связанная с ростом стоимости кредита.

Валютные риски представляют собой опасность изменения курса валют, что приведет к реальным потерям при совершении биржевых спекуляций и различных внешнеэкономических операций.

Риск упущенной выгоды — это вероятность наступления косвенного ущерба или недополучения прибыли в результате неосуществления какого-либо мероприятия или остановки хозяйственной деятельности.

Инвестиционный риск — это вероятность того, что отвлечение финансовых ресурсов из текущего оборота в будущем принесет убытки или меньшую прибыль, чем ожидалось. Он присущ практически всем типам предприятий и неизбежен, поскольку, инвестируя сбережения сегодня, покупатель того или иного вида актива отказывается от какой-то части материальных благ в надежде укрепить благополучие в будущем. Предприятие-инвестор, осуществляя венчурное вложение капитала, знает заранее, что возможны два вида результатов: доход или убыток.

636 Финансовый анализ

Налоговый риск включает следующие опасности: невозможность получения налогового кредита; изменение налогового законодательства; индивидуальные решения сотрудников налоговой службы о возможности использования льгот или применения конкретных санкций [50, с. 53—56].

Все хозяйственные операции подвержены финансовым рискам. В связи с этим оценить целесообразность их выполнения возможно при условии, если предварительно определять величину финансового риска.

Исходя из классификации факторов, определяющих финансовые риски, принято выделять систематический и несистематический (специальные) риски.

Систематический риск обусловлен действием многообразных, общих для всех предприятий факторов. К ним относится снижение деловой активности, инфляция, сопровождающаяся неуклонным ростом цен и снижением покупательной способности денег, изменение банковских процентов, налоговых и таможенных ставок, введение квот и ограничений на хозяйственные операции. Они характеризуют все виды инвестиций и определяют состояние рынка в целом.

Несистематический риск вызван действием факторов, зависящих от деятельности самого предприятия. Сюда относятся потеря рынков сбыта товаров, продукции, работ, услуг вследствие снижения их качества, проводимой неэффективной ценовой политики; падение доходности продаж и рентабельности капитала, приводящее к потере источников финансирования, к неплатежеспособности; снижение ликвидности активов и баланса, рост дебиторской задолженности и другие факторы.

Методы анализа и оценки риска

Анализ рисков подразделяют на качественный и количественный.

Качественный анализ представляет собой идентификацию всех возможных рисков. Его главная задача — определить факторы риска, этапы работы, при выполнении которых возникает риск, установить области риска.

Так объем убытка от вложения капитала может быть равен объему данного капитала, быть меньше или больше его.

Проведя анализ риска, следует определить степень риска. Качественными характеристиками риска являются следующие индикаторы:

—допустимый — имеется угроза полной потери прибыли от реализации планируемого проекта;

—критический — возможны недопоступление не только прибыли, но и выручки и покрытие убытков за счет средств предпринимателя;

—катастрофический — возможны потеря капитала, имущества и банкротства предприятия.

Количественный анализ риска предполагает определение конкретного раз-

Финансовый анализ 637

мера денежного ущерба отдельных видов финансового риска и финансового риска в целом.

Иногда качественный и количественный анализы производятся на основе оценки влияния внутренних и внешних факторов: осуществляются поэлементная оценка удельного веса их влияния на работу данного предприятия и ее стоимостная оценка. Такой метод анализа является достаточно трудоемким с точки зрения количественного анализа, но приносит хороший результат при качественном анализе.

На практике риск оценивается по одному или нескольким показателям и критериям.

Вабсолютном выражении риск определяется величиной возможных потерь в материально-вещественном (физическом) или стоимостном (денежном выражении).

Вотносительном выражении риск определяется как величина возможных потерь, отнесенная к некоторой базе, в виде которой удобно оценивать либо имущественное состояние предприятия, либо общие затраты ресурсов на данный вид предпринимательской деятельности, либо ожидаемый доход (прибыль). Тогда потерями будет считаться случайное отклонение прибыли, дохода, выручки в сторону снижения в сравнении с ожидаемыми величинами. Предпринимательские потери — это, в первую очередь, случайное снижение предпринимательского дохода. Именно величина таких потерь и характеризует степень риска. Отсюда анализ риска связан прежде всего с изучением потерь. В зависимости от величины вероятных потерь целесообразно разделить их на три группы:

—потери, величина которых не превышает расчетной прибыли, можно назвать допустимыми;

—потери, величина которых больше расчетной прибыли, относятся к разряду критических, — такие потери придется возмещать из кармана предпринимателя;

—еще более опасен катастрофический риск, при котором предприниматель рискует понести потери, превышающие все его имущество. Если удается тем или иным способом спрогнозировать, оценить возможные потери по данной операции, то это означает, что получена количественная оценка риска, на который идет предприниматель. Разделив абсолютную величину возможных потерь на расчетный показатель затрат или прибыли, получим количественную оценку риска в относительном выражении, в процентах.

Говоря, что риск измеряется величиной возможных вероятных потерь, следует учитывать случайный характер таких потерь. Вероятность наступления события может быть определена объективным или субъективным методом.

Объективными методами пользуются для определения вероятности наступления события на основе исчисления частоты, с которой происходит данное событие. К объективным факторам относятся те, которые не зависят непосредственно от фирмы: инфляция, конкуренция, политические и экономические кризисы, экология, таможенные пошлины.

638 Финансовый анализ

Субъективные методы базируются на использовании субъективных критериев, которые основываются на различных предложениях. К таким предложениям могут относиться суждение оценивающего, его личный опыт, оценка эксперта по рейтингу, мнение аудитора-консультанта.

Таким образом, в основе анализа и оценки финансовых рисков лежит нахождение зависимости между определенными размерами потерь предприятия и вероятностью их возникновения.

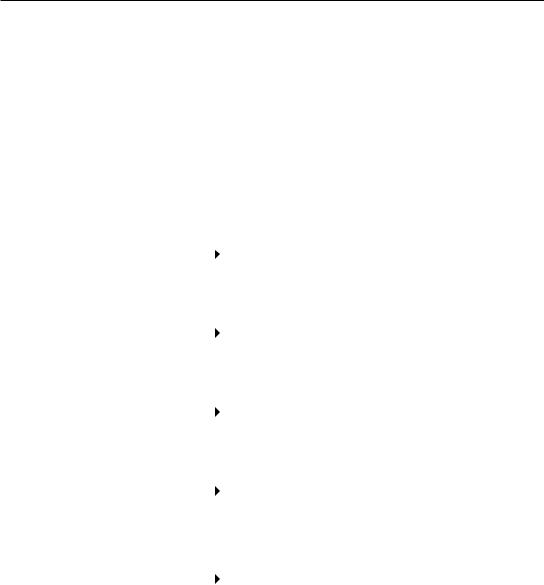

Для определения вероятности возникновения определенного уровня потерь применяются различные методы: статистический, анализ целесообразности затрат, метод экспертных оценок, аналитический способ, метод использования аналогов [40, с. 90 — 92] (рис. 10.9).

Метод математической |

|

|

Заключается в изучении статистических |

|

|

данных и расчете вероятностей |

|

статистики |

|

|

|

|

|

возникновения потерь |

|

|

|

|

|

|

|

|

|

Анализ |

|

|

Ориентирован на идентификацию |

целесообразности |

|

|

потенциальных зон риска на основе |

|

|

||

затрат |

|

|

анализа факторов перерасхода инвестиций |

|

|

|

|

Метод экспертных |

|

|

Основан на анкетировании специалистов- |

|

|

экспертов с последующей математической |

|

оценок |

|

|

|

|

|

обработкой данных |

|

|

|

|

|

|

|

|

|

|

|

|

Является определенной комбинацией |

Аналитический способ |

|

|

принципов статистической оценки |

|

|

||

|

|

|

и экспертного анализа |

|

|

|

|

|

|

|

Исследуются данные о последствиях |

Метод аналогов |

|

|

воздействия факторов финансового |

|

|

риска на аналогичные проекты других |

|

|

|

|

|

|

|

|

конкурирующих предприятий |

|

|

|

|

Рис. 10.9. Методы оценки рисков

Использование разнообразных методов оценки риска зависит от нескольких основных критериев их выбора:

— доступности информации с учетом изменений во времени;

Финансовый анализ 639

—условий прогнозирования, в том числе временного горизонта прогнозирования (долго- и краткосрочные оценки риска);

—владения методами оценки риска и умения их применения на практике;

—возможности применения компьютерных программ для оценки риска. Суть статистического метода заключается в изучении статистики потерь

и прибылей на данном или аналогичном производстве, устанавливаются величина и частота получения той или иной экономической отдачи, составляется наиболее вероятный прогноз на будущее. Величина (степень) риска измеряется двумя критериями: среднеожидаемое значение, изменчивость ожидаемого результата. Инструментами статистического метода расчета финансового риска являются вариация, дисперсия и стандартное (среднеквадратичное) отклонение.

Вариация — изменение количественных показателей при переходе от одного варианта результата к другому.

Дисперсия — мера отклонения фактического значения от его среднего значения.

Величина риска может быть измерена двумя критериями: среднее ожидаемое значение и изменчивость возможного результата.

Среднеожидаемое значение — это величина события, обусловленная неопределенной ситуацией. Оно является средневзвешенным всех возможных результатов, где вероятность каждого результата используется в качестве частоты или веса соответствующего значения. Таким образом, вычисляется тот результат, который предположительно ожидается.

Частота (вероятность) возникновения некоторого уровня потерь определяется по формуле:

р = |

Н1 |

, |

(10.17) |

|

Н |

||||

|

|

|||

|

2 |

|

|

где р — частота (вероятность) возникновения событий, уровня потерь; Н1 — число случаев наступления конкретного уровня потерь; Н2 — общее число случаев в статистической выборке.

Мерой количественной оценки в этом случае является среднее ожидаемое значение событий (результата):

n |

|

x = ∑ pixi , |

(10.18) |

i=1

где x — среднее ожидаемое значение;

xi — абсолютное значение i-го результата;

pi — вероятность наступления i-го результата; n — число вариантов исхода события.

640 Финансовый анализ

Таким образом, среднее ожидаемое значение события равно произведению суммы фактических значений на соответствующие вероятности.

Следующим этапом является определение дисперсии, которая рассчитывается как произведение суммы квадратов разниц между фактическим и средним ожидаемым значением события на соответствующие вероятности по формуле:

|

n |

|

|

|

|

|

|

∑(x − |

|

)2 n |

|

|

|

|

x |

, |

(10.19) |

|||

σ2 = |

i=1 |

|

|

|

||

|

∑n |

|||||

|

|

|

|

|||

где σ2 — дисперсия;

x — среднее ожидаемое значение;

xi — ожидаемое значение для каждого случая наблюдения; n — число случаев наблюдения.

Зная величину дисперсии, можно определить стандартное (среднеквадратическое) отклонение по формуле:

|

|

n |

|

|

|

|

|

|

|

|

∑(x − |

x |

)2 n |

, |

(10.20) |

||

σ = |

i=1 |

|

|

|

||||

|

∑n |

|||||||

|

|

|

|

|

|

|||

где σ — среднее квадратическое отклонение.

Чем выше величина стандартного отклонения, тем выше риск прогнозируемого события.

Дисперсия и среднеквадратическое отклонение характеризуют абсолютную колеблемость возможных финансовых результатов. Для сравнительной оценки наиболее пригодны показатели относительной колеблемости: коэффициент вариации и бета-коэффициент.

Коэффициент вариации — это отношение среднеквадратического откло-

нения к среднему ожидаемому значению: |

|

||

V = |

σ |

100 , |

(10.21) |

|

x |

|

|

где V — коэффициент вариации;

σ — среднеквадратическое отклонение;

x — среднее ожидаемое значение.

Коэффициент вариации — относительная величина. С его помощью можно сравнивать колеблемость признаков, выраженных и в разных величинах из-

Финансовый анализ 641

мерения. Коэффициент вариации может измеряться от 0 до 100. Установлена следующая качественная оценка различных значений коэффициента вариации: до 10 % — слабая колеблемость; 10 — 25 % — умеренная; свыше 25 % — высокая. Соответственно оценивается и степень финансового риска.

Бета-коэффициент (β) применяется для оценки риска вложений в ценные бумаги и рассчитывается по формуле:

β = |

∆i , |

(10.22) |

|

∆ |

|

где ∆i — процент изменения курса i-й ценной бумаги;

∆ — средний процент изменения курсов всех акций на фондовом рынке. К достоинствам статистических методов относят их определенную универсальность. Недостатки вытекают из самой сути статистических исследований — необходимости иметь большую базу данных, сложности и неоднозначности полученных выводов, определенных трудностей при анализе динамических рядов. Для целей расчета рисков хозяйственной деятельности эти методы применяются относительно редко. Однако в последнее время некоторую популярность приобрел метод кластерного анализа, с помощью которого иногда удается получить данные, пригодные для использования. Чаще всего кластерный анализ применяется при разработке бизнес-планов, когда рассчитывается общий коэффициент риска на основе данных, полученных путем разбиения

рисков на группы.

Анализ целесообразности затрат заключается в определении потенциальных зон риска. В качестве исходных факторов или их комбинации, которые могут вызвать рост планируемых затрат, рассматривают следующие:

—первоначальная недооценка стоимости проекта;

—изменение границ проектирования;

—различие в производительности;

—увеличение первоначальной стоимости проекта;

—изменение условий реализации проекта;

—увеличение первоначальной стоимости.

Каждый из этих основных факторов может быть детализирован. Примером может служить анализ показателей финансовой устойчивости с целью определения степени риска финансовых средств.

Анализ целесообразности затрат ориентирован на идентификацию потенциальных зон риска с учетом показателей финансовой устойчивости предприятия. В данном случае можно просто обойтись стандартными приемами финансового анализа результатов деятельности основного предприятия и деятельности его контрагентов (банка, инвестиционного фонда, предприятия-клиента, предприятия-эмитента, инвестора, покупателя, продавца и т. д.).

Метод экспертных оценок основан на анкетировании специалистов-