Фінансуючи оптимістів,

стаєш песимістом

Ч. Т. Джонс

![]()

Зовнішні фінансові джерела санації підприємств

Фінансове оздоровлення із залученням засобів власників підприємства. Форми участі власників у санації підприємства. Двоступінчаста санація. Зменшення номінального капіталу з подальшим його збільшенням. Порядок збільшення статутного фонду. Переважні права на купівлю цінних паперів нової емісії. Фінансові джерела збільшення статутного фонду. Встановлення курсу емісії. Емісійний дохід. Додаткова емісія акцій. Облігації конверсійної позики. Альтернативна санація. Участь кредиторів у фінансуванні санації підприємства-боржника. Конверсія боргу у власність. Пролонгація та реструктуризація існуючої заборгованості. Надання додаткових кредитних ресурсів. Мотиви участі кредиторів у санації підприємства. Податкові аспекти участі кредиторів у санації боржника. Форми фінансової участі персоналу в санації підприємства.

7.1. Фінансування санації за рахунок акціонерного (пайового) капіталу

Найбільш зацікавленими в санації неспроможного підприємства особами є його власники (акціонери, пайовики та ін.). Вони, як правило, несуть значний тягар фінансування санаційних заходів. Фінансувати санацію власники можуть у таких формах:

а) внески на збільшення статутного фонду;

б) надання позик;

в) цільові внески на безповоротній основі.

Звичайно, найчастіше застосовують першу форму. У результаті санації балансу підприємство не мобілізує додаткові кошти, проте створюються необхідні передумови (зрівноваження номінальної вартості акцій (часток) з їх ринковою ціною) для залучення зовнішніх фінансових джерел у майбутньому. На практиці з метою санації нерідко слідом за зменшенням статутного капіталу здійснюється його збільшення. Ця операція називається двоступінчастою санацією.

7.1.1. Основні цілі та порядок збільшення статутного фонду

Основні цілі збільшення статутного капіталу підприємства такі:

-

мобілізація фінансових ресурсів для виконання санаційних заходів виробничо-технічного характеру, модернізації існуючих потужностей, переобладнання чи розширення виробництва;

-

збільшення частки капіталу, у межах якої власники підприємства відповідають за його зобов’язаннями перед кредиторами, спрямоване на підвищення кредитоспроможності суб’єкта господарювання та його фінансової стійкості;

-

поліпшення ліквідності та платоспроможності підприємства (збільшення капіталу пов’язане, як правило, із залученням додаткових грошових ресурсів);

-

акумуляція фінансового капіталу для придбання корпоративних прав інших підприємств, у тому числі з метою посилення впливу на них, поглинання чи придбання їх потужностей.

З метою санації статутний фонд, як правило, збільшують, щоб мобілізувати фінансові ресурси й підвищити фінансову стійкість підприємства. Ще один важливий мотив — збільшення капіталу, за яким власники несуть відповідальність перед кредиторами, завдяки чому підвищується кредитоспроможність підприємства. Серед інших чинників, що зумовлюють збільшення статутного капіталу, слід назвати зниження ринкової ціни акцій. Високий курс перешкоджає широкій диверсифікації акцій, оскільки приватні інвестори, як правило, побоюються вкладати кошти в акції з високою купівельною ціною. Ефекту зниження курсу можна досягти і без збільшення номінального капіталу, зменшивши номінальну вартість акцій, а також збільшивши їх кількість (Spliting — подрібнення).

Державна комісія з цінних паперів та фондового ринку затвердила Положення про порядок збільшення (зменшення) статутного фонду акціонерного товариства, де в загальних рисах визначаються методи, джерела та порядок виконання операцій зі статутним фондом АТ.

Зауважимо, що АТ має право збільшувати статутний фонд, якщо всі раніше випущені акції повністю сплачені за вартістю, не нижчою від номінальної. Рішення про збільшення статутного капіталу приймається більшістю в 3/4 голосів акціонерів, які беруть участь у правомочних зборах. Збільшити статутний фонд товариства не більш як на 1/3 можна за рішенням правління, якщо таке передбачено статутом.

Законодавчими актами заборонено випуск акцій з метою покриття збитків, пов’язаних з господарською діяльністю емітента. Проте коли йдеться про випуск акцій зі зміною їх номінальної вартості без зміни розміру статутного фонду або зі збільшенням статутного фонду в результаті індексації основних фондів, кошти емітента не залучаються. Тому вимога законодавства щодо заборони випуску акцій для покриття збитків, пов’язаних з господарською діяльністю, у цьому разі не застосовується.

Структурно-логічну схему збільшення статутного капіталу підприємства наведено на рис. 7.1.

Реєстрація інформації про емісію акцій. Відкриті акціонерні товариства зобов’язані зареєструвати інформацію про емісію акцій (у тому числі в разі прийняття рішення про збільшення або зменшення статутного фонду, випуску акцій нової номінальної вартості, випуску акцій з метою обміну на раніше випущені облігації або акції іншого акціонерного товариства тощо), для чого подають до реєструвального органу такі документи:

-

заяву про реєстрацію інформації про емісію акцій;

-

інформацію про емісію акцій;

-

копію платіжного доручення про сплату до місцевого бюджету (за місцем державної реєстрації відкритого акціонерного товариства) державного мита за реєстрацію інформації про емісію цінних паперів у розмірі 0,1% сумарної номінальної вартості акцій, на які планується передплата;

-

рішення про емісію акцій, яке оформлено протоколом, із зазначенням наявності збитків, форми випуску цінних паперів та інших відомостей;

-

баланс, звіт про фінансові результати та їх використання, засвідчені підписами й печатками емітента та аудитора (аудиторської фірми), висновок аудитора (аудиторської фірми);

-

копію договору з торговцем цінними паперами щодо розміщення акцій;

-

копії свідоцтв про реєстрацію попередніх випусків цінних паперів.

Рис. 7.1. Структурно-логічна схема збільшення статутного фонду акціонерного товариства

Якщо в емітента чи його правового попередника протягом трьох календарних років, що передували емісії, здійснювалися заходи з економічного оздоровлення (санації) або була порушена справа про банкрутство, то в інформації про емісію акцій слід навести також відповідні дані.

Після реєстрації випуску цінних паперів емітентові видається свідоцтво, яке є підставою для друкування бланків сертифікатів цінних паперів, якщо останні випускаються в документованій формі. У разі, коли цінні папери випускаються в недокументованій формі, свідоцтво є підставою для оформлення глобального сертифіката до депозитарію.

Звіт про наслідки передплати на акції. Не пізніше як через 15 днів після закінчення строку передплати на акції відкрите акціонерне товариство подає в реєструвальний орган звіт про її наслідки, який має містити таку інформацію:

а) фактична дата початку і дата закінчення передплати на акції;

б) кількість акцій, на які здійснено передплату;

в) загальна номінальна вартість акцій, на які здійснено передплату в порівнянні із запланованою величиною;

г) загальна сума договорів, укладених під час передплати на акції;

д) загальна сума коштів, одержаних у ході передплати на акції, з розбиттям на групи:

-

грошові кошти, внесені як плата за акції, із зазначенням кількості акцій;

-

вартісна оцінка майна, внесеного як плата за акції, із зазначенням кількості акцій;

-

оцінка іноземної валюти, внесеної як плата за акції, із зазначенням кількості акцій;

е) розподіл коштів на статутний фонд (у сумі номінальної вартості передплачених акцій) і додаткові власні кошти (у сумі перевищення фактичної ціни продажу акцій над їх номінальною вартістю);

є) комісійні та інші види винагород, виплачені торговцю цінними паперами (якщо емітент користується його послугами).

Звіт про наслідки передплати на акції має бути підписаний емітентом, торговцем цінними паперами (якщо емітент користується його послугами) та аудитором. Якщо передплата на акції не відбулася, емітент також подає реєструвальному органу звіт про відповідні наслідки.

Випуск акцій реєструється протягом 30 днів з моменту подання заяви та потрібних документів до реєструвального органу.

Переважне право на купівлю корпоративних прав нової емісії. Законодавством України передбачено, що в разі збільшення статутного фонду акціонери (АТ) та учасники (ТОВ) користуються переважним правом на купівлю додатково випущених акцій (часток). Проте практичний механізм реалізації цього права відсутній. Дуже часто це призводить до конфліктних ситуацій між керівництвом підприємства та його власниками (що є характерним для багатьох постдержавних підприємств та банківських установ), а також проблем, пов’язаних з ігноруванням інтересів малих власників.

Неврегульованість механізму використання інституту переважних прав дозволяє без особливих труднощів, за допомогою додаткової емісії акцій (часток), змінити власника контрольного пакета та перебрати ввесь контроль над підприємством. Ця проблема особливо актуальна з огляду на інфляційні процеси.

З’ясуємо основні питання, що стосуються переважних прав і з якими мають бути ознайомлені як фінансові служби підприємств, так і рядові акціонери (пайовики). Переважне право на придбання акцій (часток) дає змогу колишнім власникам:

-

зберегти свою частку (у процентному вираженні) у статутному капіталі, а отже, і в усьому майні підприємства;

-

попередити «розмивання» вартості своєї частки у статутному капіталі внаслідок емісії акцій за низьким курсом;

-

зберегти свою частку голосів на загальних зборах власників;

-

компенсувати збитки від «розмивання» частки у статутному фонді тим власникам, які не скористалися переважним правом на купівлю додаткових корпоративних прав, а продали його.

Оголошення про розмір додаткової емісії та строки використання переважних прав розміщується у друкованих засобах масової інформації. Кількість прав на купівлю залежить від кількості наявних «старих» акцій. Право на придбання нових акцій підкріплюється дивідендним купоном, який наводиться в оголошенні про пропозицію купівлі права. Вони продаються та купуються на біржі протягом двох тижнів після початку передплати на акції нової емісії, але перед проведенням самої емісії. Старі акції та переважні права на купівлю нових продаються окремо. Одночасно з початком торгівлі переважними правами ціна старих акцій автоматично зменшується на вартість переважного права.

Приклад1. Статутний капітал акціонерного товариства становить 1 000 000 у.о. (20 000 акцій номінальною вартістю 50 у.о.). На загальних зборах акціонерів прийнято рішення про збільшення статутного капіталу на 50%, тобто відношення с, згідно з яким робиться емісія, дорівнює 2 : 1. Біржовий курс акцій до збільшення статутного фонду становить 100 у.о. Курс емісії нових акцій — 70 у.о. за акцію:

|

Статутний фонд |

Номінальна вартість, у.о. |

Кількість акцій |

Курс, у.о |

Загальна курсова вартість, у.о. |

|

Початковий Сума збільшення |

1 000 000 500 000 |

20 000 10 000 |

100 70 |

2 000 000 700 000 |

Після збільшення капіталу загальний біржовий курс акцій до- сяг 2 700 000 у.о. Йому відповідає статутний капітал у розмірі 1 500 000 у.о. (30 000 акцій номінальною вартістю 50 у.о.). У результаті збільшення статутного капіталу формується новий біржовий курс акцій:

![]()

де Кб, Ке — курс акцій відповідно біржовий та емісії (нових), у.о.

Курсовий прибуток на кожну нову акцію дорівнює 20 у.о., курсовий збиток на кожну стару акцію — 10 у.о. Під час купівлі-продажу переважних прав компенсуються курсові збитки старих акціонерів за рахунок курсового прибутку держателів нових акцій:

|

Акції |

Кількість |

Старий курс, у.о |

Курс емісії, у.о |

Середній курс, у.о. |

Курсова вартість 1 (12(3)) |

Курсова вартість 2 (14) |

Курсовий збиток (прибуток), у.о. |

|

Старі Нові |

2 1 |

100 — |

— 70 |

90 90 |

200 70 |

180 90 |

–20 +20 |

|

Разом |

270 |

270 |

0 |

||||

Якщо нові інвестори бажають придбати акції нової емісії (або колишні власники купити акції понад їхню квоту у статутному капіталі), то їм слід придбати переважні права в тих акціонерів, які не мають наміру ними скористатися. Якщо акціонер поступається своїми правами на придбання нових акцій, то виручені ним від продажу цих прав грошові кошти мають компенсувати зміни курсу акцій. Грошова оцінка переважного права на купівлю нових акцій відповідає різниці між біржовим курсом старих акцій і середнім курсом, який сформувався після збільшення капіталу. Якщо капітал зріс згідно з відношенням 2 : 1, покупець нових акцій має придбати два переважні права для купівлі однієї акції за курсом емісії.

У розглядуваному прикладі інвестор, купуючи одну нову акцію, має заплатити 90 у.о.(70 + 2·10), що відповідає середньому курсу після емісії.

Зауважимо, що фінансово-майновий стан старих акціонерів у результаті операції збільшення статутного капіталу не змінюється. Переконаємося в цьому, розглянувши схему:

Надходження у вигляді виручки від реалізації переважних прав акціонерів є для них виручкою від реалізації належної їм частки основного капіталу, а не «подарунком» (як думають деякі акціонери) товариства. Хибне враження, що це «подарунок», створюється через те, що на практиці середній курс акцій може наближатися до старого курсу або навіть перевищувати його.

Вартість (грошова оцінка) переважного права на купівлю нових акцій:

![]()

де С — відношення, згідно з яким здійснюється емісія,

![]() .

.

Тут Ф1, Ф2 — розмір статутного фонду підприємства відповідно до і після його збільшення.

Підставивши числові значення розглядуваного прикладу,

![]()

Фактична біржова ціна переважних прав визначається попитом та пропозицією на них, а отже, може відрізнятися від розрахункової. Головним фактором, який визначає попит на переважні права, є прогноз про майбутній ринковий курс акцій та розмір очікуваних дивідендів.

Розглянуті цілі, порядок та загальні передумови збільшення статутного капіталу підприємств слід обов’язково враховувати, приймаючи рішення про використання цього інструмента залучення фінансових ресурсів.

Спинимося тепер на методах збільшення статутного капіталу.

7.1.2. Методи та джерела збільшення статутного фонду

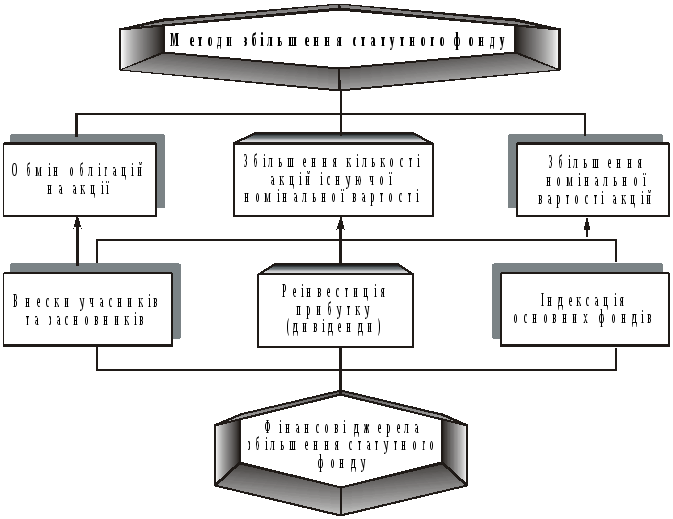

Статутний фонд збільшують трьома методами:

-

збільшенням кількості акцій існуючої номінальної вар- тості;

-

збільшенням номінальної вартості акцій;

-

обміном облігацій на акції.

Взаємозв’язки між основними методами та джерела збільшення статутного капіталу підприємства унаочнює рис. 7.2.

Рис. 7.2. Методи та джерела збільшення статутного фонду підприємства