Фин.менеджмент

.pdf5.10.2014 |

Московская финансово-промышленная академия |

срочности предусматривается перевод задолженности в разряд обыкновенных ссуд с одновременным оформлением кредитного договора).

Ломбардный кредит – краткосрочный кредит, который предоставляется под залог легко реализуемого движимого имущества или ценных бумаг. Оценка принимаемых в залог изделий производится по соглашению сторон. Стоимость залога, как правило, превышает сумму кредита на 15—50 %, поэтому если заемщик не возвратил кредит в срок, то кредитор продает заложенное имущество и погашает долг и проценты по нему за счет вырученной суммы.

Учетный (вексельный) кредит – форма кредитования банком векселедержателя путем досрочной выплаты ему указанной в векселе суммы, за вычетом процентов за время с момента учета векселя до срока платежа по нему, а также суммы банковской комиссии. Свои права по векселю при этом векселедержатель передает банку посредством индоссамента.

Факторинг – форма финансирования не требующая обеспечения. Представляет собой продажу организацией дебиторской задолженности по сниженной цене банку или специализированной финансовой организации (фактору).

Коммерческий кредит – предоставление в заем денег или вещей в виде аванса, предварительной оплаты, отсрочки или рассрочки платежа за товары, работы, услуги.

Порядок заключения договора коммерческого кредита регулируется ст. 823 ГК РФ.

Товарный кредит – это заемное обязательство, согласно которому одна сторона (кредитор) обязуется предоставить другой стороне (заемщику) товары, определенные родовыми признаками.

Порядок заключения договора товарного кредита регулируется ст. 822 ГК РФ, на который распространяются общие правила кредитного договора и, в частности, его заключение в письменной форме любыми субъектами. Помимо этого договор товарного кредита сочетает в себе признаки двух гражданско-правовых обязательств: куплипродажи и кредита.

Так как к этому договору применяются правила заключения кредитного договора, предполагается, что договор товарного кредита является возмездным, то есть за пользование товаром кредитор вправе взимать проценты. Причем они могут быть установлены как в денежной, так и натуральной форме. Их размер определяется соглашением сторон, а при отсутствии такового – в соответствии со ставкой рефинансирования Банка России. Если же условие о процентах в договоре отсутствует, то он считается беспроцентным (ст. 809 ГК РФ).

Переход права собственности на товар по договору товарного кредита происходит в момент его фактической передачи от кредитора к заемщику. Условия о количестве, об ассортименте, о комплектности, о качестве, о таре и (или) об упаковке предоставляемых вещей должны исполняться в соответствии с правилами о договоре куплипродажи товаров (ст. 465 – 485 ГК РФ), если иное не предусмотрено договором товарного кредита (абзац второй ст. 822 ГК РФ).

На практике договор товарного кредита предоставляет значительные преимущества: покупатель получает товар в собственность с момента передачи ему товара и имеет право его продавать, передавать на реализацию другим предприятиям, то есть совершать с товаром любые действия, предусмотренные законом. Кроме того, покупатель не должен сразу уплачивать полную стоимость товара, полученного в кредит.

Вопрос 6. Управление привлечением заемного капитала.

Организация, использующая только собственный капитал, имеет максимальную финансовую устойчивость, однако она ограничивает темпы своего развития, т.к. отказавшись от привлечения заемного капитала в период благоприятной рыночной конъюнктуры, лишается дополнительного источника финансирования активов. Использование заемного капитала позволяет существенно расширить объем хозяйственной деятельности организации, обеспечить более эффективное использование собственного капитала, ускорить формирование различных целевых финансовых фондов, а в конечном счете – повысить рыночную стоимость организации.

Процесс управления привлечением заемных средств организации предполагает:

1.Анализ привлечения и использования заемных средств в предшествующем периоде. Цель анализа – выявление объема, состава и форм привлечения заемных средств и оценка эффективности их использования. Результаты проведенного анализа служат основой оценки целесообразности использования заемных средств организацией в сложившихся объемах и формах.

2.Конкретизация задач привлечения заемных средств в предстоящем периоде. Основными задачами привлечения заемных средств могут являться:

∙пополнение необходимого объема постоянной части оборотных активов;

∙обеспечение формирования переменной части оборотных активов;

∙формирование недостающего объема инвестиционных ресурсов;

∙обеспечение социальнобытовых потребностей своих работников и пр.

3.Определение предельного объема привлечения заемных средств. Максимальный объем привлечения диктуется двумя основными условиями:

∙предельным эффектом финансового рычага;

∙обеспечением достаточной финансовой устойчивости организации.

Таким образом, на третьем этапе устанавливается лимит использования заемных средств организации.

http://e-biblio.ru/book/bib/06_management/Fin_menedgment/sg.html#_Toc277075794 |

21/50 |

5.10.2014 |

Московская финансово-промышленная академия |

4.Определение форм привлечения заемных средств. Выбор форм привлечения заемных средств организация осуществляет исходя из целей и специфики своей деятельности.

5.Оценка стоимости привлечения заемного капитала из различных источников. Такая оценка проводится в разрезе различных форм заемного капитала, привлекаемого организацией из внешних и внутренних источников. Результаты такой оценки служат основой разработки управленческих решений относительно выбора альтернативных источников привлечения средств, с учетом сравнительного анализа стоимости их привлечения.

6.Определение соотношения объема заемных средств, привлекаемых на краткосрочной и долгосрочной основе.

Цель анализа – установление сроков использования привлекаемых заемных средств для оптимизации их соотношения. Соотношение заемных средств привлекаемых на кратко- и долгосрочной основе, может быть так же оптимизировано с учетом стоимости их привлечения. Как правило, краткосрочные заемные средства дешевле долгосрочных.

7.Организация привлечения.

8.Организация эффективного использования заемных средств.

9.Обеспечения возврата привлечённых средств.

Вопрос 7. Управление стоимостью капитала.

Денежное выражение стоимости капитала представляет собой цену капитала.

Капитал как фактор производства и инвестиционный ресурс в любой своей форме имеет определенную цену: акционерам выплачивают дивиденды, банкам – проценты за предоставленные ими кредиты, инвесторам – проценты за сделанные ими инвестиции и др. Общая сумма средств, которую нужно уплатить за использование определенного объема капитала, называется ценой капитала.

Управление стоимостью капитала – процесс формирования рациональной стоимостной структуры функционирующего капитала.

Цель управления стоимостью капитала – минимизация цены функционирующего капитала.

Задачи управления стоимостью капитала:

∙оценка стоимости (определение цены) функционирующего собственного капитала;

∙оценка стоимости (определение цены) функционирующего заемного капитала;

∙оценка факторов, обусловливающих формирование цены собственного и заемного капитала;

∙определение оптимальной стоимостной структуры функционирующего капитала;

∙планирование источников формирования капитала;

∙разработка и реализация мероприятий по формированию рациональной структуры функционирующего капитала;

∙формирование политики распределения прибыли и др.

В процессе управления стоимостью капитала компоненты капитала определяются по отдельным источникам его привлечения: эмиссия акций, получение банковского кредита, эмиссия облигаций, нераспределенная прибыль, финансовый лизинг и т. д. Уровень цены каждого элемента колеблется во времени под влиянием различных факторов.

Показателями оценки стоимости капитала выступают:

∙средневзвешенная стоимость капитала;

∙предельная стоимость капитала.

Под средневзвешенной стоимостью капитала (WACC – Weighted Average Cost of Capital) понимается среднеарифметическая взвешенная стоимости отдельных элементов капитала, определяемая по формуле:

где kj – стоимость j-го источника средств;

dj – удельный вec j-гo источника в общей их сумме.

В процессе экономической деятельности отдельных субъектов хозяйствования средневзвешенная стоимость капитала может быть определена в следующих вариантах:

∙фактическая средневзвешенная стоимость капитала (рассчитанная по фактически сложившейся структуре элементов капитала и фактическому уровню стоимости каждого из них);

∙прогнозируемая средневзвешенная стоимость капитала (рассчитанная по планируемой динамике структуры элементов капитала и прогнозируемому уровню стоимости каждого из них).

http://e-biblio.ru/book/bib/06_management/Fin_menedgment/sg.html#_Toc277075794 |

22/50 |

5.10.2014 |

Московская финансово-промышленная академия |

∙ оптимальная средневзвешенная стоимость капитала (по оптимизированной целевой структуре элементов капитала и прогнозируемому уровню стоимости каждого из них).

Поскольку собственный капитал, также как и заемный имеет определенную стоимость, для оценки средневзвешенной стоимости капитала необходимо учитывать стоимость их отдельных элементов.

Стоимость собственного капитала в целом рассматривается с точки зрения альтернативных вариантов размещения средств или упущенной выгоды. В настоящее время можно выделить два основных способа оценки стоимости собственного капитала: а) метод дивидендов; б) метод оценки доходности финансовых активов на основе использования модели САРМ (Capital Assets Pricing Model).

Всоответствии с дивидендным подходом стоимость собственного капитала определяется текущей стоимостью дивидендов, которые акционеры либо получают, либо желают получить от предприятия, а также ожидаемыми изменениями курсовой стоимости акций. Логика данного подхода состоит в том, что выплата дивидендов рассматривается как плата за собственный капитал.

Всоответствии с моделью САРМ (Capital Assets Pricing Model) стоимость собственного капитала определяется исходя из условия, что требуемая норма доходности (стоимость капитала) должна отражать уровень риска, который вынуждены нести собственники для того, чтобы получить указанную доходность.

Оценка стоимости обыкновенных акций:

∙Подход, основанный на дивидендах (общий вид):

∙Модель постоянного дивиденда:

где k – норма дивиденда на акцию (цена собственного капитала); D – прогнозируемый размер дивиденда на акцию;

Р – текущая рыночная цена акции.

Данная формула может быть модифицирована, если предположить, что дивиденды растут с некоторым темпом роста. В этом случае определение искомой величины цены собственного капитала предполагает наличие нового параметра g, который представляет собой ожидаемый темп роста дивидендов.

∙Модель постоянного темпа роста дивиденда (формула Гордона):

∙Модель постоянного темпа роста дивиденда при проведении дополнительной эмиссии:

где  .-.удельный вес затрат на размещение акций.

.-.удельный вес затрат на размещение акций.

∙ Подход, основанный на оценке соотношения между риском и доходностью:

Он включает в себя расчет следующих показателей:

∙K(R)f – ставка доходности по безрисковым вложениям, включающим в себя, как правило, доходность государственных ценных бумаг;

∙K(R)m – среднерыночный уровень доходности обыкновенных акций, т. е. средняя ставка доходности по всем

акциям, котирующимся на фондовом рынке; ∙ β (коэффициент бета) – показатель систематического риска. Он характеризуется колебаниями показателей на

рынке ценных бумаг и показывает, насколько изменение цены акции организации обусловлено рыночными тенденциями.

http://e-biblio.ru/book/bib/06_management/Fin_menedgment/sg.html#_Toc277075794 |

23/50 |

5.10.2014 |

Московская финансово-промышленная академия |

Интерпретация В-коэффициента для акций конкретной организации означает:

∙при β = 1 – акции организации имеют среднюю степень риска, которая сложилась на рынке в целом;

∙при β < 1 – акции организации менее рискованны, чем в среднем на рынке;

∙при β > 1 – акции организации более рискованны, чем в среднем на рынке.

Оценка стоимости привилегированных акций:

Стоимость заемного капитала рассматривается с точки зрения входящих в его состав элементов. В качестве примера рассмотрим алгоритм оценки стоимости банковского кредита и эмиссии облигаций.

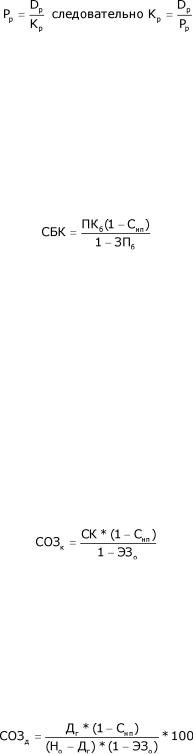

Оценка стоимости банковского кредита. Несмотря на многообразие его видов, форм и условий, определяется на основе ставки процента за кредит, которая формирует основные затраты по его обслуживанию. Эта ставка в процессе оценки требует внесения двух уточнений: ставка должна быть увеличена на размер других затрат организации обусловленных условиями кредитного соглашения (например, страхования кредита за счет заемщика) и уменьшена на ставку налога на прибыль с целью отражения реальных затрат организации. С учетом этого стоимость заемного капитала в форме банковского кредита оценивается по следующей формуле:

,

где:

СБК – стоимость заемного капитала, привлекаемого в форме банковского кредита, %; ПКб – ставка процента за банковский кредит, %;

Снп – ставка налога на прибыль, выраженная десятичной дробью; ЗПб – уровень расходов по привлечению банковского кредита к его сумме, выраженный десятичной дробью.

Если организация не несет дополнительных затрат по привлечению банковского кредита или если эти расходы несущественны по отношению к сумме привлекаемых средств, то приведенная формула оценки используется без знаменателя (базовый вариант).

Оценка стоимости эмиссии облигаций. Осуществляется на базе ставки купонного процента по ней, формирующего сумму периодических купонных выплат. Если облигация продается на иных условиях, то базой оценки выступает общая сумма дисконта по ней, выплачиваемая при погашении.

В первом случае оценка осуществляется по формуле:

,

где:

СОЗк – стоимость заемного капитала, привлекаемого за счет эмиссии облигаций, %;

СК – ставка купонного процента по облигации, %; Снп – ставка налога на прибыль, выраженная десятичной дробью;

Э3о – уровень эмиссионных затрат по отношению к объему эмиссии, выраженный десятичной дробью.

Во втором случае расчет стоимости производится по следующей формуле:

,

где:

СОЗд – стоимость заемного капитала, привлекаемого за счет эмиссии облигаций, %; Дг – среднегодовая сумма дисконта по облигации; Но – номинал облигации, подлежащей погашению;

Cнп – ставка налога на прибыль, выраженная десятичной дробью;

Э3о – уровень эмиссионных затрат по отношению к сумме привлеченных за счет эмиссии средств, выражен десятичной дробью.

http://e-biblio.ru/book/bib/06_management/Fin_menedgment/sg.html#_Toc277075794 |

24/50 |

5.10.2014 |

Московская финансово-промышленная академия |

Обеспечение эффективного управления капиталом организации в процессе ее развития требует постоянной оценки предельной стоимости капитала.

Под предельной стоимостью капитала понимается уровень стоимости каждой новой его единицы, дополнительно привлекаемой организацией.

Графически механизм формирования предельной стоимости капитала выглядит следующим образом.

На первоначальной стадии формирования капитала организации используются источники с более низкой стоимостью. По мере исчерпания источников привлечения капитала с таким уровнем стоимости организация вынуждена использовать источники с более высоким уровнем стоимости. Следовательно, по мере развития организации и привлечения все большего объема нового капитала показатель предельной его стоимости постоянно возрастает.

По каждому отдельному элементу капитала возрастание предельной стоимости капитала носит скачкообразный характер. Это означает, что до определенного размера привлечения нового капитала по данному элементу уровень его стоимости остается прежним, а затем новая единица капитала привлекается по более высокой стоимости (этот новый уровень стоимости элемента капитала также сохраняется до определенных пределов его привлечения, после чего наступает очередной его скачок) или по более низкой стоимости (это происходит в результате роста инвестиционного рейтинга организации, например по шкале S&P с ВВ+ до ВВВ или даже до А).

Увеличение уровня стоимости привлечения каждой дополнительной единицы отдельного элемента капитала в «точке разрыва» приводит одновременно к росту средневзвешенной стоимости дополнительно привлекаемого капитала организации. Следовательно «точка разрыва» характеризует не только новый скачок уровня стоимости отдельного элемента капитала, но и границу перехода к новой средневзвешенной стоимости дополнительно привлекаемого капитала.

Вопрос 8. Теории структуры капитала.

В наиболее общем виде понятие «структура капитала» характеризуется всеми зарубежными и отечественными экономистами как соотношение собственного и заемного капитала организации.

На современном этапе значительное число экономистов склоняется к мнению, что понятие «структура капитала» должно рассматривать все виды как собственного, так и заемного капитала организации. При этом в составе собственного капитала должен рассматриваться не только первоначально инвестированный его объем (акционерный, паевой или индивидуальный капитал, формирующий уставной фонд организации), но и накопленная в дальнейшем его часть в форме различных резервов и фондов, а также предполагаемая к реинвестированию вновь сформированная прибыль (нераспределенная прибыль). Соответственно и заемный капитал должен рассматриваться во всех формах его использования организацией, включая финансовый лизинг, товарный, коммерческий кредит, кредиторскую задолженность и других.

Такая трактовка понятия «структура капитала» позволяет существенно расширить сферу практического использования этой теоретической концепции в финансовой деятельности организации по следующим причинам:

∙позволяет исследовать особенности и разрабатывать соответствующие рекомендации не только для крупных организаций, но и для средних и малых организаций, доступ которых на рынок долгосрочного капитала крайне ограничен;

∙дает возможность теснее увязать при исследовании эффективность его использования с эффективностью

http://e-biblio.ru/book/bib/06_management/Fin_menedgment/sg.html#_Toc277075794 |

25/50 |

5.10.2014 |

Московская финансово-промышленная академия |

использования активов, в которые он инвестирован. В этом случае может быть элиминирована роль структуры капитала в обеспечении роста эффективности использования совокупных активов организации;

∙концепция структуры капитала полностью синхронизируется с концепцией стоимости капитала, что позволяет комплексно использовать их инструментарий в целях повышения рыночной стоимости организации;

Структура капитала оказывает непосредственное влияние на формирование рыночной стоимости организации. Эта связь характеризуется показателем средневзвешенной стоимости. Поэтому концепция структуры капитала исследуется в комплексе с концепцией стоимости капитала и концепцией рыночной стоимости организации.

В теории финансового менеджмента существует ряд теоретических концепций, отражающих различные подходы оптимизации структуры капитала:

∙традиционалистская концепция;

∙концепция индифферентности;

∙компромиссная концепция;

∙концепция противоречия интересов.

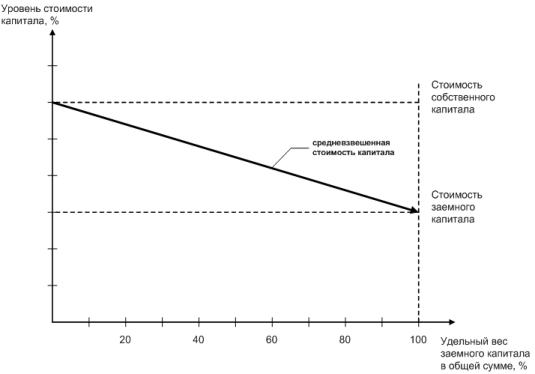

Основу традиционалистской концепции структуры капитала составляет положение о возможной оптимизации структуры капитала путем учета разной стоимости отдельных его составных частей. Исходной теоретической предпосылкой этой концепции является утверждение, что стоимость собственного капитала организации всегда выше стоимости заемного капитала.

Графически содержание этой концепции может быть проиллюстрировано следующим образом.

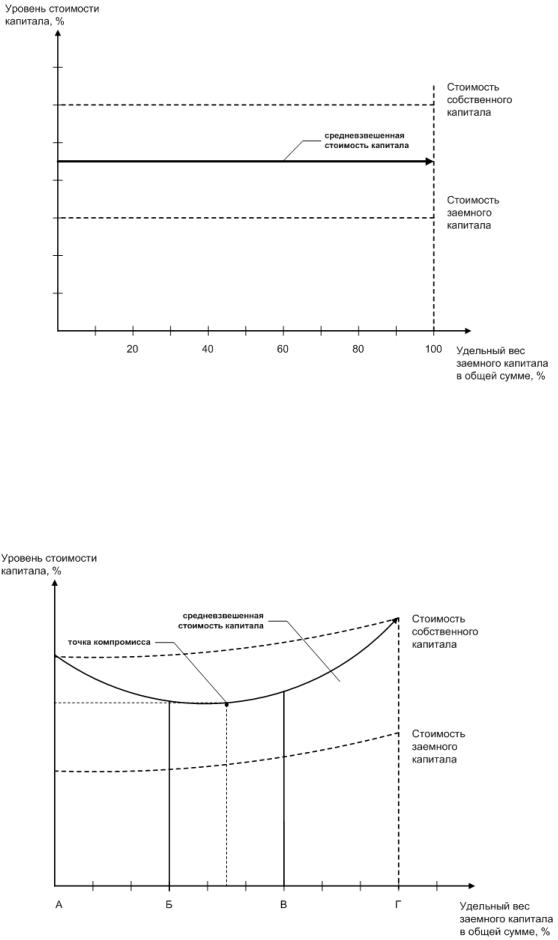

Основу концепции индифферентности структуры капитала составляет положение о невозможности оптимизации структуры капитала ни по критерию минимизации средневзвешенной его стоимости, ни по критерию максимизации рыночной стоимости организации, так она не оказывает влияние на формирование этих показателей. Эта концепция была впервые выдвинута американскими экономистами Ф. Модильяни и М. Миллером (1958 г.). В концепции рассматривается механизм формирования структуры капитала и рыночной стоимости организации в теской увязке с механизмом функционирования рынка капитала в целом. Графически содержание этой концепции можно представить следующим образом.

http://e-biblio.ru/book/bib/06_management/Fin_menedgment/sg.html#_Toc277075794 |

26/50 |

5.10.2014 |

Московская финансово-промышленная академия |

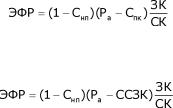

Основу компромиссной концепции структуры капитала составляет положение о том, что она формируется под воздействием ряда противоречивых условий, определяющих соотношение уровня доходности и риска использования капитала организации, которые в процессе оптимизации его структуры должны быть учтены путем соответствующего компромисса их комплексного воздействия. Эта концепция, основанная на исследованиях М. Миллера, X. Де-Анжело, Р. Масюлиса, Дж. Уорнера и некоторых других современных экономистов, включает в механизм формирования структуры капитала ряд реальных условий функционирования экономики и рынка, которые не учитывались в предшествующих концепциях.

Графически содержание этой концепции можно представить следующим образом.

Основу концепции противоречия интересов формирования структуры капитала составляет положение о различии интересов и уровня информированности собственников, инвесторов, кредиторов и менеджеров в процессе управления эффективностью его использования, выравнивание которых вызывает увеличение стоимости отдельных его элементов.

Это вносит определенные коррективы в процесс оптимизации структуры капитала по критерию его

http://e-biblio.ru/book/bib/06_management/Fin_menedgment/sg.html#_Toc277075794 |

27/50 |

5.10.2014 |

Московская финансово-промышленная академия |

средневзвешенной стоимости (а соответственно и рыночной стоимости организации). Авторы отдельных теоретических положений этой концепции – М. Гордон, М. Дженсен, У. Меклинг, Д. Галей, Р. Мазулис, С. Майерс и некоторые другие современные экономисты, – не изменяя принципиально сущности компромиссной концепции, позволили существенно расширить область ее практического использования за счет исследования отдельных факторов.

Сущность концепции противоречия интересов формирования капитала организации составляют теории асимметричности информации, сигнализирования, мониторинговых затрат и некоторые другие.

Теория асимметричности информации основывается на том, что рынок капитала не может быть полностью совершенным во всех своих аспектах и в течение всего периода своего функционирования даже в наиболее экономически развитых странах. Реально функционирующий рынок формирует в силу своего несовершенства (недостаточной «прозрачности») неадекватную («асимметричную») информацию для отдельных его участников о перспективах развития организации. Это, в свою очередь, порождает неравнозначную оценку предстоящего уровня доходности и риска его деятельности, а соответственно и условий оптимизации структуры капитала. Асимметричность информации проявляется в том, что менеджеры организации получают более полную информацию по рассматриваемому аспекту, чем его инвесторы и кредиторы. Если бы последние располагали такой же полной информацией, что и менеджеры организации, они имели бы возможность более правильно формировать свои требования к уровню доходности предоставляемого организации капитала. А это в свою очередь позволяло бы оптимизировать структуру капитала в соответствии с реальным финансовым состоянием организации и реальными перспективами ее развития.

Теория сигнализирования («сигнальная теория»), являясь логическим развитием теории асимметричной информации, основывается на том, что рынок капитала посылает инвесторам и кредиторам соответствующие сигналы о перспективах развития организации на основе поведения менеджеров на этом рынке. При благоприятных перспективах развития менеджеры будут стараться удовлетворять дополнительную потребность в капитале за счет привлечения заемных финансовых средств (в этом случае ожидаемый дополнительный доход будет принадлежать исключительно прежним собственникам и создаст условия для существенного роста рыночной стоимости организации). При неблагоприятных перспективах развития менеджеры будут стараться удовлетворить дополнительную потребность в финансовых ресурсах за счет привлечения собственного капитала из внешних источников, т.е. за счет расширения круга инвесторов, что позволит разделить с ними сумму предстоящих убытков. Теория сигнализирования в условиях асимметричной информации позволяет инвесторам и кредиторам лучше обосновывать свои решения о предоставлении капитала организации (хотя и с определенным «лагом запаздывания»), что отражается соответствующим образом на формировании его структуры.

Теория мониторинговых затрат («теория затрат на осуществление контроля») базируется на различии интересов и уровня информированности собственников и кредиторов организации. Кредиторы, предоставляя организации капитал, в условиях асимметричной информации требуют от него возможности осуществления собственного контроля за эффективностью его использования и обеспечением возврата. Затраты по осуществлению такого контроля кредиторы стараются переложить на собственников организации путем их включения в ставку процента за кредит. Чем выше удельный вес заемного капитала, тем выше уровень таких мониторинговых затрат (затрат на осуществление контроля). Иными словами, мониторинговые затраты (как и издержки банкротства) имеют тенденцию к увеличению с ростом удельного веса заемного капитала, что приводит к росту средневзвешенной стоимости капитала, а соответственно и снижению рыночной стоимости организации. Следовательно, наличие мониторинговых затрат ограничивает эффективность использования заемного капитала и должно обязательно учитываться в процессе оптимизации его структуры.

Вопрос 9. Управление структурой капитала.

Необходимость в управлении структурой капитала возникает по следующим причинам:

∙стоимость различных элементов капитала различна и, привлекая более дешевые ресурсы, организация может значительно повысить доходность собственного капитала, компенсируя повышенные риски;

∙комбинируя различные элементы капитала, организация может повысить свою рыночную стоимость и инвестиционную привлекательность.

Целью управления структурой капитала является поиск оптимального соотношения между собственным и заемным капиталом, различными краткосрочными и долгосрочными источниками его формирования (доля в общей величине пассивов собственного капитала, долгосрочных обязательств, краткосрочных обязательств в виде банковских ссуд, кредитных линий, кредиторской задолженности и др.). Оптимальная структура капитала складывается в результате компромисса между достижением максимально возможной экономии на налогах, обусловленной привлечением заемных средств и дополнительными затратами, связанными с повышением вероятности возникновения финансовых затруднений с ростом доли заемного капитала.

Вопрос 10. Финансовый рычаг.

Финансовый рычаг – это соотношение между собственным и заемным капиталом.

Эффект финансового рычага возникает вследствие того, что одолженные под фиксированный процент средства

http://e-biblio.ru/book/bib/06_management/Fin_menedgment/sg.html#_Toc277075794 |

28/50 |

5.10.2014 |

Московская финансово-промышленная академия |

можно использовать на те проекты, которые бы обеспечивали более высокую отдачу, чем составляет сумма процентов по кредитам и займам. Этот показатель определяет границу экономической целесообразности привлечения заемных средств.

Таким образом, эффект финансового рычага (ЭФР) отражает насколько процентов изменится рентабельность собственного капитала за счет использования заемных средств.

ЭФР может быть как положительным, так и отрицательным. Эффект возникает благодаря использованию не только платного кредита, но и бесплатных заемных ресурсов (кредиторской задолженности). И чем больше доля последних в общей сумме заемных средств, тем выше ЭФР.

Рассчитывается ЭФР обычно следующим образом:

или

,

где:

Снп – ставка налога на прибыль; Ра – рентабельность активов;

Спк – средняя ставка процента за кредит;

ССЗК – средневзвешенная стоимость заемного капитала; ЗК – величина заемного капитала; СК – величина собственного капитала.

Выделение трех составляющих эффекта финансового рычага позволяет целенаправленно управлять им в процессе финансовой деятельности организации.

Налоговый корректор (1 – Снп) – показывает, в какой степени проявляется эффект финансового рычага в

зависимости от различного уровня налогообложения прибыли.

Дифференциал финансового рычага (Ра – Спк) – главное условие достижения положительного эффекта от

использования заемных средств. Положительный эффект достигается в том случае, когда дифференциал положительный, т. е. уровень прибыли, получаемый от использования активов (экономическая рентабельность), больше чем расходы по привлечению и обслуживанию заемных средств, т.е. когда рентабельность активов выше средневзвешенной цены заемных средств.

Коэффициент финансового рычага (ЗК/СК) усиливает положительный или отрицательный эффект, получаемый за счет дифференциала. При положительном значении последнего, любое увеличение коэффициента финансового рычага будет вызывать еще больший прирост рентабельности собственного капитала, а при отрицательном его значении – увеличение коэффициента финансового рычага будет приводить к еще большему снижению рентабельности собственного капитала.

Ответьте на вопросы:

1.Каковы источники увеличения собственного капитала?

2.Каковы способы увеличения собственного капитала?

3.Каков состав собственного капитала организации?

4.Какова экономическая сущность и назначение резервного капитала организации?

5.В каких случаях организация вынуждена увеличивать собственный капитал?

6.Каковы цель и задачи управления собственным капиталом организации?

7.Каковы задачи дивидендной политики организации?

8.Каковы типы дивидендной политики организации?

9.Каковы задачи эмиссионной политики организации?

10.Каковы источники привлечения и формы заемного капитала?

11.С какой целью организация вынуждена привлекать заемный капитал?

12.Каковы цель и задачи управления долгосрочными обязательствами организации?

13.Каковы основные виды долгосрочного финансирования организации?

14.Какие факторы оказывают влияние на структуру и величину обязательств организации?

15.Каковы особенности форм долгосрочного банковского кредитования?

16.Каковы преимущества и недостатки облигационного займа при финансировании деятельности организации?

17.Каковы цель и задачи управления краткосрочными обязательствами организации?

18.Каковы принципы формирования политики финансирования активов организации?

19.Каковы эффективные формы краткосрочного финансирования деятельности организации?

http://e-biblio.ru/book/bib/06_management/Fin_menedgment/sg.html#_Toc277075794 |

29/50 |

5.10.2014 |

Московская финансово-промышленная академия |

20.Каковы традиционные и нетрадиционные инструменты краткосрочного финансирования?

21.В чем заключается экономическое содержание факторинга?

22.Сравните особенности факторинга и кредита?

23.Каковы основные источники формирования капитала организации?

24.Какие факторы оказывают влияние на структуру капитала?

25.Какие факторы оказывают влияние на формирование цены собственного и заемного капитала?

26.Каковы принципы формирования структуры капитала?

27.Как осуществляется оценка стоимости (определение цены) функционирующего собственного капитала?

28.Как осуществляется оценка стоимости (определение цены) функционирующего заемного капитала?

29.За счет каких процедур достигается минимизаций цены функционирующего капитала?

30.В чем состоит экономический смысл финансового рычага?

31.В чем проявляется эффект финансового рычага?

При изучении Темы 3 необходимо прочитать:

[1]: Глава 14. «Управление источниками финансирования деятельности фирмы»: Способы финансирования деятельности фирмы. Капитал: сущность, трактовки. Сущность и классификация источников финансирования деятельности фирмы. Основные способы формирования и наращивания источников финансирования (стр. 319-333).

Обратите внимание на элементы собственного капитала и способы проведения эмиссии. Глава 16. Политика выплаты дивидендов (стр. 360-378).

Обратите внимание на факторы, влияющие на дивидендную политику и методики организации дивидендных выплат.

Глава 15. «Стоимость и структура источников финансирования» (стр. 339-358).

Обратите внимание на особенности определения стоимости источников собственного и заемного капитала, показатель средневзвешенной стоимости капитала.

Глава 8. «Категории риска и левериджа, их взаимосвязь» (стр. 198-216).

Разберите приведенные способы оценки производственного и финансового левериджа.

[2]: Глава 14. «Финансирование хозяйственной деятельности»: Источники и формы заемного финансирования. Привлечение иностранного капитала (стр. 578-623).

Обратите внимание на целевое назначения банковских кредитов и их формы. Охарактеризуйте преимущества и недостатки использования кредитов, облигаций и различных видов лизинга в качестве источников финансирования. Ознакомьтесь с формами привлечения иностранного капитала.

Глава 15. «Структура и стоимость капитала фирмы»: Понятие структуры и стоимости капитала. Средневзвешенная и предельная стоимость капитала (стр. 623-641).

Обратите внимание на модификации модели CAPM и особенности определения предельной стоимости капитала.

Посмотрите:

[1]: Глава 14. «Управление источниками финансирования деятельности фирмы» (стр. 319-337). Обратите внимание на выделенные автором признаки классификации источников финансирования. [2]: Глава 5. «Структура и стоимость капитала фирмы»: Теории структуры капитала (стр. 642-678). Охарактеризуйте основные отличия теории Модильяни-Миллера и традиционной теории. Разберите

приведенные примеры. Обратите внимание на модифицированную модель Модильяни-Миллера. Глава 16. «Управление структурой капитала» (стр. 679-717).

Обратите внимание на факторы, определяющие выбор источников финансирования. Разберите алгоритм определения точки равновесия и ее экономический смысл, способы определения заемного потенциала фирмы и особенности выбора оптимальной структуры капитала.

Тема 4. Управление активами организации

Вопросы темы:

Вопрос 1. Цель и задачи управления активами. Вопрос 2. Управление внеоборотными активами. Вопрос 3. Управление оборотными активами. Вопрос 4. Управление денежным оборотом. Вопрос 5. Управление денежными средствами. Вопрос 6. Управление запасами.

Вопрос 7. Управление дебиторской задолженностью.

Изучив данную тему, студент должен

знать:

∙цель и задачи управления активами;

∙состав и экономическое содержание внеоборотных активов;

∙состав и экономическое содержание оборотных активов;

http://e-biblio.ru/book/bib/06_management/Fin_menedgment/sg.html#_Toc277075794 |

30/50 |