- •Тема 1. Основы анализа и диагностики хозяйственной деятельности

- •2. Предмет, объекты, цель, задачи и принципы анализа. Виды экономического анализа.

- •Виды экономического анализа

- •3. Виды информации и требования, предъявляемые к экономической информации при анализе

- •4. Методологические основы анализа хозяйственной деятельности

- •Тема 2. Способы обработки экономической информации в анализе финансово-хозяйственной деятельности предприятий. Способы факторного анализа

- •1. Способы обработки экономической информации. Продолжение

- •1.2 Способы приведения показателей в сопоставимый вид

- •1.3 Использование относительных и средних величин в ахд

- •1.4 Способы группировки информации в ахд

- •1.5 Балансовый способ в ахд

- •1.6 Использование графического способа в ахд

- •1.7 Способы табличного представления аналитических данных

- •3. Детерминированное моделирование и способы преобразования факторных систем

- •4. Способы факторного анализа

- •4.1 Способ цепной подстановки

- •4.2 Индексный способ

- •4.3 Способ абсолютных разниц

- •4.4 Способ относительных разниц

- •4.5 Интегральный способ

- •Тема 3. Методика определения величины резервов в ахд

- •1 Понятие, экономическая сущность хозяйственных резервов и их классификация

- •2 Принципы организации поиска и подсчета резервов

- •3 Методика определения величины резервов

- •Тема. Анализ состояния и использования основных средств организации

- •1. Задачи анализа и источники информации

- •2. Анализ состава, динамики и структуры основных средств

- •3. Анализ наличия и движения основных средств и обеспеченности организации ос

- •4. Анализ эффективности использования основного капитала и основных производственных средств. Факторный анализ

- •Тема. Анализ использования персонала организации и фонда заработной платы

- •1. Задачи анализа и источники информации

- •2. Анализ обеспеченности организации персоналом

- •3. Анализ использования фонда рабочего времени

- •4. Анализ производительности труда. Факторный анализ

- •5. Анализ фонда заработной платы

- •Тема. Анализ использования материальных ресурсов

- •1. Задачи анализа и источники информации

- •2. Анализ обеспеченности предприятия материальными ресурсами

- •3. Анализ эффективности использования материальных ресурсов. Факторный анализ материалоемкости

- •4. Анализ прибыли на рубль материальных затрат

- •Тема. Анализ объема производства и продаж продукции

- •1. Задачи анализа и источники информации. Показатели объема производства и продаж

- •2. Анализ объема, ассортимента и структуры продукции

- •4. Анализ качества произведенной продукции

- •5. Анализ конкурентоспособности продукции

- •6. Резервы увеличения объема выпуска и продажи продукции

- •Тема. Анализ себестоимости продукции

- •1. Задачи анализа и источники информации

- •2. Анализ общей суммы затрат на производство продукции

- •3. Анализ затрат на рубль товарной продукции

- •4. Анализ себестоимости отдельных видов продукции

- •5. Анализ прямых материальных и трудовых затрат и косвенных затрат

- •Тема. Анализ финансовых результатов и рентабельности предприятия

- •1. Задачи анализа финансовых результатов. Порядок формирования показателей финансовых результатов. Анализ состава и динамики прибыли организации

- •2. Анализ финансовых результатов деятельности предприятия. Факторный анализ прибыли от продаж.

- •3. Анализ прочих финансовых доходов и расходов

- •4. Анализ использования прибыли

- •5. Система показателей рентабельности

- •6. Факторный анализ рентабельности

- •1. Факторный анализ рентабельности продаж. Пути повышения рентабельности продукции

- •3. Факторный анализ рентабельности активов.

- •4. Факторный анализ рентабельности собственного капитала.

- •Тема. Определение и анализ безубыточного объема продаж и зоны безопасности предприятия

- •1 Классификация затрат на постоянные и переменные

- •2. Определение безубыточности объема продаж, зоны безопасности. Эффект операционного рычага

- •1 Маржинальный доход (мд) предприятия или валовая прибыль

- •Расчет эффекта операционного левериджа

- •Тема. Анализ имущественного положения и источников финансирования деятельности предприятия

- •Анализ состава и структуры имущества организации

- •2.Анализ источников формирования имущества организации

- •Анализ эффективности использования заемного капитала

- •3. Коэффициенты структуры капитала

- •4. Коэффициент рентабельности заемного капитала

- •Оценка и цена капитала

- •Тема. Анализ ликвидности и платежеспособности предприятия

- •1. Понятие ликвидности. Группировка активов по степени ликвидности

- •Группировка активов по степени ликвидности (по степени убывания ликвидности)

- •Группировка пассивов по степени срочности обязательств (по степени убывания срочности)

- •2. Анализ ликвидности баланса

- •Группировка статей актива и пассива для анализа ликвидности баланса

- •3 Коэффициенты ликвидности и платежеспособности

- •4. Оценка структуры бухгалтерского баланса предприятия

- •Тема. Анализ обязательств предприятия

- •1. Анализ дебиторской задолженности

- •Состояние дебиторской и кредиторской задолженности, их размеры и качество оказывают существенное влияние на финансовое состояние организации.

- •2 Анализ кредиторской задолженности

- •3 Оценка кредитоспособности организации

- •Тема. Анализ деловой активности предприятия

- •Тема. Анализ денежных средств

- •1. Расчет и оценка продолжительности производственного цикла

- •2. Дебиторская задолженность (период погашения), дн.

- •3. Кредиторская задолженность (период погашения), дн.

- •2. Анализ денежных средств. Прямой и косвенный методы анализа денежных средств

- •3. Коэффициентный и факторный методы анализа денежных средств

- •Тема. Анализ эффективности использования оборотного капитала

- •1. Анализ структуры, динамики оборотных активов и источников их формирования

- •Состав и структура оборотных средств по степени ликвидности (по Шеремету)

- •2. Общая оценка оборачиваемости активов

- •3. Анализ стратегии финансирования оборотных активов

- •Баланс оборотных активов и источников их финансирования

Тема. Анализ денежных средств

1. Расчет и оценка продолжительности производственного цикла

В процессе производственной деятельности происходит постоянная трансформация отдельных элементов оборотных средств.

Операционный цикл– это период полного оборота всей суммы оборотных активов, в процессе, которого происходит последовательная смена их форм.

В процессе операционного цикла потребляются не только оборотные, но и внеоборотные активы, а также затраты труда или трудовые ресурсы предприятия. Но две последние группы в процессе одного операционного цикла потребляются лишь частично, в то время как оборотные (в различных формах) полностью. Это и определяет выбор периода полного оборота оборотных активов в качестве измерителя продолжительности одного операционного цикла предприятия.

Производственно-коммерческий цикл обычно измеряется в днях.

Период времени между оплатой ресурсов и оплатой товара выделяют в финансовый цикл, или время, в течение которого денежные средства отвлечены из оборота.

Денежные средства (ДС) – часть оборотного капитала предприятия. При анализе движения ДС необходимо знать:

Длительность операционного цикла и его составляющие.

Причины изменения длительности финансового цикла.

Приведем схему операционного цикла или этапы обращения денежных средств (рис. 1).

Рассчитаем составные части ОЦ:

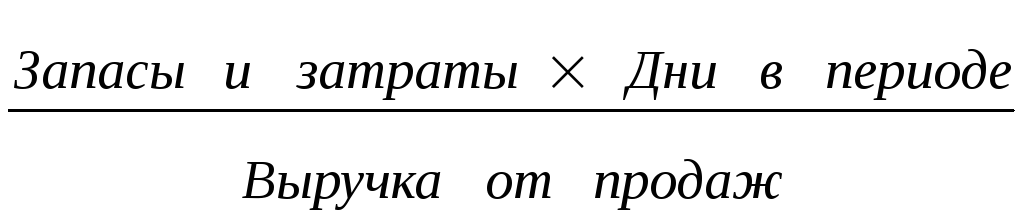

1. Производственный процесс, дн. ПП

=

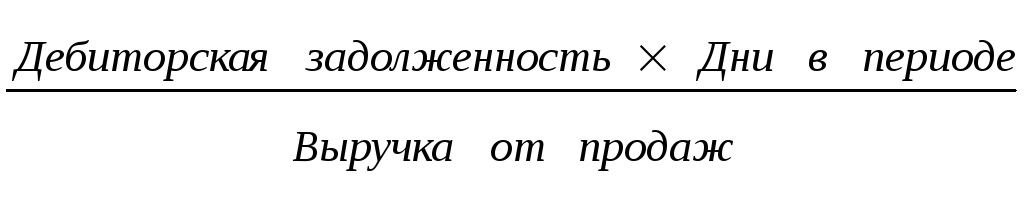

2. Дебиторская задолженность (период погашения), дн.

ДЗ =

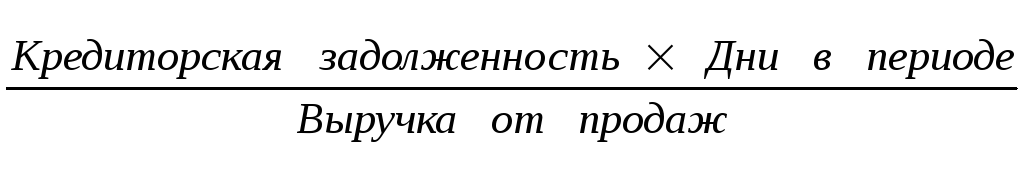

3. Кредиторская задолженность (период погашения), дн.

КЗ =

![]()

4. Операционный цикл, дн. ОЦ = ПП + ДЗ

5. Финансовый цикл, дн.ФЦ = ОЦ – КЗ

Поступление

сырья, Продажа

готовой Поступление

денег

Поступление

сырья, Продажа

готовой Поступление

денег

материалов, товаров продукции от покупателей

Производственный

процесс (ПП)

Дебит. задолженность(ДЗ)

Производственный

процесс (ПП)

Дебит. задолженность(ДЗ)

Кред. задолженность (КЗ)

Финансовый цикл (ФЦ)

Операционный цикл (ОЦ)

Рис.1 - Схема операционного цикла

Сокращение операционного и финансового цикла в динамике является положительной тенденцией. Это сокращение может происходить за счет:

1) ускорения производственного процесса;

2) ускорения оборачиваемости дебиторской задолженности;

3) ускорения оборачиваемости кредиторской задолженности.

2. Анализ денежных средств. Прямой и косвенный методы анализа денежных средств

Анализ движения денежных средств позволяет установить основные источники притока и направления оттока денежных средств и дать им оценку.

Для обеспечения эффективного управления денежными потоками целесообразно осуществлять их классификацию по различным признакам.

1. По направленности движения денежных средств выделяют следующие виды денежных потоков:

- положительный денежный поток(приток денежных средств);

- отрицательный денежный поток(отток денежных средств).

2. По методу исчисления объема:

- валовой денежный поток– это все поступления или вся сумма расходования денежных средств в анализируемом периоде времени;

- чистый денежный поток(ЧДП) – это разность между положительным (ПДП) и отрицательным (ОДП) потоками денежных средств в анализируемом периоде времени.

ЧДП = ПДП – ОДП

ЧДП может быть положительной, так и отрицательной величиной.

3. По видам деятельности:

- денежный поток от операционной деятельности (отражает поступление денежных средств от покупателей и выплаты денег поставщикам, заработной платы персоналу, занятому в основном производстве, налоговых платежей, отчислений органам соцстраха и т.д.). Должен быть положительным. Положительные денежные средства от операционной деятельности организации и возможности дальнейшего развития за счет собственных средств;

- денежный поток от инвестиционной деятельности – это поступления и расходования денежных средств, связанные с процессом реального и финансового инвестирования. Должен быть отрицательным, так как осуществляются значительные инвестиции во внеоборотные активы и, вероятно, расширяются производственные мощности организации;

- денежный поток от финансовой деятельности – это поступления и выплаты денежных средств, связанные с привлечением дополнительного акционерного и паевого капитала, получением долгосрочных и краткосрочных кредитов и займов, выплатой дивидендов. Должен быть положительным, это свидетельствует о том, что организация финансирует свою деятельность за счет внешних источников.

Анализ денежных потоков проводится по предприятию в целом, а также в разрезе основных видов хозяйственной деятельности и центрам ответственности.

Основными источниками данных для анализа являются «Отчет о движении денежных средств», «Бухгалтерский баланс», «Приложение к балансу», данные синтетического и аналитического бухгалтерского учета по счетам денежных средств.

Основная цель анализа денежных потоков:

1) выявить уровень достаточности денежных средств, необходимых для нормального функционирования предприятия;

2) определить эффективность и интенсивность их использования в процессе операционной, инвестиционной и финансовой деятельности;

3) изучить факторы и спрогнозировать сбалансированность и синхронизацию притока и оттока денежных средств по объему и времени: для обеспечения текущей и перспективной платежеспособности предприятия.

Проводится:

1) горизонтальный анализ денежных потоков – изучается динамика объема формирования положительного, отрицательного и чистого денежного потока предприятия в разрезе отдельных источников, рассчитываются темпы их роста и прироста, устанавливаются тенденции изменения их объема.

Темпы прироста ЧДП сопоставляются с темпами прироста активов предприятия и с темпами прироста объемов производства (продажи) продукции. Для нормального функционирования предприятия, повышения его финансовой устойчивости и платежеспособности требуется, чтобы темпы роста объемов продаж были выше темпов роста активов, а темпы роста чистого денежного потока опережали темпы роста объема продаж.

2) вертикальный (структурный) анализположительного, отрицательного и чистого денежных потоков по видам хозяйственной деятельности, отдельным внутренним подразделениям, отдельным источникам поступления и направлениям расходования денежных средств.

3) прямой и косвенный методы – для изучения факторов формирования положительного, отрицательного и чистого денежных потоков.

Прямой методнаправлен на получение данных, характеризующих как валовой, так и чистый поток денежных средств предприятия в отчетном периоде. При применении этого метода используются непосредственно данные бухгалтерского учета и отчета о движении денежных средств, характеризующие все виды их поступлений и расходования.

1. Операционная (текущая) деятельность – ЧДП прямым методом определяется:

ЧДПОД = NРП + Пав + ППОД – ОТМЦ – ЗП – НП – ПВОД ,

где, NРП – выручка от реализованной продукции (фактически полученная);

Пав – полученные авансы от покупателей и заказчиков;

ППОД– сумма прочих поступлений по текущей деятельности;

ОТМЦ– сумма средств, выплаченная за приобретение товарно-материальных ценностей;

ЗП – сумма выплаченной заработной платы персоналу организации;

НП– сумма налоговых платежей в бюджет и внебюджетные фонды;

ПВОД – сумма прочих выплат в процессе текущей деятельности.

Если результатом основной деятельности является не приток, а отток денежных средств и эта ситуация повторяется из года в год, то это может привести к несостоятельности предприятия.

2. Инвестиционная деятельность – сумма ЧДП определяется как разность между суммой выручки от реализации внеоборотных активов и суммой инвестиций на их приобретение:

ЧДПИД = ВОС + ВНА + ВДФА + ППИД – ПОС ± ∆НКС – ПНА – ПДФА – ПВИД,

где, BОС – выручка от реализации основных средств;

ВНА – выручка от реализации нематериальных активов;

ВДФА – сумма выручки от реализации долгосрочных финансовых активов;

ППИД– сумма прочих поступлений по инвестиционной деятельности;

ПОС – сумма приобретенных основных средств;

∆НКС –изменение остатка незавершенного капитального строительства;

ПНА – сумма приобретения нематериальных активов;

ПДФА – сумма приобретения долгосрочных финансовых активов;

ПВИД – сумма прочих выплат в процессе инвестиционной деятельности.

3. Финансовая деятельность – сумма ЧДП определяется как разность между суммой финансовых ресурсов, привлеченных из внешних источников, суммой выплаченного основного долга и суммой выплаченных дивидендов собственникам предприятия:

ЧДПФД = ПСК + ПДК + ПКК + БЦФ – ВДК – ВКК – ВД,

где, ПСК –сумма дополнительно привлеченного из внешних источников собственного капитала (денежные поступления от выпуска акций и других долевых инструментов, а также дополнительных вложений собственников);

ПДК –сумма дополнительно привлеченных долгосрочных кредитов и займов;

ПКК –сумма дополнительно привлеченных краткосрочных кредитов и займов;

БЦФ –сумма средств, поступивших в порядке безвозмездного целевого финансирования предприятия;

ВДК –сумма выплат основного долга по долгосрочным кредитам и займам;

ВКК – сумма выплат (погашения) основного долга по краткосрочным кредитам и займам;

ВД –сумма выплаченных дивидендов акционерам предприятия.

Результаты расчета суммы ЧДП по операционной, инвестиционной и финансовой деятельности позволяют определить общий его размер по предприятию:

ЧДПОБЩ = ЧДПОД + ЧДПИД + ЧДЛФД

Преимущество прямого метода состоит в том, что он показывает общие суммы поступлений и платежей и концентрирует внимание на те статьи, которые генерируют наибольший приток и отток денежных средств. Однако данный метод не раскрывает взаимосвязи величины финансового результата и величины изменения денежных средств, в частности, не показывает, почему возникает ситуация, когда прибыльное предприятие является неплатежеспособным.

Косвенный методболее предпочтителен с аналитической точки зрения, так как позволяет объяснить причины расхождений между финансовыми результатами и свободными остатками наличности.

Операционная (текущая) деятельность – ЧДП косвенным методом определяется путем корректировки чистой прибыли на сумму изменений в запасах, дебиторской задолженности, кредиторской задолженности и других статей актива, относящихся к текущей деятельности:

ЧДПОД = ЧПОД + А + ∆ДЗ + ∆ЗТМЦ + ∆КЗ + ∆ДБП + ∆Р + ∆ПАВ + ∆ВАВ,

где, ЧПОД – сумма чистой прибыли предприятия от операционной деятельности;

А – сумма амортизации основных средств и нематериальных активов;

∆ДЗ – изменение суммы дебиторской задолженности;

∆ЗТМЦ– изменение суммы запасов и НДС по приобретенным ценностям;

∆КЗ – изменение суммы кредиторской задолженности;

∆ДБП–изменение суммы доходов будущих периодов;

∆Р – изменение суммы резерва предстоящих расходов и платежей;

∆ПАВ – изменение суммы полученных авансов;

∆ВАВ – изменение суммы выданных авансов.

Различия результатов расчета денежных потоков прямым и косвенным методами относятся только к операционной деятельности.

Преимущество косвенного метода определения ЧДП в том, что он позволяет выявить динамику всех факторов, формирующих величину ЧДП, а достоинством прямого метода является то, что он позволяет получить более точные данные об объеме и составе денежных потоков. Поэтому при анализе денежных потоков нужно использовать оба метода в комплексе