- •Тема 1. Основи фінансів підприємств План

- •Поняття і сутність фінансів підприємства

- •Функції фінансів підприємств

- •3. Склад фінансів підприємств

- •4. Фонди підприємств

- •Тема 2. Організація фінансів підприємств План

- •1. Фінансова діяльність та зміст фінансової роботи

- •2. Основи організації управління фінансами підприємств

- •Керуюча підсистема (суб’єкт управління)

- •3. Зміст та завдання управління фінансами підприємств

- •Тема 3. Доходи і витрати підприємств План

- •Доходи: поняття і класифікація

- •Витрати: поняття і класифікація

- •Поводження і функція витрат

- •Прибуток як результат діяльності підприємств

- •Тема 4. Активи підприємств План

- •Поняття та склад активів підприємств

- •Необоротні активи

- •Оборотні активи

- •Тема 5. Фінансовий аналіз підприємств План

- •Фінансова інформація у системі управління підприємствами

- •Поняття, цілі і методологія фінансового аналізу

- •Оцінка фінансового стану підприємств

- •Оцінка ефективності діяльності підприємства

- •Комплексна фінансова оцінка

- •Тема 6. Фінансовий механізм підприємств План

- •Структура фінансового механізму

- •Ефект фінансового важеля. Фінансовий ризик

- •Операційний важіль. Поріг рентабельності і запас фінансової міцності підприємства

- •Взаємодія важелів. Оцінка сукупного ризику, зв'язаного з підприємством

- •Тема 7. Капітал підприємств План

- •Склад та джерела утворення капіталу підприємств

- •Склад та оцінка вартості власного капіталу

- •Раціональна структура джерел коштів підприємств

- •Дивідендна політика підприємства

- •Тема 8. Оподаткування підприємств План

- •Система оподаткування підприємств

- •Непрямі податки

- •Прямі податки

- •Місцеві податки і збори

- •Відрахування в соціальні фонди

- •Тема 9. Фінансове планування на підприємствах План

- •Зміст, завдання та методи фінансового планування

- •Зміст фінансового плану та порядок його складання

- •Зміст і значення оперативного фінансового плану

- •Тема 10. Банкрутство та фінансова санація підприємств План

- •Поняття та процедури банкрутства та санації

- •Заходи та процес проведення санації

- •План санації

Непрямі податки

В Україні непрямими податками є податок на додану вартість, акцизний збір та мито.

Податок на додану вартість (ПДВ) введено в Україні з 1січня 1992 року відповідно до Закону України "Про податок на додану вартість". Істотні зміни були внесені в 1997 році (03.04.97р. №168/97-ВР).

Платниками податку є фізичні і юридичні особи.

Об'єкт оподатковування - операції, пов’язані з продажем товарів (робіт, послуг) у межах держави, при їх імпорті й експорті.

Вартість таких операцій, визначена відповідно до зазначеного Закону є базою оподатковування.

Законом передбачено перелік операцій, які не є об’єктом оподатковування, наприклад, операції по випуску (емісії), розміщенню і продажу цінних паперів; а також операції, які звільнено від оподатковування. До останніх, наприклад, відносяться операції з продажу товарів спеціального призначення для інвалідів (відповідно до переліку, установленого Кабінетом Міністрів України).

Законом передбачено застосування двох ставок податку: нульової і 20%.

Перелік операцій, по яких застосовується нульова ставка для визначення суми податку закріплено законодавчо. Це, наприклад, такі операції, як продаж товарів платником податку за межі митної території України; продаж товарів (робіт, послуг) підприємствами роздрібної торгівлі, розміщених на території України в зонах митного контролю (безмитних магазинах), відповідно до порядку, установленому Кабінетом міністрів України й інші.

Не дозволяється застосування нульової ставки податку до операцій по вивозі (експорту) товарів (робіт, послуг) у випадку, якщо такі операції звільнені від оподатковування на митній території України.

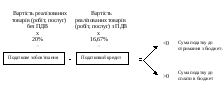

Для визначення суми податку, що сплачується в бюджет, необхідно зіставити суму ПДВ, отриману при продажі товарів (робіт, послуг), і сплачену при покупці товарів (робіт, послуг); іншими словами зіставити суму податкового зобов'язання і податкового кредиту.

Податкове зобов'язання - загальна сума податку, отримана (нарахована) платником податку в звітному (податковому) періоді.

Податковий кредит - сума, на яку платник податку має право зменшити податкове зобов'язання звітного періоду.

Перевищення зобов’язання над кредитом показує суму до сплати в бюджет. Якщо сума кредиту більша за суму зобов’язання, то різниця повинна відшкодовуватись з бюджету. (мал. 8.1).

Мал. 8.1. Визначення зобов’язань з ПДВ.

Суми податку на додану вартість зараховуються до Державного бюджету України та використовуються у першу чергу для бюджетного відшкодування податку на додану вартість згідно.

Акцизний збір - непрямий податок на високорентабельні і монопольні товари, визначені законом як підакцизні. Сума збору включається в ціну таких товарів.

Збір в Україні встановлено відповідно до Декрету Кабінету Міністрів України "Про акцизний збір" від 26.12.92 р. №18-92.

Платниками збору є підприємства:

виробники підакцизних товарів на митній території України;

імпортери підакцизних товарів та інші.

Для справляння акцизного збору законодавством введено статус податкового агента. Податковий агент не є платником акцизного збору, але є особою, уповноваженою законодавством нараховувати, стягувати даний збір з платників, вносити його в бюджет, а також нести відповідальність за невиконання чи неналежне виконання цих повноважень.

Об'єктом оподатковування є оборот по реалізації підакцизних товарів (продукції).

Нарахування збору здійснюється:

у твердих сумах з одиниці реалізованого товару (продукції); або

по ставках у відсотках до обороту з продажу.

Від сплати акцизного збору звільняються:

товари, реалізовані на експорт за іноземну валюту;

оборот від реалізації легкових автомобілів спеціального призначення відповідно до переліку Кабінету Міністрів України;

на період функціонування спеціальних економічних зон сплата акцизного збору здійснюється з урахуванням особливостей відповідного законодавства;

операції по вивозу з митної території України підакцизної продукції, придбаної інвестором у власність на умовах договору про розподіл продукції.

Суми акцизного збору, що підлягають сплаті, визначаються платниками самостійно, виходячи з обсягів реалізованих підакцизних товарів (продукції) по встановлених ставках.

Сума акцизного збору розраховується по наступній формулі:

![]() ,

(8.1)

,

(8.1)

де АС - сума акцизного збору;

С - собівартість товару;

П - прибуток;

А - ставка акцизного збору.

Мито - вид податку на товари й інші предмети, які переміщуються через митний кордон України.

Платниками мита є особи, що переміщують відповідні товари і предмети через кордон.

Об'єктом збору є предмети, що ввозяться (вивозяться) на митну територію України.

Розмір мита розраховується митним органом України на день подачі митної декларації. Сплачується мито у валюті України чи в іноземній валюті за курсом Національного банку України. При сплаті може даватися відстрочка у відповідності з діючим податковим законодавством. За прострочення платежу стягується пеня у відсотках, визначених законом, від суми недоїмки за кожний день прострочення.

Питаннями митного регулювання займається Державний митний комітет України.

Стягування мита в Україні регулюється Митним кодексом України і Законом України "Про єдиний митний тариф" від 05.02.92 р. № 2097-XІІ.

Ставки мита встановлюються Постановами Кабінету Міністрів України.

Єдиний митний тариф - систематизований перелік ставок мита, якими обкладаються товари й інші предмети, що ввозяться чи вивозяться з митної території України. Він затверджується Верховною Радою України.

Ставки тарифу є єдиними для всіх суб'єктів зовнішньоекономічної діяльності. Вони могуть бути фіксованими, наприклад, за митне оформлення транспортних засобів і транзиту іноземних товарів, чи встановлюватися у відсотках від митної вартості товарів, наприклад, за митне оформлення ввезених (вивезених) товарів чи перебування товарів під митним контролем.

Митна вартість - це вартість, фактично сплачена чи яка підлягає сплаті за товари, що обкладаються митом. Вона містить у собі дві частини: ціну, зазначену в рахунку-фактурі, і суму фактичних витрат, що не включені в рахунок (транспортні і вантажно-розвантажувальні послуги, страхування, комісійні і брокерські послуги, плата за використання об'єктів інтелектуальної власності).

Пільги по сплаті мита можуть бути наступні:

а) повне звільнення від сплати мита;

б) застосування преференційних і пільгових ставок мита;

в) застосування умовно безмитного ввозу і вивозу товарів: повернення мита після закінчення транзитних операцій.