- •Тема 1. Основи фінансів підприємств План

- •Поняття і сутність фінансів підприємства

- •Функції фінансів підприємств

- •3. Склад фінансів підприємств

- •4. Фонди підприємств

- •Тема 2. Організація фінансів підприємств План

- •1. Фінансова діяльність та зміст фінансової роботи

- •2. Основи організації управління фінансами підприємств

- •Керуюча підсистема (суб’єкт управління)

- •3. Зміст та завдання управління фінансами підприємств

- •Тема 3. Доходи і витрати підприємств План

- •Доходи: поняття і класифікація

- •Витрати: поняття і класифікація

- •Поводження і функція витрат

- •Прибуток як результат діяльності підприємств

- •Тема 4. Активи підприємств План

- •Поняття та склад активів підприємств

- •Необоротні активи

- •Оборотні активи

- •Тема 5. Фінансовий аналіз підприємств План

- •Фінансова інформація у системі управління підприємствами

- •Поняття, цілі і методологія фінансового аналізу

- •Оцінка фінансового стану підприємств

- •Оцінка ефективності діяльності підприємства

- •Комплексна фінансова оцінка

- •Тема 6. Фінансовий механізм підприємств План

- •Структура фінансового механізму

- •Ефект фінансового важеля. Фінансовий ризик

- •Операційний важіль. Поріг рентабельності і запас фінансової міцності підприємства

- •Взаємодія важелів. Оцінка сукупного ризику, зв'язаного з підприємством

- •Тема 7. Капітал підприємств План

- •Склад та джерела утворення капіталу підприємств

- •Склад та оцінка вартості власного капіталу

- •Раціональна структура джерел коштів підприємств

- •Дивідендна політика підприємства

- •Тема 8. Оподаткування підприємств План

- •Система оподаткування підприємств

- •Непрямі податки

- •Прямі податки

- •Місцеві податки і збори

- •Відрахування в соціальні фонди

- •Тема 9. Фінансове планування на підприємствах План

- •Зміст, завдання та методи фінансового планування

- •Зміст фінансового плану та порядок його складання

- •Зміст і значення оперативного фінансового плану

- •Тема 10. Банкрутство та фінансова санація підприємств План

- •Поняття та процедури банкрутства та санації

- •Заходи та процес проведення санації

- •План санації

Операційний важіль. Поріг рентабельності і запас фінансової міцності підприємства

Дія операційного (виробничого, господарського) важеля виявляється в тому, що будь-яка зміна виручки від реалізації завжди породжує більш сильну зміну прибутку.

Операційний важіль є одним з ключових елементів операційного аналізу, який використовується в стратегічному плануванні та управлінні витратами.

Іншими елементами є:

- поріг рентабельності;

- запас фінансової міцності підприємства.

На відміну від зовнішнього фінансового аналізу, результати операційного (внутрішнього) аналізу можуть складати комерційну таємницю підприємства.

Вирішуючи задачу максимізації темпів приросту прибутку, можна маніпулювати збільшенням чи зменшенням не тільки змінних, але і постійних витрат, і в залежності від цього обчислювати, на скільки відсотків зросте прибуток.

У практичних розрахунках для визначення сили впливу операційного важеля (СВОВ) застосовують відношення маржинального доходу до прибутку.

Маржинальний дохід (МД) – це сума, призначена для покриття постійних витрат і отримання прибутку, уявляє собою різницю між виручкою від реалізації і змінними витратами.

![]() (6.8)

(6.8)

де В - виручка

ЗВ - валові (сукупні) змінні витрати

Цей показник в економічній літературі визначається теж як сума покриття.

Отже СВОВ можна розрахувати за формулою:

![]() , (6.9)

, (6.9)

де Пр – сума прибутку, отримана при калькулюванні по змінних витратах. За звичай вона дорівнює прибутку до оподаткування.

Якщо трактувати силу впливу операційного важеля як процентна зміну маржинального доходу (чи, у залежності від цілей аналізу – прибутку від основної діяльності) при заданій процентній зміні фізичного обсягу продажу, то формула може бути представлена в такому виді:

![]() , (6.10)

, (6.10)

де q - фізичний обсяг реалізації;

ПВ – постійні витрати;

Пр - прибуток

Формула сили впливу операційного важеля показує, на скільки чуттєвий маржинальний дохід до зміни фізичного обсягу збуту продукції.

До факторів, що впливають на СВОВ відносяться:

- виручка від реалізації;

- середньогалузевий рівень фондоємкості;

- розмір постійних витрат.

Коли виручка від реалізації знижується, сила впливу операційного важеля зростає. Кожен відсоток зниження виручки дає тоді все більший і більший відсоток зниження прибутку.

При зростанні виручки від реалізації, якщо поріг рентабельності (точка беззбитковості) вже пройдений, сила впливу операційного важеля убуває: кожен відсоток приросту виручки дає все менший і менший відсоток приросту прибутку (при цьому питома вага постійних витрат у загальній їхній сумі знижується). Але, якщо постійні витрати різко зростають, підприємству доводиться проходити новий поріг рентабельності.

Сила впливу операційного важеля вказує на ступінь підприємницького ризику, пов'язаного з даною фірмою: чим більше сила впливу операційного важеля, тим більше підприємницький ризик. Так при зниженні доходів підприємства постійні витрати зменшити дуже важко. Власне кажучи, це означає, що висока питома вага постійних витрат у загальній їхній сумі свідчить про ослаблення гнучкості підприємства. У разі потреби вийти зі свого бізнесу і перейти в іншу сферу діяльності, підприємству буде дуже складно й в організаційному, і особливо у фінансовому плані. Чим більше вартість матеріальних основних засобів, тим більше підприємство "грузне" у нинішній своїй ринковій ніші. Мало того, підвищена питома вага постійних витрат підсилює дію операційного важеля, і зниження ділової активності підприємства виливається в помножені втрати прибутку.

Наступним елементом операційного аналізу є поріг рентабельності.

Поріг рентабельності (точка беззбитковості) - це така виручка від реалізації, при якій підприємство вже не має збитків, але ще не має і прибутків. Маржинальний дохід лише покриває постійні витрати і прибуток дорівнює нулю. Тобто розрахунок можна здійснити за формулою:

![]() , (6.11)

, (6.11)

де ПРго – поріг рентабельності в грошових одиницях;

ПВ – постійні витрати;

Пр – прибуток.

В натуральних одиницях обсяг продажу можна розрахувати за формулою:

![]() , (6.12)

, (6.12)

де ПРно – поріг рентабельності в натуральних одиницях;

ПВ – постійні витрати;

Ц – ціна виробу;

ЗВод – змінні витрати на одиницю;

МДод – маржинальний дохід на одиницю.

На практиці дуже часто для здійснення розрахунків вживається коефіцієнт маржинального доходу.

Коефіцієнт маржинального доходу - відношення маржинального доходу від реалізації одиниці продукції до її ціни:

![]() , (6.13)

, (6.13)

де Кмд - коефіцієнт маржинального доходу.

Отже поріг рентабельності можна розрахувати за формулою:

![]() , (6.14)

, (6.14)

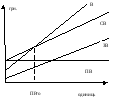

Поріг рентабельності можна визначити і за допомогою графічних способів. Перший графічний спосіб визначення порога рентабельності базується на рівності виручки і сумарних витрат при досягненні порога рентабельності (мал. 6.1). Результатом буде граничне значення фізичного обсягу виробництва. Другий з цих способів, показаний на мал. 6.2, заснований на рівності маржинального доходу і постійних витрат при досягненні граничного значення виручки від реалізації.

Мал. 6.1. Визначення порога Мал.6.2 Визначення порога

рентабельності. рентабельності.

Перший графічний спосіб. Другий графічний спосіб.

Пройшовши поріг рентабельності, фірма має додаткову суму маржинального доходу на кожну чергову одиницю товару. Природно, нарощується і маса прибутку.

Третій елемент операційного аналізу - запас фінансової міцності підприємства (ЗФМ), тобто різниця між досягнутою фактичною виручкою від реалізації і порогом рентабельності.

![]() (6.15)

(6.15)

де ЗФМ - запас фінансової міцності;

В – виручка;

ПРго - поріг рентабельності в грошових одиницях

Іншими словами, запас фінансової міцності - це сума виручки, що дозволяє товару бути рентабельним. Якщо виручка від реалізації знизиться нижче порога рентабельності, то в підприємства виникне дефіцит ліквідних коштів.

Найчастіше запас фінансової міцності розраховують у відсотках до виручки. Так, наприклад, якщо ЗФМ=12%, те це означає, що підприємство здатне витримати 12-ти процентне зниження виручки від реалізації без прямих збитків.

Перетворивши, вихідну формулу запасу фінансової міцності, можна переконатися, що даний показник тим вище, чим нижче сила впливу операційного важеля:

![]() (6.16)

(6.16)

Отже запас фінансової міцності також допомагає управляти підприємницьким ризиком.

Інструментом аналізу вразливості підприємства від зовнішніх ринкових факторів є аналіз чутливості прибутку до зміни основних факторів (елементів) операційного важелю – витрат, ціни та обсягу діяльності. Сила впливу фінансового важелю та запас фінансової міцності дозволяють оцінити вразливість результатів діяльності підприємства до зміни обсягів діяльності. Аналіз впливу інших факторів здійснюють так:

розраховують прибуток при заданих базових умовах;

послідовно змінюють фактори – ціну, змінні витрати на одиницю, постійні витрати, об’єм виробництва (реалізації) – на заданий фіксований відсоток і розраховують відповідну зміну прибутку. Причому кожний розрахунок починається з базових умов;

ранжирують фактори за силою впливу на прибуток;

розробляють заходи, які зможуть знизити дію відповідного фактору.

Якщо фірма вразлива до ціни – потрібні маркетингові заходи, якщо до обсягу продажу – потрібно працювати над якістю товару, якщо до змінних витрат – над технологією, якщо до постійних – над організацією.

Під поглибленим операційним аналізом розуміють такий операційний аналіз, у якому частина сукупних постійних витрат відносять безпосередньо на даний товар (виріб, послугу).

Для цього необхідно поділити постійні витрати на:

- прямі (витрати на виробництво даного товару: амортизаційні відрахування по устаткуванню, на якому саме даний виріб виробляється, зарплата майстрів, начальника цеху, витрати по змісту цеху (і/чи його оренді) і т.п. );

- непрямі (постійні витрати всього підприємства: оклади посібника, витрати на бухгалтерію й інші служби, на оренду і зміст офісу, амортизаційні відрахування по власних адміністративних будинках, витрати на наукові дослідження й інженерні вишукування і т.п. ).

Основним принципом поглибленого операційного аналізу є об'єднання прямих перемінних витрат на даний товар із прямими постійними витратами й обчислення проміжної маржі - результату від реалізації після відшкодування прямих перемінних і прямих постійних витрат.

Поглиблений операційний аналіз спрямований на рішення питань цінової і асортиментної політики: які товари вигідно, а які - невигідно включати в асортимент, і які призначати ціни.

Бажано, щоб проміжна маржа покривала як можна більшу частину постійних витрат підприємства, вносячи свій внесок у формування прибутку.

Правило: Якщо проміжна маржа покриває хоча б частину постійних витрат підприємства, то цей товар повинен бути в асортименті підприємства. При цьому, товари, які беруть на себе більше постійних витрат підприємства, є переважними.

За допомогою проміжної маржі можна розрахувати поріг беззбитковості (ПБ) товару – таку виручку від продажу, яка покриває змінні та прямі постійні витрати; при цьому проміжна маржа дорівнює нулю:

![]() (6.17)

(6.17)

де ПВпрА – прямі постійні витрати на виробництво товару А;

КмдА - коефіцієнт маржинального доходу товару А.

В натуральних одиницях поріг беззбитковості товару (ПБод) можна розрахувати за формулою:

![]() (6.18)

(6.18)

де МД - маржинальний дохід товару А.