2.3 Анализ деятельности оао «Вестмет» на основе оценки финансовых результатов

Деятельность любого предприятия характеризуют итоговые финансовые показатели.

Анализ финансовых результатов включает следующие этапы:

1. Исследование изменения каждого показателя за текущий период (горизонтальный анализ);

2. Анализ структуры соответствующих показателей и их изменений (вертикальный анализ);

3. Расчет и анализ показателей рентабельности;

4. Оценка деловой активности ОАО «Вестмет»;

5. Факторный анализ прибыли от продаж.

На первом этапе проведем горизонтальный анализ, который заключается в постатейном сопоставлении финансовых данных предприятия за два прошедших периода (года) в относительном и абсолютном значении, с тем чтобы сделать выводы относительно динамики развития предприятия.

Таблица 2.5 – Горизонтальный анализ «Отчета о финансовых результатах ОАО «Вестмет» за 2011-2012 годы.

|

Показатель (тыс.рублей) |

2012 |

2011 |

Абс.откл |

Отн.откл |

|

Выручка |

612688 |

637318 |

-24630 |

96,14% |

|

Себестоимость продаж |

560314 |

582314 |

-22000 |

96,22% |

|

Валовая прибыль |

52374 |

55004 |

-2630 |

95,22% |

|

Коммерческие расходы |

30331 |

27575 |

2756 |

109,99% |

|

Управленческие расходы |

- |

- |

- |

- |

|

Прибыль (убыток) от продаж |

22043 |

27429 |

-5386 |

80,36% |

|

Доходы от участия в других организациях |

29120 |

11830 |

17290 |

246,15% |

|

Проценты к получению |

89 |

70 |

19 |

127,14% |

|

Проценты к уплате |

8973 |

10853 |

-1880 |

82,68% |

|

Прочие доходы |

814 |

699 |

115 |

116,45% |

|

Прочие расходы |

1420 |

4026 |

-2606 |

35,27% |

|

Прибыль (убыток) до налогообложения |

41673 |

25149 |

16524 |

165,70% |

|

Текущий налог на прибыль |

3550 |

1982 |

1568 |

179,11% |

|

Изменение отложенных налоговых обязательств |

18 |

1646 |

-1628 |

1,09% |

|

Изменение отложенных налоговых активов |

2631 |

1402 |

1229 |

187,66% |

|

Прочее |

0 |

52 |

-52 |

0,00% |

|

Чистая прибыль (убыток) |

39024 |

22049 |

16975 |

176,99% |

Из таблицы 2.5 видно, что выручка от продаж уменьшилась на 24 630 тыс. руб., что составляет 96,14 %. Это произошло как за счет уменьшения объема проданных товаров, так и за счет уменьшения себестоимости товара на 22 000 тыс. руб., что составляет 96,22% от выручки. Также можно заметить, подсчитав изменение валовой прибыли, она изменилась на 2 630тыс. руб. что составляет 95,22%.

Коммерческие расходы увеличились на 109,9%.

Отдельно стоит отметить, что почти вдвое увеличились доходы от участия в других организациях на 29 120 тыс.руб., что составило 246,5% и оказало значительное влияние на формирование конечного финансового результата.

Прибыль от продаж уменьшилась на 5 386 тыс.руб., что составило 80,36%.

Произошло также уменьшение прочих расходов на 2 606 тыс.руб., что составило 35,27%.

Увеличение прибыли до налогообложения составило 16 524 тыс.руб., что составило 165,7%.

Увеличение налога на прибыль на 1 568 тыс.руб., что составило 179,11%, произошло за счет увеличения налогооблагаемой прибыли.

Увеличение чистой прибыли составило 16 975 тыс. руб., что составило 176,99%.

Таблица 2.6 – Горизонтальный анализ «Отчета о финансовых результатах ОАО «Вестмет» за 2012-2013 годы.

|

Показатель (тыс.рублей) |

2013 |

2012 |

Абс.откл |

Отн.откл |

|

Выручка |

639040 |

612688 |

26352 |

104,30% |

|

Себестоимость продаж |

593073 |

560314 |

32759 |

105,85% |

|

Валовая прибыль |

45967 |

52374 |

-6407 |

87,77% |

|

Коммерческие расходы |

29911 |

30331 |

-420 |

98,62% |

|

Управленческие расходы |

- |

- |

- |

- |

|

Прибыль (убыток) от продаж |

16056 |

22043 |

-5987 |

72,84% |

|

Доходы от участия в других организациях |

29120 |

29120 |

0 |

0% |

|

Проценты к получению |

135 |

89 |

46 |

151,69% |

|

Проценты к уплате |

7925 |

8973 |

-1048 |

88,32% |

|

Прочие доходы |

127991 |

814 |

127177 |

15723,71% |

|

Прочие расходы |

148774 |

1420 |

147354 |

10477,04% |

|

Прибыль (убыток) до налогообложения |

6593 |

41673 |

-35080 |

15,82% |

|

Текущий налог на прибыль |

2075 |

3550 |

-1475 |

58,45% |

|

Изменение отложенных налоговых обязательств |

-1943 |

18 |

-1961 |

-10794,44% |

|

Изменение отложенных налоговых активов |

-1187 |

2631 |

-3818 |

-45,12% |

|

Прочее |

7323 |

0 |

7323 |

0% |

|

Чистая прибыль (убыток) |

7323 |

39024 |

-31701 |

18,77% |

В 2013 году на основании расчетов из таблицы 2,6 подмечено, что выручка от продаж увеличилась на 26 352 тыс. руб. и составила 104,3%. Это произошло за счет увеличения объема проданных товаров. Соответственно увеличилась себестоимость товара на 32 759 тыс. руб. – 105,85% от выручки.

Также можно заметить изменение валовой прибыли, она изменилась на 6 407 тыс. руб. и составила 87,77% от выручки.

Коммерческие расходы уменьшились на 420 тыс. руб. Прибыль от продаж уменьшилась на 5 987 тыс. руб.

Отдельно стоит отметить, что прочие доходы увеличились на 127 177 тыс. руб., а прочие расходы на 147 354 тыс. руб. Это во много раз превышает показатели предыдущего 2012 года.

Прибыль от продаж уменьшилась на 5 987 тыс.руб., что составило 72,84%.

Уменьшение прибыли до налогообложения составило 35 080 тыс.руб. (15,82%).

Уменьшение налога на прибыль на 1 475 тыс.руб., что составило 58,45%, произошло за счет уменьшения налогооблагаемой прибыли.

Уменьшилась чистая прибыль (убыток) на 31 701 тыс. руб., что составило 18,77%.

По результатам горизонтального анализа мы определили количественное изменение показателей. Для того чтобы определить как изменилась структура показателей за 2012 год необходимо сделать вертикальный анализ.

Таблица 2.7 - Вертикальный анализ «Отчета о финансовых результатах ОАО «Вестмет» за 2011-2012 годы.

|

Показатель (тыс. рублей) |

2012 |

2011 |

Уд.вес к выр.ф |

Уд.вес к выр.б |

откл.в уд.в |

|

Выручка |

612688 |

637318 |

|

|

|

|

Себестоимость продаж |

560314 |

582314 |

91,45% |

91,37% |

0,08% |

|

Валовая прибыль |

52374 |

55004 |

8,55% |

8,63% |

-0,08% |

|

Коммерческие расходы |

30331 |

27575 |

4,95% |

4,33% |

0,62% |

|

Управленческие расходы |

0 |

0 |

0,00% |

0,00% |

0,00% |

|

Прибыль (убыток) от продаж |

22043 |

27429 |

3,60% |

4,30% |

-0,71% |

|

Доходы от участия в других организациях |

29120 |

11830 |

4,75% |

1,86% |

2,90% |

|

Проценты к получению |

89 |

70 |

0,01% |

0,01% |

0,00% |

|

Проценты к уплате |

8973 |

10853 |

1,46% |

1,70% |

-0,24% |

|

Прочие доходы |

814 |

699 |

0,13% |

0,11% |

0,02% |

|

Прочие расходы |

1420 |

4026 |

0,23% |

0,63% |

-0,40% |

|

Прибыль (убыток) до налогообложения |

41673 |

25149 |

6,80% |

3,95% |

2,86% |

|

Текущий налог на прибыль |

3550 |

1982 |

0,58% |

0,31% |

0,27% |

|

Изменение отложенных налоговых обязательств |

18 |

1646 |

0,00% |

0,26% |

-0,26% |

|

Изменение отложенных налоговых активов |

2631 |

1402 |

0,43% |

0,22% |

0,21% |

|

Прочее |

0 |

52 |

0,00% |

0,01% |

-0,01% |

|

Чистая прибыль (убыток) |

39024 |

22049 |

6,37% |

3,46% |

2,91% |

Произведя расчеты в рамках вертикального анализа отчета о финансовых результатах, можно проанализировать и определить положительные и отрицательные изменения в его структуре.

Из таблицы 2.7 видно, что наибольший удельный вес в выручке от продаж занимает себестоимость проданных товаров, в 2012 году она составляла 91,45%. А наименьший удельный вес в выручке от продаж занимают проценты к получению, в 2012 году они составили 0,01%.

Коммерческие расходы в 2012 году составили 4,95.

Прочие доходы и расходы в 2012 году составили соответственно 0,13% и 0,23%.

Чистая прибыль в 2012 году составила 6,37%.

Если рассмотреть структуру показателей в динамике, то видно, что увеличение удельного веса себестоимости в выручке от продаж на 0,08% вызвано прежде всего повышением затрат на закупку продукции.

Удельный вес коммерческих расходов увеличился на 0,62%.

Удельный вес прочих расходов уменьшился на 0,40%.

В процессе анализа, мы заметили, что на предприятии произошло уменьшение удельного веса валовой прибыли на 0,08%, и прибыли от продаж на 0,71%, а так же увеличение прибыли до налогообложения на 2,86% и чистой прибыли на 2,91%.

Таблица 2.8 - Вертикальный анализ «Отчета о финансовых результатах ОАО «Вестмет» за 2012-2013 годы.

|

Показатель (тыс. рублей) |

2013 |

2012 |

уд.вес к выр.ф |

уд.вес к выр.б |

откл.в уд.в |

|

Выручка |

639040 |

612688 |

|

|

|

|

Себестоимость продаж |

593073 |

560314 |

92,81 % |

91,45% |

1,36% |

|

Валовая прибыль |

45967 |

52374 |

7,19% |

8,55% |

-1,36% |

|

Коммерческие расходы |

29911 |

30331 |

4,68% |

4,95% |

-0,27% |

|

Управленческие расходы |

|

0 |

|

|

|

|

Прибыль (убыток) от продаж |

16056 |

22043 |

2,51% |

3,60% |

-1,09% |

|

Доходы от участия в других организациях |

29120 |

29120 |

4,56% |

4,75% |

-0,20% |

|

Проценты к получению |

135 |

89 |

0,02% |

0,01% |

0,01% |

|

Проценты к уплате |

7925 |

8973 |

1,24% |

1,46% |

-0,22% |

|

Прочие доходы |

127991 |

814 |

20,03% |

0,13% |

19,90% |

|

Прочие расходы |

148774 |

1420 |

23,28% |

0,23% |

23,05% |

|

Прибыль (убыток) до налогообложения |

6593 |

41673 |

1,03% |

6,80% |

-5,77% |

|

Текущий налог на прибыль |

2075 |

3550 |

0,35% |

0,63% |

-0,28% |

|

Изменение отложенных налоговых обязательств |

-1943 |

18 |

-0,30% |

0,00% |

-0,31% |

|

Изменение отложенных налоговых активов |

-1187 |

2631 |

-0,19% |

0,43% |

-0,62% |

|

Прочее |

26 |

0 |

|

|

|

|

Чистая прибыль (убыток) |

7323 |

39024 |

1,15% |

6,37% |

-5,22% |

Исходя из расчетов за 2012-2013г. в таблице 2,8 наибольший удельный вес в выручке от продаж занимает себестоимость проданных товаров, в 2013 году она составила 92,81%. А наименьший удельный вес в выручке от продаж занимают проценты к получению, в 2013 году они составили 0,02%.

Если рассмотреть структуру показателей в динамике, то видно, что увеличение удельного веса себестоимости в выручке от продаж на 1,36% вызвано прежде всего повышением затрат на закупку продукции.

В процессе анализа, мы заметили, что на предприятии произошло уменьшение удельного веса валовой прибыли на 1,36 %, и прибыли от продаж на 1,09%, а так же уменьшение прибыли до налогообложения на 5,77% и чистой прибыли на 5,22%.

Удельный вес прочих доходов в 2013г. вырос на 19,90%, по сравнению с 2012 и составили 20,03%. Прочие расходы так же увеличились на 23,05% и составили 23,28%.

Коммерческие расходы в 2013 году составили 4,68% - что на 0,27 % меньше, чем в 2012.

Чистая прибыль в 2013 году составила 1,15%.

Третий этап заключается в проведении анализа показателей рентабельности ОАО «Вестмет». В отчете о финансовых результатах поэтапно рассчитывается чистая прибыль.

По показателям отчета о прибылях и убытках мы можем рассчитать: рентабельность продукции, рентабельность продаж, валовую и чистую рентабельность.

Рассчитаем показатели рентабельности:

Рентабельность продукции (коэффициент окупаемости затрат).

Определяется путем отношения прибыли от реализации до выплаты процентов и налогов к сумме затрат по реализованной продукции (строка 2200/2210+2120).

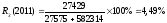

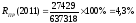

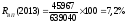

Это означает, что предприятие имеет 4,49 % (в 2011 г.) 3,73%(в 2012 г.) и 2,57% (в 2013г.) прибыли с каждого рубля, затраченного на реализацию продукции. На нашем предприятии к 2013 году произошло снижение рентабельности продукции на 0,76%, по сравнению с 2011 и на 1,16 по сравнению с 2012.

Рентабельность продаж.

Рентабельность продаж показывает, какую сумму прибыли получает предприятие с каждого рубля проданной продукции. Этот коэффициент равен отношению прибыли от реализации продукции к сумме полученной выручки.

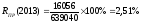

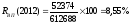

Это означает, что 4,3% (в 2011г.), 3,6 % (в 2012г.), 2,51 % (в 2013г.) прибыли имеет предприятие с рубля продаж. За три года в ОАО «Вестмет» произошло снижение рентабельности продаж 1,79%.

Валовая рентабельность.

Показатель позволяет оценить долю валовой прибыли на один рубль выручки. Рассчитывается как отношение валовой прибыли к нетто-выручке.

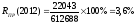

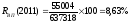

Это означает, что 8,63% (в 2011г.), 8,55% (в 2012г.), 7,2% (в 2013г.) в выручке от продаж составляет валовая прибыль. Исходя из рассчитанных данных можно сделать вывод, что произошло незначительное снижение валовой рентабельности на 0,08% на конец 2012 года и на 1,35% на конец 2013 года.

Чистая рентабельность. Рассчитывается как отношение чистой

прибыли к выручке.

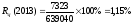

Это означает, что 3,45% (в 2011 году), 6,36% (в 2012 году), 1,15% (в 2013г.) в выручке от продаж составляет чистая прибыль. Мы видим, что к 2012 г. произошло увеличение чистой рентабельности на 2,9%,но на конец 2013г. наблюдается снижение данного показателя на 5,2%.

По значениям рассчитанных показателей, можно сделать вывод, что в целом на предприятии с 2011 года по 2013 год происходит незначительное снижение рентабельности.

Уменьшение рентабельности произошло за счет увеличения доли некоторых расходных статей. Но также необходимо отметить, что снижение рентабельности не несет потенциальной опасности, поскольку требует рассмотрения в совокупности показателей финансово-хозяйственной деятельности, а также огромного числа внешних факторов, таких как: экономическая ситуация в целом в стране, а также в конкретном сегменте рынка, влияние инфляции на ценовую политику торгового предприятия. В целом, рекомендации, которые можно дать предприятию, состоят в грамотном и рациональном использовании уже имеющихся ресурсов.

Заключительным этапом является расчет коэффициентов деловой активности предприятия ОАО «Вестмет».

Коэффициенты могут выражаться в днях, а также в количестве оборотов того либо иного ресурса предприятия за анализируемый период.

1.Фондоотдача

Показатель фондоотдачи характеризует количество выручки от реализации, приходящейся на рубль основных фондов. Формула расчета показателя фондоотдачи выглядит следующим образом.

͟͟͟͟Фотд = ВР⁄ОС

где ВР - выручка от реализации, ОС - среднегодовая стоимость основных средств.

Рассчитаем показатель фондоотдачи предприятия ОАО «Вестмет».

Фотд 2013 = 639040/65237,5=9,8

Фотд 2012 = 612 688/72 635=8,4

Фотд 2011 = 637 318/127 804,5=4,9

В 2013 году, по сравнению с 2011, оборачиваемость основных фондов предприятия увеличилась на 4,9. Рост коэффициента говорит о повышении интенсивности (эффективности) использования оборудования.

Увеличение фондоотдачи ОАО «Вестмет» могло произойти за счет: повышения производительности оборудования в результате технического перевооружения; увеличения коэффициента сменности работы оборудования; улучшения использования времени и мощности или замена ручного труда машинным.

2. Оборачиваемость дебиторской задолженности.

Оборачиваемость дебиторской задолженности измеряет скорость погашения дебиторской задолженности организации, насколько быстро организация получает оплату за проданные товары от своих покупателей.

Формула расчета оборачиваемости средств в расчетах выглядит следующим образом:

Обср/расч= ВР/ДЗ

где ВР-выручка от реализации,ДЗ-средняя величина дебиторской задолженности.

Данный показатель рассчитывается в оборотах. Для анализа необходимо получить значение показателяв днях, 360 дней необходимо разделить количество оборотов.

Обср/расч 2013= 639040/193550=3,3

Обср/дней 2013= 360/3,3 = 109 дней

Обср/расч 2012= 612 688/130 262=4,7

Обср/дней 2012= 360/4,7 = 77 дней

Обср/расч 2011 = 637 318/94 819,5=6,7

Обср/дней 2011= 360/6,7=54 дня

Снижение оборачиваемости может говорить либо о снижении объема продаж, либо о снижении спроса на продукцию, либо же о росте дебиторской задолженности. В ОАО «Вестмет» снижение оборачиваемости средств в расчетах обусловлено увеличением дебиторской задолженности почти вдвое (на 88 148 тыс. руб.) к концу 2012г. и увеличением дебиторской задолженности на 38 590 тыс. руб. к концу 2013г.

3. Оборачиваемость кредиторской задолженности

Формула оборачиваемости кредиторской задолженности (в днях) представлена ниже:

Обкз = ВР/КЗ

где ВР–выручка от реализации, КЗ – средняя величина кредиторской задолженности.

Обкз2013= 639040/57512,5= 11,1

Обкз/дней2013 = 360/11,1 = 32 дня

Обкз2012= 612 688/94 447,5= 6,7

Обкз/дней2012 = 360/6,7 = 54 дня

Обкз2011= 637 318/116 687 = 5,5

Обкз/дней2011 = 360/5,5 = 65 дней

В результате расчета оборачиваемости кредиторской задолженности выявлено, что количество оборотов в 2012 году по сравнению с 2011 увеличилось на 1,2 оборота, соответственно – на 11 дней, в 2013 году по сравнению с 2012 на 4,4 оборота, соответственно – на 22 дня.

Высокая оборачиваемость кредиторской задолженности ОАО «Вестмет» свидетельствует об улучшении платежной дисциплины предприятия в отношениях с поставщиками, бюджетом, внебюджетными фондами, персоналом предприятия, прочими кредиторами - своевременное погашение предприятием своей задолженности перед кредиторами.

4. Оборачиваемость запасов

Оборачиваемость запасов- показатель, характеризующий скорость потребления или реализации сырья или запасов.

Формула расчета оборачиваемости запасов выглядит следующим образом:

Обзап= ВР/ЗЗ

где ВР- выручка от реализации, ЗЗ - средняя стоимость запасов.

Обзап 2013 = 639040/35303=18,10

Обзап/дней 2013 = 360/18,10 = 20 дней

Обзап 2012 = 612 688/58184=10,53

Обзап/дней 2012 = 360/10,53 = 34 день

Обзап 2011 = 637 318/70927= 8,98

Обзап/дней 2011 = 360/8,98= 40 дней

В ходе анализа оборачиваемости запасов выяснилось, что деловая активность предприятия с каждым годом улучшается, т.к. скорость оборачиваемости запасов сократилась на 6 дней в 2012 году и на 14 дней в 2013 году, что является положительным моментом.

Для того, чтобы исследовать влияние факторов на прибыль от продаж, необходимо сделать факторный анализ.

На изменение прибыли от продаж в 2012 году в ОАО «Вестмет» повлияли следующие факторы: выручка от продаж, цена, себестоимость, коммерческие расходы.

Совокупное влияние всех факторов должно соответствовать абсолютному отклонению прибыли от продаж в отчетном году по сравнению с базисным годом, то есть -5 386 тыс.руб.

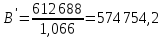

Факторный анализ прибыли от продаж проводится в несколько этапов и начинается с учета влияния инфляции. Процент инфляции в 2012 году составляет 6,6. Далее рассчитывается выручка от реализации в отчетном периоде в сопоставленных ценах с базисным периодом.

Расчёт выручки в сопоставимых ценах.

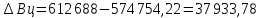

Расчет влияния ценового фактора на изменение выручки от продаж.

Расчет влияния количественного фактора на изменение выручки от продаж в отчетном периоде по сравнению с базисным.

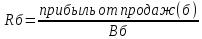

Расчет влияния изменения цены на прибыль от продаж.

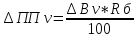

Расчет влияния изменения количества проданной продукции на прибыль от продаж.

Расчет влияния себестоимости на прибыль от продаж.

Расчет влияния коммерческих расходов на прибыль от продаж.

В ходе факторного анализа прибыли от продаж установлено, что в отчетном году, по сравнению с предыдущим, прибыль от продаж уменьшилась на 5 386 тыс. руб. Изменение цен повлекло за собой увеличение прибыли от продаж на 1 632,6 тыс. руб. Однако, под влиянием изменения объема реализованной продукции, прибыль от продаж уменьшилась на 2 692, 63 тыс. руб.

Так же уменьшение прибыли от продаж на 504,22 тыс. руб. обусловлено увеличением доли себестоимости в составе выручки на 0,08%. Уменьшение на 3 821,67 тыс. руб. произошло за счет увеличения коммерческих расходов на 2 756 тыс. руб., или 9,99%.

Факторный анализ за 2013 год(2-3 страницы)