ДКБ Сафиуллин — копия / книги и статьи / ДКБ - Белоглазова

.pdfразвитого вторичного рынка, долевое участие в капитале других банков, предприятий, организаций;

4) низколиквидные активы - вложения в основные фонды банка.

По уровню доходности активы банка делятся на активы, приносящие доход (кредиты,

инвестиции), и активы, не приносящие дохода (свободные резервы, материальные активы). По уровню риска все активы коммерческих банков Банк России подразделяет на пять

подгрупп {2}:

1)безрисковые - 0 %;

2)низкорисковые - 10 %;

3)средней степени риска - 20 %;

4)с повышенным риском - 70 %;

5)высокорисковые - 100 %.

Каждой группе присвоен соответствующий коэффициент риска, который характеризует надежность вложения средств банка в те или иные активы. Так, к свободным от риска активам относятся средства на корреспондентском счете банка в Банке России и на резервном счете. Ко второй группе риска относятся ссуды, гарантированные Правительством РФ, ссуды под залог драгоценных металлов в слитках и государственных ценных бумаг. Максимальный риск (100 %) имеют банковские активы пятой группы, к которым относят вексельные кредиты, долгосрочные ссуды, дебиторы по хозяйственным операциям и капитальным вложениям банка, а также просроченные ссудные задолженности клиентов. Таким образом, структура активов каждого банка формируется под влиянием их доходности, ликвидности и риска для его деятельности. Активные операции осуществляются банком как за свой счет и в свою пользу, так и по поручению клиентов, а следовательно, за их счет.

Комиссионно-посреднические операции - это операции, которые банк выполняет по поручению своих клиентов, не отвлекая при этом на их осуществление ни собственных, ни привлеченных средств, за вознаграждение в виде комиссионных. К числу основных комиссионно-посреднических операций банков относятся:

-расчетно-кассовые операции;

-брокерские операции с ценными бумагами;

-гарантийные операции;

-трастовые операции;

-андеррайтинговые операции;

-информационно-консалтинговые операции;

-депозитарные операции.

Среди комиссионно-посреднических операций банков основное место занимают расчетно-кассовые операции, связанные с открытием и ведением счетов клиентов в рублях и иностранной валюте.

Представленная классификация операций коммерческих банков не является исчерпывающей. В зависимости от поставленных целей и задач экономического анализа или научного исследования она может быть расширена и детализирована или, наоборот, сужена (в результате соответствующей перегруппировки операций банков).

Для облегчения усвоения сложного материала все операции коммерческих банков независимо от того, к какой из основных трех групп они принадлежат, разделены нами на пять видов согласно их экономическому содержанию и той роли, которую они выполняют в общественном производстве. Операции, осуществляемые банками, представлены в их логической последовательности и взаимосвязи: расчетно-кассовые, по формированию банковских ресурсов, кредитованию клиентуры, с ценными бумагами и валютные.

Контрольные вопросы

1.Какие операции коммерческих банков называются пассивными?

2.По каким основным признакам можно классифицировать банковские активы?

3. Какие комиссионно-посреднические операции выполняют банки и какие из них считаются основными?

12. 2. Расчетно-кассовые операции банков

Расчетно-кассовые операции банков связаны с открытием и ведением счетов клиентов в рублях и иностранной валюте. К ним относятся осуществление по поручению клиентов расчетов и платежей с этих счетов, а также получение и зачисление причитающихся им средств на эти счета в безналичной форме, выдача наличных денег со счета, внесение их на последний, хранение и перевозка. Отношения клиентов с банком по поводу выполнения перечисленных операций регулируются договором банковского счета, который на практике получил название договора на расчетно-кассовое обслуживание. Он определяет права и обязанности сторон, а также содержит перечень оказываемых банковских услуг, тарифы и сроки выполнения.

Безналичные расчеты. Наибольшая часть времени операционных работников банка занята осуществлением межхозяйственных безналичных расчетов внутри страны, а также производством международных расчетов по экспортно-импортным сделкам своих клиентов с зарубежными партнерами.

Принципы безналичных расчетов. В основе безналичных денежных расчетов лежат следующие принципы их организации:

-списание банками средств со счетов предприятий и организаций только на основании их распоряжений и в пределах остатка средств;

-свобода субъектов хозяйствования в выборе форм безналичных расчетов с закреплением их в хозяйственных договорах;

-совершение субъектами хозяйствования платежей в сроки, определенные в хозяйственных, кредитных договорах, договорах страхования, коллективных договорах с рабочими и служащими и т. д.;

-обеспеченность платежей средствами на расчетном (текущем) счете текущими или будущими поступлениями на него, а также правом на получение банковского кредита.

Формы безналичных расчетов. Межхозяйственные безналичные расчеты в РФ осуществляются посредством расчетов платежными поручениями и по инкассо (платежными требованиями с акцептом и без него), с помощью аккредитивной и чековой форм расчетов. Каждая из этих форм имеет свои особенности и предназначение. Самой распространенной и уникальной в настоящее время является форма безналичных расчетов посредством платежных поручений, которая используется как в расчетах за товары, услуги, выполненные работы, так и в расчетах по нетоварным операциям (при перечислениях со счетов средств в уплату налогов, погашение банковских ссуд и процентов по ним, для платежей в различные внебюджетные фонды, страховым организациям и т. д.).

Банки не имеют права определять конкретные формы расчетов для своих клиентов, но они могут консультировать их по вопросам выбора наиболее эффективных форм с учетом характера и периодичности поставок, графика выполнения работ, сроков и условий погашения обязательств и т. п.

В расчетах по экспортно-импортным сделкам отечественные банки используют такие предусмотренные международной банковской практикой формы расчетов, как документарное инкассо, документарный аккредитив, банковский перевод. Порядок осуществления международных расчетов регламентирован унифицированными для всех стран правилами их организации, документооборота и отражения в бухгалтерском учете, принятыми Международной торговой палатой [Более подробно порядок осуществления безналичных расчетов во внутреннем и внешнем оборотах страны был изложен в 4. 2 и 4. 3.].

Кассовые операции. Они связаны с получением, выдачей, хранением и перевозкой денежной наличности. Все предприятия независимо от их организационно-правовой формы

хранят свободные денежные средства в учреждениях банков на соответствующих счетах на договорных условиях. Наличные денежные средства, поступающие в кассы предприятий, подлежат сдаче в учреждения банков для последующего зачисления на счета этих предприятий. Наличные деньги последние могут сдавать:

-непосредственно в кассы учреждений банков;

-через объединенные кассы на предприятиях;

-предприятиям Госкомсвязи РФ для перевода на соответствующие счета в банках;

-через инкассаторскую службу учреждений банков или специализированные инкассаторские службы, имеющие лицензию Банка России.

Порядок и сроки сдачи наличных денег устанавливаются учреждениями банков каждому обслуживаемому предприятию по согласованию с их руководителями. При этом учитывается необходимость ускорения оборачиваемости денег и своевременного поступления их в кассы в дни работы учреждений банков. В кассах предприятий могут храниться наличные деньги в пределах лимитов, определенных банком по согласованию с руководством предприятия. Они устанавливаются ежегодно всем предприятиям независимо от организационно-правовой формы и сферы деятельности, имеющим кассу и осуществляющим налично-денежные расчеты.

Прогноз кассовых оборотов. Для определения объема и источников поступлений наличных денег в кассы банков и направлений их выдачи, а также выпуска или изъятия из обращения в областях, краях, республиках и в целом по РФ составляется план-прогноз кассовых оборотов на каждый квартал года с разбивкой по месяцам. В его разработке участвуют все кредитные организации, расчетно-кассовые центры Центрального банка РФ, его территориальные управления и он сам.

Планирование денежных оборотов по выдаче и поступлению наличных денег в банк начинается с составления и представления всеми предприятиями и организациями в обслуживающий их банк кассовых заявок по установленной форме, в которых должны быть указаны объемы наличных денег, подлежащих сдаче в банк и (или) получению в нем, с указанием их целевого назначения. Кроме собственно кассовых заявок предприятия должны подать в банк дополнительные расчеты к ним:

-торговые организации - сведения о поступлении торговой выручки;

-транспортные организации, зрелищные, коммунальные, предприятия бытового обслуживания - сведения о поступлении денежной выручки от соответствующих услуг;

-финансовые органы - сведения о поступлении налогов и сборов и т. д.

Составленный на очередной квартал прогноз кассовых оборотов сообщается банком РКЦ, в котором ему открыт корреспондентский счет, за 14 дней до начала планируемого квартала. Расчетно-кассовые центры составляют прогнозы кассовых оборотов по приходу, расходу и эмиссионному результату в целом по обслуживаемым кредитным организациям на основе анализа оборотов наличных денег, проходящих через их кассы и получаемых от кредитных организаций сообщений об ожидаемых оборотах наличных денег. Это делается ежеквартально с распределением по месяцам, и за 7 дней до начала прогнозируемого квартала сведения подаются в территориальное учреждение Банка России.

Территориальные учреждения Банка России составляют прогнозы кассовых оборотов по области, краю, республике, источникам поступления наличных денег в кассы банков и направлениям их выдачи на предстоящий квартал. Информационной базой данного прогноза служат оценки перспектив социально-экономического развития региона, отчетных данных за предыдущие периоды, а также полученных от расчетно-кассовых центров сообщений о прогнозируемых оборотах наличных денег и эмиссионном результате. Прогнозные расчеты кассовых оборотов по регионам сообщаются территориальными учреждениями Банка России Департаменту регулирования денежного обращения Центрального банка РФ заЗ дня до начала прогнозируемого квартала. В свою очередь Департамент, обобщив полученные данные, составляет сводный расчет потребности страны в денежной наличности. В нем учитываются и такие факторы, как происходящие в экономике структурные изменения,

темпы инфляции, а также принимаемые Банком России меры в области денежно-кредитной политики по стабилизации денежного обращения. Составленный сводный прогноз потребностей народного хозяйства в денежной наличности на предстоящий квартал передается в Департамент эмиссионно-кассовых операций Центрального банка РФ и в итоге определяет механизм эмиссионно-кассового регулирования денежной массы в обращении в предстоящем квартале.

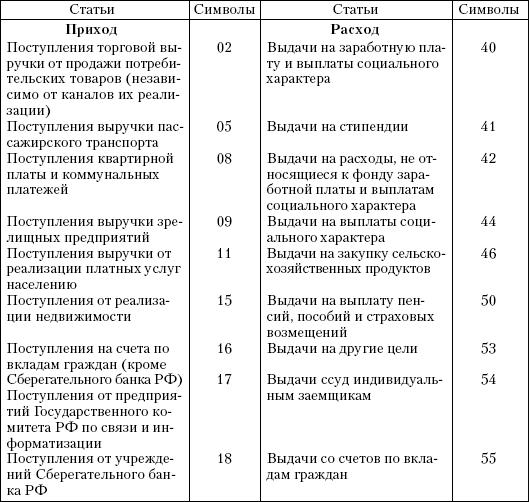

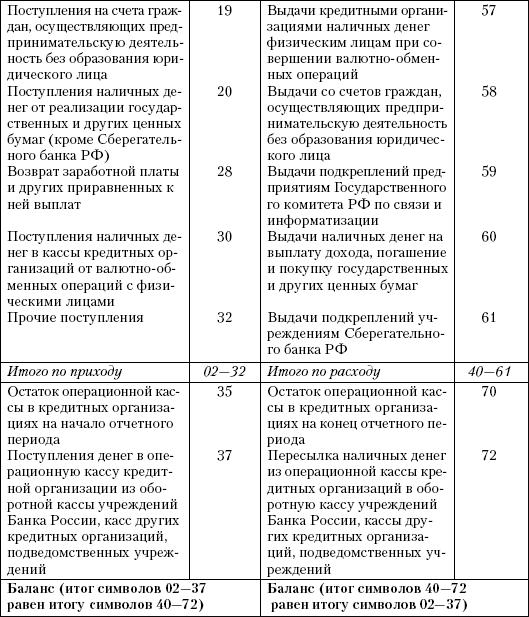

Основная задача банков всех уровней в работе по прогнозированию кассовых оборотов заключается в достижении наибольшей достоверности и реальности составляемых расчетов и определении изменений наличной денежной массы в обороте. Важным этапом является также и разработка мероприятий по увеличению поступления наличных денег в банки, их экономному использованию с целью ограничения эмиссии. Содержание плана-прогноза кассовых оборотов представлено в табл. 12. 1

Таблица 12. 1

Прогноз кассовых оборотов

Кассовый узел. Для работы с наличными деньгами коммерческие банки создают у себя кассовый узел, оборудованный в соответствии с требованиями к устройству и технической обеспеченности, разработанными Банком России. В состав кассового узла входят кассы различного назначения, хранилище ценностей, помещение по приему и выдаче денег инкассаторам, хранилище ценностей клиентов, кладовая для хранения архива кассовых документов и ряд других помещений.

Для комплексного обслуживания физических и юридических лиц кредитная организация создает кассовое подразделение, в которое (в зависимости от размеров учреждения банка) входят следующие специализированные кассы:

-приходные;

-расходные;

-приходно-расходные;

-вечерние [Вечерняя касса принимает денежную наличность от организаций и сумки от инкассаторов после окончания операционного дня банка. Принятые в нее деньги должны быть зачислены на соответствующие счета клиентов не позднее следующего операционного дня.];

-кассы пересчета.

В целях улучшения кассового обслуживания населения банк может открывать

операционные кассы вне кассового узла для совершения операций по:

-приему и выдаче вкладов (в рублях и иностранной валюте);

-продаже и покупке ценных бумаг;

-приему коммунальных и других платежей от физических лиц.

Прием наличных денег в кассу. Основной формой поступления наличных денег в банк является сдача их непосредственно самими клиентами в кассу банка на основе объявления на взнос наличными в течение операционного дня (в дневную кассу) и после его окончания (в вечернюю кассу). При соответствии суммы фактически сданной в кассу банка сумме, указанной в приходном документе, кассир подписывает все три его составные части (объявление, квитанцию, ордер), ставит печать на квитанции и вручает ее клиенту - вносителю денег. Объявление он оставляет в кассовых документах банка, а ордер к объявлению передает операционисту для зачисления сданных клиентом наличных денег на его расчетный счет.

Поступления наличных денег в банк осуществляются и через аппарат инкассации. Банк может осуществлять инкассацию и доставку своих денежных средств и ценностей, а также денежных средств и ценностей клиентов собственными силами и средствами либо на договорных условиях через специализированные службы инкассации, имеющие лицензию Банка России на проведение данных операций. Большинство банков, которые не имеют своей службы инкассации, пользуются услугами служб Российского объединения инкассации (РОСИНКАС). Оно создано в 1988 г. как акционерное общество и имеет статус хозрасчетного государственного объединения, одним из акционеров которого является Центральный Банк РФ.

Выдача наличных денег. Выдача наличных денег предприятиям и организациям производится по денежным чекам. Последние являются бланками строгой отчетности и выдаются клиенту в виде чековых книжек. Для получения наличных денег со своего расчетного счета владелец чековой книжки должен заполнить денежный чек, указав в нем наименование получателя денег, номер счета, с которого они будут сниматься, их сумму цифрами и прописью, целевое назначение (на обороте чека), поставить подписи первых должностных лиц и печать. Операционный работник банка проверяет правильность заполнения чека, наличие средств на расчетном счете клиента, а затем, отрезав от чека контрольную марку, передает ее получателю денег для последующего вручения кассиру банка, а сам чек - непосредственно в расходную кассу банка.

Работа банка с денежной наличностью по обслуживанию клиентов - физических лиц, а также сотрудников самого банка производится по приходным и расходным кассовым ордерам соответственно для приема и выдачи наличных денег.

Проверка кассовой дисциплины. Действующая нормативно-правовая база по налично-денежному обращению и кассовым операциям предусматривает проведение банками систематических (не реже 1 раза в год) проверок соблюдения предприятиями и организациями кассовой дисциплины и условий работы с денежной наличностью по специальной программе. Такие проверки проводятся для принятия налоговыми органами мер финансовой ответственности в случае выявления нарушений условий работы с денежной наличностью, расчетов наличными деньгами с юридическими лицами сверх предельной нормы, неоприходования в кассу денежной наличности, накопления в кассе сверхлимитных остатков денег. По полученным от банка представлениям налоговые инспекции рассматривают дела об административных нарушениях и наложении штрафов на виновных в соответствии с п. 9 Указа Президента РФ от 23мая 1994 г. № 1006 «Об осуществлении комплексных мер по своевременному и полному внесению в бюджет налогов и иных обязательных платежей» (в ред. от 08. 04. 03)[СЗ РФ. 1994. № 5. Ст. 396; РГ. 1995. № 60; СЗ РФ. 1999. № 32. Ст. 4045; 2000. № 31. Ст. 3252; 2003. № 15. Ст. 1347.]. В соответствии с данным Указом применяются следующие меры финансовой ответственности за:

- осуществление расчетов наличными денежными средствами с другими предприятиями, учреждениями и организациями сверх установленных предельных сумм -

штраф в двухкратном размере суммы произведенного платежа;

-неоприходование (неполное оприходование) в кассу денежной наличности - штраф в трехкратном размере неоприходованной суммы;

-несоблюдение действующего порядка хранения свободных денежных средств, а также за накопление в кассах наличных денег сверх установленных лимитов - штраф в трехкратном размере выявленной сверхлимитной кассовой наличности.

На руководителей предприятий, учреждений и организаций, допустивших указанные нарушения, согласно законодательству РФ налагаются административные штрафы в пятидесятикратном размере минимальной месячной оплаты труда. Суммы взысканных штрафов зачисляются в федеральный бюджет.

Кассовое обслуживание банков. Эту операцию для самих кредитных организаций и их филиалов осуществляют расчетно-кассовые центры Банка России (на договорной основе). Они подкрепляют денежной наличностью кассы кредитных организаций, а также принимают излишки при превышении кредитной организацией установленного ей РКЦ лимита остатка операционной кассы. РКЦ также проверяют достоверность отчетности банков о кассовых оборотах, составляют на основе данных кредитных организаций календарь выдачи наличных денег на оплату труда и представляют его в территориальное учреждение Банка России, участвуют в ежеквартальном планировании кассовых оборотов на обслуживаемой территории, проводят регулярные проверки кредитных организаций по вопросам соблюдения лимита операционной кассы и порядка ведения ими кассовых операций по обслуживаемой клиентуре.

Контрольные вопросы

1.Какие принципы лежат в основе организации безналичных расчетов в рыночном хозяйстве?

2.Какие существуют основные формы межхозяйственных безналичных расчетов? Кто

ив каком порядке определяет возможные формы расчетов за поставленную продукцию?

3.С какой целью и периодичностью составляется в РФ план-прогноз кассовых оборотов и кто принимает участие в его разработке?

4.По каким основным каналам наличные деньги поступают в кассы банка и в чем состоит целевое назначение их выплат предприятиям и организациям?

5.Какие существуют меры финансовой ответственности предприятия за нарушение кассовой дисциплины?

12. 3. Операции по формированию банковских ресурсов

Ресурсы коммерческого банка могут быть сформированы за счет собственных, привлеченных и заемных средств.

Собственный капитал. Собственный капитал (собственные средства) составляет основу деятельности коммерческого банка. Он, во-первых, обеспечивает банку как юридическому лицу экономическую самостоятельность, во-вторых, является резервом ресурсов, позволяющим поддерживать платежеспособность банка даже при утрате части своих активов или возникновении убытков от деятельности на рынке банковских услуг, в-третьих, определяет масштабы деятельности банка. Дело в том, что экономические нормативы, установленные Банком России для регулирования деятельности коммерческих банков, в основном исходят из размера их собственных средств. Так, величиной фактически имеющегося у банка собственного капитала определяются возможности расширения его активных операций [С 1 января 2000 г. минимальное соотношение между собственным капиталом и суммарным объемом активов, взвешенных с учетом риска, должно выдерживаться банками на уровне 10 - 11 % (в зависимости от абсолютной величины

уставного капитала банка - до 5 млн евро или выше).], объемы увеличения ресурсной базы за счет отдельных источников (вкладов населения, эмиссии собственных векселей), максимальный размер риска на одного заемщика и одного кредитора (вкладчика) и т. д.

В-четвертых, собственный капитал банка является источником развития его материальной базы. Он обеспечивает рост филиальной сети и оснащение всех структурных подразделений банка новейшей техникой и современными информационными банковскими технологиями. В-пятых, наличие у банка в достаточном объеме собственных средств гарантирует соблюдение экономических интересов его вкладчиков и кредиторов, т. е. возможность выплаты им компенсации в случае возникновения у банка убытков или его банкротства. И, наконец, в-шестых, величина собственного капитала определяет конкурентную позицию банка на внутреннем и международном рынках. Таким образом, собственные средства банков выполняют защитную, регулирующую, оперативную и ценообразующую функции.

Источниками собственного капитала являются уставный капитал, эмиссионный доход банка, его фонды, нераспределенная прибыль отчетного года и прошлых лет, субординированные кредиты юридических лиц и др. Уставный капитал кредитной организации формируется в момент создания банка и первоначально состоит из величины вкладов ее участников. Он определяет минимальный размер имущества, гарантирующего интересы кредиторов. Для акционерных банков уставной капитал оценивается как сумма номинальной стоимости его акций, приобретенных акционерами, а для банков в форме ООО

и ОДО - как номинальная стоимость всех долей его участников. Его величина определяется в учредительском договоре о создании банка и в уставе последнего. Вклады в уставный капитал банка могут быть произведены в виде денежных средств и материальных активов, в том числе здания, в котором будет располагаться банк. Минимальный размер уставного капитала создаваемого банка должен быть не менее суммы, эквивалентной 5 млн евро. Каждый участник (акционер) банка ежегодно пропорционально своему вкладу в уставный капитал получает часть банковской прибыли в виде дивидендов.

Увеличение уставного капитала банков в дальнейшем происходит путем привлечения на финансовом рынке дополнительного капитала и накопления нераспределенной прибыли предшествующих лет и текущего года. Акционерные банки могут осуществлять это путем размещения дополнительных акций, увеличения номинальной стоимости ранее выпущенных акций. Банки, созданные в форме ООО или ОДО, увеличивают свой уставный капитал за счет дополнительных вкладов его участников либо вкладов третьих лиц, которые становятся при этом его новыми участниками (если это не запрещено уставом банка).

Фонды банка образуются из прибыли в порядке, установленном его учредительными документами с учетом требований действующего законодательства. К ним относятся резервный фонд, фонды специального назначения, фонды накопления и другие, которые банк считает необходимым создавать при распределении прибыли.

Резервный фонд предназначен для покрытия убытков и потерь, возникающих в результате деятельности банка. Минимальный его размер определяется уставом банка, но он не может составлять менее 5 % величины уставного капитала. Отчисления в резервный фонд производятся от прибыли отчетного года, остающейся в распоряжении банка после уплаты налогов и других обязательных платежей, т. е. от чистой прибыли, в размере не менее 5 %.

Фонды специального назначения создаются также из чистой прибыли отчетного года. Они являются источником материального поощрения и социального обеспечения работников банка. Порядок их образования и расходования определяется самим банком в положениях об этих фондах.

Фонды накопления представляют собой нераспределенную прибыль банка, зарезервированную в качестве финансового обеспечения его производственного и социального развития и других мероприятий по созданию нового имущества.

Эмиссионный доход кредитной организации (банка) образуется в ходе осуществления ею операций по дальнейшему наращиванию своего уставного капитала за счет

положительной разницы между:

-ценой размещения акций (долей) и их номинальной стоимостью;

-официальным курсом иностранной валюты (при оплате в ней акций) по отношению к российскому рублю на дату зачисления средств в иностранной валюте в уставный капитал и курсом, определенным в решении о выпуске акций.

Для банков, действующих в форме ООО или ОДО, этот доход формируется за счет разницы, возникающей при оплате долей иностранной валютой, между рублевой оценкой оплаченных в иностранной валюте долей участников по курсу Банка России на день поступления платежа на счет кредитной организации и номинальной стоимостью долей.

В качестве источника собственного капитала российских банков после финансового кризиса 1998 г. стали использоваться и субординированные кредиты.

Субординированные кредиты - это долгосрочные ссуды или займы, привлеченные коммерческими банками от юридических лиц в целях увеличения собственного капитала. Согласно требованиям Банка России:

-срок предоставления составляет не менее 5 лет;

-кредит является необеспеченным;

-выплата основной суммы долга происходит не ранее окончания срока действия договора о его предоставлении;

-проценты по субординированому кредиту, полученному в валюте РФ (рублях), не должны превышать ставок рефинансирования Банка России, а по аналогичному кредиту, предоставленному в иностранной валюте, - ставок ЛИБОР плюс 6 % годовых по межбанковским 12-месячным депозитам в соответствующей иностранной валюте;

-сам договор о субординированном кредите должен содержать положения о невозможности его досрочного расторжения, а также об удовлетворении требований по нему

вслучае банкротства кредитной организации - заемщика только после полного удовлетворения требований всех иных кредиторов.

У банков есть и другие источники собственного капитала: имущество, безвозмездно и безвозвратно полученное в их собственность от организаций и физических лиц, прирост стоимости имущества, находящегося на балансе банка, за счет его переоценки по решениям Правительства РФ.

Как свидетельствует мировая банковская практика, структура ресурсной базы коммерческих банков характеризуется незначительной долей собственных средств, что соответствует специфике банковской деятельности, заключающейся в выполнении посреднических функций. Преобладающую часть банковских ресурсов составляют привлеченные средства.

Привлеченные средства. По способам аккумуляции привлеченные ресурсы можно представить в виде двух больших групп: депозитные и недепозитные.

Депозиты. Различают депозиты юридических и физических лиц. Среди депозитов юридических лиц самым крупным источником привлечения банком ресурсов в свой оборот являются средства клиентов на расчетных (текущих) счетах и на счетах банков-корреспондентов. По своей экономической сути эти счета представляют депозиты до востребования. Средства с этих счетов могут быть изъяты, переведены на счет другого лица без каких-либо ограничений (полностью или частично), в любое время, по первому требованию их владельцев. По этой причине банк уплачивает по счетам до востребования минимальные ставки процента. Режим работы данных счетов регулируется договорами соответственно банковского и корреспондентского счетов. На них оседают временно свободные средства хозяйствующих субъектов, бюджетов и бюджетных организаций, а также банков-корреспондентов по совершении операций, связанных с обслуживанием их деятельности.

На расчетных счетах юридических лиц отражается поступающая в их адрес от контрагентов выручка от реализации товаров, работ, услуг, доходы от внереализационных операций, суммы полученных от банков кредитов, а также расходование этих средств на

платежи поставщикам, уплату налогов в бюджеты разного уровня, перечисления в различные внебюджетные фонды, выплаты заработной платы рабочим и служащим, погашение банковских кредитов и процентов по ним и т. д. Остатки средств на расчетных (текущих) счетах юридических лиц и корреспондентских счетах банков-корреспондентов являются подвижными, что заставляет коммерческие банки для сохранения своей ликвидности при выполнении требований владельцев этих счетов постоянно держать на достаточном уровне свои высоколиквидные активы (денежные средства в кассе банка и на корреспондентском счете в РКЦ Банка России, в государственных ценных бумагах и т. п.). Вместе с тем юридические лица могут устойчивую величину своих временно свободных денежных средств разместить в банке на счетах срочных депозитов.

Срочные депозиты - это денежные средства, внесенные в банк на фиксированный срок. Таким образом, они не используются для осуществления текущих платежей. В течение срока действия депозита дополнительные взносы от его владельца - юридического лица на депозитный счет не принимаются. В зависимости от срока размещения различают депозиты на 1 и 3 месяца, от 3 до 6 месяцев, от 6 месяцев до 1 года и свыше 1 года. Внесение средств на срочный депозит оформляется специальным договором - договором банковского вклада (депозита), который обязательно должен составляться в письменной форме.

Срочный депозит для клиента банка является не только потенциальными деньгами, но и капиталом. Он приносит своему владельцу определенный доход в виде процента, величина которого фиксируется в договоре и варьируется в зависимости от срока депозита. С такого депозита клиент банка может получить свои средства только после истечения его срока (вместе с причитающимися процентами). Если вкладчик пожелает изменить сумму вклада или его срок, то он должен расторгнуть действующий договор, изъять свой вклад и переоформить на новых условиях.

Вклады физических лиц (до востребования и срочные) могут привлекаться только теми коммерческими банками, которые имеют на это специальную лицензию Банка России. Лицензия на привлечение во вклады денежных средств физических лиц выдается коммерческим банкам лишь после двух лет их успешной и устойчивой работы на рынке банковских услуг. Официально физическими лицами - вкладчиками коммерческих банков могут выступать граждане РФ, иностранные граждане, лица без гражданства. Банки принимают от них вклады как в рублях, так и в иностранной валюте. Последние могут быть именными и на предъявителя.

Именной вклад - это вклад на имя одного конкретного физического лица. Он может быть внесен как лично самим вкладчиком, так и через его представителя, т. е. доверенным лицом. В отношении физических лиц Гражданский кодекс РФ предусматривает открытие им вкладов третьими лицами (например предприятиями, организациями для перечисления заработной платы во вклады граждан)[В отличие от физических лиц открытие депозитов юридическим лицам третьими лицами, а также по доверенности не допускается.]. Привлекаются вклады населения на такие же сроки, что и депозиты юридических лиц. Вклады физических лиц оформляются договором банковского вклада [С одним и тем же вкладчиком может быть заключено неограниченное количество договоров банковского вклада и, соответственно, может быть открыто неограниченное количество счетов.], который признается публичным договором [Публичным договором признается договор, заключенный коммерческой организацией и устанавливающий ее обязанности по продаже товаров, выполненных работ, услуг, которые она должна по характеру своей деятельности осуществлять в отношении каждого, кто к ней обратится (ст. 426 Гражданского кодекса РФ).]. По сравнению с депозитным договором с юридическим лицом договор банковского вклада с физическим лицом имеет некоторые особенности. Так, в нем могут быть предусмотрены следующие права вкладчика: распоряжаться своим вкладом по доверенности, выплачивать вклад третьему лицу, завещать вклад в установленном порядке, запретить банку изменять в одностороннем порядке ставку процента по срочному вкладу. В Гражданском кодексе РФ предусмотрено, что вклады граждан должны возвращаться им по