717

.pdf

Ч

M

0 М

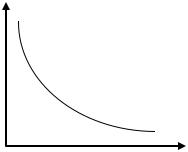

Рисунок 42. Спекулятивный спрос

Таким образом, обобщая два названных подхода – классический и кейнсианский, можно выделить следующие факторы спроса на деньги:

уровень национального дохода (Y);

уровень национального дохода (Y);

ставку процента Ч.

ставку процента Ч.

Классическая теория связывает спрос на деньги с НD. Кейнсиансы, напротив, основным фактором спроса на

деньги считают ставку процента.

Предложение денег. Денежный мультипликатор. Предложение денег МS в экономике осуществляет госу-

дарство. В целом предложение денег включает в себя:

МS = С + D, |

(24) |

где МS – предложение; С – наличность;

D – депозиты.

Наличность (банкноты и монеты) создает ЦБ страны. Как создается наличность?

Во-первых, ЦБ расплачивается банкнотами при покупке у населения, фирм и государства:

золота;

золота;

иностранной валюты;

иностранной валюты;  ценных бумаг.

ценных бумаг.

171

Во-вторых, ЦБ предоставляет государству и коммерческим банкам кредиты банкнотами. Наличность, покинувшая ЦБ и поступившая в экономику, распределяется в дальнейшем по двум направлениям:

одна часть оседает в кассе домашних хозяйств и фирм;

одна часть оседает в кассе домашних хозяйств и фирм;

другая поступает в коммерческие банки (КБ) в виде депозитов. Следовательно, если наличность создает ЦБ, то депозиты КБ.

другая поступает в коммерческие банки (КБ) в виде депозитов. Следовательно, если наличность создает ЦБ, то депозиты КБ.

Деньги, поступившие в КБ, могут использоваться ими для предоставления кредита и тогда количество денег в экономике возрастает.

При возвращении кредита объем денежной массы на руках хозяйствующих субъектов уменьшатся.

Таким образом, коммерческие банки могут создавать или, «уничтожать» деньги.

Однако если у ЦБ возможности увеличения денег теоретически безграничны, то у КБ имеются пределы кредитования.

Открывая у себя счета, КБ должны считаться с тем, что вкладчики в любое время могут потребовать свои деньги в объеме вклада. Поэтому для поддержания ликвидности КБ всегда необходимы резервы наличных денег. Такие резервы создаются ЦБ в виде обязательных беспроцентных вкладов коммерческих банков в ЦБ. Их размер определяется в виде процента от депозитов КБ.

Таким образом, ЦБ создают не только наличность, но и обязательные резервы.

Наличность С и обязательные резервы R образуют так

называемые базовые деньги, или денежную базу Н: |

|

Н = С + R , |

(25) |

где Н – базовые деньги; С – наличность;

R – обязательные резервы.

172

Рассмотрим условный пример показывающий процесс создания денег КБ.

Пусть обязательная норма резервирования τ составляет 10%. Допустим, в КБ «А» поступил депозит в размере 1 млрд. рублей. Из них 100 млн. рублей банк обязан перечислить в резервный фонд (10% от суммы депозита).

Вэтом случае сумма кредита, выдаваемая банком «А», составит 900 млн. рублей (избыточные резервы). Таким образом, 900 млн. рублей стали новыми деньгами, созданными коммерческим банком «А».

Взяв эти деньги, фирмы и граждане используют их на оплату товаров и услуг, выплату заработной платы, закупку сырья и материалов и т.д.

Владельцы магазинов и прочие получатели денег затем переводят их на свои банковские счета, допустим в банк «Б» и получается, что 900 млн. рублей, на которые банк «А» выдает ссуды, снова оказались на депозите. Из 900 млн. рублей, которые были внесены в банк «Б» последний должен 10% этой суммы (90 млн. рублей) перечистить в резервный фонд ЦБ, остальную часть можно вновь ссудить, 810 млн. рублей ссужаемых денег вскоре вновь вернуться в банк, но теперь в банк третьего уровня «В».

Часть из них опять необходимо перечислить на резервный счет в ЦБ, остальные снова можно будет ссудить и т.д.

Этот процесс получил название эффекта денежного (кредитного) мультипликатора.

Вобщем виде денежный мультипликатор «m» может быть записан в виде следующей формулы:

m = x 100 , |

(26) |

где m – денежный мультипликатор;

τ – норма резервирования, исчисляемая как отношение резерва R к депозитам D.

173

Таким образом, при уровне резервных требований τ = 10%, первоначальный депозит в 1 млрд. рублей обернулся мультипликационным эффектом расширения денежной массы в 10 млрд. рублей.

1

m = = 10 = 0,1 × 100 = 10 (27)

Мd = 1 млрд. рублей х 10 = 10 млрд. рублей, где Мd – денежная масса.

Выделяют три основных инструмента монетарной политики, с помощью которых ЦБ осуществляет косвенное регулирование денежно-кредитной сферы:

1)Изменение учетной ставки (ставки рефинансирования), т.е. ставки по которой ЦБ кредитует КБ;

2)Изменение нормы обязательных резервов, т.е. минимальной доли депозитов, которую КБ должны хранить в виде резервов (беспроцентных вкладов) в ЦБ;

3)Операции на открытом рынке, т.е. купля-продажа ЦБ государственных ценных бумаг.

Эти операции связаны с изменением величины банковских резервов, следовательно, денежной базы.

Равновесие на денежном рынке

Механизм любого рынка – это поиск равновесия.

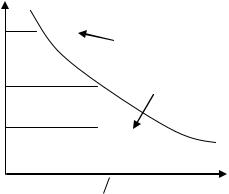

Вначале будем исходить из того, что предложение денег контролируется ЦБ и фиксировано на уровне M.

Уровень цен P также примем стабильным, что вполне допустимо для краткосрочной модели.

Тогда реальное предложение денег будет фиксировано на

уровне М/Р и на графике представлено вертикальной прямой МS. (рис.43.)

Спрос на деньги (кривая Мd) рассматривается как убывающая функция ставки процента для заданного уровня HD (при неизменном уровне цен, номинальные и реальные ставки % равны).

174

τ |

|

|

МS |

|

|

|

||||

τ1 |

|

|

|

|

|

|

|

Излишек предложения денег |

||

|

|

|

|

|

|

|

||||

|

|

|

|

|

|

|

|

|||

τЕ |

|

|

|

|

Е Недостаток предложения денег |

|||||

τ2 |

|

|

|

|

|

|

|

|

Мd |

|

|

|

|

|

|

|

|

|

|||

|

|

|

|

|

|

|

М\Р |

|||

|

|

|

|

|

|

|

|

|

||

|

М Р |

|

||||||||

Рисунок 43. Равновесие на денежном рынке

В точке Е спрос на деньги равен их предложению.

Гибкая процентная ставка удерживает в равновесии денежный рынок.

Экономические агенты меняют структуру своих активов. Так, если τ1 будет выше равновесной τЕ, то предложение

денег превысит спрос на них. Домашнее хозяйства и фирмы, у которых накопилась денежная наличность, попытаются избавиться от нее, обратив их в другие виды финансовых активов: акции, облигации, срочные депозиты ит.п.

Высокая процентная ставка соответствует низкому курсу, например, облигаций, поэтому будет выгодно скупать дешевые облигации в расчете на доход от повышения их курса в будущем вследствие снижения «τ».

Банки и другие финансовые учреждения в условиях превышения предложения денег над спросом начнут снижать процентные ставки. Рынок будет стремиться к равновесию.

Так изменение уровня HD, например его увеличение (рис. 44а) повышает спрос на деньги L1 и ставку процента от τЕ - τ1. Сокращение предложения денег также ведет к росту процентной ставки (рис. 44б).

175

МS |

|

|

|

|

|

|

|

|

τ |

М = |

М = |

|

||||||

τ |

|

|

|

|

|

|

|

|

|

|||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

τ1 |

|

|

|

Е1 |

|

|

|

τ2 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

τЕ |

|

|

|

|

Е |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

L2 |

|

|

τ1 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

L1 |

|

|

|

|

|

|

|

|

|

|

|

L1 |

|

|

|

|

|

|

|

|

|

0 |

|

|

|

|

|

|

|

|

М\Р |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||

0 |

|

|

|

|

|

|

|

|

М Р |

М Р |

||||||||

М Р |

|

М Р |

||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

||||||||

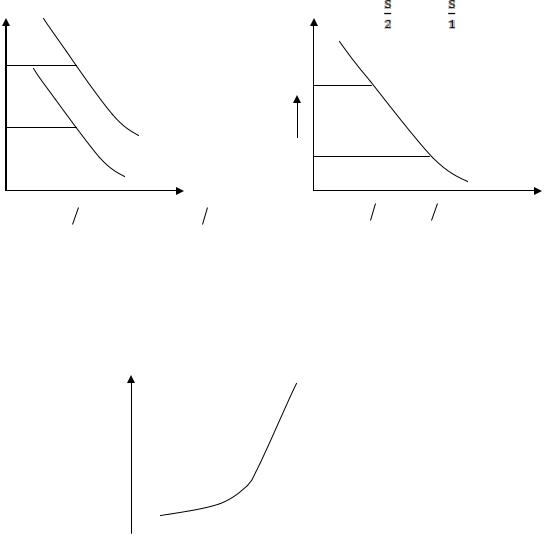

Рисунок 44 (а и б). Механизм денежного рынка: а) при увеличении спроса на деньги; б) при сокращении предложения денег.

Если отразить эти два фактора на графике, то получим кривую ликвидности денег LM, известную в мировой экономической науке как модель Хансена (рис. 45)

ч |

LM |

0  у

у

Рисунок 45. Модель Хансена

Эта модель иллюстрирует очень важную зависимость.

Она показывает, что для достижения равновесия на денежном рынке необходимо соблюдение следующего условия:

При данном предложении денег с ростом совокупных доходов должна возрасти ставка процента. Только в этом случае будет увеличиваться альтернативная стоимость хранения денег и снижаться курс облигаций, что уменьшит спекулятивный спрос на деньги, увеличит покупку фирмами и домашними хозяйствами финансовых активов и позволит поддерживать денежный рынок в равновесном состоянии.

176

На рисунке 44б показано, как предложение денег, за которым стоит ЦБ, может изменять процентную ставку. Увеличивая предложение денег (кривая M  смещается вправо в положении

смещается вправо в положении

M  ) ЦБ способен снизить процентную ставку (до τ1), а значит,

) ЦБ способен снизить процентную ставку (до τ1), а значит,

подхлестнуть инвестиционный процесс увеличить занятость и объем национального производства.

Политика систематического нарушения равновесия денежного рынка для оказания влияния на уровень процентной ставки, через него на инвестиции и другие макроэкономические переменные получила название Кейнсианской денежной политики.

Кейнсианская денежная политика – одна из наиболее распространенных способов государственного воздействия на экономику.

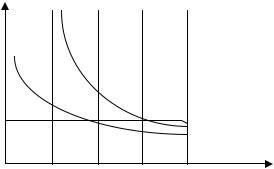

Но регулирование процентных ставок через изменение предложения денег в конечном счете приводит денежный рынок в так называемую ликвидную ловушку.

Ликвидная ловушка – это такая ситуация в экономике, когда возрастающее предложение денег М  уже не в состоянии

уже не в состоянии

вызвать дальнейшее снижение процентных ставок (ниже τ0)

(рис. 46).

М  М

М  М

М  М

М

τМ

М

τ0 |

|

0 |

М/Р |

|

Рисунок 46. Ликвидная ловушка |

Если процентные ставки не снижаются, то товарные рынки перестают ощущать влияние денежного рынка, не получают им-

177

пульсов от него. Происходит замедление инвестиционного процесса, а значит, нет «отсоса» денег, нет новых кривых спроса на деньги, нет новых течек равновесия денежного рынка. Налицо, таким образом, инфляция, т.е. разрыв между реальным сектором экономики (товарными рынками) и денежным рынком.

Фирмы и люди в этой ситуации предпочитают держать деньги в ликвидной форме для спекулятивных целей.

Оказавшись в ликвидной ловушке, экономика не имеет собственных механизмов выхода из нее. Для этого требуется мощная инвестиционная сила и такой силой может быть только государство. Вот почему в Кейнсианской доктрине центральное место отводится налогово-бюджетной политике государства, а не кредитно-денежной.

9.4. Кредитно-денежная политика и ее эффективность

КРЕДИТНО-ДЕНЕЖНАЯ ПОЛИТИКА – это важнейшая составная часть макроэкономической политики, нацеленная на достижение ряда общеэкономических задач. Она представляет собой совокупность государственных мероприятий в области кредитно-денежной системы.

Кредитно-денежная политика осуществляется посредством специфических инструментов и реализует определенные цели.

Выделяют конечные и промежуточные цели. Конечные цели. К ним относят:

быстрый рост реального валового внутреннего продукта;

быстрый рост реального валового внутреннего продукта;

низкую безработицу;

низкую безработицу;

стабильные цены;

стабильные цены;  устойчивый платежный баланс.

устойчивый платежный баланс.

178

Конечные цели осуществляются кредитно-денежной политикой, которая, наравне с фискальной, валютной, внешнеторговой и другими видами политики, является важным направлением экономической политики государства.

Промежуточные цели. К ним относят:

денежную массу;

денежную массу;

ставку процента;

ставку процента;

обменный курс.

обменный курс.

Эти цели непосредственно относятся к деятельности Центрального банка и реализуются в рыночной экономике посредством косвенных инструментов. В западной экономической литературе существует мнение, согласно которому промежуточные цели не относятся ни к инструментам кредитноденежной политики Центрального банка, ни к реальным целям этой политики, но представляют собой промежуточные звенья в передаточном механизме, соединяющем инструменты Центрального банка и его цели.

Цели достигаются посредством определенных инструментов, которые подразделяются прямые и косвенные.

К прямым инструментам относят:

лимиты кредитования;

лимиты кредитования;

прямое регулирование процентной ставки.

прямое регулирование процентной ставки.

К косвенным инструментам относят:

операции на открытом рынке;

операции на открытом рынке;

изменение нормы обязательных резервов;

изменение нормы обязательных резервов;

изменение учетной ставки (ставки рефинансирования).

изменение учетной ставки (ставки рефинансирования).

Операции на открытом рынке - покупка и продажа Цен-

тральным банком государственных ценных бумаг (облигаций). Посредством операций на открытом рынке Центральный банк ре-

179

гулирует величину денежной массы в народном хозяйстве страны. Покупая ценные бумаги, Центральный банк тем самым увеличивает резервы коммерческих банков, повышает их кредитные возможности, расширяя денежное предложение. Продавая ценные бумаги, Центральный банк сокращает резервы коммерческих банков, сокращает их кредитные возможности и денежное предложение.

Операции на открытом рынке нередко происходят в форме

соглашений об обратном выкупе (РЕПО). Это происходит следующим образом. Центральный банк продает ценные бумаги с условием их обязательного выкупа по более высокой цене по истечении определенного времени.

Изменение норм обязательных резервов - метод воздей-

ствия на величину банковских резервов, ключевое понятие в обязательных резервных требованиях.

Норма обязательных резервов устанавливается Центральным банком в процентах от величины депозитов. Ее величина зависит:

от вида вкладов (по срочным вкладам она ниже в сравнении с вкладами до востребования);

от вида вкладов (по срочным вкладам она ниже в сравнении с вкладами до востребования);

от размеров банков (для крупных банков она выше в сравнении с мелкими банками).

от размеров банков (для крупных банков она выше в сравнении с мелкими банками).

Изменение нормы обязательных резервов происходит в двух основных формах: в форме увеличения и в форме уменьшения.

В результате увеличения нормы обязательных резервов увеличиваются обязательные резервы, сокращается кредитная активность коммерческих банков, поскольку уменьшается денежное предложение.

Уменьшение нормы обязательных резервов, наоборот, увеличивает средства для расширения кредита, увеличивает де-

180