4 Внешний долг рф

Внешние долги России - в основном наследие бывшего Советского Союза.

Преобладающая доля долгов Западу, унаследованных Россией от СССР, возникла во время горбачевской перестройки, особенно в ее последние годы. Из-за хронической нехватки свободно конвертируемой валюты для оплаты импорта дефицитных товаров и услуг из стран Запада (оборудование, технологии, продовольствие) Советский Союз постоянно прибегал к заимствованиям в странах, являвшихся поставщиками. Данные кредиты привлекались и погашались на обычных рыночных условиях, причем исключительно в денежной форме - в свободно конвертируемой валюте, которую можно было получить либо за счет экспорта на западные рынки, либо за счет новых кредитов.

За период 1985 - 1991 гг. общая сумма внешнего долга СССР западным странам возросла почти в три раза - с $22,5 до 65,3 млрд. Рост задолженности Западу продолжился и при российских властях: за счет начисления процентов по советским долгам, которые фактически перестали погашать, и за счет новых кредитов, в том числе международных валютно-финансовых организаций - к концу 1997 г. внешний долг России возрос до $124 млрд., а к концу 1998 г. - до $142 млрд., что поставило ее в один ряд с Мексикой и Бразилией, являющимися крупнейшими мировыми должниками. При этом унаследованные Россией долги имели крайне неблагоприятную структуру. Они состояли, главным образом, из среднесрочных и краткосрочных кредитов, и их основная масса подлежала погашению в 1992 - 1995 гг.

Круг западных кредиторов России достаточно велик - в него входят около 600 коммерческих банков из 24 стран, а также Международный валютный фонд, Международный банк реконструкции и развития, Европейский банк реконструкции и развития. Основной массив долгов приходится на банки 6 стран - Германии, Италии, США, Франции, Австрии и Японии.

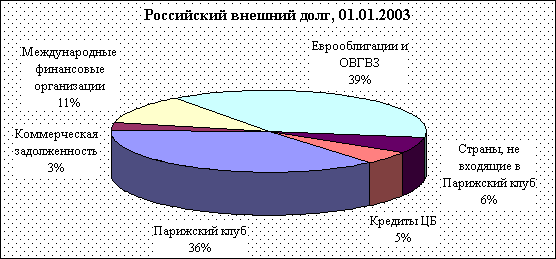

Нынешние российские долги Западу включают четыре категории.

Первая и самая большая - задолженность перед так называемыми официальными кредиторами, т.е. перед коммерческими банками западных стран, предоставляющими средства взаймы под гарантии соответствующих правительств или при страховании кредитов в государственных структурах. Регулирование задолженности подобного рода входит в компетенцию Парижского клуба - особого координирующего органа, в который входят официальные представители основных стран - международных кредиторов.

Вторая группа - это кредиты, предоставленные коммерческими банками западных стран уже самостоятельно, без государственных гарантий. Задолженность по таким кредитам регулируется так называемым Лондонским клубом, объединяющим банкиров-кредиторов на неофициальной основе.

Третью группу образует задолженность различным западным коммерческим структурам по фирменным кредитам, связанным с поставкой товаров и оказанием услуг.

Четвертую группу - долги международным валютно-финансовым организациям (МВФ, МБРР, ЕБРР).

В 1991 году после распада СССР сначала предполагалось, что каждое из государств будет нести свою долю ответственности по внешнему долгу (союзный долг тогда оценивался в $108 млрд.), а также иметь соответствующую долю в активах бывшего СССР ($165 млрд. за вычетом безнадежных долгов третьих стран СССР). За четыре дня до подписания в декабре 1991 г. Беловежского соглашения, в соответствии с которым Советский Союз официально прекратил свое существование, 8 из 15 союзных республик подписали «Договор о правопреемстве в отношении внешнего государственного долга и активов СССР». В соответствии с ним, доля России в зарубежных активах и во внешнем долге СССР первоначально составляла 61,3%. Но спустя два года Россия, подписав с большинством республик соответствующие двусторонние соглашения, взяла на себя активы и обязательства всех остальных республик бывшего СССР, стала его правопреемником, сохранила за собой место в ООН и Совете Безопасности, унаследовала всю зарубежную собственность СССР и приняла на себя обязательства по выплате всей его кредитной задолженности. (От подписания соглашения отказалась Украина). Подобное решение стоило дорого, но позволило РФ сохранить позиции на внешних финансовых рынках и обеспечило доверие потенциальных партнеров.

После принятия обязательств по выплате долгов бывшего СССР России пришлось включиться в процесс их реструктуризации, т.е. урегулирования и официального переоформления кредитов, полученных Советским Союзом на западных рынках, - прямой отказ от их возврата или неплатежи явочным порядком грозили полной изоляцией от любого из международных кредитных источников. В ходе соответствующих переговоров, российская сторона рассчитывала на списание хотя бы некоторой части задолженности. Однако западные страны согласились лишь с вариантом отсрочки погашения, хотя и довольно длительной.

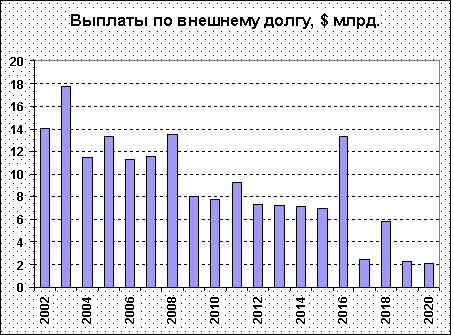

В январе 1992 г. правительство РФ заключило первое соглашение о реструктуризации долга с Парижским клубом кредиторов, за ним последовали три реструктуризации в 1993-1995 гг., которые охватывали процентные выплаты в период с декабря 1991 г. по конец 1995 г. В апреле 1996 г. было достигнуто принципиальное соглашение с Парижским клубом о реструктуризации приблизительно $40 млрд. задолженности кредиторам клуба. Около 45% этой суммы будет выплачено в период до 2020 г., остальные 55% (которые включают все краткосрочные долги Парижскому клубу) - до 2016 г. Выплаты по основному долгу, постепенно увеличиваясь, будут производиться с 2002 г. Размер задолженности РФ Парижскому клубу кредиторов составляет на данный момент $35 млрд.

Заключительное соглашение о реструктуризации долга бывшего Советского Союза Лондонскому клубу было подписано 2 декабря 1997 г. Внешэкономбанком. Согласно условиям реструктуризации, весь основной долг, насчитывавший на тот момент приблизительно $24 млрд., должен быть погашен к концу 2020 г. Реструктурированный основной долг имеет плавающую процентную ставку. В период льготного погашения процентные выплаты ограничены плавно увеличивающимся потолком, а оставшиеся невыплаченными проценты капитализируются. Первые выплаты по основному долгу произведены в 2002 г. Официальным должником по долгу Лондонскому клубу является Внешэкономбанк.

Государственный долг РФ, 1998-1999 гг.

Мировой кризис конца 1997 г. заставил крупных инвесторов пересмотреть свое отношение к кредитным рискам. Россия в данном контексте рассматривалась как страна с повышенными инвестиционными рисками, что не замедлили подтвердить основные рейтинговые агентства. Средства, инвестированные ранее в Россию, стали рассматриваться как высокорискованные, а новые вложения прекратились.

Таким образом, в первой половине 1998 г. в России сложилась кризисная ситуация, связанная с обслуживание как внутреннего, так и внешнего долга. Высокий спрос на иностранную валюту, определяемый значительной долей импорта, инфляционными ожиданиями и склонностью к сбережениям в долларах США, предопределил давление на обменный курс рубля. Бюджетный кризис, обусловленный низким сбором налогов и бюджетным дефицитом, а также возросшая политическая нестабильность послужили причинами нежелания инвесторов покупать государственные бумаги РФ. В середине 1998 г. создалась обстановка, в которой доходность по государственным краткосрочным облигациям возросла до 100-150% годовых, а валютные резервы РФ стремительно сокращались. За первую половину 1998 г. общий долг правительства РФ увеличился на 5,4% и составил $230 млрд., при этом внутренний долг - на 11,0% (628 млрд. руб.), а внешний - на 4,5% ($129 млрд.). Единственным выходом из сложившегося положения для правительства РФ было получение дополнительного стабилизационного кредита.

Успешное завершение переговоров российского правительства с МВФ и Всемирным банком в середине июля 1998 г. о предоставлении стабилизационного кредита на сумму $22,6 млрд. в 1998-1999 гг. дало правительству время и средства для реструктуризации государственного долга. Наиболее рациональной стратегией в сложившейся ситуации представлялось сокращение «короткого» и дорогого внутреннего долга за счет увеличения внешнего - значительно менее дорогого и «длинного».

Необходимо отметить, что в результате мер, направленных на стабилизацию ситуации на финансовом рынке, во 2-м квартале 1998 г. правительство значительно увеличило долю внешнего финансирования: если на конец марта она составляла около 22%, то на конец июня - уже 52,4%. В результате сокращения выпуска «коротких» гособлигаций объем долга по ГКО сократился в апреле-июне 1998 г. на 2,3%. Кроме того, для «удлинения» и сокращения внутреннего долга, а следовательно, и для уменьшения нагрузки на бюджет в июле 1998 г. правительство предложило добровольный обмен ГКО на 7- и 20-летнии еврооблигации. Акция была рассчитана в основном на иностранных инвесторов, предоставив им возможность перейти в долларовые бумаги и избежать риска девальвации. В результате обмена ГКО на еврооблигации правительство конвертировало ГКО на сумму 27,5 млрд. руб. в еврооблигации на сумму $4,4 млрд. Дополнительно были размещены еврооблигации в объеме $500 млн.

Несмотря на все усилия правительства РФ, ни преобразование задолженности, ни предоставление кредита МВФ не привели к стабилизации финансового состояния России. 17 августа правительство объявило о замораживании внутреннего долга по ГКО/ОФЗ со сроком погашения до 31 декабря 1999 г. (в объеме $37 млрд.) и его переоформлении в новые бумаги, а также о расширении границ валютного «коридора».

Государственный долг РФ, 1999-2002 гг.

В последние годы благодаря благоприятной конъюнктуре мировых сырьевых рынков в 2000-2001 г., а также грамотной политике правительства В. Путина в монетарной и фискальной сферах, добившегося также существенного улучшения отношений с Западом, долговое бремя России значительно сократилось. Долговое бремя России снижается, как в абсолютном выражении, так и относительно ВВП, в то время как обслуживание внешнего долга осуществляется исключительно за счет внутренних ресурсов. При этом если раньше долговые выплаты связывали всю экономику страны и являлись для нее непосильным грузом, то теперь, благодаря гибкой фискальной политике, они не являются столь обременительными, федеральный бюджет сводится с профицитом, а правительство может себе позволить производить досрочные выплаты по долгам и расходы на другие сектора экономики. В прошлом году правительство досрочно произвело выплаты в счет погашения внешней задолженности, в результате чего расходы по обслуживанию и погашению долга в 2003 г. сократились до $17 млрд.

В 1992 г. внешний долг правительства РФ более чем в два раза превышал номинальный объем ВВП. Внешний долг правительства на 1 января 1998 г. составил немногим более 28% от ВВП, из которых на «короткий» долг (со сроком погашения менее одного года) приходилось лишь 7% ВВП. Успехи по сокращению долга и увеличению его «длины» в 1997 г. явились в первую очередь следствием вступления РФ в Парижский и Лондонский клубы международных кредиторов. По сравнению с другими развивающимися странами относительные показатели российского внешнего долга, в том числе и «короткого», не являются угрожающе большими. Если в 1999 г. отношение внешнего долга к ВВП составляло 57%, то в 2001 г. - уже 42%, а к концу 2002 - снизится до 30%.

Формы обслуживания государственного долга

|

Государственный долг как финансовую категорию следует рассматривать в двух аспектах: активном, когда государство играет роль кредитора, и пассивном, когда оно выступает заемщиком- По аналогии с банковским кредитом в настоящее время в финансовой практике государственным кредитом называется кредит, предоставляемый государством. Что касается кредита, который государство получает, то он определяется как государственные займы, которые приводят к образованию государственного долга. Мобилизация огромных финансовых ресурсов имеет следствием все ускоряющееся увеличение государственной задолженности. Под государственным долгом (или задолженностью) понимается вся сумма выпущенных, но непогашенных государственных наймов с начисленными процентами, которые должны быть выплачены. Историческое развитие государственного долга в капиталистических странах показывает, что рост государственного долга обусловлен главным образом увеличением военных расходов. В период после второй мировой войны государственный долг возник в связи с постоянным ростом расходов по вмешательству в экономику. Одной из причин этого является национализация отраслей промышленности и банков в ряде капиталистических стран, поскольку их владельцы в качестве компенсации получения облигаций государственных займов, приносящие фиксированный доход. Кредитные отношения существуют не только внутри каждой страны, но я между государствами как одна из форм вывоза капитала. Отсюда международный кредит-это движение ссудного капитала в сфере международных экономических отношений. Поэтому внешний долг как результат международных кредитных отношений включается в состав долга государств. В капиталистической финансовой практике применяются несколько понятий долга: общегосударственный долг, долг центрального правительства, часто называемый государственным долгом, долги местных органов власти и долги государственных предприятий. В общегосударственный долг включается долг центрального правительства (внутренний и внешний), задолженность местных органов власти, государственных корпораций, предприятий и прочие долги. Соотношение этих частей долга отражает особенности исторического развития капиталистических стран. Однако тенденция к централизации финансовых ресурсов, присущая государственно-монополистическому капитализму, проявляется и в сфере государственного долга. Основным видом общегосударственного долга является долг центрального правительства Управление государственным долгом является направлением государственного регулирования в условиях хронических бюджетных дефицитов огромного роста государственной задолженности, когда резко возрастает влияние государственного кредита на рынок ссудных капиталов. Для этого центральный банк использует различные методы обслуживания государственного долга:

Регулирование объема кредитных операций и денежной эмиссии применяется прежде всего для воздействия на хозяйственную активность. Это направление денежно-кредитного регулирования тесно связано с первым и вторым. Так, регулирование банковской ликвидности оказывает влияние на структуру банковских ссуд и депозитов, величину денежной массы, уровень рыночной нормы процента. Управление государственным долгом воздействует на распределение ссудных капиталов между частным и государственным секторами, уровень процентных ставок и банковскую ликвидность. Размещение государственных долговых обязательств в банковской системе приводит к увеличению денежной эмиссии, а вне банковской - к ее сокращению. Особенно важную роль играют займы в периоды войн, экономических кризисов, когда налоги в силу их недостаточной эластичности, неспособности быстро мобилизовать крупные финансовые ресурсы, подверженности влиянию конъюнктуры теряют свое обычное значение. В эти периоды удельный вес займов приближаются, а иногда даже перекрывает налоги. В годы второй мировой войны, например, в таких странах, как Великобритания, США, Япония, за счет займов было профинансировано от 30 до 40% всех затрат, проходивших по государственным бюджетам. Остальная часть бюджетных расходов была покрыта налогами и эмиссией бумажных денег. Выпуск займов образует государственный долг. Государственный долг, возникающий для финансирования расходов государственного бюджета, представляет собой долг центрального правительства. Характерной чертой нынешнего периода эволюции капитализма является стремительное возрастание государственного долга. В соответствии с Гражданским кодексом РФ по договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньга или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. По договору государственного займа заемщиком выступает РФ, субъекты РФ, а заимодавцами - граждане или юридические лица. Государственные займы являются добровольными и изменение условий выпущенного в обращение займа не допускается. Активность государства в качестве заемщика служит индикатором состояния его финансов. Чем больше объем позаимствований. тем хуже обстоит дело с государственным бюджетом. Чем выше доля государственного долга в ВВП, тем глубже кризис финансов государства. Огромный государственный долг России как внутренний, так и внешний свидетельствует о кризисе финансов страны. В соответствии с Законом РФ «О государственном внутреннем долге Российской Федерации» под государственным внутренним долгом понимаются долговые обязательства Правительства РФ перед юридическими и физическими лицами. Таким образом, следует различать государственный долг и общегосударственный долг, который включает задолженность не только Правительства РФ, но и органов управления низовыми звеньями, входящими в состав государства. Обеспечением государственного долга России служат все активы, находящиеся в распоряжении Правительства РФ. Долговые обязательства Российской Федерации могут выступать в форме кредитов, полученных правительством, государственных займов или других долговых обязательств, гарантированных Правительством. Государственный внутренний долг состоит из задолженности прошлых лет и вновь возникшей задолженности. Российская Федерация не несет ответственности ио долговым обязательствам национально-территориальных образований Российской Федерации, если они не были гарантированы Правительством РФ. Форма долговых обязательств национально-государственных и административно-территориальных образований РФ и условия их выпуска определяются самостоятельно на местах. Как отмечалось, в зависимости от места размещения займы делятся на две группы: внутренние и внешние, отличающиеся видами заемных инструментов, условиями размещения, составом кредиторов, валютой займа. Кредиторами по внутренним займам выступают юридические и физические лица, являющиеся резидентами данного государства. Займы обычно предоставляются в национальной валюте. Для привлечения средств выпускаются ценные бумаги, пользующиеся спросом на национальном фондовом рынке. Для дополнительного поощрения инвесторов используются различные налоговые льготы. Внешние займы размещаются на иностранных фондовых рынках в валюте других государств. При размещении таких займов учитываются специфические интересы инвесторов страны размещения. Кредитная деятельность РФ на мировой арене регулируются Федеральным Законом «О государственных внешних заимствованиях Российской Федерации и государственных кредитах, предоставляемых Российской Федерацией иностранным государствам, их юридическим лицам и международным организациям», принятым Государственной Думой 7 декабря 1994 г. и одобренным Советом Федерации 17 декабря 1994 г. В настоящее время Российская Федерация является крупным заемщиком как внутри страны, так и на международной арене. Заемная деятельность РФ на внутреннем рынке. В последние годы заемная деятельность Правительства РФ на рынке ценных бумаг стремительно активизируется, что объясняется отказом от использования кредитов Центрального Банка для покрытия бюджетного дефицита. При этом для привлечения средств выпускаются высокодоходные ценные бумаги. В результате возникла парадоксальная ситуация: самые надежные государственные бумаги являются одновременно и самыми доходными, а следовательно, и самыми популярными. Как следствие основная масса средств инвесторов, вовлеченная в операции с ценными бумагами, идет не в производство, а на финансирование федеральных расходов и обслуживание внутреннего государственного долга. Тем самым государственный долг начинает оказывать негативное воздействие на экономическое развитие страны. Стремительное увеличение расходов, связанных с обслуживанием государственного долга, свидетельствует, что нарастание государственного долга РФ стало самовоспроизводящимся процессом. Эмитент в зависимости от суммарного спроса и объема выпуска определяет цену отсечения, т. е. минимальную цену, допустимую с его точки зрения для реализации облигаций. Все заявки поступившие по данной пене и выше, подлежат удовлетворению; заявки, в которых были указаны более низкие цены, не удовлетворяются, т. е. отсекаются. Известны две системы проведения закрытых аукционных торгов: «американская» и «голландская». По «американской» все заявки, лежащие выше цены отсечения, удовлетворяются по тем ценам, по которым они были поданы. Неконкурентные заявки удовлетворяются по средневзвешенной. По «голландской» системе удовлетворение всех заявок производится по единой минимально допустимой цене - цене отсечения. В отечественной практике при торговле ГКО используется «американская» система. Местом проведения торговых сессий ГКО стала Московская межбанковская валютная биржа. В настоящее время созданы торговые площадки еще в ряде городов. Все операции по купле-продаже и расчетам осуществляются в электронном режиме. После окончания торговой сессии данные поступают в расчетную систему, где совершается клиринг, определяются обязанности участников перед биржей и биржи - перед участниками, осуществляются расчеты по денежным средствам и в депозитарии по ценным бумагам. Владелец облигации имеет право на зачет стоимости погашаемых ГКО при оплате приобретаемых ГКО следующего выпуска. ГКО пользуются большим спросом у инвесторов. Заинтересованность инвестора в приобретении ГКО определяется: высокой надежностью этого заемного инструмента; высокой доходностью; высокой ликвидностью; налоговыми льготами, поскольку действующим налоговым законодательством доходы по государственным ценным бумагам налогом не облагаются. КО выдавались предприятиям, имеющим право на получение средств из федерального бюджета. В отличие от других ценных бумаг, выпускаемых исключительно для финансирования бюджетного дефицита, КО имели еще одно назначение -смягчить кризис взаимных неплатежей различных отраслей хозяйства. С этой целью Минфин РФ предусмотрел для владельцев КО обязанность проведения расчетов этой ценной бумагой. Выпуск ОФЗ осуществляется в соответствии с Постановлением Правительства РФ от 15 марта 1995 г. № 458 «О генеральных условиях выпуска и обращения облигаций федерального займа» и «Условий выпуска облигаций федерального займа с переменным купонным доходом», разработанных Минфином РФ и зарегистрированных в Минюсте РФ 13 июня 1995 г. № 869. В соответствии с этими документами облигации являются именными купонными среднесрочными государственными ценными бумагами. Номинал облигаций составляет один миллион руб. Доходность по облигациям определяется на основе доходности по ГКО, Как и другие ценные бумаги, ОФЗ не имеют бумажных носителей. Операции с ними осуществляются путем записей на счетах «Депо». В соответствии с этим постановлением Министерству финансов РФ разрешено выпустить в 1995 - 1998 гг. государственный сберегательный займ в объеме до 10 трлн. руб. десятью сериями по 1 трлн. руб. каждая. Размещение облигаций началось осенью 1995 г. Облигации сберегательного займа выпускаются в документарной форме, являются ценными бумагами на предъявителя и предоставляют их владельцам право ежеквартального получения дохода, превышающего уровень доходности по другим видам государственных ценных бумаг. Владельцами облигаций могут быть как физические, так и юридические лица. Общий объем эмиссии облигаций сберегательного займа определяется Министерством финансов РФ в пределах лимита государственного внутреннего долга, устанавливаемого федеральным законом о федеральном бюджете на соответствующий финансовый год. В целях обеспечения источников покрытия дефицита федерального бюджета и эффективного использования пакетов акций, находящихся в федеральной собственности, 31 августа 1995 г. Президент РФ издал Указ «О порядке передачи в 1995 г. в залог акций, находящихся в федеральной собственности». В соответствии с Указом в четвертом квартале 1995 г. проводились аукционы на право заключения договора кредита, залога находящихся в федеральной собственности акций. Договор кредита заключается между Министерством финансов РФ и победителем аукциона. Процент за пользование кредитом исчисляется на сумму эквивалента предоставленного кредита, выраженного в ЭКЮ по ставке ЛИБОР плюс 0,5% годовых для трехмесячных депозитов, действующей на день заключения договора. Погашение осуществляется либо из федерального бюджета, либо путем продажи заложенных акций. На залоговые аукционы были выставлены акции наиболее экономически привлекательных объединений: крупнейшие нефтяные компании, металлургические комбинаты, морские пароходства, авиационные производственные объединения. Указам Президента РФ от 5 сентября 1995 г. № 899 и Постановлением Правительства РФ от 5 ноября 1995 г. № 1091 «О выпуске государственных ценных бумаг, предусматривающих право их владельца на получение слитков золота» Министерству финансов РФ предоставлялось право осуществить выпуск государственных ценных бумаг, предусматривающих возможность их владельцев получить слитки золота, - облигаций Золотого Федерального займа. Номинальная стоимость облигации выражается в рублях и определяется исходя из стоимости 100 граммов золота на Лондонском рынке драгоценных металлов в слитках (второй фиксинг) в долларах США, переведенной по официальному курсу ЦБ РФ на дату начала эмиссии облигаций. Размер процентного дохода равняется годовой ставке ЛИБОР по долларам США, действующей на предшествующий рабочий день перед датой его объявления, плюс один процент. Процентный доход выплачивается один раз в год по официальному курсу ЦБ России. Срок обращения облигаций - три года. В 1996 г. Министерство финансов РФ должно выпустить облигаций государственных нерыночных займов на сумму 15 трлн. руб. Обычно подобные облигации выпускаются для вовлечения средств крупных инвесторов типа пенсионных видов или страховых компаний. Они в максимальной степени отвечают интересам тех институтов, для которых выпущены. Тяжелое финансовое положение РФ определяет сложности с погашением внешних долговых обязательств. Особенно острой ситуация была в 1992 г., на который пришелся пик платежей. Предстояло выплатить 21 млрд. долл. Поэтому летом 1992 г. российское Правительство предложило своим кредиторам заключить соглашение о реструктуризации платежей, т. с. пересмотреть сроки и порядок выплаты долгов. В 1993 г. были реструктуризированы все платежи за 1992 - 1993 гг. Затем переговоры проводились ежегодно. Деятельность Российской Федерации как гаранта постепенно расширяется. Систематический рост налогов обостряет внутренние противоречия капиталистического хозяйства, усиливая разрыв между покупательной способностью трудящихся и расширяющимися под влиянием научно-технического прогресса производственными возможностями. Вторым по своему финансовому значению доходом являются •государственные займы. Если до общего кризиса капитализма займы выступали в качестве чрезвычайного источника доходов, к которому буржуазные правительства прибегали при необходимости покрытия возникающих при исполнении государственного бюджета дефицитов, то ныне они превратились в обычный доход. За счет займов покрываются различные капитальные затраты. Кроме того, во многих странах бюджетные дефициты стали планироваться при составлении бюджета, а размер займов, как и налогов, устанавливается до начала исполнения бюджета. |

|

Государственный внутренний долг Российской Федерации, выраженный в государственных ценных бумагах (ОФЗ-ГСО) (млн. рублей) на 1 ноября 2008 года - 1 386 449,789 млн. руб. |

|

Структура государственного внешнего долга Российской Федерации* по состоянию на 01 октября 2008 года - 40.4 млрд. дол. США (28.0 млрд. Евро). |