- •Розділ 1 науково-теоретичні аспекти податкової політики україни

- •Огляд економічних джерел

- •1.2. Нормативно-правове забезпечення

- •Нормативно-правове забезпечення

- •Розділ 2 подакова політика україни в умовах ринкової економіки

- •2.1. Сутність та сучасні принципи податкової політики

- •Дефініції поняття "податкова політика" у працях вітчизняних науковців

- •2.2. Податкова політика та її вплив на фінансову діяльність суб’єктів господарювання

- •Показники перерозподілу валового внутрішнього продукту через систему оподаткування в Україні

- •Показники структури податку на прибуток у фінансовому результаті від звичайної діяльності до оподаткування

- •Показники надходжень податків у доходах зведеного бюджету України, млн. Грн.

- •2.3 Податкова політика як один із важелів інвестиційної діяльності держави

- •2.4. Податковий кодекс в контексті реформування податкової системи України

- •Розділ 3 проблеми та шляхи вдосконалення напрямів податкової політики в україні

- •Висновки

- •Список використаних джерел

2.4. Податковий кодекс в контексті реформування податкової системи України

Як правило, податкова система є рушійною силою у процесі державного регулювання соціально-економічного розвитку, інвестиційної стратегії, зовнішньоекономічної діяльності, структурних змін у виробництві, прискореного розвитку пріоритетних галузей.

З самого початку побудови податкової системи України Закон України «Про систему оподаткування» від 25 липня 1991 року № 1251-XII був фіскально орієнтований. Податкова система почала набувати конфіскаційного характеру. Сучасна податкова система позбавлена стимулюючої основи, яка в нинішніх умовах розвитку повинна розкриватися у взаємозв'язку усіх основних функцій оподаткування-фіскальній, розподільчій, регулюючій та похідних від них.

Проаналізувавши зміст прийнятого Податкового кодексу, ми можемо виділити таке позитивне зрушення податкової системи як скорочення кількості податків і зборів та зниження податкового тиску на економіку. Так, замість 28 загальнодержавних та 14 місцевих обов'язкових платежів, що були закріплені Законом України «Про систему оподаткування», Податковим кодексом пропонується запровадити відповідно 19 та 5 платежів. При цьому, до 2015 року скасовано буде ще один державний та два місцевих збори, таким чином кількість державних місцевих платежів складе 18 та 3 відповідно [8].

Зауважимо, що за даними дослідження Paying Taxes 2010, середньостатистичне українське підприємство протягом року сплачувало 147 податків та платежів, що є найгіршим показником в світі (183 місце). Для порівняння, в Росії кількість платежів складає - 11, Польщі - 40, Чехії - 12, - Білорусі - 107, Грузії - 18, США - 10, Франції - 7, Китаї - 7. Більша частина податків та внесків (96) в Україні пов'язана з оподаткуванням праці.

Водночас необхідно підкреслити, що окремі скасовані платежі не створювали додаткового тиску на економіку, а лише перерозподіляли кошти в напрямі підтримки окремих сфер. Зокрема, збір за проведення гастрольних заходів, який спрямовується до спеціального фонду бюджету, використовується як інструмент підтримки вітчизняної культури за рахунок оподаткування діяльності в Україні іноземних артистів. У даному контексті його скасування не видається необхідним і таким, що відчутно полегшить податковий тягар на економіку. Аналогічне зауваження стосується і збору на розвиток виноградарства, садівництва та хмелярства, який пропонується скасувати 31 грудня 2014 року [5].

Основна мета побудови податкової системи визначалася, перш за все, ліквідацією дефіциту бюджету, що обумовлювалося застосуванням монетаристського підходу до її побудови в його односторонньому розумінні без врахування конкретних умов. Крім того, повинні були бути задоволеними вимоги міжнародних фінансово-кредитних організацій, які для надання кредитів поставили умови - стабілізація національної валюти і скорочення дефіциту бюджету.

Вважаємо, що основним недоліком чинної податкової системи є її спрямування на подолання дефіциту бюджету шляхом вилучення доходів господарюючих суб'єктів. Прослідковується відсутність чіткого взаємозв'язку податкової системи з розвитком економіки і діяльністю безпосередніх її суб'єктів. Це, у свою чергу, призвело до того, що податкова система розвивається відірвано від розвитку безпосередніх суб'єктів оподаткування. Підприємства зацікавлені у отриманні мінімального прибутку, щоби уникнути надмірного податкового тиску.

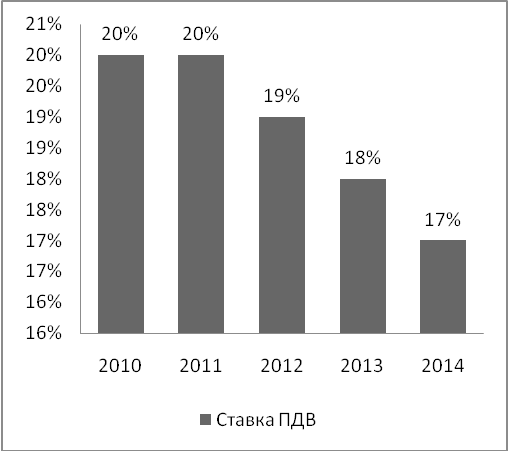

Позитивним

напрямком податкової реформи стало

зниження ставок ключових податків.

Водночас, на нашу думку, необхідно

відзначити наступні проблеми та

суперечності кодексу в питанні зниження

податкового тиску. Так, одночасне

зниження ставок податку на прибуток

підприємств та ПДВ (до кінцевих значень)

призведе до значного падіння доходів

державного бюджету на 2,8

% від

ВВП

або

майже 10

% його

загальних доходів (рис.2.3).

Рис.2.3 Зміна ставки податку на прибуток та ПДВ

У Податковому кодексі не обумовлено компенсаційні джерела, які дозволили б покрити втрату доходів. Крім того, не оприлюднено, за рахунок стримування яких статей видатків бюджету будуть компенсуватися звуження дохідної бази від зменшення ставок податків.

Сумнівним, також, з точки зору доцільності та ефективності є положення стосовно зниження ставки ПДВ. Даний податок є одним з непрямих податків, тому фактичним суб'єктом оподаткування є кінцевий споживач, а не підприємство, що його сплачує. Таким чином, зниження ставки ПДВ до 17% в умовах гострого дефіциту ресурсів не є оптимальним з точки зору економічної ефективності. На наш погляд, необхідно зосередитися на зниженні імпліцитної ставки податку на прибуток і лише за наявності ресурсів переходити до зниження ставки ПДВ, але в довгостроковій перспективі [17].

В умовах сьогодення важливе місце, на нашу думку, повинно бути відведене податковій системі як державному регулятору покращення фінансової діяльності підприємств. При цьому, проводячи певні зміни в системі оподаткування держава повинна проводити таку податкову політику, яка би була спрямована на оптимізацію як інтересів держави (податкове наповнення бюджету), так і платників податків (помірне податкове навантаження). В Україні в умовах фінансової кризи виникла необхідність пошуку найбільш дієвих механізмів розвитку стимулюючої функції податків. Протягом останніх років в податковій політиці держави не спостерігається будь-яких змін, направлених на оптимізацію податкової системи планового характеру (наприклад прийняття і введення в дію Податкового кодексу). Відсутність системної оптимізації оподаткування призводить до надмірного обсягу стягнення податків при скороченні обсягів виробництва і, як наслідок, критичного зменшення обігових коштів підприємства та їх прибутків. Відсутність належного податкового стимулювання призводить до погіршення фінансової стійкості підприємств, падіння інвестиційної активності, зменшення темпів розвитку і впровадження нових технологій та інноваційної діяльності.

Серед вітчизняних та закордонних вчених-економістів, практиків та політиків немає єдиної думки щодо внесення змін в податкову систему. Так, на думку А.І.Крисоватого, корінному реформуванню не повинні підлягати такі головні групи податків як податок на прибуток підприємств, ПДВ, податок на доходи фізичних осіб. І.О.Луніна та інші дотримуються думки, що для України заходи відносно зменшення ставок основних податків та істотного збільшення бюджетних видатків є неприйнятним взагалі [2].

На нашу думку, необхідно внести певні зміни відносно тих основних податків, що будуть спрямовані на підвищення конкурентоспроможності підприємств. Важливим, при цьому, є надання податкових пільг, що за певних умов є дієвим інструментом підтримки національної конкурентоспроможності.

Вітчизняна податкова система побудована таким чином, що податкові платежі зростають в міру зростання цін. Це зручно з точки зору фіскального утримання системи, проте абсолютно не прийнятно з позиції обґрунтованості системи оподаткування. Вважаємо, на першому етапі доцільно знизити ставку ПДВ до 18-17%%. Як наслідок, можемо очікувати певне зниження цін на деякі товари, що дозволить не допустити зменшення надходжень у бюджет за рахунок збільшення обсягів продаж. Наступним етапом, вважаємо, доцільне запровадження диференційованого оподаткування ПДВ на окремі групи товарів, що рівнозначно наданню податкових пільг певним галузям. Щодо оподаткування податком на прибуток, пропонуємо звільнити від оподаткування (повністю або частково) ту частину прибутку, яка направлятиметься на інноваційну діяльність, а також застосування диференційованої ставки податку на прибуток залежно від використання коштів амортизаційних нарахувань.

Актуальною постає ціль забезпечити формування такої системи оподаткування, яка б сприяла розвитку економіки, формуванню повноцінних суб'єктів ринкової економіки з одночасним поступовим розв'язанням проблеми скорочення дефіциту бюджету і досягнення фінансової стабілізації з поступовим переходом до економічного росту. Потребує змін і сам механізм та цільове спрямування податків [13].

Проте, в сучасних умовах не потрібно вдаватися до радикальних змін. Всі зусилля повинні бути спрямовані на зміцнення і вдосконалення податкової системи. Необхідно, разом з тим, приділити увагу підвищенню якості планування і фінансування державних видатків, зміцнити дохідну базу бюджетної системи, створити необхідні механізми контролю над ефективністю використання державних фінансових ресурсів.

Реалізація податкової реформи повинна відбуватись цілеспрямовано, системно, відкрито, виважено, поступово у часі. Прослідковується відсутність системності та послідовності в питаннях зниження податків. Класична теорія ефективного оподаткування стверджує, що для досягнення максимального позитивного ефекту зниження ставок має супроводжуватися скороченням податкових пільг. Водночас, за різкого зниження ставок ПДВ та податку на прибуток, уряд значно розширює перелік пільг, звільнень та преференцій, особливо в рамках спеціальних податкових режимів. Це може призвести до падіння податкових надходжень в розмірі понад 2,8 % від ВВП.

Метою реформування є досягнення якісно нового стану податкової системи України, за якого будуть створені сприятливі умови ведення бізнесу, зростання споживчого попиту на внутрішньому ринку при одночасному динамічному збільшенні сукупних податкових надходжень до державного та місцевих бюджетів.

Розв'язання накопичених у податковій сфері протиріч більшою мірою пов'язують з необхідністю створення єдиного правового поля у сфері податкових відносин. Прийняття і введення в дію Податкового кодексу стане основою і передумовою здійснення податкової реформи. Цей документ не тільки об'єднає чинні нормативнозаконодавчі акти, але й дозволить розв'язати певні проблеми в побудові податкової системи держави.

Таке поєднання дозволяє поступово забезпечити новий, якісний рівень вітчизняному оподаткуванню та наблизити його до світових стандартів.

Основним завданням податкової реформи як однієї з найважливіших умов функціонування ефективної податкової системи є значне зниження і вирівнювання податкового тягаря; спрощеної системи оподаткування, посилення податкового контролю за рівнем витрат виробництва, мінімізація витрат виконання й адміністрування податкового законодавства, зниження ставок податків [11].

Отже, вважаємо, основними напрямками податкової реформи в Україні повинні бути наступні:

побудова стабільної, зрозумілої і цілісної податкової системи з метою визначення збалансованих підходів до фінансового перерозподілу в межах країни і обґрунтування норм оподаткування;

послаблення податкового тиску і спрощення податкової системи шляхом скасування неефективних податків з адміністративної точки зору;

розширення податкової бази завдяки скасуванню непрозорих податкових пільг, розширенню кола платників податків і оподатковуваних доходів у відповідності з критерієм «доцільності» і принципом «соціальної справедливості»;

розв'язання ряду проблем, пов'язаних зі стягненням податків і контролем за дотриманням податкового законодавства;

зниження податкового тиску до теоретично допустимого рівня;

забезпечення стабільності податкового законодавства;

- узгодженість усіх елементів в межах єдиного податково-правового простору (формування єдиної нормативно-правової бази оподаткування)

уніфікація системи оподаткування, уникнення подвійного оподаткування з однієї і тієї ж бази оподаткування;

надання гнучкості системі оподаткування, за допомогою ставок оподаткування стимулювати прогресивні і обмежувати негативні явища, що безпосередньо впливають на стан національної економіки;

- ефективно структурувати систему оподаткування на користь прямого оподаткування майна, капіталу, землі.

Разом з тим, необхідно провести реформування податкової системи в напрямку її лібералізації і децентралізації; розширити права органів місцевого самоврядування при встановленні норм вилучення і їх використання на місцях; забезпечити збалансованість інтересів держави та її регіонів, регіонів між собою з метою забезпечення стабільності адміністративно-територіального устрою країни; запровадити заходи по податковому стимулюванню інвестиційного процесу і спрямування коштів підприємств на вдосконалення і розширення виробничої діяльності, розвиток малого підприємництва, підтримку пріоритетних галузей національної економіки. Проте, окремі норми Податкового кодексу обумовлюють виникнення небажаної внутрішньої податкової конкуренції між регіонами України. На наш погляд, норма про «надання права» встановлювати додаткову ставку до основної ставки податку на прибуток, яку надано місцевим органам влади, створить ризик зниження надходжень даного податку до місцевих бюджетів. Регіони мають конкурувати за капітал не більш низькими ставками, що досить легко зробити, а якістю підприємницького середовища. Тому, вважаємо більш раціональним кроком закріплення за місцевими бюджетами 10% від надходжень податку на прибуток або надання імперативності встановленню додаткових ставок.

Важливо посилювати, також, соціальну роль податків, забезпечити захист прав і законних інтересів податкоплатників у взаємозв'язку з податковими органами, запровадження поняття неумисного порушення податкового законодавства.

Висновки. Таким чином, реформування чинної податкової системи повинно відбуватися в напрямку створення сприятливих податкових умов для вітчизняних товаровиробників, стимулювання вкладення коштів у інвестиційні програми,

З метою формування раціональної податкової системи необхідно використовувати регулюючу функцію податкової системи у вигляді надання пільгового оподаткування, зробити пільги більш прозорими та підвищити їх стимулюючі і регулюючі властивості.

Виконання цих та інших завдань приведе до успішного досягнення поставленої мети реформування податкової системи держави - формування максимально досконалої системи оподаткування в Україні і, як наслідок, економічного росту загалом.