шпоры

.docxОсновной категорией маржинального анализа является маржинальный доход. Маржинальный доход (прибыль) — это разность между выручкой от реализации (без учета НДС и акцизов) и переменными затратами. Иногда маржинальный доход называют также суммой покрытия — это та часть выручки, которая остается на покрытие постоянных затрат и формирование прибыли. Чем выше уровень маржинального дохода, тем быстрее возмещаются постоянные затраты и организация имеет возможность получать прибыль.

Маржинальный доход (М) рассчитывается по формуле

M = S - V

где S — выручка от реализации; V — совокупные переменные затраты.

Маржинальный доход можно рассчитать не только на весь объем выпуска в целом, но и на единицу продукции каждого вида (удельный маржинальный доход). Экономический смысл этого показателя — прирост прибыли от выпуска каждой дополнительной единицы продукции:

M = (S-V) / Q = p -v

где M — удельный маржинальный доход; Q — объем реализации; р — цена единицы продукции; v — переменные затраты на единицу продукции.

Деление затрат на постоянные и переменные, исчисление маржинального дохода позволяют определить влияние объема производства и сбыта на величину прибыли от реализации продукции, работ, услуг и тот объем продаж, начиная с которого предприятие получает прибыль. Делается это на основе анализа модели безубыточности (системы «затраты—объем производства—прибыль»).

Точка безубыточности — это объем выпуска, при котором прибыль предприятия равна нулю, т.е. объем, при котором выручка равна суммарным затратам. Иногда ее называют также критическим объемом: ниже этого объема производство становится нерентабельным.

13.

Безубыточность - такое состояние, когда бизнес не приносит ни прибыли, ни убытков. Это выручка, которая необходима для того, чтобы предприятие начало получать прибыль. Ее можно выразить и в количестве единиц продукции, которую необходимо продать, чтобы покрыть затраты, после чего каждая дополнительная единица проданной продукции будет приносить прибыль предприятию.

Разность между фактическим количеством реализованной продукции и безубыточным объемом продаж - это зона безопасности (зона прибыли), и чем она больше, тем прочнее финансовое состояние предприятия.

По горизонтали показывается объем реализации продукции в процентах от производственной мощности предприятия, или в натуральных единицах (если выпускается один вид продукции), или в денежной оценке (если график строится для нескольких видов продукции), по вертикали — себестоимость проданной продукции и прибыль, которые вместе составляют выручку от реализации.

По графику можно установить, при каком объеме реализации продукции предприятие получит прибыль, а при каком ее не будет. Можно определить также точку, в которой затраты будут равны выручке от реализации продукции. Она получила название точки безубыточного объема реализации продукции, или порога рентабельности, или точки окупаемости затрат, ниже которой производство будет убыточным.

14.

Сведения, которые приводятся в пассиве баланса, позволяют определить, какие изменения произошли в структуре собственного и заемного капитала, сколько привлечено в оборот предприятия долгосрочных и краткосрочных заемных средств, т.е. пассив показывает, откуда взялись средства, кому обязано за них предприятие.

По степени принадлежности используемый капитал подразделяется на собственный (I раздел пассива) и заемный (II и III разделы пассива). По продолжительности использования различают капитал постоянный (перманентный) (I и II разделы пассива) и краткосрочный (III раздел пассива)

Привлечение заемных средств в оборот предприятия — явление нормальное. Это содействует временному улучшению финансового состояния при условии, что они не замораживаются на продолжительное время в обороте и своевременно возвращаются. В противном случае может возникнуть просроченная кредиторская задолженность, что в конечном итоге приводит к выплате штрафов и ухудшению финансового положения. Поэтому в процессе анализа необходимо изучить состав, давность появления кредиторской задолженности, наличие, частоту и причины образования просроченной задолженности поставщикам ресурсов, персоналу предприятия по оплате труда, бюджету, определить сумму выплаченных пеней за просрочку платежей.

Средняя продолжительность использования кредиторской задолженности в обороте предприятия (Пк)

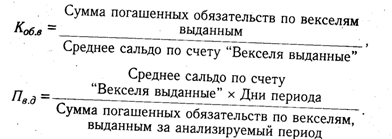

Коэффициент оборачиваемости (Koб.в) и продолжительность долга по выданным векселям (Пв.д)

15.

Основные фонды предприятия делятся на промышленно-производственные и непромышленные, а также фонды непроизводственного назначения. Производственную мощность предприятия определяют промышленно-производственные фонды. Кроме того, принято выделять активную часть (рабочие машины и оборудование) и пассивную часть фондов, а также отдельные подгруппы в соответствии с их функциональным назначением (здания производственного назначения, склады, рабочие и силовые машины, оборудование, измерительные приборы и устройства, транспортные средства и т.д.). Такая детализация необходима для выявления резервов повышения эффективности использования основных фондов на основе оптимизации их структуры.Банки и другие инвесторы при изучении состава имущества предприятия обращают большое внимание на состояние основных фондов с точки зрения их технического уровня, производительности, экономической эффективности, физического и морального износа.Для этого рассчитываются следующие показатели:

коэффициент обновления (Кобн.)- характеризующий долю новых фондов в общей их стоимости на конец года:

![]()

срок обновления основных фондов (Тобн):

![]()

коэффициент выбытия (Kв):

![]()

коэффициент прироста (Кпр):

коэффициент износа (Кизн):

![]()

коэффициент годности (Kг):

![]()

Важная задача анализа — изучение обеспеченности предприятия основными производственными фондами. Обеспеченность отдельными видами машин, механизмов, оборудования, помещениями устанавливается сравнением фактического их наличия с плановой потребностью, необходимой для выполнения плана по выпуску продукции. Обобщающими показателями, характеризующими уровень обеспеченности предприятия основными производственными фондами, являются фондовооруженность труда и техническая вооруженность труда. Показатель общей фондовооруженности труда рассчитывается как отношение среднегодовой стоимости промышленно-производственных фондов к среднесписочной численности рабочих в наибольшую смену (имеется в виду, что рабочие, занятые в других сменах, используют те же средства труда). Уровень технической вооруженности труда определяется отношением стоимости производственного оборудования к среднесписочному числу рабочих в наибольшую смену.

16.

С развитием рыночных отношений и наращиванием экономического потенциала расширяется инвестиционная деятельность предприятий. Вкладывая капитал в какой-либо инвестиционный проект, предприятие планирует не только возместить вложенный капитал, но и получить определенную сумму прибыли.

Любое инвестиционное решение основывается на оценке:

а)финансового состояния предприятия и целесообразности участия его в инвестиционной деятельности;

б) размера инвестиции и источников финансирования;

в) выгодности различных инвестиционных проектов.

Предприятия могут вкладывать инвестиции в дочерние общества, зависимые общества, совместные предприятия, другие организации, предоставлять займы другим хозяйствующим субъектам и государству и т.д.

В процессе анализа изучают состав инвестиционного портфеля, его структуру и изменения за отчетный период

17.

Большое влияние на производственные результаты и финансовое состояние предприятия оказывает качество производственных запасов. В целях нормального хода производства и сбыта продукции запасы должны быть оптимальными.Накопление больших запасов свидетельствует о спаде активности предприятия. Большие сверхплановые запасы приводят к замораживанию оборотного капитала, замедлению его оборачиваемости, в результате чего ухудшается ФСП. Кроме того, увеличивается налог на имущество, возникают проблемы с ликвидностью, увеличивается порча сырья и материалов, растут складские расходы, что отрицательно влияет на конечные результаты деятельности.В то же время недостаток запасов (сырья, материалов, топлива) также отрицательно сказывается на финансовом положении предприятия, так как растут цены за срочность поставок, сокращается производство продукции в связи с простоями, повышается чувствительность к росту цен на сырьевые ресурсы, уменьшается сумма прибыли. Поэтому каждое предприятие должно стремиться к тому, чтобы производство вовремя и в полном объеме обеспечивалось всеми необходимыми ресурсами и в то же время чтобы они не залеживались на складах.Анализ состояния производственных запасов необходимо начинать с изучения их динамики и проверки соответствия фактических остатков их плановой потребности. Размер производственных запасов в стоимостном выражении может измениться как за счет количественного, так и стоимостного (инфляционного) факторов. Период оборачиваемости запасов (сырья и материалов) равен времени хранения их на складе от момента поступления до передачи в производство. Чем меньше этот период, тем меньше при прочих равных условиях производственно-коммерческий цикл.

На многих предприятиях большой удельный вес в текущих активах занимает готовая продукция Увеличение остатков готовой продукции на складах предприятия приводит также к длительному замораживанию оборотного капитала, отсутствию денежной наличности, потребности в кредитах и уплаты процентов по ним, росту кредиторской задолженности поставщикам, бюджету, работникам предприятия по оплате труда и т.д. Продолжительность нахождения капитала в готовой продукции. (Пгп) равна времени хранения готовой продукции на складах с момента поступления из производства до отгрузки покупателям:

![]()

Значительный удельный вес в текущих активах на многих предприятиях занимает незавершенное производство. Увеличение остатков незавершенного производства может свидетельствовать, с одной стороны, о расширении производства, а с другой - о замедлении оборачиваемости капитала в связи с увеличением продолжительности производственного цикла.

Продолжительность производственного цикла равна времени, в течение которого из сырья производятся готовые товары:

![]()

Большое влияние на оборачиваемость капитала, вложенного в текущие активы, а, следовательно, и на финансовое состояние предприятия оказывает увеличение или уменьшение дебиторской задолженности.

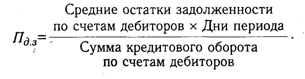

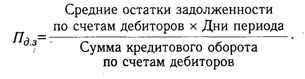

Резкое увеличение дебиторской задолженности и ее доли в текущих активах может свидетельствовать о неосмотрительной кредитной политике предприятия по отношению к покупателям либо об увеличении объема продаж, либо неплатежеспособности и банкротстве части покупателей. В процессе анализа нужно изучить динамику, состав, причины и давность образования дебиторской задолженности, установить, нет ли в ее составе сумм, нереальных для взыскания, или таких, по которым истекают сроки исковой давности (табл. 12.14). Если такие имеются, то необходимо срочно принять меры по их взысканию (оформление векселей, обращение в судебные органы и др.). Для анализа дебиторской задолженности, кроме баланса, используются материалы первичного и аналитического бухгалтерского учета. Оценивая состояние текущих активов, важно изучить качество и ликвидность дебиторской задолженности. Одним из показателей, используемых для этой цели, является период оборачиваемости дебиторской задолженности (Пд.з), или период инкассации долгов. Он равен времени между отгрузкой товаров и получением за них наличных денег от клиентов:

Для характеристики качества дебиторской задолженности определяется и такой показатель, как доля резерва по сомнительным долгам в общей сумме дебиторской задолженности. Рост уровня данного коэффициента свидетельствует о снижении качества последней.

18.

Большое влияние на оборачиваемость капитала, вложенного в текущие активы, а, следовательно, и на финансовое состояние предприятия оказывает увеличение или уменьшение дебиторской задолженности.

Резкое увеличение дебиторской задолженности и ее доли в текущих активах может свидетельствовать о неосмотрительной кредитной политике предприятия по отношению к покупателям либо об увеличении объема продаж, либо неплатежеспособности и банкротстве части покупателей. В процессе анализа нужно изучить динамику, состав, причины и давность образования дебиторской задолженности, установить, нет ли в ее составе сумм, нереальных для взыскания, или таких, по которым истекают сроки исковой давности (табл. 12.14). Если такие имеются, то необходимо срочно принять меры по их взысканию (оформление векселей, обращение в судебные органы и др.). Для анализа дебиторской задолженности, кроме баланса, используются материалы первичного и аналитического бухгалтерского учета. Оценивая состояние текущих активов, важно изучить качество и ликвидность дебиторской задолженности. Одним из показателей, используемых для этой цели, является период оборачиваемости дебиторской задолженности (Пд.з), или период инкассации долгов. Он равен времени между отгрузкой товаров и получением за них наличных денег от клиентов:

Для характеристики качества дебиторской задолженности определяется и такой показатель, как доля резерва по сомнительным долгам в общей сумме дебиторской задолженности. Рост уровня данного коэффициента свидетельствует о снижении качества последней.

19.

Увеличение или уменьшение остатков денежной наличности на счетах в банке обусловливается уровнем несбалансированности денежных потоков, т.е. притоком и оттоком денег. Превышение притоков над оттоками увеличивает остаток свободной денежной наличности, и наоборот, превышение оттоков над притоками приводит к нехватке денежных средств и увеличению потребности в кредите. Денежные потоки планируются, для чего составляется план доходов и расходов на год с разбивкой по месяцам, а для оперативного управления — по декадам или пятидневкам. Если прогнозируется положительный остаток денежных средств на протяжении довольно длительного времени, то следует предусмотреть пути выгодного их использования. В отдельные периоды может возникнуть недостаток денежной наличности. Тогда нужно спланировать источники привлечения заемных средств. В процессе анализа необходимо изучить динамику остатков денежной наличности на счетах в банке и период нахождения капитала в данном виде активов. Период нахождения капитала в денежной наличности определяется следующим образом:

20.

С позиции государства, собственников и кредиторов общая оценка эффективности использования совокупных ресурсов производится на основании показателя рентабельности совокупного капитала, который определяют отношением общей суммы брутто-прибыли до выплаты процентов и налогов (EBIT) к средней сумме совокупных активов предприятия за отчетный период:

Чистая прибыль+Проценты+Налоги/Активы)*100

Данный показатель рентабельности показывает, сколько прибыли зарабатывает организация на рубль совокупного капитала, вложенного в его активы; характеризует доходность всех активов, вверенных руководству, независимо от источника их формирования; позволяет аналитику сравнить его значение с тем, которое было бы при альтернативном использовании капитала; используется для оценки качества и эффективности управления организацией, способности получать достаточную прибыль на инвестиции, прогнозирования величины прибыли. С позиции собственников и кредиторов рентабельность капитала определяют отношением чистой прибыли и процентов за кредиты с учетом налогового корректора к средней сумме совокупных активов за отчетный периодТакже определяют рентабельность операционного капитала, задействованного в основной деятельности организации, от уровня которого зависит величина всех остальных показателей доходности капитала, который определяется как отношение суммы операционной прибыли к средней сумме операционного капитала за период. В состав операционного капитала не включают основные средства непроизводственного назначения, неустановленное оборудование, остатки незаконченного капитального строительства, финансовые вложения, ссуды работникам организации и т.д. Рентабельность оборотного капитала определяется отношением прибыли от основной деятельности и полученных процентов от краткосрочных финансовых вложений к средней сумме оборотных активов. Рентабельность финансовых инвестиций определяется отношением прибыли от инвестиционной деятельности к средней сумме финансовых вложений

21.

Далее необходимо проанализировать эффективность использования функционирующего капитала, обслуживающего процесс основной деятельности предприятия. В данном случае прибыль от реализации продукции делят на среднегодовую сумму активов, из которой вычитают долгосрочные и краткосрочные финансовые вложения, а также остатки незавершенного капитального строительства и неустановленного оборудования. При внутреннем анализе более подробно изучаются причины изменения рентабельности продаж (см. параграф 20.6).

Ее уровень можно увеличить за счет сокращения затрат или повышения цен. Однако при росте цен возможно снижение спроса на продукцию и как следствие замедление оборачиваемости активов. В итоге прирост рентабельности капитала за счет роста цен может компенсироваться за счет снижения коэффициента его оборачиваемости и общая доходность капитала не улучшится.

Факторный анализ рентабельности капитала может выявить слабые и сильные стороны предприятия.

22.

Скорость оборачиваемости капитала характеризуется следующими показателями:

коэффициентом оборачиваемости (Коб);

продолжительностью одного оборота (Поб).

Коэффициент оборачиваемости капитала рассчитывается по формуле:

![]()

Обратный показатель коэффициенту оборачиваемости капитала называется капиталоемкостью (Kе):

![]()

Продолжительность оборота капитала:

![]()

где Д - количество календарных дней в анализируемом периоде (год - 360 дней, квартал - 90, месяц - 30 дней).

Оборачиваемость капитала, с одной стороны, зависит от скорости оборачиваемости основного и оборотного капитала, а с другой — от его органического строения

В процессе последующего анализа необходимо изучить изменение оборачиваемости оборотного капитала на всех стадиях его кругооборота, что позволит проследить, на каких стадиях произошло ускорение или замедление оборачиваемости капитала. Для этого средние остатки отдельных видов текущих активов нужно умножить на количество дней в анализируемом периоде и разделить на сумму оборота по реализации.

Экономический эффект в результате ускорения оборачиваемости капитала выражается в относительном высвобождении средств из оборота, а также в увеличении суммы выручки и суммы прибыли.

Сумма высвобожденных средств из оборота в связи с ускорением (-Э) или дополнительно привлеченных средств в оборот (+Э) при замедлении оборачиваемости капитала определяется умножением однодневного оборота по реализации на изменение продолжительности оборота:

23.

дним из показателей, применяемых для оценки эффективности использования заемного капитала, является эффект финансового рычага (ЭФР):

![]()

где ROA — экономическая рентабельность совокупного капитала до уплаты налогов (отношение суммы прибыли к среднегодовой сумме всего капитала); Кн — коэффициент налогообложения (отношение суммы налогов к сумме прибыли); СП — ставка ссудного процента, предусмотренного контрактом; ЗК — заемный капитал; СК - собственный капитал.

Эффект финансового рычага показывает, на сколько процентов увеличивается рентабельность собственного капитала (ROE) за счет привлечения заемных средств в оборот предприятия. Он возникает в тех случаях, если экономическая рентабельность капитала выше ссудного процента.

ЭФР состоит из двух компонентов:

разности между рентабельностью совокупного капитала после уплаты налога и ставкой процента за кредиты:

[ROA(1 - Кн) - СП],

плеча финансового рычага: ЗК/СК.

Положительный ЭФР возникает, если ROA(1 - Кн) - СП > 0. Например, рентабельность совокупного капитала после уплаты налога составляет 15 %, в то время как процентная ставка за кредитные ресурсы равна 10 %. Разность между стоимостью заемного и всего капитала позволит увеличить рентабельность собственного капитала. При таких условиях выгодно увеличивать плечо финансового рычага, т.е. долю заемного капитала. Если ROA(1 — Кн) - СП < 0, создается отрицательный ЭФР (эффект "дубинки"), в результате чего происходит "проедание" собственного капитала и это может стать причиной банкротства предприятия.

24.

Рентабельность собственного капитала замыкает всю пирамиду показателей эффективности функционирования предприятия, вся деятельность которого должна быть направлена на увеличение суммы собственного капитала и повышение уровня его доходности.

Нетрудно заметить, что рентабельность собственного капитала (ROE) и рентабельность совокупного капитала (ROA) тесно связаны между собой:

где МК — мультипликатор капитала (финансовый рычаг).

Данная взаимосвязь показывает зависимость между степенью финансового риска и прибыльностью собственного капитала. Очевидно, что по мере снижения рентабельности совокупного капитала предприятие должно увеличивать степень финансового риска, чтобы обеспечить желаемый уровень доходности собственного капитала.

Предприятию, у которого прогнозируемый уровень ROA составляет 20%, потребуется 1,5 руб. совокупного капитала на каждый рубль собственного, чтобы уровень ROE достиг 30%. Если ожидается, что ROA снизится до 10 %, то для достижения ROE в 30 % необходимо на каждый рубль собственного капитала иметь 3 руб. совокупных активов.

Расширить факторную модель ROE можно за счет разложения на составные части показателя ROA:

ROE= Rpn x Коб х МК.

Рентабельность продаж (Rpn) характеризует эффективность управления затратами и ценовой политики предприятия.

Коэффициент оборачиваемости капитала отражает интенсивность его использования и деловую активность предприятия,

мультипликатор капитала — политику в области финансирования. Чем выше его уровень, тем выше степень риска банкротства предприятия, но вместе с тем выше доходность собственного (акционерного) капитала при положительном эффекте финансового рычага.

25.

Для обобщающей характеристики эффективности использования основных средств служат показатели рентабельности (отношение прибыли к среднегодовой стоимости основных производственных фондов), фондоотдачи (отношение стоимости произведенной или реализованной продукции после вычета НДС, акцизов к среднегодовой стоимости основных производственных фондов), фондоемкости (обратный показатель фондоотдачи) удельных капитальных вложений на один рубль прироста продукции. Наиболее обобщающим показателем эффективности использования основных фондов является фондорентабельность. Ее уровень зависит не только от фондоотдачи, но и от рентабельности продукции. Взаимосвязь этих показателей можно представить следующим образом:

где Roпф - рентабельность основных производственных фондов;

П - прибыль от реализации продукции; ОПФ - среднегодовая стоимость основных производственных фондов; ВП и РП - соответственно стоимость произведенной или реализованной продукции; ФО - фондоотдача; Rвn, Ppn - рентабельность произведенной или реализованной продукции.

Фондоотдача активной части фондов (технологического оборудования) непосредственно зависит от его структуры, времени работы и среднечасовой выработки.

Для анализа используем следующую факторную модель:

![]()

26.

Анализ работы оборудования базируется на системе показателей, характеризующих использование его численности, времени работы и мощности.

Различают оборудование наличное и установленное (сданное в эксплуатацию), фактически используемое в производстве, находящееся в ремонте и на модернизации, и резервное. Наибольший эффект достигается, если по величине первые три группы приблизительно одинаковы.

Для характеристики степени привлечения оборудования в производство рассчитывают следующие показатели:

коэффициент использования парка наличного оборудования:

![]()

коэффициент использования парка установленного оборудования:

![]()

Разность между количеством наличного и установленного оборудования, умноженная на плановую среднегодовую выработку продукции на единицу оборудования, - это потенциальный резерв роста производства продукции за счет увеличения количества действующего оборудования.