3. Управление риском

Большинство экономических оценок и управленческих решений носит вероятностный, многовариантный характер. Поэтому ошибки и просчеты – вещь обычная, хотя и неприятная. Однако, менеджер всегда должен стремиться учитывать возможный риск и предусматривать определенные меры для снижения его уровня и компенсации вероятных потерь. В этом, собственно, и заключается сущность управления риском (риск-менеджмента).

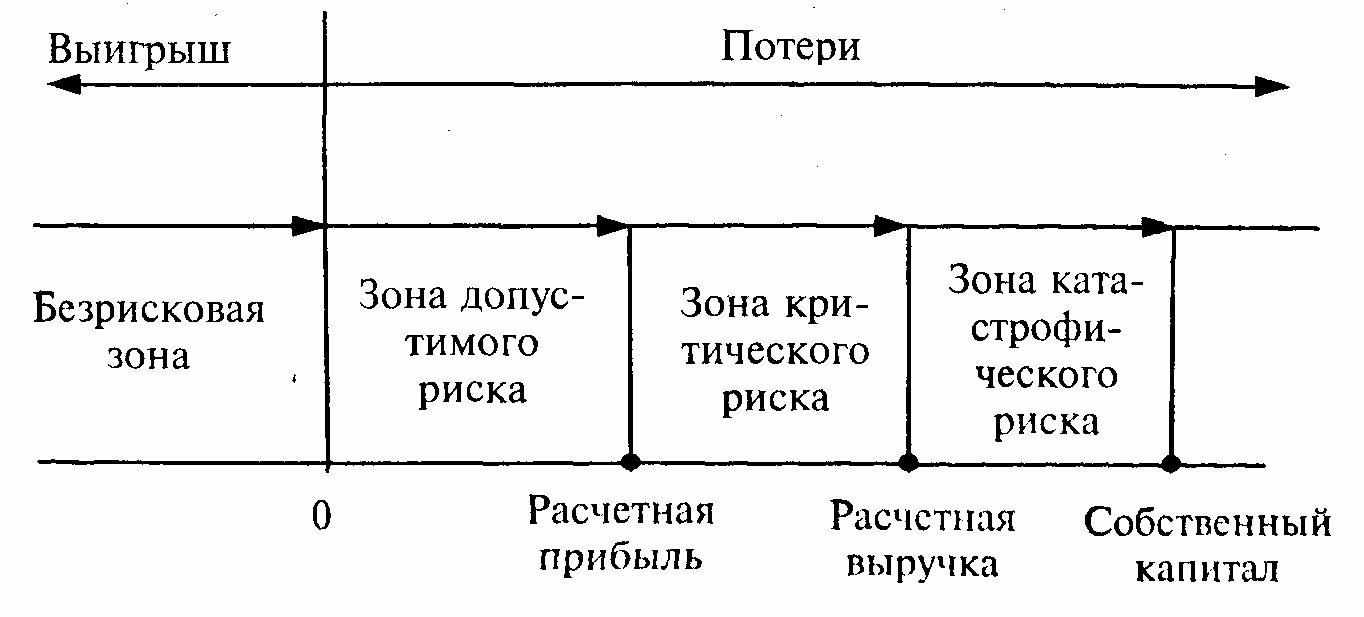

Для оценки степени приемлемости риска следует прежде всего выделить определенные зоны риска в зависимости от ожидаемой величины потерь. Общая схема зон риска представлена на рис.2.

Рис. 2. Зоны риска [4]

Область, в которой потери не ожидаются, т.е. экономический результат хозяйственной деятельности положительный, называется безрисковой зоной.

Зона допустимого риска – область, в пределах которой величина вероятных потерь не превышает ожидаемой прибыли и, следовательно, коммерческая деятельность имеет экономическую целесообразность. Граница зоны допустимого риска соответствует уровню потерь, равному расчетной прибыли.

Зона критического риска –это область возможных потерь, превышающих величину ожидаемой прибыли вплоть до величины полной расчетной выручки (суммы затрат и прибыли) [4].

И, наконец, зона катастрофического риска – область вероятных потерь, которые превосходят критический уровень и могут достигать величины, равной собственному капиталу организации. Катастрофический риск способен привести организацию или предпринимателя к краху и банкротству.

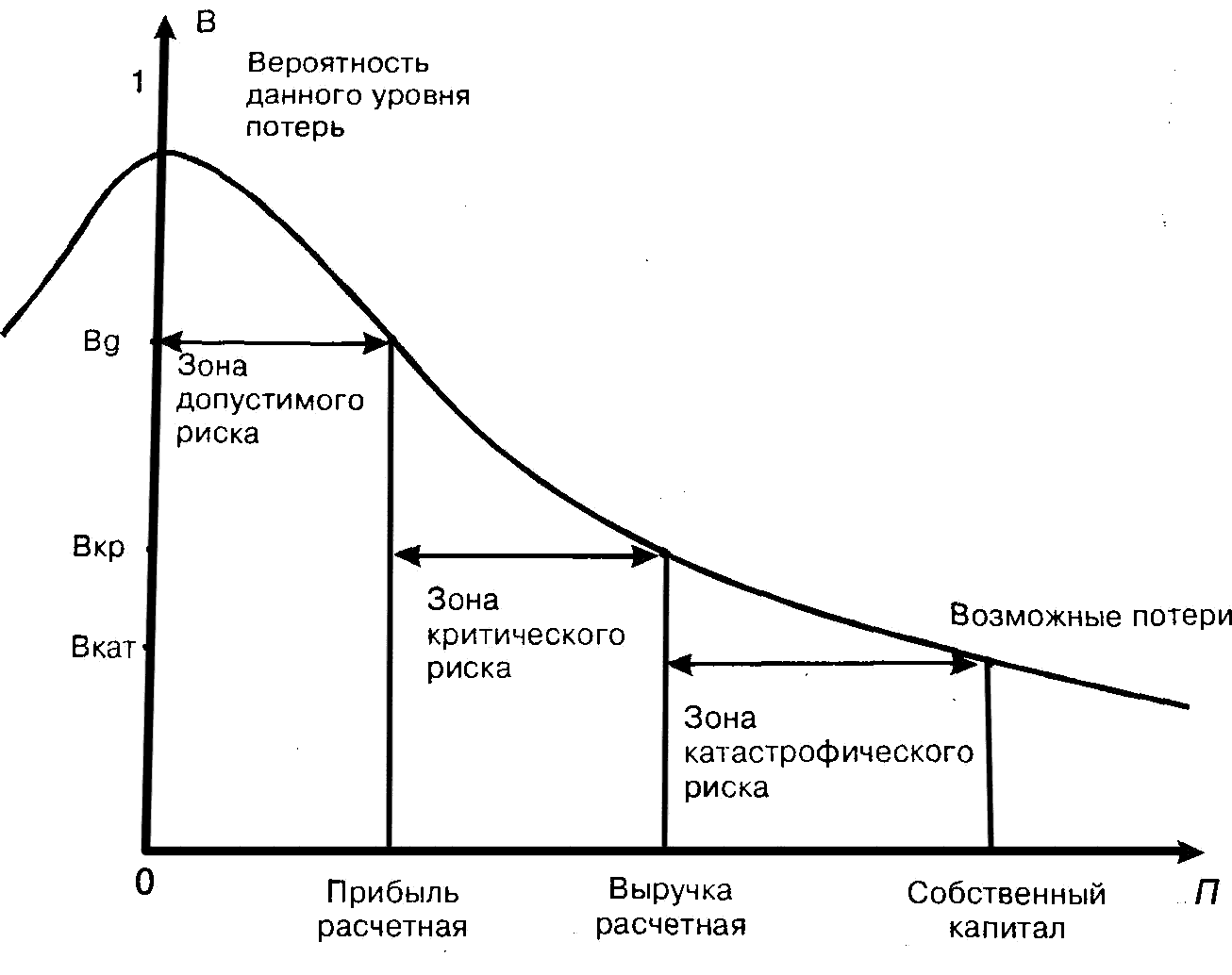

Наглядное представление об уровне риска дает графическое изображение зависимости вероятности потерь от их величины – кривая риска. Построение такой кривой базируется на гипотезе, что прибыль как случайная величина подчинена нормальному закону распределения (рис. 3), и предполагает следующие допущения:

1) наиболее вероятно получение прибыли, равной расчетной величине – Пр. Вероятность (Вр) получения такой прибыли максимальна и значениеПможно считать математическим ожиданием прибыли. Вероятность получения прибыли, большей или меньшей по сравнению с расчетной, монотонно убывает по мере роста отклонений;

2) потерями считается уменьшение прибыли

(![]() П)

в сравнении с расчетной величиной.

Если реальная прибыль равнаП, то

П)

в сравнении с расчетной величиной.

Если реальная прибыль равнаП, то![]() Пр

-П.

Пр

-П.

Рис. 3. Кривая распределения вероятности получения прибыли [4]

Принятые допущения в определенной степени спорны и не всегда выполняются для всех видов рисков, но в целом достаточно верно отражают наиболее общие закономерности изменения коммерческого риска и дают возможность построить кривую распределения вероятностей потерь прибыли, которую и называют кривой риска (рис. 4).

Рис. 4. Кривая риска [4]

Главное в оценке коммерческого риска – возможность построения кривой риска и определения зон и показателей допустимого, критического и катастрофического рисков. С этой целью могут быть применены три основных метода оценки риска: статистический, экспертный и расчетно-аналитический.

Статистический метод состоит в статистическом анализе потерь, наблюдавшихся в аналогичных видах хозяйственной Деятельности, установлении их уровней и частоты появления.

Экспертный метод заключается в сборе и обработке мнений опытных предпринимателей, менеджеров и специалистов, дающих свои оценки вероятности возникновения определенных уровней потерь в конкретных коммерческих операциях.

Расчетно-аналитический метод базируется на математических моделях, предлагаемых теорией вероятностей, теорией игр и т.п.

Управление рисками сегодня представляет собой один из динамично развивающихся видов профессиональной деятельности в области менеджмента. В штате многих западных фирм есть особая должность – менеджер по риску (риск-менеджер), в чьи обязанности входит обеспечение снижения всех видов риска. Риск-менеджер участвует наряду с соответствующими специалистами в принятии рискованных и разделяет с ними ответственность за их результаты.

Управление рисками включает следующие основные направления деятельности: распознавание, анализ и оценка степени риска; разработка и осуществление мер по предупреждению, минимизации и страхованию риска; кризисное управление (ликвидация последствий возникающих убытков и выработка механизмов выживания организаций).

Для организации очень важно сформировать определенную стратегию управления риском, для чего необходимо дать конкретные ответы на следующие вопросы:

какие именно виды рисков она обязана учитывать в своей деятельности;

какие способы и инструменты позволяют управлять подобными рисками;

какой объем риска организация может взять на себя.

Однако, только формулирования стратегии для управления риском недостаточно, нужно еще иметь механизм ее реализации – систему управления рисками, что в свою очередь предполагает:

создание эффективной системы оценки и контроля принимаемых решении;

выделение в организации специального подразделения (работника), которому будет поручено управление рисками;

выделение средств и формирование специальных резервов для страхования рисков и покрытия убытков и потерь.

Практика подтверждает также целесообразность и необходимость разработки специальной инструкции по управлению рисками, в которой регламентировались бы действия отдельных работников и структурных подразделений организации, связанные с возможными рисками.

Способы управления рисками. Их можно разделить на два основных направления, различающихся как целями, так и применяемыми инструментами воздействия:

1) методы предупреждения и ограничения риска;

2) методы возмещения потерь.

К первому направлению, преследующему цель снизить уровень риска, можно отнести следующие методы: тщательная предварительная экспертиза вариантов принимаемого решения и оценка соответствующих уровней риска; лимитирование риска – установление предельных сумм издержек, связанных с определенным решением; использование различного рода гарантий и залоговых операций для обеспечения выполнения обязательств должника и т.д.

Ко второму направлению, имеющему цель компенсировать причиненный организации ущерб, следует отнести такие методы управления риском: создание специальных страховых или резервных фондов; страхование рисков в страховых организациях. Этот способ предполагает заключение договоров страхования различных коммерческих рисков, имущества, гражданской ответственности и т.п.

Количественная мера риска может определяться абсолютным или относительным уровнем потерь. В абсолютном выражении риск может быть определен величиной возможных потерь в физическом (натурально-вещественном) или стоимостном (денежном) выражении, в относительном выражении – отношением величины возможных потерь к некоторой базе, например, капиталу, суммарным издержкам или прибыли. В связи с этим общий уровень комплексного риска R определяется суммой частных рисковr.

![]() .

.

Частный риск при этом может быть определен путем увеличения или уменьшения некоторого нормативно-заданного минимального уровня соответствующего вида риска (ri0).

В этом случае

![]() .

.

Чрезвычайно важно иметь возможность количественно оценить степень риска, ведущего к банкротству. С этой целью рассчитывается коэффициент риска, представляющий соотношение максимально возможного объема убытков и объема собственных средств инвестора.

![]() ,

,

где Kp– коэффициент риска;У– максимально возможная сумма убытков;С – сумма собственных средств.

Эмпирические исследования показывают, что оптимальный коэффициент риска составляет 0,3, а критический (превышение которого ведет к банкротству) – 0,7.

Заключение

Человек постоянно сталкивается с риском. Часто, не имея полной информации, нам приходится делать выбор, который, к сожалению, не всегда является правильным. Любой предприниматель всегда действует на свой страх и риск, дальнейшая деятельность организации будет зависеть именно от этого человека, от его дальновидности и знаний.

В данной работе были рассмотрены виды рисков и потерь организаций, основные методы оценки и анализа рисков, принятия решений – то, без чего невозможно эффективное управление риском. Главная сложность проблемы управления рисками заключается в том, что не существует каких – либо «готовых» рецептов.

Обязанности управляющего будут состоять в выборе наиболее подходящих для компании решений. Одна из основных его задач – оценить риск и свести его к минимуму, чтобы получить максимальную прибыль в случае удачной сделки и понести минимальные потери в случае неудачной сделки. Неправильно определив влияние некоторых факторов, менеджер может привести компанию к краху. Поэтому резко возрастает важность таких качеств, как опыт, квалификация, и, конечно, интуиция. Необходим постоянный анализ существующей ситуации, очень важно использование опыта других организаций (возможность учиться на чужих ошибках).

Таким образом, управление рисками – проблема очень важная. Необходимо грамотное определение направлений развития фирмы. Этим должен заниматься высококвалифицированный специалист.

Библиографический список

Вачугов Д.Д., Березкина Т.Е. Основы менеджмента: Учеб. для ВУЗов. Под ред Д.Д. Вачугова. М.: Высшая школа, – 2001. 367 с.

Веснин В.Р. Менеджмент. М.: Издательство Проспект, – 2004, 504 с.

Дубров А.М., Лагоша Б.А., Хрусталев Е.Ю. Моделирование рисковых ситуаций в экономике и бизнесе: Учеб. пособие / Под ред. Б.А. Лагоши. М.: Финансы и статистика, – 1999, 176 с.:ил.

Максимцов М.М., Игнатьева А.В. Менеджмент: Учебник для ВУЗов / Под ред М.М. Максимцова. М.: Банки и Биржи, ЮНИТИ, – 1998, 343 с.