Раздел 5 Анализ финансовых отчетов

Текущая платежеспособность и ликвидность

Принимая во внимание то, что управление предприятием требует полной информации как о его деятельности, так и об изменении положения и состояния дел по различным направлениям деятельности, мы предлагаем ознакомиться с основными элементами финансового анализа. Владея ими, вы сможете:

|

Общий взгляд на финансовую отчетность |

В данном учебном элементе мы предлагаем рассмотреть финансовую отчетность с точки зрения информации, предоставляемой руководству и используемой как для анализа деятельности предприятия, так и для определения тех направлений деятельности предприятия, которые требует более внимательного подхода к управлению ими. В начале данного модуля было упомянуто бытующее в нашей стране мнение о том, что роль бухгалтерии заключается в подготовке отчетов для налоговой инспекции и в своевременном предоставлении данных отчетов. Изученный ранее материал, в целом, не противоречит выводу о том, что информативность бухучета ограничена, в том числе и потому, что в качестве входных данных информационной системы бухучета рассматриваются только первичные документы. В то же время этой информации может оказаться недостаточно для принятия решения. Следовательно, требуется, во-первых, использовать все данные, которые регистрируются, измеряются, передаются и обрабатываются внутри предприятия и которые явятся входными данными финансового анализа; во-вторых, данные следует обработать с применением тех методов учета и анализа деятельности, которые позволят предоставить руководителю, менеджеру информацию, необходимую для принятия решения. Можно сказать, что единственным ограничением финансового анализа является то, что результатом использования различных методов анализа является предоставление полезной информации. Ранее были рассмотрены основные финансовые отчетные формы и различные методы учета затрат. Получив как навыки составления простых финансовых отчетов, так и представление об их назначении, логично задаться вопросом о том, каким образом извлечь из этих отчетов максимум информации и как использовать полученную информацию для решения управленческих задач. Финансовый анализ заключается в применении аналитических инструментов и методов к различным данным, содержащимся в финансовой и иной документации, с целью выяснения природы различных взаимосвязей, различных характеристик, необходимых для принятия решения. По сути финансовый анализ позволяет понять будущее, исследуя и анализируя прошлое. По мнению специалистов, в России на протяжении долгого времени среди практикующих учетных работников существовала глубокая убежденность в том, что основной, если не единственной, целью составления бухгалтерской отчетности является ее представление в налоговую инспекцию. Одним из последствий такого подхода явилось полное выпадение анализа бухгалтерской отчетности из функций бухгалтерии, несмотря на то что, в соответствии с рекомендациями Министерством Финансов СССР от 1961г., анализ является неотъемлемой частью деятельности бухгалтера. В действительности же разнообразные данные, приводимые в финансовых отчетах, достаточно информативны для того, чтобы заинтересованные стороны, проведя нехитрый анализ, в том числе расчет ряда относительных показателей (коэффициентов), смогли бы получить более глубокие представления о положении дел в предприятии . На практике одни показатели часто приходится сопоставлять с другими. Так, для внутренних целей полезно сравнить показатели текущего года с соответствующими показателями года предыдущего. С внешних позиций представляет интерес сопоставление показателей одного предприятия с подобными показателями других идентичных организаций. В условиях конкурентного окружения желательно иметь метод, позволяющий выяснить, какое предприятие работает лучше, особенно если они действуют на одном и том же рынке. Сопоставляя предприятия по величине и рыночной стоимости, можно сравнивать стоимости их активов или оборотных средств, которые приводятся в бухгалтерских балансах. Однако такое сравнение может привести к неверным выводам, например, если сравнивать какое-либо предприятие тяжелой промышленности с предприятием розничной торговли. Последнее может быть очень солидным, однако прийти к такому выводу, исходя из количества принадлежащего ей оборудования, было бы сложно. Поэтому для получения более общей картины необходимо использовать другие показатели (например, оборот или численность работающих). Если необходимо провести более сложное сопоставление (скажем, по прибыльности или ликвидности), то непосредственное сравнение взятых изолированно цифр абсолютно ничего не даст. Например, в неудачный год очень крупное предприятие может получить прибыль $ 100 000 . Точно такой же может быть и прибыль маленького предприятия , состоящей всего из нескольких человек. Можно ли в такой ситуации считать, что оба предприятия одинаково прибыльны? По названной причине для оценки прибыли и активов удобно использовать относительные финансово-экономические показатели. Именно такие показатели и используются в первую очередь при анализе отчетов как с внутренней, так и с внешней точек зрения. И менеджерам, и инвесторам, и кредиторам названные показатели позволяют не только сравнивать и интерпретировать финансовые результаты, но и ставить задачи по улучшению работы предприятия и контролировать их решение. Важным элементом финансового анализа является сопоставление показателей. Действительно, изолированно рассматриваемые величины малоинформативны.

Если некто, начиная с нового года, получает $ 300 в месяц, хорошо это или плохо? Если это меньше, чем в прошлом году, то плохо. Если сравнивать это с зарплатой среднего класса в России в целом, то на январь 2001 года это хорошо, однако в сравнении с доходами среднего класса в Москве не так-то и много. Если же обозначенный некто относится не к среднему классу, а к более обеспеченным слоям населения, во всяком случае, относился к ним в прошлом году, то это мало. |

В элементарном примере заключены ключевые идеи проведения финансового анализа, необходимость сопоставления показателей (абсолютных и относительных):

с собственными показателями предшествующих периодов;

с аналогичными показателями других предприятий данного сектора, имеющих сходные размеры и расположенные в том же регионе.

Деятельность предприятия и финансовая отчетность. |

Финансовая отчетность предназначена для предоставления заинтересованным сторонам правдивой и достоверной информации о положении предприятия , однако то представление, которое является ясным и понятным для одних пользователей, может оказаться недостаточно информативным и четким для других. На содержание и форму финансовых отчетов оказывает влияние набор различных по характеру факторов:

положения о бухгалтерском учете;

принятая на предприятии учетная политика;

существующие традиционные принципы и соглашения;

различные методы оценки стоимости;

законодательство;

субъективные суждения;

факты, события, которые имели место в отчетном периоде, и их последствия.

К сожалению, не существует никаких предписаний относительно того, в какой степени следует учитывать влияние различных факторов. Индивидуальная позиция менеджера или группы менеджеров определяет приоритеты при оценке важности различных компонентов смеси внешних факторов. Смена команды менеджеров может повлечь за собой изменение приоритетов, и вполне вероятно, что вследствие этого появятся затруднения при сопоставлении результатов работы одного и того же предприятия в разные периоды. Аналогичные затруднения могут возникнуть и при "внешнем" сравнении деятельности различных организаций, если их менеджеры по-разному воспринимают влияние названных выше факторов. Необходимо помнить, что анализ деятельности предприятия заслуживает внимания с точки зрения как внутреннего, так и внешнего представления. При внешнем анализе как фактические и потенциальные инвесторы, так и финансовые эксперты исходят из того, что менеджеры при всех условиях уделяют внимание двум названным аспектам. С точки зрения инвесторов и экспертов, роль менеджеров как раз и заключается в том, чтобы обеспечивать эффективность и жизнеспособность предприятия. При этом создаются условия для достижения двух главных целей инвесторов, которые можно сформулировать так:

увеличение, или как минимум сохранение капитала;

достижение приемлемого и/или ожидаемого уровня отдачи от капиталовложений.

Точно так же, как взаимосвязаны и взаимозависимы цели менеджеров, взаимосвязаны и взаимозависимы цели инвесторов. Можно считать, что и менеджеры, и инвесторы имеют в целом одни и те же цели, но рассматривают их с разных точек зрения. Проводя внутренний анализ деятельности предприятия, следует уделять внимание двум главным аспектам:

прибыльности как мере эффективности деятельности;

ликвидности и платежеспособности, определяющим финансовое положение.

Существуют относительные показатели, к которым и менеджеры, и инвесторы относятся с большим вниманием. Это показатели прибыльности, показатели финансовой активности, связывающие между собой прибыль и привлеченные средства, выручку от реализации и задействованные активы, а также прибыль и выручку. Газета Financial Times, публикуя список 500 ведущих компаний мира, сопоставляет их не только по размерам рыночной капитализации (число выпущенных акций, умноженное на их рыночную стоимость), но и по показателю ROCE (Return on Capital Employed) , что можно перевести как отдача на используемый капитал. Об этом показателе подробнее будет сказано ниже, в разделе, посвященном коэффициентному анализу. Тем не менее следует отметить, что, говоря о финансовой эффективности, наряду с показателем ROCE необходимо уделить внимание также коэффициенту использования активов AUR и рентабельности оборота ROSR. Поскольку менеджеры обязаны заботиться о финансовой эффективности предприятия и их способности к выживанию, представляется совершенно естественным, что они будут анализировать относительные показатели согласно указанным аспектам. С точки зрения платежеспособности предприятия, заслуживают внимания два аспекта:

краткосрочная платежеспособность;

долгосрочная платежеспособность.

Менеджеры обычно уделяют первоочередное внимание краткосрочной платежеспособности. Связано это с тем, что стабильность предприятия является предпосылкой для перспективного планирования и достижения поставленных целей. Помимо этого, менеджеров, так же, как и инвесторов, интересуют проблемы долгосрочной платежеспособности. Особое значение анализа показателей платежеспособности состоит в том, что он служит основой для предсказания возможной неплатежеспособности предприятия.

Операционный цикл и управление оборотным капиталом

|

Оговоримся, что мы не рассматриваем ситуацию, в которой желательно показать не прибыльность, а убыточность предприятия с тем, чтобы по возможности избежать уплаты налогов. На наш взгляд, в действительности для руководителя предприятия важнее то, что он больше получит для себя (имея в виду предприятие), а не то, что он меньше заплатит государству. Итак, предположим, что в отчете о прибыли и убытках данного предприятия указано достаточно высокое значение прибыли. Это не означает, что предприятие имеет в своем распоряжении достаточное количество денежных средств. Если предприятие реализует товары и услуги в кредит, то его руководство стоит перед проблемой получения реальных денежных средств, соизмеримой по сложности с проблемой достаточно быстрой трансформации операционных расходов в выручку и прибыль. Пример. Рассмотрим в качестве примера предприятие торговли. Допустим, что предприятие закупает запасы товаров и расплачивается с поставщиками немедленно, далее хранит эти запасы на складе в среднем в течение 45 дней, а затем продает их покупателям, также получая деньги сразу же (то есть, не в кредит). Существенным моментом является то, что в этой ситуации период оборачиваемости денежных средств составляет 45 дней. Очевидно, что снижение этого срока выгодно для предприятия. Деятельность предприятий часто строится на использовании кредита: это означает, что как приобретения, так и реализация могут осуществляться в кредит, то есть у предприятия имеются как дебиторы, так и кредиторы. Помимо этого, товарно-материальные ценности (приобретенное сырье, незавершенная продукция, готовые товары) какое-то время хранятся на складе. В этом случае следует уделить внимание операционному циклу. Деятельность предприятий часто строится на использовании кредита: это означает, что товары и закупаются, и продаются в кредит, то есть от момента получения товаров до момента оплаты счетов проходит какое-то время. В этом случае сценарий работы предприятия может выглядеть следующим образом. Закупка товара осуществляется в кредит на условиях последующей оплаты счетов, в среднем, через 38 дней. Закупленный товар хранится на складе 45 дней, а затем продается покупателям так же в кредит. Покупатель оплачивает счета в среднем через 64 дня. Процесс движения денежных средств может быть представлен в виде операционного цикла:

Предприятия должны считать своей приоритетной задачей сокращение продолжительности операционного цикла для более быстрого получения денежных средств. При увеличении продолжительности этого цикла увеличивается и вероятность снижения ликвидности предприятия ниже допустимого уровня и наступления неплатежеспособности. Повседневная деятельность предприятия невозможна без оборотного (или рабочего, согласно другим источникам) капитала. Часто под оборотным капиталом понимают только денежные средства, однако к этому понятию следует подходить шире. Помимо денежных средств, предприятию необходимы запасы сырья, запасы готовой продукции, часто присутствует также незавершенное производство. Реализация может осуществляться в кредит, это означает, что у предприятия имеются дебиторы. Если приобретения также осуществляются в кредит, то у предприятия имеются краткосрочные кредиторы, например, коммерческие (торговые) кредиторы. В кредит могут приобретаться также услуги связи; в кредит осуществляется оплата электроэнергии, коммунальных услуг и т.п. Мы ограничим рассмотрение оборотного капитала названными позициями, хотя текущие активы (оборотные средства) включают также предоплату и краткосрочные ценные бумаги (в США текущие активы трактуются именно так). Оборотный капитал называют «кровью бизнеса, дарящей ему жизнь». Учитывая значение цикла обращения капитала, имеет смысл подробнее рассмотреть отдельные элементы этого цикла.

Некоторые характеристики долгосрочной платежеспособности. Не вызывает сомнений тот факт, что финансовый учет является по сути системой информационной подготовки многих решений. Вполне возможно, что заинтересованным лицам требуется иная финансовая информация, помимо рассмотренной ранее. В числе прочих в информации о деятельности организаций, предприятий заинтересованы инвесторы, существующие и возможные акционеры и их представители. Их интересует возможная доходность и рискованность предполагаемых или осуществляемых инвестиций, целесообразность и разумность распоряжения инвестициями, способность предприятия выплачивать дивиденды. В информации заинтересованы также и заимодавцы, которым важно иметь представление о том, будут ли своевременно погашены предоставляемые ими предприятию займы и выплачены соответствующие проценты. И инвесторы, и заимодавцы заинтересованы в том, чтобы вложенные средства приносили постоянный доход, но информация, требующаяся первым, несколько отличается от той, которая необходима вторым. В частности, с точки зрения акционеров, при оценке деятельности предприятия следует использовать ряд показателей, характеризуемых ценой акции и дивидендами, с которыми связана способность предприятия расплатиться с акционерами. Данные показатели, называемые рыночными показателями, рассмотрены ниже. Предприятие, имеющее долгосрочные обязательства, например, займы на срок более одного года, по истечении определенного срока должно будет вернуть заимствованную сумму. Некоторое представление о возможности возврата позволяет получить структура капитала.

Приемы и техники финансового анализа |

|

Как было сказано выше, основой проведения анализа является сопоставление финансовых отчетов текущего и предшествующего периодов. Можно выделить несколько методик, используемых для проведения такого рода сопоставления. Однако методиками определяют только общие подходы. Анализ сам по себе осуществляется путем использования конкретных методов. Прием сводки и группировки представляет собой объединение данных в аналитические таблицы и позволяет

выявить взаимосвязь различных явлений и показателей;

определить влияние наиболее существенных факторов;

определить те или иные закономерности и тенденции.

Прием сравнения заключается в сравнении, сопоставлении показателей отчетного периода

с плановыми значениями;

с показателями предшествующего периода.

Для проведения сопоставления необходимо обеспечить сравнимость показателей, что подразумевает собой их

сопоставимость;

однородность;

однокачественность

по следующим параметрам:

календарные сроки;

методы оценки;

условия работы;

инфляционные процессы и т.д.

Прием цепных подстановок позволяет определить размеры влияния отдельных факторов в общем комплексе воздействия на уровень совокупного финансового показателя в том случае, когда связь между показателями можно выразить в виде функциональной зависимости. Сущность данного приема состоит в том, что последовательно каждый из отчетных показателей заменяется базисным, при этом остальные остаются неизменными. Степень влияния каждого фактора определяется путем последовательного вычитания: из второго фактора вычитается первый, из третьего второй и т.д. Прием разниц (отклонений) состоит в том, что определяется отклонение данного показателя от базисной величины. Далее величина отклонения умножается на абсолютное значение других взаимосвязанных факторов. В случае совокупного влияния двух факторов поступают следующим образом: для каждого из факторов величина отклонения одного умножается на базисное значение другого. Однако методика определяет только общие подходы. Анализ сам по себе осуществляется путем использования конкретных методов. Особого внимания заслуживают такие методы проведения финансового анализа, как горизонтальный, вертикальный, процентный и коэффициентный, еще в 1961 году рекомендованные к использованию Министерством финансов СССР. Эти же методы, под несколько иными названиями, используются всеми странами мира. Горизонтальный (временной) анализ. Данный метод заключается как в сравнении значения каждой позиции в данном и предыдущем периоде, так и в исследовании изменения различных статей в стоимостном и процентном выражении. Это позволяет определить тенденции изменения отдельных статей и провести исчисление темпов роста. Относительное изменение каждой из позиций можно определить по формуле:

|

|

100% *(величина изменения) |

Относительное изменение |

= |

|

|

|

величина в прошлом периоде |

Пример. Если прибыль за текущий год составила 165 тысяч $, а за прошлый год – 150 тысяч $, то относительное изменение составит 10%:

|

|

100% × 165 000 |

|

|

Относительное изменение |

= |

|

= |

10% |

|

|

150 000 |

|

|

Процентный анализ (анализ тренда, или тенденций изменения). Метод позволяет провести исследование изменений различных статей в процентном выражении за ряд лет, при этом значения в базисном году принимаются за 100%, а для значений других лет определяются соответствующие индексы I. Определение индексов производится по формуле:

|

|

Значение для анализируемого периода |

|

I статьи |

= |

|

. |

|

|

Значение для базового периода |

|

Пример. Если исследуется изменение выручки от реализации, формула будет иметь вид:

|

|

Выручка для анализируемого периода |

|

Iвыручки от реализации |

= |

|

. |

|

|

Выручка для базового периода |

|

Если в базовом 1993 году выручка от реализации составляла 750 тысяч, а в 1997 году - 900 тысяч, то индекс выручки в 1997 году по отношению к базовому году составит 1,2:

|

|

900 000 |

|

|

Iвыручки от реализации |

= |

|

= |

1,2. |

|

|

750 000 |

|

|

Анализ сопровождается построением серии линейных графиков для каждой из исследуемых позиций (статей), что позволяет получить наглядную картину произошедших изменений. Вертикальный (структурный) анализ. Используя этот метод, можно определить структуру итоговых финансовых показателей и выявить влияние каждой позиции на результат в целом. При этом целая часть принимается за 100%, а далее исчисляется удельный вес каждой составляющей. Таким образом, за 100% можно принять валюту баланса в бухгалтерском балансе или выручку от реализации в отчете о прибыли и убытках. Пример. Например, если выручка за отчетный период составляла 750 тысяч, а себестоимость проданных товаров составляет 600 тысяч, то удельный вес себестоимости составит 0,8:

600 000 ÷ 750 000 = 0,8

Если за 100% принять, например, цену, то можно определить, какую долю составляют в ней затраты на материалы и на оплату труда, а также долю накладных затрат, налоговых выплат и т.д. Анализ сопровождается построением серии круговых диаграмм. Коэффициентный анализ. Проведение коэффициентного анализа позволяет установить соотношения между абсолютными величинами, преодолевая таким образом некоторые недостатки, неизбежные при сравнении абсолютных величин, однако следует помнить, что анализ относительных показателей не может заменить изучение данных, лежащих в основе расчета этих показателей. Тем не менее данной методике финансового анализа следует уделить более пристальное внимание.

Коэффициентный анализ (анализ финансовых отчетов на основании относительных показателей) |

Существуют различные методы анализа финансовых отчетов. Наиболее распространенными являются горизонтальный, вертикальный, процентный и коэффициентный методы, которые можно встретить также соответственно под названием временного анализа, структурного анализа, анализа трендов и анализа с использованием относительных показателей. Первым трем методам присущ один недостаток: они позволяют провести только внутреннее сопоставление. Именно поэтому наибольший интерес для пользователя представляет коэффициентный анализ, поскольку благодаря ему возможно провести как внутреннее, так и внешнее сопоставление. Коэффициентный анализ является, пожалуй, наиболее популярным методом проведения анализа состояния организаций из всего спектра методов финансового анализа. Причина в том, что коэффициентный анализ показывает логические взаимосвязи между отдельными данными, содержащимися в финансовой отчетности. Существуют различные системы классификации показателей. Систему классификации показателей, рассматриваемую в данном учебном элементе, можно представить следующим образом:

Показатели прибыльности.

Показатели оборотного капитала.

Показатели долгосрочной платежеспособности.

Рыночные показатели.

Для проведения внешнего анализа показатели рассматриваемого предприятия соотносятся либо со среднеотраслевыми, либо с собственными показателями предшествующих отчетных периодов. Сбором и предоставлением информации о показателях по различным отраслям в США занимаются, например, промышленная палата, торговая палата, национальный банк. Расчет и использование ряда относительных показателей, образующих определенную систему, способствуют лучшему пониманию положения предприятия заинтересованными сторонами, что особенно справедливо в отношении оценки будущих результатов и определения роли различных направлений деловой активности предприятия . И при внутреннем, и при внешнем сопоставлении организаций цифры, представленные в финансовых отчетах, могут отличаться на порядки. Анализ относительных показателей представляет собой широко применяемый метод, который позволяет решить эту проблему, упрощая сравнение и интерпретацию финансовых отчетов. Рассматривая весь спектр наиболее распространенных относительных показателей, следует уделить особое внимание показателям ROCE, AUR и ROSR.

Финансовая эффективность бизнеса оценивается с помощью относительных показателей, определяемых через прибыль, выручку от реализации и суммарный использованный капитал (собственный и заемный), равный операционным активам. К данной группе относятся три показателя, а именно: 1. ROCE - отдача на использованный капитал 2. AUR – показатель эффективности использования активов 3. ROS - рентабельность оборота Список можно дополнить еще одним показателем: 4. Отношение валовой прибыли к выручке от реализации Данный показатель обычно бывает представлен в процентном выражении. Следовательно, в соответствии с определением естественно предположить, что расчет должен производиться по формуле:

Значение рассматриваемого отношения заключается в том, что оно помогает охарактеризовать в целом величину прибыли, полученной от реализации (как известно, валовая прибыль = выручка - себестоимость проданных товаров). Данный показатель можно считать ключевым для менеджмента, поскольку позволяет получить представление о том, насколько прибыльной является деятельность предприятия по реализации товаров/услуг в целом, без учета накладных расходов. С помощью этого показателя можно произвести общую оценку стратегии ценообразования, снабженческой деятельности, влияния дисконтирования и т.д. Относительный показатель - RОСE - отдача на используемый капитал. Менеджеры коммерческого предприятия, естественно, должны заботиться о получении прибыли. В связи с этим имеет смысл рассмотреть показатели финансовой эффективности, которые позволяют связать между собой прибыль и привлеченные средства, выручку от реализации и задействованные активы, а также прибыль и выручку. Наиболее важным показателем эффективности деятельности предприятия является коэффициент отдачи на используемый капитал (RОСE), который называют иногда первичным коэффициентом. На практике используются разные способы определения этого коэффициента, однако чаще всего он определяется выражением:.

В числителе показателя - прибыль до выплаты процентов и налогов, а в знаменателе - все долгосрочно используемые средства, как собственные (начальный капитал и кумулятивная, то есть накопленная за годы деятельности нераспределенная прибыль, так и заемные (долгосрочные обязательства, например займы на срок, превышающий один год). Необходимо подробно разобрать значение термина используемый капитал, поскольку от него зависит смысл термина отдача. Следует отметить, что в других изданиях вместо термина «используемый капитал» можно встретить, например, термин, «инвестируемый» или «функционирующий капитал», термин "отдача" может быть заменен термином «прибыль». Капиталовложения могут быть получены из двух различных источников:

С помощью коэффициента RОСЕ можно оценить отдачу, которая каким-то образом связана с некоторой формой прибыли. Вне зависимости от того, что означает термин "отдача", приступая к анализу, следует вспомнить знакомые отчетные формы, такие, как баланс и отчет о прибылях и убытках. Выше было упомянуто, что знаменатель данного показателя состоит из двух частей – капитала и долгосрочных обязательств. При этом следует иметь в виду, что, поскольку в годовой отчетности отражается капитал и долгосрочные обязательства на конец отчетного года, в большинстве организаций усредняют их значения на начало и конец года, что обеспечивает равномерность распределения капитала, использованного для извлечения прибыли, на протяжении года. Итак, суммарный используемый капитал (или средний используемый капитал, по данным на начало и конец года) есть сумма капитала предприятия (в случае акционерного предприятия – сумма средств акционеров, в случае частной фирмы – средства владельцев и т.д.) и долгосрочных обязательств. Как известно, наличие долгосрочных обязательств, появившихся, например, в результате получения займа, сопряжено с выплатой процентов, которые можно считать своего рода вознаграждением заимодавцу. Акционеры также надеются получить вознаграждение за передачу предприятия своих средств, которые были вложены руководством предприятия в различные активы. Однако, если проценты по займам должны быть выплачены обязательно, то акционерам, в частности владельцам обыкновенных акций, дивиденды не гарантированы. Тем не менее акционеры обычно надеются на получение каких-либо дивидендов. Если в качестве числителя коэффициента ROCE рассматривать чистую прибыль, это будет означать, что в определении отдачи (прибыли) учтено вознаграждение по одному виду инвестиций — проценты по займам, поскольку чистая прибыль – это то, что остается после выплаты процентов по долгосрочным займам. Однако в этом случае не учитывается вознаграждение другого вида — дивиденды. Поскольку отдача является непосредственным результатом процесса использования капитала, полученного из двух источников, целесообразно оба вида «вознаграждения» одновременно либо включать в определение отдачи, либо исключать из него. Практически же понятно, что дивиденды не могут исключаться из прибыли, поскольку они, в отличие от процентов, относятся именно к прибыли, а не к расходам. Следовательно, необходимо включить оба вида «вознаграждений», то есть прибавить к чистой прибыли проценты по займам. В результате, вспомнив форму отчета о прибыли, можно обнаружить, что при этом фактически будет получена не чистая, а операционная прибыль. На практике, особенно в разрезе учебных примеров, при расчете ROCE используется именно операционная прибыль. (Однако в этом случае следует иметь в виду, что из рассмотрения исключены налоги! Учет налогов связан с усложнением формул.)

Известно, что в ходе операционной деятельности предприятие может использовать как собственные, так и заемные средства. В связи с этим интересно рассмотреть соотношение прибыли предприятия и процентов, которые предприятию необходимо уплатить в связи с имеющимися долгосрочными займами. Для анализа можно воспользоваться, как и ранее, значением операционной прибыли (она же прибыль до уплаты процентов и налогов) и рассчитать коэффициент покрытия процентов, воспользовавшись следующей формулой:

Данный коэффициент содержит информацию о степени превышения прибылью затрат на обслуживание долга. Поскольку под операционной прибылью, как обычно, понимается прибыль до уплаты процентов и налогов, по данному соотношению можно судить о том, какая часть прибыли останется на уплату налогов и далее на формирование нераспределенной прибыли. Обращаясь к более раннему разделу и вспоминая структуру бухгалтерского баланса и отчета о прибылях и убытках, можно заинтересоваться взаимоотношениями, связывающими относительные показатели и проценты по долгосрочным займам, поскольку именно их величина характеризует необходимость или возможность привлечения дополнительных займов с точки зрения предполагаемой прибыли. Еще раз обратимся к формуле:

Получение займа оправдано лишь в том случае, когда выполняется соотношение:

Однако такой подход можно использовать однозначно и безоговорочно, если рассматривается только операционная деятельность предприятия. В том случае, когда объектом нашего внимания становится не только операционная, но и инвестиционная деятельность, данное соотношение не будет выдерживаться, так как инвестиции в развитие предприятия не могут быть оправданы в течение одного отчетного периода. Показатель ROCE чрезвычайно важен для анализа прибыльности предприятия. Он может быть назван также коэффициентом отдачи на капиталовложения (ROI). Знаменатель данного показателя состоит из двух частей – капитала и долгосрочных обязательств. Однако, поскольку в годовой отчетности отражается величина капитала и долгосрочных обязательств на конец отчетного года, в большинстве организаций усредняют их значения (по данным на начало и конец года). Тем самым обеспечивается равномерность распределения капитала, использованного для получения прибыли, на 12-месячный период. В этом случае расчет производится по формуле:

Значение рассмотренного показателя определяется тем, что он характеризует способность предприятия использовать капиталовложения, полученные из всех источников, для извлечения прибыли. Первичный относительный показатель ROCE позволяет получить общую оценку деятельности, отражая полученную отдачу в целом, через отношение операционной прибыли к использованному капиталу (под операционной прибылью понимается прибыль до вычета процентов по долгосрочным займам и дивидендов). Этот относительный показатель можно проанализировать подробнее, рассмотрев показатели, которые известны, под названием вторичные показатели. Коэффициент эффективности использования активов (AUR). Данный коэффициент характеризует интенсивность использования активов. Низкое значение этого коэффициента сигнализирует менеджерам о том, что этому направлению следует уделить повышенное внимание с целью улучшения положения. Рассматриваемый коэффициент служит для оценки эффективности использования предприятием своих активов:

В начале данного модуля представлены разные форматы представления баланса. Один из вариантов вертикального баланса подразумевает выделение операционных активов:

Используя балансовое уравнение, легко увидеть, что операционные активы равняются суммарным использованным средствам:

Операционные активы можно представить как суммарные активы, участвующие в осуществлении деятельности предприятия, результатом которой является создание прибыли. Иными словами, под операционными активами (ОА) подразумевается совокупность постоянных (внеоборотных) активов (ПА) и текущих (оборотных) активов (ТА) за вычетом текущих (краткосрочных) обязательств (ТО). Как известно, разность текущих (оборотных) активов и текущих (краткосрочных) обязательств представляет собой оборотный капитал (ОК). Это означает, что операционные активы можно представить в следующем виде:

AUR является показателем эффективности использования активов, привлеченных в бизнес для получения выручки в данном периоде. Низкая величина AUR указывает на то, что для увеличения выручки необходимо улучшить использование активов и, следовательно, деятельность предприятия в целом. Помимо этого, можно более конкретно определить эффективность использования как постоянных, так и текущих активов. Мы считаем необходимым отметить, что многие менеджеры на собственном опыте убедились в ценности анализа тенденции изменения коэффициента эффективности использования активов во времени для прогнозирования прибыли. Однако при этом важно отдавать себе отчет в том, что следует учитывать влияние множества других факторов. Оценив на основании коэффициента AUR эффективность использования активов, можно продолжить анализ. Например, можно предположить, что общее значение этого коэффициента отражает высокую или низкую эффективность либо основных средств, либо оборотного капитала. Соответственно, можно получить следующие формулы для расчета показателей:

Подобное расщепление показателей может быть продолжено и дальше. Рентабельность оборота. Коэффициент рентабельности оборота (ROSR) предназначен для оценки процесса производства и реализации продукции, который связан с определенными затратами. Величина прибыли зависит от таких параметров, как выручка (связанная как с ценой, так и с объемом реализованных товаров или услуг) и затраты, которые, следовательно, и должны быть проанализированы по формуле:

В приведенную выше формулу понятие операционной прибыли включено на тех же условиях, что и в рассматриваемой ранее формулу ROCE, то есть как прибыль до уплаты процентов по долгосрочным займам при условии исключения из рассмотрения налогов. Заметим, что, не имея никаких данных для сравнения, трудно интерпретировать полученный результат и выразить свое отношение к найденному значению коэффициента. Данный показатель характеризует прибыльность бизнеса, следовательно, увеличение его является желательным для предприятия, поскольку указывает на увеличение прибыли (как валовой прибыли, так и чистой прибыли), вследствие улучшения управления накладными расходами, такими, как административные расходы, расходы на реализацию и доставку и т.д. Интересно сказывается влияние учетной политики предприятия, особенно в отношении амортизации (износа основных средств). В том случае, если учет основных средств осуществлялся ускоренным методом, то в отчетном периоде величина износа (амортизационных отчислений) окажется меньше, чем в предшествующем периоде, что окажет определенное влияние на сумму операционных затрат, сглаживая их увеличение по другим статьям. Аналогично рассмотренному выше показателю эффективности использования активов, показатель рентабельности оборота может быть для продолжения анализа расщеплен на составляющие. Задание. Имеются две компании приблизительно одного размера и функционирующие в одной отрасли. Рассчитайте, на основании приведенных ниже отчетных форм: Отчета о прибылях и убытках за 2ХХ1 г. и Баланса на 31.12.2ХХ1 г., известные вам относительные показатели, оценивающие прибыльность обеих компаний. К каким выводам можно прийти на основании этих показателей, если допустить, что обе компании принадлежат к одной отрасли промышленности? Отчет о прибылях и убытках(реализация и приобретения осуществляются в кредит)

Баланс

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Оценив прибыльность бизнеса в целом, следует также рассмотреть показатели, связанные с ликвидностью и характеризующие управление оборотным капиталом. Показатель покрытия текущих обязательств текущими активами. Данный показатель может быть назван показателем платежеспособности, текущим показателем покрытия, показателем текущей ликвидности или общим показателем ликвидности. Расчет производится следующим образом:

Напоминаем, что под текущими активами мы понимаем оборотные активы. Поскольку «Положения о бухгалтерском учете», начиная с 1994 г., претерпевают изменения, вполне возможно, что они коснутся также и терминологии. Как показано выше, мы относим к текущим (оборотным) активам запасы, дебиторов и денежные средства. В целом, данный показатель характеризует наличие у предприятия текущих активов, позволяющих не только выполнить краткосрочные обязательства, но и продолжать хозяйственную деятельность. Пытаться нормировать величину данного показателя, принимая во внимание обилие разнообразных предприятий, было бы неразумно. Важно, чтобы в распоряжении предприятия было достаточно оборотных средств для погашения в случае необходимости текущей задолженности и продолжения своей деятельности. Для того чтобы яснее представлять себе суть показателя покрытия, следует более подробно рассмотреть его структуру. Малая величина показателя говорит о том, что менеджер предприятия играет с огнем, испытывая судьбу; большая же величина может свидетельствовать об излишке запасов, большой дебиторской задолженности или, как ни странно, об излишке денежных средств. Информационность данного показателя в определенной степени ограничена, поскольку, во-первых, у предприятия может быть различный состав оборотных средств, во-вторых, у одного и того же предприятия с течением времени он может изменяться. В некотором смысле данный показатель не менее важен и сложен, чем ROCE. Аналогично тому, как у двух организаций с одинаковыми показателями ROCE могут быть различные показатели рентабельности оборота и использования активов, вполне возможно, что два предприятия, имеющие одинаковое значение показателя покрытия, могут существенно отличаться по уровню ликвидности. Показатель срочной ликвидности (или показатель "критической оценки"). Если у одной из двух организаций в составе оборотных средств большую часть составляют запасы, а у другой – денежные средства, величина ликвидности данных организаций существенно отличается, даже если величина предыдущего показателя у них одинакова. В связи с этим предлагается рассмотреть показатель, который помогает избежать возможной в таком случае неопределенности. Это показатель срочной ликвидности, он же коэффициент «быстрой ликвидности» или «критической оценки». Срочную ликвидность предприятия можно определить по формуле:

Данный показатель относит наиболее ликвидные текущие активы (т.е. денежные средства плюс дебиторские задолженности, плюс прочие более ликвидные активы) к текущим обязательствам. Таким образом, показатель ликвидности характеризует реальную возможность предприятия расплатиться по своим текущим обязательствам, заплатить по своим счетам поставщикам и пр. Часто этот показатель называют показателем "критической оценки", поскольку он характеризует способность предприятия за короткое время рассчитаться по текущим (краткосрочным) обязательствам. В большинстве случаев значение показателя ликвидности, равное 1, свидетельствует об удовлетворительной ликвидности предприятия. Однако указать какое-либо «правильное» значение и в данном случае невозможно, поскольку одни предприятия могут реализовать продукцию и приобретать различного рода товары и услуги в основном за наличный расчет, другие, наоборот, в кредит. Например, большой супермаркет с высоким уровнем товарооборота, имеющий доминирующее положение по отношению к своим поставщикам, может иметь показатель ликвидности на уровне 0,2, а платежеспособности – на уровне 1. Рассматривая же предприятие розничной торговли значительно меньших размеров и с меньшим товарооборотом, очевидно, следует иметь в виду, что его показатель ликвидности должен быть на уровне 1. Оборачиваемость запасов. Три рассматриваемых ниже показателя часто рассматриваются как группа показателей оборачиваемости. К ним относятся показатели оборачиваемости запасов, дебиторской и кредиторской задолженности. Таким образом, данные показатели также характеризуют оборотный капитал. Если вернуться к понятию цикла оборотного капитала, легко увидеть, что в его расчете задействованы показатели, к рассмотрению которых мы приступаем. От момента приобретения запасов, например товаров, предназначенных для перепродажи, и до последующей их реализации, как правило, должно пройти определенное время. Если запасы (иными словами, товарно-материальные ценности) были приобретены не для перепродажи, а для производства, то и в этом случае они могут находиться какое-то время на складе. Поскольку в течение отчетного периода приобретения (закупки) могли производиться более чем одной партией, равно как и передача товаров на реализацию или в производство, есть необходимость в определении средней величины оборачиваемости запасов. В зависимости от условий проведения анализа, можно исходить как из стоимости запасов на конец отчетного периода, так и из усредненной величины запасов за период.

Приведенное соотношение характеризует в днях скорость оборачиваемости запасов в бизнесе. Если оборачиваемость запасов низкая, то оборотный капитал будет связан. Высокая оборачиваемость запасов свидетельствует о хорошем управлении запасами как с точки зрения приобретения и хранения запасов, а также производства, так и с точки зрения реализации. Значение данного показателя зависит от рода деятельности, и именно с учетом последнего его и нужно рассматривать. В некоторых ситуациях требуется получить ответ на вопрос о том, сколько же раз в год происходит полный оборот запасов. В этом случае следует использовать несколько иную расчетную формулу:

Важно иметь в виду, что увеличение данного показателя свидетельствует не только о низкой оборачиваемости запасов, но и об увеличении затрат на их хранение, возможно, о занятости складского помещения, которое необходимо для других целей, и некоторых других факторах, в зависимости от специфики предприятия. Однако при всем этом важно, чтобы готовых товаров, или товаров, предназначенных для перепродажи, материалов незавершенного производства было достаточно для удовлетворения потребностей предприятия или покупательского спроса. Оборачиваемость дебиторской задолженности. При расчете данного показателя происходит сопоставление полученной за отчетный период выручки от реализации товаров или услуг в кредит и дебиторской задолженности на конец отчетного периода:

При наличии данных принимается во внимание только та часть выручки, которая была получена при реализации товаров/продукции в кредит. На практике для расчетов часто используют величину выручки в целом. Данное соотношение характеризует среднюю продолжительность погашения дебиторской задолженности в днях от момента осуществления операции по реализации до момента погашения задолженности, то есть получения денежных средств от дебиторов. Можно также определить обратную величину, которая позволяет сделать вывод о том, сколько раз в год дебиторы расплачиваются по выставленным им счетам. В этом случае для расчетов следует использовать формулу:

Важным является оговоренный в договоре срок погашения покупателями или заказчиками своей задолженности. Вполне возможно, что условиями договора предусмотрено премирование за досрочное погашение задолженности или штраф за оплаты позднее предусмотренного срока. В таком порядка случае предприятие может иметь дополнительные прибыль или убыток, в зависимости от выполнения дебиторами своих обязательств. Часто считается, что наилучшим способом избежания сомнительных или безнадежных задолженностей является получение предоплаты в размере 100%. Однако в таком случае важно учитывать и то, что данные условия реализации могут привести к снижению объемов реализации. В любом случае следует помнить о том, что диктовать собственные условия «с позиции силы» может только монополист, даже если это монополист «районного масштаба». Иногда бывает необходимо напомнить своим покупателям народную мудрость о том, что за морем телушка – полушка, да рубль перевоз. Однако об этом следует помнить и тогда, когда предприятие является не поставщиком или продавцом, а покупателем, заказчиком. Решающим фактором как в малом, так и в большом бизнесе является создание достаточного притока денежных средств, способного восполнить другие издержки бизнеса. Можно проанализировать существующую продолжительность погашения дебиторской задолженности клиентов предприятия, например, с помощью персонального компьютера, распределив задолженности на периоды в 30, 45 и 60 дней. Такая систематизация позволяет планировать поступление денежных средств от дебиторов и отслеживать возможных сомнительных дебиторов. Оборачиваемость кредиторской задолженности. Для расчета периода оборачиваемости кредиторской задолженности воспользуемся формулой:

Данное соотношение характеризует среднюю продолжительность периода осуществления предприятием платежей коммерческим кредиторам в днях, иными словами, продолжительность того периода времени, в течение которого предприятие расплачивается со своими поставщиками и прочими кредиторами. Владение навыками управления данного показателя имеет большое значение для руководителя, однако при этом необходимо принимать во внимание множество других аспектов, например изменение стоимости денег во времени (при определенной ставке дисконтирования), а также тех, которым сложно или невозможно дать непосредственное денежное выражение, например репутацию, то есть отношение кредиторов к предприятию, и некоторые другие. Аналогично предыдущим показателям оборачиваемости, для кредиторской задолженности также можно определить, сколько же раз в год, условно говоря, предприятие расплачивается с кредиторами. Для этого нужно преобразовать приведенную выше формулу, с тем, чтобы «исключить из нее дни»:

Аналогично предыдущему показателю, величина показателя оборачиваемости кредиторской задолженности определяется договором с поставщиком или любым другим кредитором. Задание. Вспомните показатели оборотного капитала, о которых шла речь выше, и запишите их. Объясните, что именно может быть охарактеризовано с использованием каждым из показателей оборотного капитала? Каково значение каждого из них для деятельности предприятия? Определите, в какой степени такая информация об оборотном капитале предприятия может быть полезна его руководителю. Сделайте попытку применить это к деятельности Вашего предприятия Взаимное соотношение показателей оборотного капитала. Вкратце можно охарактеризовать данное соотношение как способ сопоставления потоков денежных средств. Чем больше величина дебиторской задолженности в днях, тем дольше предприятие дожидается того момента, когда дебиторы возвратят денежные средства по выставленным им счетам; чем меньше показатель оборачиваемости кредиторской задолженности в днях, тем скорее предприятие возвращает денежные средства своим кредиторам. Следовательно, данные показатели позволяют оценить приток и отток денежных средств в результате операционной деятельности. Далее, чем меньше показатель оборачиваемости запасов, тем меньшее время денежные средства связаны запасами, и наоборот. Таким образом, по соотношению показателей, как и по тенденции изменения затрат, можно судить о качестве менеджмента в организации. Через показатель оборачиваемости дебиторской задолженности оценивается период, по истечении которого дебиторы организации или предприятия расплачиваются по выставленным счетам; показатель оборачиваемости кредиторской задолженности позволяет оценить период, по истечении которого сама организация возвращает деньги кредиторам за приобретенные в кредит товары или услуги. Период оборачиваемости запасов показывает, в течение какого времени запасы находятся на складе. Обратившись к понятию операционного цикла, легко увидеть, что определить его возможно, только рассчитав показатели оборотного капитала. Задание. Имеются две компании – Кошки Лтд и Мышки Лтд – приблизительного одного размера и функционирующие в одной отрасли. Рассчитайте, на основании приведенных ниже объединенного отчета о прибылях и убытках за 2ХХ1 г. и баланса на 31.12.2ХХ1 г. относительные показатели, характеризующие ликвидность и оборотный капитал обеих компаний. К каким выводам можно прийти на основании этих показателей, если допустить, что обе компании принадлежат к одной отрасли промышленности? Отчет о прибылях и убытках

Вся реализация и все закупки осуществляются в кредит Баланс

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Показатели долгосрочной платежеспособности. |

|

К этой группе могут быть отнесены показатели, характеризующие взаимосвязь между долгосрочными обязательствами предприятия и его собственным капиталом. Показатели этой группы позволяют анализировать структуру капитала, сопоставлять доли, поступающие из различных источников. Среди показателей, характеризующих структуру капитала, можно выделить коэффициент долга, или коэффициент финансового левеража, (или коэффициент долгосрочного привлечения заемных средств) определяемый отношением долгосрочных обязательств к используемому капиталу:

Долгосрочные обязательства |

|

|

. |

Суммарный используемый капитал |

|

Чем выше доля заемных средств, тем выше финансовая зависимость предприятия. Доля долгосрочных обязательств, не превышающая 10%, свидетельствует о финансовой независимости предприятия. Коэффициент, характеризующий структуру долгосрочных вложений определяется как отношение долгосрочных обязательств к общей стоимости постоянных (внеоборотных) активов:

Долгосрочные обязательства |

|

|

. |

Постоянные (внеоборотные) активы |

|

Этот показатель характеризует степень использования предприятием долгосрочных займов для приобретения постоянных (внеоборотных) активов. Если долгосрочные обязательства предприятия превышают балансовую стоимость постоянных активов, это означает, что предприятие должна больше, чем имеет в своем распоряжении. Структуру капитала можно рассмотреть также через следующее соотношение:

Долгосрочные обязательства |

|

|

, |

Собственный капитал |

|

характеризующее соотношение заемной и собственной частей средств предприятия (иными словами, используемого капитала) и являющееся предметом повышенного интереса кредиторов и заимодавцев, поскольку исходя из данного показателя можно судить о том, в какой степени долгосрочные кредиторы могут рассчитывать на возмещение своих потерь при самом неблагоприятном исходе деятельности предприятия. Представляет определенный интерес и показатель под названием доля акционерного капитала, который можно определить по формуле:

Собственный капитал |

|

|

. |

Суммарные активы |

|

Считается, что высокое значение данного показателя свидетельствует об устойчивости финансового положения предприятия, и напротив, чем это значение ниже, тем выше вероятность того, что предприятие попадает в чрезмерную зависимость от внешних источников финансирования.

К этой группе относятся показатели, предназначенные для оценки перспективности вложений в ценные бумаги предприятия. Иными словами, с помощью этих показателей можно оценить положение предприятия на рынке ценных бумаг. Большинство рассмотренных ранее показателей было ориентировано в основном на внутреннего пользователя. Однако не вызывает сомнения то, что инвесторы заинтересованы в эффективной деятельности предприятия ; в этом причина того, что многие показатели внимательно изучаются ими. Инвесторы заинтересованы в увеличении ценности произведенных инвестиций, в том, чтобы вложенные средства приносили постоянный доход. Для оценки деятельности предприятия с точки зрения инвесторов (акционеров) используется ряд показателей, в которых учитывается цена акции, прибыль на акцию и ставка дивиденда. Следует отметить, что в контексте курса показатели этой группы приводятся только для ознакомления. Доход на одну акцию – EPS (earning per share). Акционерные предприятия в обязательном порядке должны публиковать сведения о прибыли на акцию за два последних года. Данный показатель является хорошим индикатором того, насколько умело и профессионально капитал используется руководством предприятия для получения прибыли. Кроме того, с этой величиной связано определение отношения цены акции и прибыли. Показатель EPS связывает доход на одну акцию и число обыкновенных акций. Прежде чем приступить к его расчету, необходимо определить сумму средств, остающихся в распоряжении акционеров после вычитания всех процентов за кредиты и займы, налогов, дивидендов на привилегированные акции. Эту величину обозначают аббревиатурой EATOS (earning attributed to ordinary shareholders). В определенном приближении можно считать, что EATOS = чистая прибыль - дивиденды по привилегированным акциям. Доход на одну акцию можно определить как отношение EATOS к средневзвешенному количеству ординарных (или обыкновенных) акций:

Рассмотрим пример. Допустим, на конец отчетного периода у предприятия было выпущено 15 000 акций по рыночной цене 2 $. Кроме этого, известно, что чистая прибыль после уплаты процентов и налогов составила 3 000 $, при этом предполагается выплатить дивиденды в сумме 1 500 $. В этом случае можно определить EPS как 3 000 $ / 15 000 = 0,2 $ т. е., прибыль в расчете на одну акцию составляет 0,2 $. Отношение рыночной цены акции к доходу на акцию - P/E (Price/Earning). Грубо говоря, это отношение показывает, сколько времени требуется для того, чтобы окупить приобретение акции при текущем значении прибыли на акцию. Можно сказать и так, что отношение P/E показывает, сколько акционеры согласны заплатить на данный момент за каждый доллар прибыли, получаемой на одну акцию. То есть при покупке акции по рыночной цене инвестор практически приобретает доход, который будет получать P/E лет.

На момент приобретения акций акционеры заинтересованы в том, чтобы в будущем получать ощутимую отдачу. Стоимостную оценку ожидаемой отдачи отражает рыночная цена акции. Продолжая рассмотрение примера, можно определить P/E как 2 $ / 0,2 $ = 10 раз. Отношение дивиденда к рыночной стоимости акций (Ставка дивиденда, или рентабельность акции). Названный показатель характеризует в процентном отношении «отдачу», которую получает инвестор, вложивший свои средства в акции. Он связывает дивиденды, получаемые на одну акцию, с текущей рыночной стоимостью акции. Приступая к расчетам, предварительно следует рассчитать дивиденд на одну обыкновенную акцию. Эту величину легко найти, поделив сумму указанных дивидендов на количество ординарных акций. Далее ставку дивиденда можно определить по формуле:

Если для рассматриваемого примера дивиденды на одну обыкновенную акцию составят 1 500 $/ 15 000 = 0,1 $, то ставку дивиденда (рентабельность акции) можно определить как: 0,1 $ / 2 $ = 5 %. Следовательно, акционер, владеющий акцией стоимостью 2 $, имеет отдачу на уровне 5%. Очевидно, что величина показателя может изменяться при изменении величины дивидендов и рыночной цены акции. Показатель выплат (коэффициент покрытия дивиденда). Показатель связывает дивиденды на акцию с доходом на акцию и дает представление о способности предприятия продолжать выплату дивидендов. Он также позволяет оценить долю, которую составляет нераспределенная прибыль, и вероятность того, что предприятие будет в состоянии поддерживать уровень дивидендов при снижении прибыльности. Коэффициент покрытия дивиденда представляет собой отношение:

Для рассматриваемого примера коэффициент покрытия дивидендов составит 3 000 $ / 1 500 $ = 2 раза, или 0,2 $ / 0,1 $ = 2. То есть часть прибыли, остающаяся в распоряжении акционеров после уплаты процентов по займам и налогов, превышает выплачиваемые дивиденды в два раза. Обратная величина представляет собой дивидендный выход, который определяют по формуле:

В заключение можно было бы отметить еще коэффициент котировки акций, который определяется отношением:

Использование рассмотренных финансовых показателей в качестве критериев эффективности деятельности предприятия особенно полезно, если для сравнения рассматриваются также деятельность данного предприятия в прошлом; текущая деятельность идентичных организаций. Большинство организаций заинтересовано в сравнении своей деятельности с деятельностью конкурентов. Подобное сравнение полезно, поскольку оно: не позволяет благодушно относиться к своей работе; стимулирует деятельность по улучшению показателей предприятия ; позволяет определить базу для оценки эффективности; напоминает о том, что предприятие работает не изолированно от других. Однако, наряду с достоинствами относительных финансовых показателей, особенно полезными при выявлении тенденций развития предприятия, у них имеется и ряд недостатков, на которые следует обратить внимание. Дело в том, что на практике при сопоставлении показателей различных организаций нередко возникают различные проблемы. Если смысловое содержание и методы определения используемых показателей не стандартизированы, то сопоставление может оказаться бессмысленным или даже ввести в заблуждение. В частности, не всегда просто убедиться в том, что сравниваются именно сопоставимые показатели. Трудности могут быть обусловлены различиями в учетной политике, например в методах начисления амортизации или оценки стоимости запасов, т.е. в методах, оказывающих влияние на величину объявленной прибыли. К перечисленным неблагоприятным обстоятельствам следует добавить еще одно. Уделяя излишне большое внимание сопоставлению, легко полностью потерять способность к объективному анализу работы собственного предприятия и начать все оценивать лишь относительно чужих показателей. Важно решить, что является конечной целью проведения анализа - обеспечение приемлемого уровня прибыльности своего предприятия или стремление сравняться с конкурентами либо превзойти их. Если, в гипотетической ситуации, все конкуренты предприятия движутся к тупику, то вряд ли инвесторам доставит удовлетворение мысль о том, что их предприятие тоже идет в тупик, но упрется в стену последней. Несмотря на то что показатели, основанные на данных за прошедшие периоды, относятся к прошлому, они могут быть использованы в качестве исходных цифр, позволяющих прогнозировать будущее. Особую роль приобретают показатели в тех случаях, когда приходится заниматься проблемами выживания предприятия или его возможным крахом. На основании многолетних исследований было выявлено, что неудовлетворительные значения ряда определенных показателей часто предвещают банкротство предприятия; существуют даже специальные методы расчета вероятности банкротства. Как уже было отмечено, сами по себе финансовые показатели имеют ограниченную применимость и их нельзя рассматривать изолированно. Об этом необходимо помнить при анализе ценности и значимости финансовых показателей с позиции менеджера.

Данные показатели оборотного капитала имеют большое значение при анализе положения компании, поскольку они характеризуют способность к рациональной, с точки зрения финансов, организации текущей деятельности: Оборотный капитал = Текущие активы - Текущие обязательства. Текущие активы – это те ресурсы, которые предполагается обратить в денежные средства не более чем за один год. С их помощью руководство фирмы имеет возможность заплатить по тем обязательствам, которые должны быть погашены на протяжении не более чем одного года (обычно - в течение нескольких месяцев, например, задолженности перед поставщиками, за кредиты на закупки, т. д.), организовать текущую деятельность. Товары/услуги реализуются, компания получает выручку от реализации, которая может осуществляться как за наличные средства, так и в кредит. Реализация, осуществляемая в кредит, подразумевает наличие дебиторов. Когда дебиторы рассчитаются по выставленным им счетам, дебиторская задолженность преобразуется в денежные средства. Оборотный капитал

Текущие обязательства компания имеет в основном перед поставщиками товаров и услуг. Кредиторы возникают, если приобретения осуществляются не за наличный расчет, а в кредит, и это означает, что в ближайшем будущем компании придется оплачивать счета поставщиков. Существуют и другие обязательства. В качестве примера можно привести расходы, начисляемые в конце периода (заработная плата, дивиденды). Предполагаемые дивиденды на обычные акции или привилегированные акции также будут текущими обязательствами, что означает в данном случае, что дивиденды должны быть выплачены акционерам сразу же после ежегодного собрания акционеров. Среди других значительных текущих обязательств может быть налог на добавленную стоимость, который подлежит оплате (ежеквартально) исходя из разницы между стоимостью закупок и выручкой. Ежегодно уплачиваются также и налоги, исчисляемые из прибыли компании. Для выполнения обязательств текущие активы должны превышать текущие обязательства. Показатель платежеспособности по текущим обязательствам

Каждой 1 у.е. текущих обязательств должна соответствовать по крайней мере 1 у.е. текущих активов. Чем значительнее данный показатель, тем выше возможность компании расплатиться с текущими обязательствами за счет текущих активов. Показатель ликвидности ("критической оценки") Данный относительный показатель является более ярким, по сравнению с предыдущим, показателем платежеспособности компании. Поскольку преобразование запасов в денежные средства требует некоторого времени, то при расчете данного показателя запасы исключаются из суммы текущих активов. В общем случае, чем меньше бизнес (с точки зрения оборота), тем больше времени требуется для обращения запасов в денежные средства (путем реализации их за наличные или в кредит. Сезонные колебания также необходимо принимать во внимание). При расчете показателя критической оценки учитываются активы в виде денежных средств и дебиторских задолженностей по отношению к текущим обязательствам (текущим пассивам), а именно кредиты за поставки, налоги, пошлины, проценты за превышение кредита и т.д. Можно ожидать, что величина показателя должна быть порядка 1. Если величина данного показателя 1,5–2 или даже выше, то может возникнуть вопрос о том, что ликвидные средства поддерживаются на слишком высоком уровне, вероятно, в данном случае следовало бы вложить свободные средства в какое-либо предприятие, т.е. краткосрочно инвестировать. Однако в период экспансии может сложиться ситуация, в которой денежные средства могут потребоваться компании в ближайшее время (например, придется покупать дополнительное количество запасов).

Может возникнуть вопрос: не слишком ли велик объем ликвидных активов Кошек ? (т.е. не следует ли сократить реализацию в кредит или найти возможность дополнительного инвестирования средств?). Оборачиваемость дебиторской задолженности Данный показатель помогает понять, достаточно ли быстро дебиторы в среднем погашают свои дебиторские задолженности, т.е. насколько быстро дебиторские задолженности обращаются в денежные средства. Если известны данные только за один год, то для расчета оборачиваемости дебиторской задолженности можно использовать соотношение:

Показатели у компании Мышки неплохие (меньше 1 месяца). Положение компании Кошки также можно счесть приемлемым, но правлению компании необходимо поставить перед собой цель достичь периода погашения дебиторской задолженности в 30 дней. Высокий показатель оборачиваемости дебиторской задолженности говорит о том, что дебиторские задолженности быстро обращаются в денежные средства, что в целом сокращает потребности расхода оборотного капитала. Оборачиваемость запасов

Данные, выраженные в количестве дней, являются хорошей характеристикой оборачиваемости запасов. Помимо того что высокий уровень запасов стоит недешево, он еще может потребовать дополнительных расходов (например, на хранение). Торговые кредиторы могут потребовать от компании оплатить свою задолженность, причем быстрее, чем будут получены деньги в счет дебиторской задолженности. Помимо прочего, высокий уровень запасов связывает средства, которые, в случае вложения в какое-либо предприятие, могли бы принести определенный доход. Оборачиваемость кредиторской задолженности Данным соотношением определяется средняя продолжительность погашения кредиторской задолженности. Возможно, с точки зрения движения средств, есть определенные преимущества в том, чтобы отсрочить оплату счетов некоторых кредиторов. К тому же, хорошие взаимоотношения с поставщиками могут иметь для компании достаточно большое значение. В этом случае желательно четко придерживаться сроков осуществления платежей.

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Основы принятия инвестиционных решений

Большинство долгосрочных управленческих решений в бизнесе связано с необходимостью капиталовложений, или инвестиций. Это могут быть решения по разработке новых продуктов или маркетинговых программ, модернизация или закупка производственного оборудования, расширение производственных площадей, открытие новых магазинов, удаленных подразделений или филиалов и т.д. Все эти решения должны находиться в русле стратегического направления движения компании. Как правило, при этом всегда возникает несколько альтернативных возможностей и предложений. В данном разделе рассказывается об основах принятия долгосрочных решений и методах оценки инвестиционных проектов. На ряде примеров показывается, как проводить оценку инвестиционных предложений. Рассмотрены аспекты, связанные с изменением стоимости денег со временем. Показана необходимость учитывать в инвестиционных оценках изменения в оборотном капитале. При изучении данного раздела вы сможете:

Инвестиции представляют собой все виды вложений капитала в форме имущественных и интеллектуальных ценностей в экономические объекты с целью получения в будущем доходов или иных выгод. Собираясь осуществить долгосрочные инвестиции, предприниматель фактически отказывается от денежных средств сегодня в пользу доходов в будущем. Вариантов инвестиций может быть бесконечное множество. Компания может инвестировать в новое оборудование для расширения производства, потому что дополнительная прибыль от дополнительных продаж окупает такие инвестиции и делает их привлекательными. Инвестиции могут быть сделаны с целью обновления изношенного и устаревшего оборудования. В этом случае их обоснованием может служить уменьшение производственных расходов. В некоторых случаях, следуя стратегическому плану развития фирмы, инвестиции могут делаться для освоения новых рынков и/или товаров. Часто в таких случаях приходится приобретать новое оборудование, здания, магазины, проводить исследования, делать пробные продажи. Иногда инвестиции делаются с целью упрочнения своего положения на существующих рынках. В этом случае значительные расходы могут делаться в продвижение товаров на рынок с целью увеличить в долгосрочном периоде долю рынка, принадлежащую компании, а вместе с ней – увеличенную прибыль от большего объема деятельности. Несмотря на все разнообразие фирм и компаний, условий их деятельности и инвестиционных потребностей, долгосрочные капиталовложения могут быть сгруппированы следующим образом:

Финансовая оценка инвестиционных предложений основывается на сравнении ожидаемых будущих доходов в течение срока жизни проекта с сегодняшними первоначальными вложениями. По сути нахождение компромисса между сегодняшним вложением капитала и ожидаемыми будущими доходами лежит в основе всех методов анализа инвестиционных проектов. Чтобы провести надлежащую финансовую оценку, необходимо проанализировать следующие элементы:

Типичное краткое описание инвестиционного предложения с использованием этих четырех категорий будет выглядеть следующим образом:

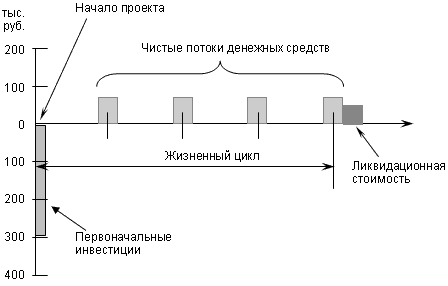

Типичная схема денежных потоков при капиталовложении На рисунке отображены четыре главных компонента анализа; «0» на шкале означает начало проекта. «Чистые» инвестиции. Под чистыми инвестициями подразумевается чистый объем (т.е. алгебраическая сумма) всех вложений и высвобождения капитала, вызванных данным инвестиционным решением. В рассмотренном выше примере проблем с определением чистых инвестиций не возникает – это первоначальное вложение капитала в размере 290 тыс. руб. В общем случае необходимо учитывать также и денежные поступления от продажи ненужных активов вследствие покупки новых активов (в нашем случае нового оборудования). При этом необходимо учитывать оттоки денежных средств, вызванные налогообложением сделки по продаже этих активов. Налоги могут возникать при превышении продажной стоимости над балансовой. Усложним наш пример.

Налог на прибыль определяется следующим образом. За три года по старому оборудованию была начислена амортизация (линейным методом) в размере (150 тыс. руб./5)*3 = 90 тыс. руб. Значит, стоимость этого оборудования в балансе составит 150 – 90 = 60 тыс. руб., а продаем мы его за 80 тыс. руб. За превышение продажной стоимости над балансовой надо заплатить налог на прибыль по ставке 30%, что составит 0,3*(80 – 60) = 6 тыс. руб. Разумеется, если продажная стоимость не будет превышать балансовую, то никакого налога на прибыль не будет. Для упрощения расчетов разнесение во времени моментов продажи оборудования и уплаты налогов мы не будем учитывать, в большинстве случаев этим обстоятельством можно пренебречь. Иногда возникает необходимость в дополнительных капиталовложениях в течение жизненного цикла проекта, например для модернизации оборудования. Такого рода оттоки денежных средств также необходимо прогнозировать и оценивать до момента принятия решения о запуске проекта. В нашем примере такого рода дополнительных капвложений не предвидится. В некоторых случаях, например для поддержки продаж нового продукта или увеличения продаж существующего, возникает необходимость в увеличении оборотного (рабочего) капитала. Такое увеличение может быть связано с накоплением запасов, увеличением торговых дебиторов для стимулирования продаж и т.д. Если проект вызывает увеличение или уменьшение оборотного капитала, то соответствующую разницу от периода к периоду добавляют к чистым инвестициям. Давайте рассмотрим это на нашем примере. При уточненном анализе ситуации выяснилось, что для того, чтобы успешно продавать новый продукт, с самого начала проекта придется увеличить продажу в кредит, что приведет к увеличению вдвое обычного уровня дебиторской задолженности в размере 50 тыс. руб., остальные составляющие оборотного капитала останутся неизменными. Как нам это учесть при анализе нашего проекта? Из описания ситуации следует, что с самого начала реализации проекта (период 0) потребуются дополнительные инвестиции в оборотный капитал в размере (50*2-50) = 50 тыс. руб. на увеличение дебиторской задолженности. В последующие годы изменений в величине оборотного капитала не предвидится, следовательно, введения каких-либо поправок на величину инвестиций в эти периоды не требуется. Жизненный цикл. В нашем примере, исходя из рыночных реалий, мы предположили жизненный цикл сроком 4 года – период, в течение которого, по нашим оценкам, производимый на этом оборудовании продукт будет иметь рыночный спрос. В то же время, и Вы, наверное, уже обратили на это внимание, нормативный срок амортизации этого оборудования составляет 5 лет (в общем случае для каждого вида основных средств будут свои сроки амортизации, которые определяются по соответствующим справочникам). Конечно, мы не можем проигнорировать эти нормативы и вынуждены их учитывать, но исключительно для бухгалтерских и налоговых целей. В большинстве случаев нормативные сроки амортизации не отражают реальных сроков жизни инвестиций. Жизненный цикл инвестиции заканчивается, как только исчезает рынок для данного вида продукции, даже если приобретенное оборудование находится в хорошем состоянии. Необходимо подумать либо о продаже приобретенных активов, либо об их другом назначении, что потребует новых инвестиционных решений. Чистый денежный приток. Анализируются исключительно только те потоки денежных средств, которые непосредственно связаны с данным проектом и в которые должны быть включены как приток, так и отток денежных средств от текущей (операционной) деятельности от периода к периоду с соответствующими поправками на налогообложение. Приток денежных средств может иметь как непосредственный характер (увеличение прибыли из-за увеличения объема продаж), так и форму сокращения операционных затрат (экономия). Например, инвестиционное предложение может касаться внедрения более совершенной бухгалтерской программы, в результате чего снизятся текущие затраты по заработной плате из-за сокращения потребностей в количестве бухгалтеров. Экономия заработной платы и будет составлять положительный приток денежных средств. Обычно притоки денежных средств отражаются в увеличении прибыли, показываемой в отчете о прибылях и убытках за каждый период жизненного цикла проекта. Для упрощения расчетов используется предположение о том, что все текущие поступления денежных средств и текущие выплаты происходят единовременно в конце года. Несмотря на то что это предположение явно нереалистичное, поскольку перемещения денежных средств происходят непрерывно в течение года, оно позволяет получать результаты, достаточно точные для принятия большинства решений об инвестициях. Обычно принимается, что период 0 является моментом принятия инвестиционного решения, период 1 означает промежуток времени в один год (полугодие, квартал, месяц), т.е. окончание первого года жизненного цикла проекта, период 2 - двухгодовой промежуток (окончание 2-го года) и т.д. Очень важное значение при определении денежных потоков имеет то обстоятельство, что амортизация не учитывается в графике поступления денежных средств и, следовательно, не должна включаться в движение денежных средств, непосредственно связанное с проектом. Амортизация - это затраты не денежной природы, которые отражаются в отчете о прибылях и убытках и в балансе как вычеты из стоимости активов, при этом непосредственно не приводя к оттоку денежных средств, косвенно влияя на него через так называемое налоговое прикрытие. В нашем примере величина ежегодного чистого денежного притока определялась следующим образом: Анализ текущих затрат и доходов по проекту «не хрустящие чипсы»

Обратите внимание на слово – дополнительный. Оно означает, что в расчетах участвуют не все денежные потоки, а только прирост выручки, прирост затрат и т.д., вызванные инвестиционным решением. В рассматриваемом примере оборудование разместится на существующих производственных площадях, новых административных работников не потребуется, поэтому затраты на эти цели при расчете денежного потока отсутствуют. Если бухгалтеры будут убеждать Вас, что не может быть продукции без накладных затрат и надо включить часть затрат на администрацию в расчет денежного потока, не слушайте их, ведь мы готовим не бухгалтерский отчет, а проводим экономический анализ. Что должно приниматься во внимание, так это обстоятельства, приводящие действительно к дополнительному оттоку или притоку денежных средств, а не бухгалтерское разнесение накладных затрат на различные виды продукции. На практике может возникнуть ситуация, когда налоговыми органами предприятию предоставляется налоговая скидка по налогу на прибыль в связи с приобретением основных средств. И хотя такого рода скидка является мнимым поступлением денежных средств (ведь налоговые органы никаких денег вам не платят), имеет место экономия Ваших денежных средств по уплате налога на прибыль. И эту экономию следует учитывать как поступление денежных средств. Конкретные условия и размеры скидок регулируются налоговым законодательством, в таких случаях лучше всего проконсультироваться у Вашего бухгалтера или аудитора. В общем случае и чаще всего денежный поток за каждый период получается неодинаковым, что в некоторый степени усложняет анализ, но принципиально обращение с таким денежным потоком точно такое же, и мы покажем далее, как это делается. Ликвидационная стоимость. Всегда возникает вопрос, что делать с активами, приобретенными в связи с осуществлением проекта, по окончании жизненного цикла проекта. Если высвобождаемое оборудование можно продать, то вырученные средства за вычетом расходов по продаже следует включить в поток денежных средств по проекту в конце срока жизни проекта. В некоторых случаях оборудование остается на старом месте, но будет использоваться по другому назначению или в другом проекте. С экономической точки зрения это точно такое же высвобождение капитала, как и в первом случае. Еще более усложним, а на самом деле приблизим к реальным условиям наш пример и предположим, что по завершении проекта оборудование можно будет продать за 20% от первоначальной стоимости. Таким образом, в нашем примере ликвидационная стоимость оборудования составит 58 тыс. руб. Однако под ликвидационной стоимостью подразумевается не только стоимость оборудования в конце жизненного цикла инвестиции, а ликвидационная стоимость всего проекта. В нашем случае у нас есть еще один вид актива – это дополнительный оборотный капитал в размере 50 тыс. руб. Любое высвобождение оборотного капитала также необходимо учитывать. Предположим, что мы превратим оборотный капитал в деньги по завершении проекта без потерь. Тогда окончательная таблица денежных потоков по проекту будет выглядеть следующим образом: Потоки денежных средств по инвестиционному проекту «Не хрустящие чипсы»