- •Глава 1. Виды и формы предприятий 7

- •Глава 2. Имущество предприятия (основные фонды) 14

- •Глава 3. Имущество предприятия (оборотные средства) 24

- •Глава 4. Затраты, расходы, прибыль предприятия 36

- •Глава 5. Ценообразование на продукцию предприятия 49

- •Глава 6. Бизнес-планирование 61

- •Глава 7. Организационная структура предприятия 69

- •Глава 8. Управление предприятием 85

- •Глава 9. Оценка эффективности хозяйственной деятельности предприятия 93

- •Глава 1. Виды и формы предприятий

- •1.1. Понятие предпринимательской деятельности

- •1.2. Виды предприятий

- •1.3. Организационно-правовые формы предприятий

- •1.4. Коммерческие и некоммерческие организации

- •1.5. Хозяйственные товарищества

- •1.5.1. Полное товарищество

- •1.5.2. Коммандитное товарищество

- •1.6. Хозяйственные общества

- •1.6.1. Общество с ограниченной ответственностью

- •1.6.2. Акционерные общества

- •1.7. Прочие формы бизнеса

- •1.7.1. Кооперативы

- •1.7.2. Специфические формы предпринимательства за рубежом

- •Глава 2. Имущество предприятия (основные фонды)

- •2.1. Состав основных фондов (оф)

- •2.2. Оценка основных фондов, или определение стоимости

- •2.3. Износ оф

- •2.4. Амортизация основных фондов

- •2.4.1. Линейные модели

- •Расчет амортизационных начислений линейным и методом объемов производства

- •2.4.2. Нелинейные методы

- •2.4.3. Способы амортизации основных фондов разрешённые в рф

- •2.4.4. Амортизация и Налоговый кодекс рф

- •2.5. Показатели использования оф

- •Глава 3. Имущество предприятия (оборотные средства)

- •3.1.Обзор и основных понятий

- •3.2. Источники формирования ос

- •2. Привлеченные средства:

- •3.3. Нормирование ос

- •3.4. Показатели эффективности использования ос

- •3.5. Управление оборотным капиталом

- •3.5.1. Политика предприятия в области оборотного капитала

- •3.6. Стратегия финансирования текущих активов

- •3.7. Компоненты оборотного капитала

- •3.8. Расчет финансового цикла

- •3.9. Модели управления запасами

- •3.9.1. Модель Баумола

- •3.9.2. Модель Миллера — Орра

- •Глава 4. Затраты, расходы, прибыль предприятия

- •4.1. Прибыль предприятия

- •4.1.1. Как определить доход от реализации

- •4.1.2. Как определить внереализационные доходы

- •4.2. Расходы: затраты и убытки

- •4.2.1. Классификация расходов

- •4.2.2. Группировка расходов в целях налогообложения прибыли

- •4.2.2.1. Порядок признания расходов для целей налогообложения

- •4.2.2.2. Расходы, связанные с производством и реализацией

- •4.2.2.3. Материальные расходы

- •4.2.2.4. Расходы на оплату труда

- •4.2.2.5. Суммы амортизационных отчислений

- •4.2.2.6. Расходы на ремонт основных средств

- •4.2.2.7. Расходы на научные исследования и опытно-конструкторские разработки

- •4.2.2.8. Расходы на обязательное и добровольное страхование имущества

- •4.2.2.9. Прочие расходы

- •4.2.2.10. Внереализационные расходы

- •4.2.2.11. Признание расходов при кассовом методе

- •4.2.2.12. Признание расходов при методе начисления

- •4.2.2.13. Налоговый учет расходов

- •4.3. Налоговая система рф (основные положения)

- •Федеральные (на уровне России);

- •Республиканские (субъектов Федерации) (на уровне республик, краев, областей);

- •Местные (уровень городов и районов).

- •Налоговая система рф

- •4.4. Основные налоги, взимаемые с предприятия

- •Налог на имущество предприятий

- •Федеральные (на уровне России);

- •Республиканские (субъектов Федерации) (на уровне республик, краев, областей);

- •Местные (уровень городов и районов).

- •Глава 5. Ценообразование на продукцию предприятия

- •5.1. Основные понятия

- •5.2. Классификация цен

- •5.2.1. Цены, обслуживающие национальную экономику

- •5.2.2. Цены внешнеторговые

- •5.2.3. Установление цен по степени участия государства в ценообразовании

- •5.2.4. Установление цен по стадиям ценообразования

- •5.3. Факторы, влияющие на величину цены

- •Исходя из сложившихся на рынке традиций ценообразования.

- •Следование за ценами рыночного лидера.

- •5.3.1. Установление цены продажи

- •Глава 6. Бизнес-планирование

- •6.1. Понятие, виды и методы планирования

- •6.2. Бизнес-планирование

- •6.2.1. Цель бизнес-плана

- •Самоутверждения

- •Инструмент управления

- •6.3. Схемы бизнес планирования

- •6.4. Структура бизнес плана

- •6.5. Специальные методы, используемые в анализе инвестиционной деятельности

- •2. Метод индекса рентабельности (рi)

- •3. Метод внутренней процентной ставки (irr)

- •6.6. Финансовый план инвестиционного проекта

- •2. Валюта баланса показывает величину собственных средств:

- •Глава 7. Организационная структура предприятия

- •7.1. Проектирование оргструктуры предприятия

- •7.2. Эволюция оргструктур. Бюрократические и органические организации

- •Сравнительные характеристики типов структур управления

- •7.3. Традиционные типы организационных структур

- •7.3.1. Линейная организация.

- •7.3.2. Функциональная организация.

- •7.3.3. Дивизиональная организация.

- •7.3.4. Матричная организация

- •7.4. Новые методы построения организации

- •7.4.1. Эдхократическая организация.

- •7.4.2. Многомерная организация.

- •7.4.3. Предпринимательская организация.

- •7.5. Реструктуризация российских предприятий. Управленческий аспект.

- •Глава 8. Управление предприятием

- •8.1. Функция управления - мотивация

- •8.2. Содержательные теории мотивации (бихевиористический или поведенческий подход)

- •8.2.1. Теория мотивации по а. Маслоу.

- •8.2.2. Теория мотивации Фредерика Герцберга

- •Факторы, влияющие на удовлетворенность в работе

- •8.3. Процессуальные теории мотивации

- •8.4. Стили управления

- •Глава 9. Оценка эффективности хозяйственной деятельности предприятия

- •9.1. Показатели, используемые для анализа результатов хозяйственной деятельности предприятия

- •1. Показатели, характеризующие экономический потенциал фирмы.

- •2. Показатели, характеризующие общие результаты хозяйственной деятельности фирмы (отчетные показатели)

- •9.2. Показатели, характеризующие эффективность деятельности фирмы

- •9.2.1. Абсолютные показатели:

- •9.2.2. Относительные показатели:

- •9.2.3. Коэффициенты оборачиваемости основного капитала и капиталовооруженности труда:

- •9.2.4. Показатели, характеризующие финансовое положение фирмы

- •9.3. Учет и учетная политика на предприятии

- •9.3.1. Понятие учёта его виды

- •9.4. Понятие и содержание финансовой отчетности

- •9.4.1. Основные требования к составлению финансовой отчетности

- •9.4.2. Требования к составлению финансовой отчетности в России

- •9.5. Основные пользователи финансовой отчетности

- •9.6. Взаимосвязь состава и содержания отчетности с развитием организационно-правовых форм хозяйствования

- •9.6.1. Отчетность малого предприятия

- •9.6.2. Отчетность общественных организаций

- •9.6.3. Отчетность некоммерческих организаций

- •9.6.4. Отчетность хозяйственных обществ

- •9.6.5. Отчетность при ликвидации и реорганизации

- •9.6.6. Отчетность бюджетных и других организаций

2.4.4. Амортизация и Налоговый кодекс рф

В соответствии со статьей 258 Налогового кодекса РФ все амортизируемое имущество (основные средства и нематериальные активы) разбивается на амортизационные группы. Это разбиение осуществляется на основе следующих принципов:

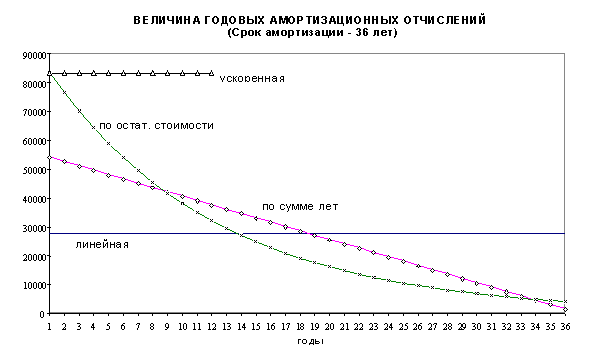

Рис. 2.3. Скорость амортизации основных фондов.

1. Амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования. Сроком полезного использования признается период, в течение которого объект основных средств и (или) объект нематериальных активов служат для выполнения целей деятельности налогоплательщика. Срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества в соответствии с положениями настоящей статьи и на основании классификации основных средств, определяемой Правительством Российской Федерации.

2. Определение срока полезного использования объекта нематериальных активов производится исходя из срока действия патента, свидетельства и из других ограничений сроков использования объектов интеллектуальной собственности в соответствии с законодательством Российской Федерации или применимым законодательством иностранного государства, а также исходя из полезного срока использования нематериальных активов, обусловленного соответствующими договорами. По нематериальным активам, по которым невозможно определить срок полезного использования объекта нематериальных активов, нормы амортизации устанавливаются в расчете на десять лет (но не более срока деятельности налогоплательщика).

3. Амортизируемое имущество объединяется в следующие амортизационные группы:

первая группа - все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно;

вторая группа - имущество со сроком полезного использования свыше 2 лет до 3 лет включительно;

третья группа - имущество со сроком полезного использования свыше 3 лет до 5 лет включительно;

четвертая группа - имущество со сроком полезного использования свыше 5 лет до 7 лет включительно;

пятая группа - имущество со сроком полезного использования свыше 7 лет до 10 лет включительно;

шестая группа - имущество со сроком полезного использования свыше 10 лет до 15 лет включительно;

седьмая группа - имущество со сроком полезного использования свыше 15 лет до 20 лет включительно;

восьмая группа - имущество со сроком полезного использования свыше 20 лет до 25 лет включительно;

девятая группа - имущество со сроком полезного использования свыше 25 лет до 30 лет включительно;

десятая группа - имущество со сроком полезного использования свыше 30 лет.

4. Классификация основных средств, включаемых в амортизационные группы, определяется Правительством Российской Федерации.

5. Для тех видов основных средств, которые не указаны в амортизационных группах, срок полезного использования устанавливается налогоплательщиком в соответствии с техническими условиями и рекомендациями организаций-изготовителей.

6. Амортизируемое имущество принимается на учет по первоначальной (восстановительной) стоимости.

7. Имущество, полученное (переданное) в финансовую аренду по договору финансовой аренды (договору лизинга), включается в соответствующую амортизационную группу той стороной, у которой данное имущество должно учитываться в соответствии с условиями договора финансовой аренды (договора лизинга).

8. Основные средства, права на которые подлежат государственной регистрации в соответствии с законодательством Российской Федерации, включаются в состав соответствующей амортизационной группы с момента документально подтвержденного факта подачи документов на регистрацию указанных прав.

9. Основные средства и (или) нематериальные активы включаются в состав амортизируемого имущества с 1-го числа месяца, следующего за месяцем, в котором они были введены в эксплуатацию (переданы в производство).

10. Основные средства, приобретенные до вступления настоящей главы в силу, включаются в соответствующую амортизационную группу по восстановительной стоимости, если налогоплательщик принял решение о начислении амортизации линейным методом, и по остаточной стоимости, если в отношении такого имущества налогоплательщик принял решение о начислении амортизации по нелинейному методу.

Методы и порядок расчета сумм амортизации

1. Налогоплательщики начисляют амортизацию одним из следующих методов с учетом особенностей, предусмотренных настоящей статьей:

1) линейным методом;

2) нелинейным методом.

2. Сумма амортизации для целей налогообложения определяется налогоплательщиками ежемесячно. Амортизация начисляется отдельно по каждому объекту амортизируемого имущества.

3. Налогоплательщик применяет линейный метод начисления амортизации к зданиям, сооружениям, передаточным устройствам, входящим в восьмую - десятую амортизационные группы, независимо от сроков ввода в эксплуатацию этих объектов.

К остальным основным средствам налогоплательщик вправе применять один из методов, указанных в пункте 1.

Выбранный налогоплательщиком метод начисления амортизации применяется в отношении объекта амортизируемого имущества, входящего в состав соответствующей амортизационной группы, и не может быть изменен в течение всего периода начисления амортизации по этому объекту, за исключением случаев, предусмотренных пунктом 5.

Начисление амортизации в отношении объекта амортизируемого имущества осуществляется в соответствии с нормой амортизации, определенной для данного объекта исходя из его срока полезного использования.

4. При применении линейного метода сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации, определенной для данного объекта.

При применении линейного метода норма амортизации по каждому объекту амортизируемого имущества определяется по формуле:

К = [1/n] х 100%,

где К - норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества;

n - срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

5. При применении нелинейного метода сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение остаточной стоимости объекта амортизируемого имущества и нормы амортизации, определенной для данного объекта.

При применении нелинейного метода норма амортизации объекта амортизируемого имущества определяется по формуле:

K=[2/n] x 100%,

где К - норма амортизации в процентах к остаточной стоимости, применяемая к данному объекту амортизируемого имущества;

n - срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

В Налоговом кодексе РФ рассматриваются методы начисления амортизации для налогового учета. В других видах учета на предприятии: управленческом и бухгалтерском разрешены другие методы начисления амортизации.