- •1.1. Передумови виникнення та розвитку податків

- •1.2. Соціально-економічний зміст та призначення податків

- •1.3. Функції податків. Елементи податку, їх характеристика

- •1.4. Види податків і податкових платежів та їх класифікація

- •1.5. Роль податків у фіскальній політиці держави

- •2.1. Наукові основи побудови оптимальної податкової системи

- •2.2. Характеристика та склад податкової системи України

- •2.3. Вплив податкової системи на економічне зростання

- •2.4. Податкові системи зарубіжних країн у посткризовий період

- •Розділ 3. Державна податкова служба україни

- •3.1. Основи організації податкової роботи та податкової дисципліни

- •3.2. Завдання, принципи та структура державної податкової служби

- •3.3. Функції державної податкової служби

- •3.4. Завдання, права, обов'язки й відповідальність працівників органів державної податкової служби

- •3.5. Податкова міліція: функції, права та обов'язки

- •3.6. Визначення статусу працівників органів державної податкової служби, їх правовий і соціальний захист

- •Розділ 4. Облік платників і надходжень податків до бюджету

- •4.1. Організаційні засади обліку платників податків

- •4.2. Взяття на облік юридичних осіб та їх відокремлених підрозділів

- •4.3. Облік фізичних осіб - платників податків

- •4.4. Облік самозайнятих осіб

- •4.5. Порядок зняття з обліку платників податків

- •4.6. Забезпечення обліку податкових надходжень до бюджету

- •Розділ 5. Податок на додану вартість

- •5.1. Економічний зміст та необхідність справляння пдв як універсального акцизу

- •5.2. Платники та об'єкт оподаткування пдв

- •5.3. Визначення бази оподаткування пдв

- •5.4. Ставки пдв. Особливості звільнення від сплати податку

- •5.5. Порядок визначення суми податку, що підлягає сплаті до бюджету. Бюджетне відшкодування

- •Розділ 6. Акцизний податок

- •6.1. Загальна характеристика акцизного податку як специфічного акцизу

- •6.2. Платники, об'єкти та база оподаткування акцизним податком

- •6.3. Ставки податку та особливості їх застосування до окремих груп підакцизних товарів

- •6.4. Порядок обчислення та сплати акцизного податку

- •Розділ 7. Мито

- •7.1. Мито як інструмент митної політики в Україні

- •7.2. Платники та об'єкт оподаткування митом. Класифікація мита

- •1. За напрямком руху товарів:

- •2. За способом нарахування:

- •4. За ступенем сприяння імпорту:

- •7.3. Порядок нарахування та сплати мита

- •7.4. Напрями адаптації митної політики Україні до міжнародних норм

- •8.1. Податок на прибуток підприємств як інструмент державного регулювання економіки

- •8.2. Платники та об'єкт оподаткування податком

- •8.3. Порядок визнання доходів та їх склад

- •8.4. Порядок визнання витрат та їх склад

- •8.5. Амортизація та її вплив на об'єкт оподаткування

- •8.6. Ставки податку та порядок визначення податкових зобов'язань

- •Розділ 9. Фіксований сільськогосподарський податок

- •9.1. Платники, об'єкт та база оподаткування фіксованим сільськогосподарським податком

- •9.2. Порядок нарахування та строки сплату податку

- •9.3. Набуття та скасування статусу платника податку

- •Розділ 10. Податок на доходи фізичних осіб

- •10.1. Характеристика основних елементів податку на доходи фізичних осіб: платники, об'єкт, база оподаткування

- •10.2. Податкова знижка як складова оподаткування доходів фізичних осіб в Україні

- •10.3. Податкова соціальна пільга та порядок нарахування і утримання податку до бюджету

- •10.4. Ставки податку, особливості нарахування (виплати) та оподаткування окремих видів доходів

- •Розділ 11. Спрощена система оподаткування, обліку та звітності

- •11.1. Передумови впровадження спрощеної системи оподаткування

- •11.2. Платники єдиного податку. Ставки податку

- •11.3. Склад доходів платників єдиного податку та порядок їх визнання

- •11.4. Перехід на спрощену систему оподаткування. Строки сплати єдиного податку та відповідальність платників.

- •12.1. Плата за землю

- •12.2. Збір за спеціальне використання води

- •12.3. Збір за спеціальне використання лісових ресурсів

- •12.4. Плата за користування надрами

- •12.5. Збір за користування радіочастотним ресурсом України

- •12.6. Рентні платежі

- •13.1. Місцеві податки і збори

- •13.2. Екологічний податок

- •13.3. Збір за першу реєстрацію транспортного засобу

- •14.1. Платники та база нарахування єдиного соціального внеску

- •14.2. Порядок та визначення розміру єдиного соціального внеску

- •14.3. Відповідальність за порушення законодавства про єдиний внесок на загальнообов'язкове державне соціальне страхування

- •Розділ 15. Ухилення від податків і перекладання податків

- •15.1. Мінімізація та ухилення від оподаткування

- •15.2. Виявлення типових схем ухилення від оподаткування

- •2. Ухилення від сплати пдв та його відшкодування з бюджету при проведенні операцій на території України.

- •8. При проведенні експортних операцій.

- •15.3. Сутність та теорії перекладання податків

- •15.4. Відповідальність за порушення податкового законодавства

- •Розділ 16. Податкова політика в системі державного регулювання економіки

- •16.1. Сутність та принципи податкової політики держави

- •16.2. Оцінка ефективності податкової політики

- •16.3. Податкова політика України в умовах гармонізації податкового законодавства до вимог європейських стандартів

- •Термінологічний словник

- •Список рекомендованих джерел

2.3. Вплив податкової системи на економічне зростання

Дослідження впливу оподаткування на господарську діяльність посідає значне місце у світовій науковій думці.

Сучасна податкова система має бути орієнтована на досягнення балансу інтересів держави та платників податків. Тільки за таких умов податки сприятимуть економічному зростанню та одночасно забезпечуватимуть добробут кожного громадянина.

Існує певна різниця між оптимальною побудовою податкової системи з точки зору держави та позиції її громадян, а також підприємницьких структур, набуває актуальності проблема гармонізації цих інтересів, що одночасно і відрізняються, і сполучаються. І різниця, і спільність інтересів мають своїм джерелом посередницьку роль бюджету між добробутом і достатком кожного індивіда, з одного боку, та загальнодержавними інтересами - з іншого.

З позиції держави ідеальною є держава Левіафан. Теорія Левіафан-оподаткування була розроблена Дж. Бреннаном і Дж. Б'юкененом. Основна сутність теорії полягає у максимізації за будь-яку ціну надходжень до бюджету. Уряд такої держави нічим не обмежений у досягненні зазначеної мети (за винятком мінімальних рамок правової держави), а тому максимально використовує наявну податкову базу.

Вихідними положенням цієї теорії є те, що в умовах держави, яка максимізує добробут суспільства, розширення податкової бази дозволяє знизити податкову ставку, а отже, й рівень оподаткування громадян. Натомість в умовах Левіафан-держави таке розширення спонукає до підвищення податкового тягаря (рис. 2.5).

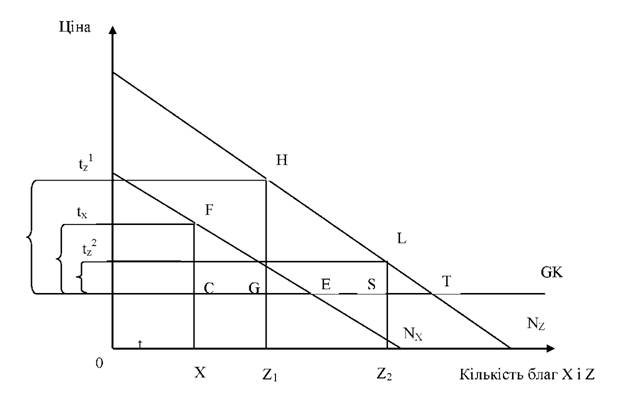

На рис. 2.5 N - крива попиту на благо Х. ОК - податкові надходження до бюджету при ставці ї, яка не призводить по появи податкового тягаря. Трикутник ЕСЕ представляє надлишковий податковий тягар, що виникає при оподаткуванні цього блага за ставкою їх. Зменшити його можна, оподатковуючи благо з більшим обсягом реалізації і, відповідно, ширшою податковою базою.

Рис. 2.5. Податкові відносини, орієнтовані на максимізацію податкових надходжень

Такими є блага 21 та 22 (крива N - крива попиту на блага 21 та 22). Оподаткування блага 22за ставкою ї2 (ї2 <їх) завдяки ширшій базі забезпечує такий самий обсяг податкових надходжень, як і оподаткування блага Х за ставкою їх. Надлишковий податковий тягар, представлений трикутником Ь8Т, при оподаткуванні блага 22 за ставкою є значно меншим від надлишкового податкового тягаря, що виникає при оподаткуванні блага Х за ставкою їх(трикутник ЕСЕ). Однак представлена можливість знизити надлишковий податковий тягар завдяки зменшенню податкової ставки при розширенні бази оподаткування Левіафан-державою не використовується. Натомість вона підвищує податкову ставку до рівня ї/ при оподаткуванні блага 2і, за якої надлишковий податковий тягар зростає, сягнувши масштабів трикутника НОТ.

Внаслідок цього громадяни Левіафан-держави виявляються не зацікавленими в розширенні податкової бази. Їх інтересам більшою мірою відповідає оподаткування одного, а не декількох товарів, оскільки кожне з джерел оподаткування буде максимально експлуатуватися.

Правила оптимального оподаткування не можуть бути орієнтиром при визначенні податкової політики Левіафан-уряду, оскільки існує висока ймовірність зловживання цими правилами з метою максимізації податкових надходжень. Найсприятливіші умови для обмеження податкової влади уряду існують за прямої демократії, коли рішення з питань доходів і видатків бюджету ухвалюються самими платниками податків і споживачами суспільних благ. Така можливість пов'язана з політичною конкуренцією за голоси виборців, в ході якої політики намагаються задовольнити інтереси найбільшого їх числа, оскільки від цього залежатиме перемога конкретної політичної сили чи окремого політика на виборах.

Теорія оптимальних податків не орієнтована на деякий загальний принцип оподаткування, а оцінює податкову систему, виходячи виключно з впливу останньої на загальний економічний добробут. З позицій даної теорії проведено ряд досліджень, які оцінюють вплив податків на економічне зростання шляхом регулювання ставок податків (на капітал, працю та споживання) та структури податкової системи з метою прискорення темпів економічного зростання.

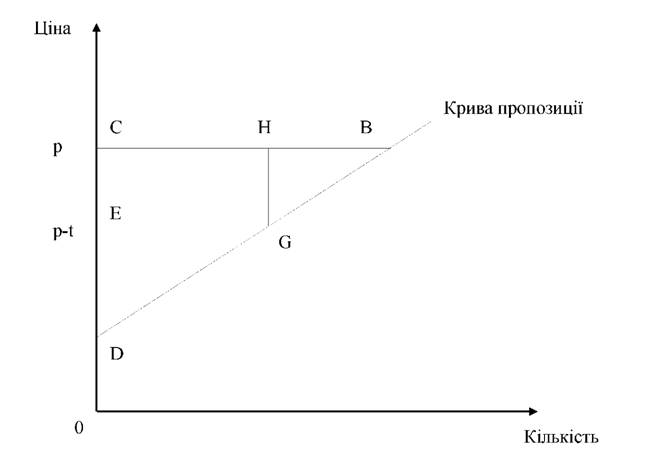

Розглянемо більш детально - як податки можуть впливати на формування прибутку підприємств (рис. 2.6).

Припустимо, що виробник отримує виручку від реалізації продукції у розмірі р. Потім вводиться податок, який скорочує отриману виручку до (р-ї). На початковій стадії загальний прибуток виробника представлений трикутником ВСВ. Під впливом податку його прибуток обмежується трикутником ВЕО. Загальна зміна прибутку виражається областю ЕСВО.

Однак частина цієї зміни надходить державі у вигляді доходу від податку ЕСНО.

Рис. 2.6. Втрати від податку на виробництво

Податок на виробника став причиною зменшення його прибутку на величину більшу, ніж збільшення державного доходу. Різниця між цими двома величинами - тягар чистих втрат, пов'язаний з податком. На рис. 2.6 це трикутник HBG. Держава могла б запровадити паушальний податок (сплачується у фіксованій сумі незалежно від обсягу доходу, без обчислення бази оподаткування), що дало б змогу фірмі отримувати виручку на рівні p, а прибуток на рівні (p-t). Такий податок давав би змогу отримати виробникам більш високі доходи завдяки величині BGH, ніж податок на обсяги виробництва фірми.

Велика увага при дослідженні ступеня впливу податкової системи на економічне зростання держави приділяється оподаткуванню праці.

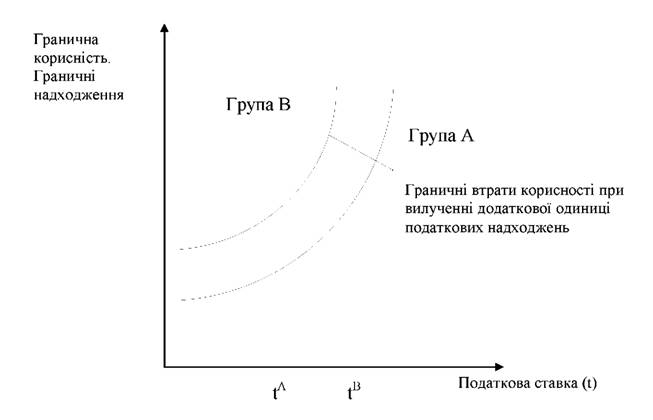

Відомий американський економіст Дж. Стігліц дотримувався думки про те, що нерівномірність пропозиції праці повинна передбачати різні податкові ставки (рис. 2.7).21

Держава може, наприклад, встановити одну ставку податку для некваліфікованих робочих(Ґ1), а іншу - для кваліфікованих (ї8) з метою максимізації суми корисності. Якщо держава повинна отримати фіксовану суму податкових надходжень з цих двох груп, то необхідно встановлювати такі ставки податку, щоб втрата корисності при збільшенні доходу держави (за рахунок підвищення ставок податку) для однієї групи дорівнювала корисності при збільшенні доходів держави за рахунок оподаткування другої групи.

Рис. 2.7. Максимальне оподаткування праці для різних груп платників податку

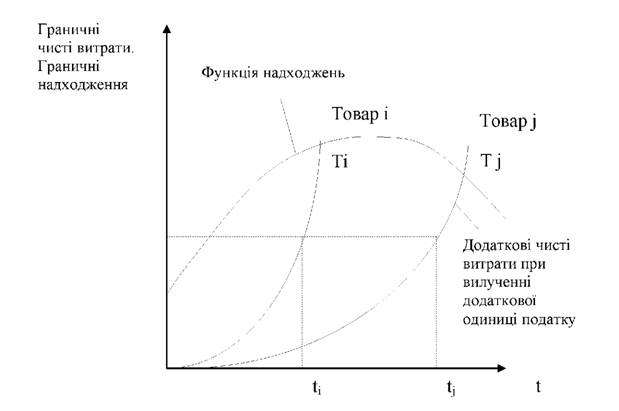

В середині ХХ століття кембриджський економіст Ф. Рамсей досліджував проблеми оптимізації структури податків з метою мінімізації їх впливу на чисті втрати платників, пов'язані з необхідністю держави наповнювати бюджет. Особливу увагу вчений приділяв функціонуванню системи непрямого оподаткування (рис. 2.8).

Криві Ті та Т] відображають чисті втрати від оподаткування товарів і та]. З рис. 2.8 видно, що при різних ставках податку та 0 чисті втрати від оподаткування також відрізняються. Перетин функції податкових надходжень з кривими чистих втрат дозволяє розрахувати для кожної ставки податку співвідношення приросту чистих втрат зі збільшенням податкових надходжень при зростанні податкових ставок.

Рис. 2.8. Оптимальне непряме оподаткування

Ставки податку повинні бути встановлені так, щоб збільшення чистих втрат від додаткової одиниці податку було однаковим для кожного товару. Якщо збільшення додаткового тягаря на додаткову одиницю податку було більшим для одного товару, ніж для іншого, то шляхом регулювання ставки податку так, щоб однією умовною одиницею менше обкладався один товар і, відповідно, на таку ж саму суму більше - другий, можна досягти скорочення загального додаткового тягаря.

За якими ставками оподатковуються різні групи товарів, залежить від тих податків, які запроваджує держава. Якщо держава впроваджує оптимальний податок на доходи фізичних осіб, то за таких умов не повинні вводитися непрямі податки.

У будь-якому випадку держава не має права запроваджувати податки, які не сприяють виробничій ефективності економіки.

За радянських часів податкова політика здійснювалася з метою активного втручання держави в економіку країни шляхом вживання заходів, спрямованих на підтримку високої кон'юнктури господарства та підвищення конкурентоспроможності національного капіталу на світовому ринку. У зв'язку з націоналізацією найважливіших засобів виробництва після соціалістичної революції 1917 р. роль податків знизилася (до 8,7% в доходах державного бюджету у 1977 р.) і пізніше, вже в період розвиненого соціалізму, найважливішими джерелами доходів держави були надходження від підприємств у формі відрахувань з прибутку та податку з обороту.

Тим часом, світова практика побудови податкової системи пішла іншим шляхом:

- непрямі податки еволюціонували до єдиного, рівномірно розподіленого податку на додану вартість, який не переобтяжує жодну групу товарів та не деформує ціннісні й фінансові пропорції в економіці;

- склалося одноманітне прибуткове обкладення корпорацій -підприємств, зобов'язаних публічною звітністю;

- все більшу роль у фінансових процесах та оподаткуванні стали відігравати особисті доходи громадян.

При переході України до ринкової економіки відбулося зародження нового пострадянського світогляду на роль податкової системи в державі, але під впливом особливостей державного регулювання в колишньому СРСР. Завдяки тому, що у вітчизняної науки з'явилися можливості застосовувати принципи оподаткування, обґрунтовані в роботах всесвітньо відомих економістів, були переглянуті підходи до визначення критеріїв ефективності податкової системи. Визначилася її основна мета - побудова соціально орієнтованої конкурентоспроможної ринкової економіки та інтеграція до європейської спільноти.