- •1.1. Передумови виникнення та розвитку податків

- •1.2. Соціально-економічний зміст та призначення податків

- •1.3. Функції податків. Елементи податку, їх характеристика

- •1.4. Види податків і податкових платежів та їх класифікація

- •1.5. Роль податків у фіскальній політиці держави

- •2.1. Наукові основи побудови оптимальної податкової системи

- •2.2. Характеристика та склад податкової системи України

- •2.3. Вплив податкової системи на економічне зростання

- •2.4. Податкові системи зарубіжних країн у посткризовий період

- •Розділ 3. Державна податкова служба україни

- •3.1. Основи організації податкової роботи та податкової дисципліни

- •3.2. Завдання, принципи та структура державної податкової служби

- •3.3. Функції державної податкової служби

- •3.4. Завдання, права, обов'язки й відповідальність працівників органів державної податкової служби

- •3.5. Податкова міліція: функції, права та обов'язки

- •3.6. Визначення статусу працівників органів державної податкової служби, їх правовий і соціальний захист

- •Розділ 4. Облік платників і надходжень податків до бюджету

- •4.1. Організаційні засади обліку платників податків

- •4.2. Взяття на облік юридичних осіб та їх відокремлених підрозділів

- •4.3. Облік фізичних осіб - платників податків

- •4.4. Облік самозайнятих осіб

- •4.5. Порядок зняття з обліку платників податків

- •4.6. Забезпечення обліку податкових надходжень до бюджету

- •Розділ 5. Податок на додану вартість

- •5.1. Економічний зміст та необхідність справляння пдв як універсального акцизу

- •5.2. Платники та об'єкт оподаткування пдв

- •5.3. Визначення бази оподаткування пдв

- •5.4. Ставки пдв. Особливості звільнення від сплати податку

- •5.5. Порядок визначення суми податку, що підлягає сплаті до бюджету. Бюджетне відшкодування

- •Розділ 6. Акцизний податок

- •6.1. Загальна характеристика акцизного податку як специфічного акцизу

- •6.2. Платники, об'єкти та база оподаткування акцизним податком

- •6.3. Ставки податку та особливості їх застосування до окремих груп підакцизних товарів

- •6.4. Порядок обчислення та сплати акцизного податку

- •Розділ 7. Мито

- •7.1. Мито як інструмент митної політики в Україні

- •7.2. Платники та об'єкт оподаткування митом. Класифікація мита

- •1. За напрямком руху товарів:

- •2. За способом нарахування:

- •4. За ступенем сприяння імпорту:

- •7.3. Порядок нарахування та сплати мита

- •7.4. Напрями адаптації митної політики Україні до міжнародних норм

- •8.1. Податок на прибуток підприємств як інструмент державного регулювання економіки

- •8.2. Платники та об'єкт оподаткування податком

- •8.3. Порядок визнання доходів та їх склад

- •8.4. Порядок визнання витрат та їх склад

- •8.5. Амортизація та її вплив на об'єкт оподаткування

- •8.6. Ставки податку та порядок визначення податкових зобов'язань

- •Розділ 9. Фіксований сільськогосподарський податок

- •9.1. Платники, об'єкт та база оподаткування фіксованим сільськогосподарським податком

- •9.2. Порядок нарахування та строки сплату податку

- •9.3. Набуття та скасування статусу платника податку

- •Розділ 10. Податок на доходи фізичних осіб

- •10.1. Характеристика основних елементів податку на доходи фізичних осіб: платники, об'єкт, база оподаткування

- •10.2. Податкова знижка як складова оподаткування доходів фізичних осіб в Україні

- •10.3. Податкова соціальна пільга та порядок нарахування і утримання податку до бюджету

- •10.4. Ставки податку, особливості нарахування (виплати) та оподаткування окремих видів доходів

- •Розділ 11. Спрощена система оподаткування, обліку та звітності

- •11.1. Передумови впровадження спрощеної системи оподаткування

- •11.2. Платники єдиного податку. Ставки податку

- •11.3. Склад доходів платників єдиного податку та порядок їх визнання

- •11.4. Перехід на спрощену систему оподаткування. Строки сплати єдиного податку та відповідальність платників.

- •12.1. Плата за землю

- •12.2. Збір за спеціальне використання води

- •12.3. Збір за спеціальне використання лісових ресурсів

- •12.4. Плата за користування надрами

- •12.5. Збір за користування радіочастотним ресурсом України

- •12.6. Рентні платежі

- •13.1. Місцеві податки і збори

- •13.2. Екологічний податок

- •13.3. Збір за першу реєстрацію транспортного засобу

- •14.1. Платники та база нарахування єдиного соціального внеску

- •14.2. Порядок та визначення розміру єдиного соціального внеску

- •14.3. Відповідальність за порушення законодавства про єдиний внесок на загальнообов'язкове державне соціальне страхування

- •Розділ 15. Ухилення від податків і перекладання податків

- •15.1. Мінімізація та ухилення від оподаткування

- •15.2. Виявлення типових схем ухилення від оподаткування

- •2. Ухилення від сплати пдв та його відшкодування з бюджету при проведенні операцій на території України.

- •8. При проведенні експортних операцій.

- •15.3. Сутність та теорії перекладання податків

- •15.4. Відповідальність за порушення податкового законодавства

- •Розділ 16. Податкова політика в системі державного регулювання економіки

- •16.1. Сутність та принципи податкової політики держави

- •16.2. Оцінка ефективності податкової політики

- •16.3. Податкова політика України в умовах гармонізації податкового законодавства до вимог європейських стандартів

- •Термінологічний словник

- •Список рекомендованих джерел

16.2. Оцінка ефективності податкової політики

Функціонування будь-якого економічного інструменту завжди оцінюється через його дієвість, ефективність. Ефективна податкова система формується із урахуванням історичного досвіду, особливостей національного господарства, у відповідності до функцій податків та на підставі принципів оподаткування. Вона забезпечує баланс соціальної справедливості та економічної ефективності.

В.Л. Андрущенко, В.М. Федосов та В.М. Суторміна під ефективністю податкової політики розуміють "...дієвість обраних інструментів податкової політики при визначенні часу, упродовж якого відбувається реалізація такої політики. Оскільки податкова політика є реалізацією фіскально-регулюючих інтересів держави як суспільного інституту, то вона має задовольняти вказані інтереси на двох рівнях: необхідному та достатньому".

А.І. Крисоватий пропонує оцінювати ефективність податкової політики ".за ступенем виконання нею належних функцій. З огляду на це, ефективність такої політики повинна розглядатися, по-перше, з точки зору виконання державного бюджету (безпосередньо фіскальна ефективність), по-друге - з точки зору впливу на соціально-економічну динаміку в країні (стратегічна економічна ефективність)".

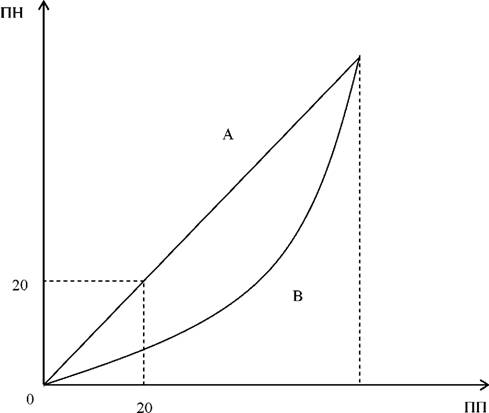

Для кількісного вимірювання принципу платоспроможності податкової політики використовуються діаграма Лоренца і коефіцієнт Джинні. Діаграма Лоренца дозволяє зробити своєрідну паралель між податковими надходженнями до бюджету (ПН) і сумарною кількісною величиною платників податків (ПП). Ідеально бажаним є той випадок, коли певна кількість платників, наприклад 20% від загальної величини, сплачують до бюджету відповідно 20% податкових надходжень ( на рис. 16.3 - це пряма лінія А). Дійсний стан розподілу доходів і податкових зобов'язань, що існує на даний момент у тій чи іншій державі, відображає крива Лоренца (В).

Рис. 16.3. Діаграма Лоренца

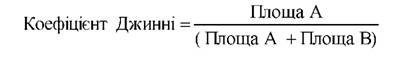

Коефіцієнт Джинні вимірює ступінь нерівномірності розподілу доходів і податкових зобов'язань шляхом вирахування відношення між кривою Лоренца, яка відображає дійсний стан розподілу доходів та податкових зобов'язань, і ідеально рівномірним, бажаним розподілом.

З метою визначення формалізованого виразу критерію ефективності податкового регулювання економічного розвитку сучасна економічна теорія пропонує використання таких індексів:

1. Індекс концентрації дає змогу визначити ті податки, за рахунок яких формується переважна частина доходів бюджету.

2. Індекс дисперсії визначає існування (або відсутність) податків з низьким обсягом надходжень, які ускладнюють систему оподаткування.

3. Індекс ерозії визначає ступінь відповідності фактичних баз оподаткування потенційним.

4. Індекс запізнення збору визначає своєчасність сплати податків платниками.

5. Індекс конкретності визначає простоту побудови системи оподаткування з мінімально можливою кількістю податків, які мають конкретні ставки оподаткування.

6. Індекс об'єктивності визначає наявність у більшості податків об'єктивно визначеної бази оподаткування.

7. Індекс витрат при зборі податків дає змогу виявити, наскільки при зборі податків зведені до мінімуму витрати.

Якщо вважати, що головною метою системи оподаткування є акумулювання податкових платежів та формування на цій основі дохідної частини бюджету з метою виконання державою завдань економічної та соціальної політики, то оцінити цей критерій можна за допомогою таких показників:

1. Коефіцієнт виконання планових податкових надходжень. Він розраховується як відношення фактичних надходжень до планових.

2. Коефіцієнт "якості" сплати податків, тобто сплата податків у грошовій формі та з визначених джерел. Він розраховується як відношення фактичних податкових надходжень за вирахуванням надходжень у негрошовій формі та надходжень від штрафів і фінансових санкцій до запланованих.

3. Коефіцієнт своєчасності, який характеризує своєчасність надходження коштів до бюджету.

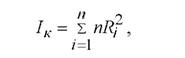

Індекси концентрації та дисперсії у науковій літературі застосовують для характеристики структури системи податків і зборів. Показник індексу концентрації Гервіндаля свідчить про рівень складності податкової системи з точки зору формування надходжень із різних джерел, і його визначають за формулою:

де Яі - частка і-го податку у загальній сумі надходжень, N - загальна кількість видів податків.

Якщо у системі податків є лише один податок, то Ік=1, а у випадку збільшення кількості податків параметр Ік зменшується.

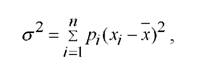

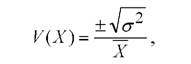

Іншим показником, що характеризує відсутність або незначну питому вагу податків із низьким обсягом надходжень, є індекс дисперсії:

де р - ймовірність реалізації випадкової величини; х - випадкова величина; х- середня випадкової величини. При розрахунку індексу дисперсії, як правило, розраховують і коефіцієнт варіації, який є величиною середньоквадратичного відхилення, що припадає на одиницю податків:

де а - дисперсія;

Х - середня величина податкових надходжень до бюджету за основними податками.

Важливим показником ефективності податкової політики, що характеризує сукупний вплив податків на економіку країни загалом чи на окремих суб'єктів господарювання, є показник податкового навантаження.

Протягом всього періоду розвитку теорій оподаткування видатні вчені-економісти досліджували питання податкового навантаження та обґрунтовували його порогові значення. Згрупувати результати їхніх досліджень можна за такими напрямами:

1. Емпіричний. Його прихильниками були І. Юсті, П. Леруа-Болье та ін. Вадою їхніх досліджень була відірваність обґрунтованих ними оптимальних рівнів оподаткування від динамічності економіки, обсягів видатків бюджетів, рівня розвитку економіки та інших чинників.

2. Статистичний. Представники цього напряму, зокрема Р. Майер, К. Віксель, М. Панталеоне, зробили істотний вклад у дослідження питань оптимальності податкового навантаження, що має важливе значення і сьогодні. Вони встановили такі факти:

- між рівнем податкового навантаження та рівнем економічного розвитку країни існує причинно-наслідковий зв'язок;

- загальний рівень оподаткування залежить від рівня добробуту населення;

- загальний рівень оподаткування та його порогові значення залежать від характеру та обсягів видатків бюджету;

- загальний рівень оподаткування є неоднаковим для різних суб'єктів, відносно до яких він обчислюється (підприємство, населення, економіка загалом, галузь господарювання тощо).

3. Аналітичний. Засновником цього напряму був А. Лаффер, який вперше дослідив зв'язок між рівнем податкового навантаження і надходженнями податків до бюджету (див. рис. 16.1).

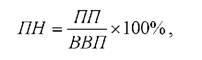

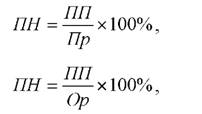

Сучасною теорією та практикою розроблена множинна система показників розрахунку податкового навантаження як на макро-, так і на мікрорівні. Класичним показником виміру податкового навантаження в країні є визначення частки створюваного в державі продукту, що перерозподіляється через податки:

де ПН - податкове навантаження;

ПП - податкові надходження до бюджету; ВВП - валовий внутрішній продукт.

Однак, розрахунок податкового навантаження за вказаною методикою має низку недоліків, по-перше, не враховуються надходження до державних цільових фондів;

по-друге, даний показник має усереднене значення і не дає змоги реально оцінити рівень податкового навантаження.

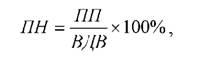

Більш прийнятним показником виміру податкового навантаження є показник з використанням валової доданої вартості (ВДВ):

де ПН - податкове навантаження;

ПП - податкові надходження до бюджету; ВДВ - валова додана вартість.

Валова додана вартість - це вартість валової виробленої продукції за відрахуванням вартості витрат на сировину та матеріали, а також інших витрат проміжного споживання. Валова додана вартість включає в себе валовий прибуток, отриманий суб'єктами господарювання, амортизацію, заробітну плату та нарахування на неї. За допомогою даного показника можна оцінити не тільки податкове навантаження на макрорівні, але й податкове навантаження на окремий суб'єкт господарювання.

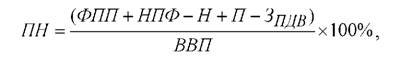

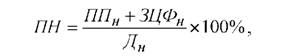

Показник податкового навантаження на макрорівні можна розрахувати також за формулою 16.9:

де ФПП - фактичні податкові надходження;

НПФ - надходження до державних цільових фондів;

Н - недоїмка;

П - сума переплати;

ЗПдв - заборгованість держави із відшкодування ПДВ. Податкове навантаження на мікрорівні можна виміряти за допомогою формул 16.-16.11:

де ПП - податкові платежі підприємства;

Пр - прибуток підприємства;

Ор - обсяг реалізації продукції підприємства. За аналогічними показниками можна розрахувати:

- коефіцієнт оподаткування витрат;

- коефіцієнт оподаткування операційної діяльності;

- коефіцієнт оподаткування інвестиційної діяльності;

- коефіцієнт оподаткування фінансової діяльності.

Крім податкового навантаження на суб'єктів господарювання, можна визначити і рівень оподаткування населення:

де ППн - надходження податків від населення; ЗЦФн - платежі та збори, що утримуються з доходів населення до державних цільових фондів; Дн - доходи населення.

Універсальних методів оцінки ефективності податкової політики не існує. Адже дієвість того чи іншого методу залежить від особливостей розвитку національної економіки та ролі інструментів податкового регулювання у забезпеченні економічного зростання.