- •1.1. Передумови виникнення та розвитку податків

- •1.2. Соціально-економічний зміст та призначення податків

- •1.3. Функції податків. Елементи податку, їх характеристика

- •1.4. Види податків і податкових платежів та їх класифікація

- •1.5. Роль податків у фіскальній політиці держави

- •2.1. Наукові основи побудови оптимальної податкової системи

- •2.2. Характеристика та склад податкової системи України

- •2.3. Вплив податкової системи на економічне зростання

- •2.4. Податкові системи зарубіжних країн у посткризовий період

- •Розділ 3. Державна податкова служба україни

- •3.1. Основи організації податкової роботи та податкової дисципліни

- •3.2. Завдання, принципи та структура державної податкової служби

- •3.3. Функції державної податкової служби

- •3.4. Завдання, права, обов'язки й відповідальність працівників органів державної податкової служби

- •3.5. Податкова міліція: функції, права та обов'язки

- •3.6. Визначення статусу працівників органів державної податкової служби, їх правовий і соціальний захист

- •Розділ 4. Облік платників і надходжень податків до бюджету

- •4.1. Організаційні засади обліку платників податків

- •4.2. Взяття на облік юридичних осіб та їх відокремлених підрозділів

- •4.3. Облік фізичних осіб - платників податків

- •4.4. Облік самозайнятих осіб

- •4.5. Порядок зняття з обліку платників податків

- •4.6. Забезпечення обліку податкових надходжень до бюджету

- •Розділ 5. Податок на додану вартість

- •5.1. Економічний зміст та необхідність справляння пдв як універсального акцизу

- •5.2. Платники та об'єкт оподаткування пдв

- •5.3. Визначення бази оподаткування пдв

- •5.4. Ставки пдв. Особливості звільнення від сплати податку

- •5.5. Порядок визначення суми податку, що підлягає сплаті до бюджету. Бюджетне відшкодування

- •Розділ 6. Акцизний податок

- •6.1. Загальна характеристика акцизного податку як специфічного акцизу

- •6.2. Платники, об'єкти та база оподаткування акцизним податком

- •6.3. Ставки податку та особливості їх застосування до окремих груп підакцизних товарів

- •6.4. Порядок обчислення та сплати акцизного податку

- •Розділ 7. Мито

- •7.1. Мито як інструмент митної політики в Україні

- •7.2. Платники та об'єкт оподаткування митом. Класифікація мита

- •1. За напрямком руху товарів:

- •2. За способом нарахування:

- •4. За ступенем сприяння імпорту:

- •7.3. Порядок нарахування та сплати мита

- •7.4. Напрями адаптації митної політики Україні до міжнародних норм

- •8.1. Податок на прибуток підприємств як інструмент державного регулювання економіки

- •8.2. Платники та об'єкт оподаткування податком

- •8.3. Порядок визнання доходів та їх склад

- •8.4. Порядок визнання витрат та їх склад

- •8.5. Амортизація та її вплив на об'єкт оподаткування

- •8.6. Ставки податку та порядок визначення податкових зобов'язань

- •Розділ 9. Фіксований сільськогосподарський податок

- •9.1. Платники, об'єкт та база оподаткування фіксованим сільськогосподарським податком

- •9.2. Порядок нарахування та строки сплату податку

- •9.3. Набуття та скасування статусу платника податку

- •Розділ 10. Податок на доходи фізичних осіб

- •10.1. Характеристика основних елементів податку на доходи фізичних осіб: платники, об'єкт, база оподаткування

- •10.2. Податкова знижка як складова оподаткування доходів фізичних осіб в Україні

- •10.3. Податкова соціальна пільга та порядок нарахування і утримання податку до бюджету

- •10.4. Ставки податку, особливості нарахування (виплати) та оподаткування окремих видів доходів

- •Розділ 11. Спрощена система оподаткування, обліку та звітності

- •11.1. Передумови впровадження спрощеної системи оподаткування

- •11.2. Платники єдиного податку. Ставки податку

- •11.3. Склад доходів платників єдиного податку та порядок їх визнання

- •11.4. Перехід на спрощену систему оподаткування. Строки сплати єдиного податку та відповідальність платників.

- •12.1. Плата за землю

- •12.2. Збір за спеціальне використання води

- •12.3. Збір за спеціальне використання лісових ресурсів

- •12.4. Плата за користування надрами

- •12.5. Збір за користування радіочастотним ресурсом України

- •12.6. Рентні платежі

- •13.1. Місцеві податки і збори

- •13.2. Екологічний податок

- •13.3. Збір за першу реєстрацію транспортного засобу

- •14.1. Платники та база нарахування єдиного соціального внеску

- •14.2. Порядок та визначення розміру єдиного соціального внеску

- •14.3. Відповідальність за порушення законодавства про єдиний внесок на загальнообов'язкове державне соціальне страхування

- •Розділ 15. Ухилення від податків і перекладання податків

- •15.1. Мінімізація та ухилення від оподаткування

- •15.2. Виявлення типових схем ухилення від оподаткування

- •2. Ухилення від сплати пдв та його відшкодування з бюджету при проведенні операцій на території України.

- •8. При проведенні експортних операцій.

- •15.3. Сутність та теорії перекладання податків

- •15.4. Відповідальність за порушення податкового законодавства

- •Розділ 16. Податкова політика в системі державного регулювання економіки

- •16.1. Сутність та принципи податкової політики держави

- •16.2. Оцінка ефективності податкової політики

- •16.3. Податкова політика України в умовах гармонізації податкового законодавства до вимог європейських стандартів

- •Термінологічний словник

- •Список рекомендованих джерел

8.5. Амортизація та її вплив на об'єкт оподаткування

Функціонування виробництва передбачає постійне відтворення основного капіталу, механізм якого включає три взаємопов'язані процеси: знос, амортизацію і заміщення. Амортизація - це процес поступового перенесення вартості основних засобів (зарахування її до витрат виробництва чи обігу) в міру їх зношування на виготовлену продукцію і використання цієї вартості для простого або розширеного відтворення зношених засобів праці.

Згідно з п.14.1.3 ст. 14 Податкового кодексу України:

Амортизація - це систематичний розподіл вартості основних засобів, інших необоротних та нематеріальних активів, що амортизуються, протягом строку їх корисного використання.

Основні засоби - це матеріальні активи, у тому числі запаси корисних копалин, наданих у користування ділянок надр (крім вартості землі; незавершених капітальних інвестицій; автомобільних доріг загального користування; бібліотечних і архівних фондів; невиробничих основних засобів і нематеріальних активів), що призначаються платником податку для використання у господарській діяльності, вартість яких перевищує 2500 грн. і поступово зменшується у зв'язку з фізичним або моральним зносом та очікуваний строк корисного використання (експлуатації) яких з дати введення в експлуатацію становить понад 1 рік (або операційний цикл, якщо він довший за рік).

Термін "невиробничі основні засоби" означає необоротні матеріальні активи, які не використовуються в господарській діяльності платника податку.

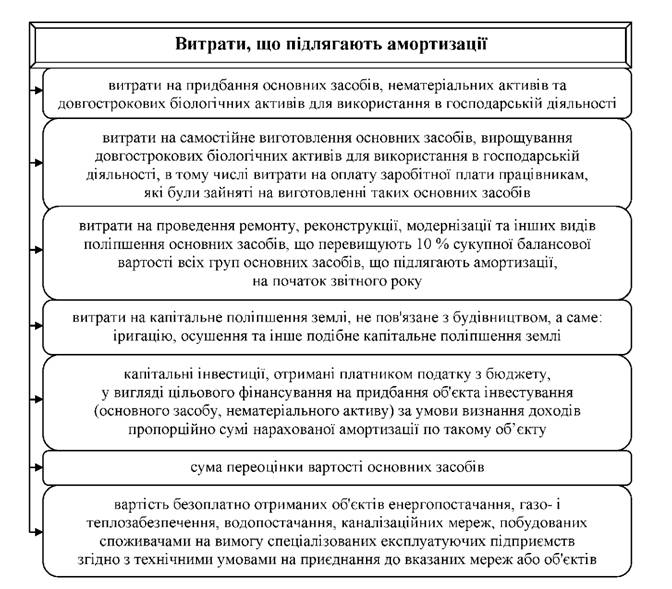

Витрати, що підлягають амортизації, відображені на рис. 8.5.

Рис. 8.5. Витрати, що підлягають амортизації

Амортизація основних засобів провадиться до досягнення залишкової вартості об'єктом його ліквідаційної вартості. Нарахування амортизації здійснюється протягом строку корисного використання (експлуатації) об'єкта, який встановлюється наказом по підприємству при зарахуванні його на баланс і призупиняється на період його виводу з експлуатації (для реконструкції, модернізації, добудови, дообладнання, консервації та з інших причин) на підставі документів, які свідчать про виведення таких основних засобів з експлуатації.

Визначення вартості, що амортизується, міститься у пп. 14.1.9 ПКУ:

Балансова вартість основних засобів, інших необоротних та нематеріальних активів - сума залишкової вартості таких засобів та активів, яка визначається як різниця між первісною вартістю з урахуванням переоцінки і сумою накопиченої амортизації.

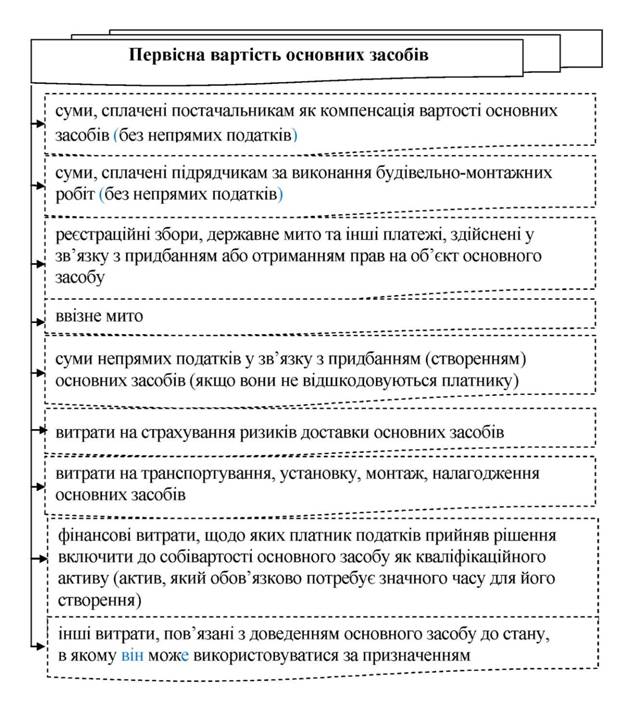

Складові первісної вартості основних засобів у бухгалтерському та податковому обліку є однаковими. Складові первісної вартості основних засобів представлені на рис. 8.11.

При визначенні строку корисного використання (експлуатації) слід враховувати:

- очікуване використання об'єкта підприємством з урахуванням його потужності або продуктивності;

- фізичний та моральний знос, що передбачається;

- правові або інші обмеження щодо строків використання об'єкта;

- інші фактори.

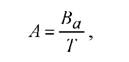

Платники податку всіх форм власності мають право проводити переоцінку об'єктів основних засобів, застосовуючи щорічну індексацію вартості основних засобів, що амортизуються, та суми накопиченої амортизації на коефіцієнт індексації, який визначається за формулою:

![]()

де I(а -1) - індекс інфляції року, за результатами якого проводиться індексація.

Якщо значення Кі не перевищує 1, індексація не проводиться.

Збільшення вартості об'єктів основних засобів, що амортизується, здійснюється станом на кінець року, за результатами якого проводиться переоцінка, та використовується для розрахунку амортизації з першого дня наступного року.

Рис. 8.11. Складові первісної вартості основних засобів

Ліквідаційна вартість визначається підприємством щодо кожного об'єкта окремо при зарахуванні його на баланс за умови відповідності критеріям активу підприємства. Жодних законодавчих критеріїв чи орієнтирів у цьому питанні немає. Підприємство на власний розсуд визначає суму, яку в майбутньому, на його думку, зможе отримати від реалізації (ліквідації) необоротних активів після закінчення строку їх корисного використання (експлуатації), за вирахуванням витрат, пов'язаних з продажем (ліквідацією). Більшість підприємств приймає рішення (закріплене наказом) встановити нульову ліквідаційну вартість для всіх об'єктів.

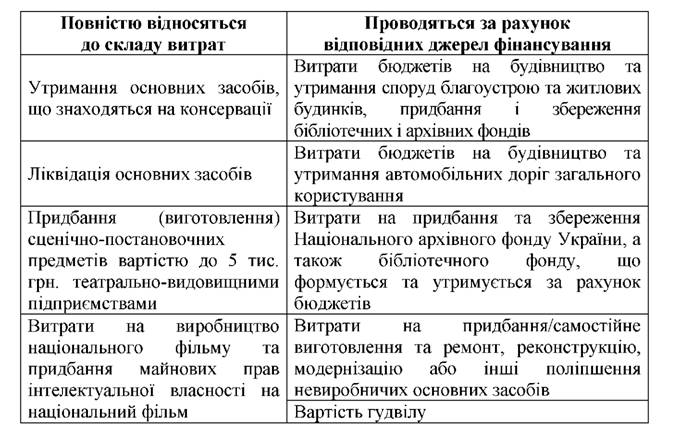

Серед витрат, що не підлягають амортизації, є ті, що повністю відносяться до складу витрат платника податку за звітний період або проводяться за рахунок відповідних джерел фінансування (табл. 8.3).

Таблиця 8.3 Витрати, що не підлягають амортизації

Згідно зі ст.145 Податкового Кодексу визначено 16 груп основних

засобів та інших необоротних активів, а також мінімально допустимі строки їх амортизації (табл. 8.4).

Таблиця 8.4. Класифікація груп основних засобів з метою нарахування амортизації

Групи |

Мінімально допустимі строки корисного використання, років |

Група 1 - земельні ділянки |

- |

Група 2 - капітальні витрати на поліпшення земель, не |

15 |

пов'язані з будівництвом |

|

Група 3 - будівлі |

20 |

- споруди |

15 |

- передавальні пристрої |

10 |

Група 4 - машини та обладнання |

5 |

з них: |

|

електронно-обчислювальні машини, інші машини для автоматичного оброблення інформації, засоби зчитування або друку інформації,комп'ютерні програми, комутатори, маршрутизатори, модулі, модеми, джерела безперебійного живлення та засоби їх підключення до телекомунікаційних мереж, телефони (в т.ч. стільникові), мікрофони і рації, вартість яких перевищує 2500 грн. |

2 |

Група 5 - транспортні засоби |

5 |

Група 6 - інструменти, прилади, інвентар (меблі) |

4 |

Група 7 - тварини |

6 |

Група 8 - багаторічні насадження |

10 |

Група 9 - інші основні засоби |

12 |

Група 10 - бібліотечні фонди |

- |

Група 11 - малоцінні необоротні матеріальні активи |

- |

Група 12 - тимчасові (нетитульні) споруди |

5 |

Група 13 - природні ресурси |

- |

Група 14 - інвентарна тара |

6 |

Група 15 - предмети прокату |

5 |

Група 16 - довгострокові біологічні активи |

7 |

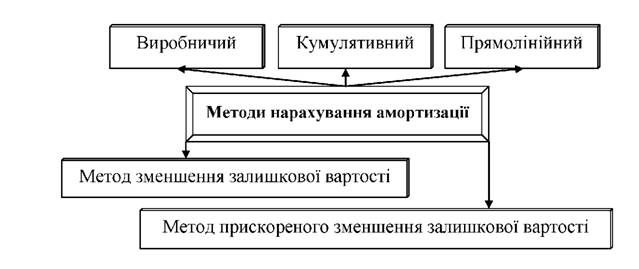

Податковим Кодексом України визначено п'ять методів нарахування амортизації основних засобів (рис. 8.12).

Рис. 8.12. Методи нарахування амортизації

За прямолінійним методом нарахування, річна сума амортизації визначається діленням вартості, яка амортизується, на строк корисного використання об'єкта основних засобів:

де А - річна сума амортизації, грн.; Ва - вартість, що амортизується, грн.; Т - термін корисного використання об'єкта, років.

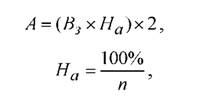

За методом зменшення залишкової вартості, річна сума амортизації визначається як добуток залишкової вартості об'єкта на початок звітного року або первісної вартості на дату початку нарахування амортизації та річної норми амортизації. Річна норма амортизації (у відсотках) обчислюється як різниця між одиницею та результатом кореня ступеня кількості років корисного використання об'єкта з результату від ділення ліквідаційної вартості об'єкта на його первісну вартість:

![]()

де A - річна сума амортизації, грн.;

Вз - залишкова вартість об'єкта основних засобів, грн.;

На - річна норма амортизації, частин:

![]()

де п - термін корисного використання об'єкта основних засобів, років;

вл - ліквідаційна вартість об'єкта основних засобів, що визначається підприємством самостійно, грн.;

вп - первісна вартість об'єкта основних засобів, грн.

Метод прискореного зменшення залишкової вартості передбачає визначення річної суми амортизації як добуток залишкової вартості об'єкта на початок звітного року або первісної вартості на дату початку нарахування амортизації та річної норми амортизації, яка обчислюється відповідно до строку корисного використання об'єкта, і подвоюється:

де A - річна сума амортизаційних відрахувань, грн.; Вз - залишкова вартість об'єкта основних засобів, грн.; На - річна норма амортизації, частин;

п - термін корисного використання об'єкта основних засобів, років.

За кумулятивним методом річна сума амортизації визначається як добуток вартості, яка амортизується, та кумулятивного коефіцієнта. Кумулятивний коефіцієнт розраховується діленням кількості років, що залишаються до кінця строку корисного використання об'єкта основних засобів, на суму числа років його корисного використання:

![]()

де A - річна сума амортизації, грн.;

Вп - первісна вартість об'єкта основних засобів, грн.;

Вл - ліквідаційна вартість об'єкта основних засобів, грн.; К к - кумулятивний коефіцієнт:

![]()

де Кл - кількість років, що залишилися до кінця очікуваного строку корисного використання об'єкта основних засобів;

Сл - сума чисел років корисного використання об'єкта основних засобів.

Наприклад, для терміну корисного використання об'єкта 4 роки -сума чисел років складатиме: 1+2+3+4=10, а кумулятивний коефіцієнт у перший рік експлуатації становитиме 4/10.

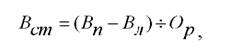

Виробничий метод полягає в тому, що місячна сума амортизації визначається як добуток фактичного місячного обсягу продукції (робіт, послуг) та виробничої ставки амортизації.

![]()

де A - місячна сума амортизації, грн.;

Оф - фактичний обсяг продукції, виготовлений за місяць, в якому відбувається нарахування амортизації, грн.; Вст - виробнича ставка амортизації.

Виробнича ставка амортизації обчислюється діленням вартості, яка амортизується, на загальний обсяг продукції (робіт, послуг), який підприємство очікує виробити (виконати) з використанням об'єкта основних засобів:

де Вст - виробнича ставка амортизації; Вп - первісна вартість об'єкта основних засобів, грн.; Вл - ліквідаційна вартість об'єкта основних засобів, грн.; Ор - розрахунковий обсяг діяльності (виробництва), який передбачається отримати з використанням основного засобу, що амортизується, грн.

Особливості застосування методів амортизації:

- метод прискореного зменшення залишкової вартості застосовується лише при нарахуванні амортизації до об'єктів основних засобів, що входять до груп 4 (машини та обладнання) та 5 (транспортні засоби);

- амортизація об'єктів груп 9 (інші основні засоби), 12 (тимчасові споруди), 14 (інвентарна тара) та 15 (предмети прокату) нараховуються за прямолінійним або виробничим методами;

- на основні засоби групи 1 (земельні ділянки) та 13 (природні ресурси) амортизація не нараховується;

- нарахування амортизації здійснюється підприємством за методом, визначеним наказом про облікову політику з метою складання фінансової звітності;

- метод нарахування амортизації може переглядатися в разі зміни очікуваного способу отримання економічних вигод від його використання (застосування нового методу починається з місяця, наступного за місяцем прийняття рішення про зміну методу амортизації).

Суми амортизаційних відрахувань не підлягають вилученню до бюджету, а також не можуть бути базою для нарахування будь-яких податків та зборів.