- •1.1. Передумови виникнення та розвитку податків

- •1.2. Соціально-економічний зміст та призначення податків

- •1.3. Функції податків. Елементи податку, їх характеристика

- •1.4. Види податків і податкових платежів та їх класифікація

- •1.5. Роль податків у фіскальній політиці держави

- •2.1. Наукові основи побудови оптимальної податкової системи

- •2.2. Характеристика та склад податкової системи України

- •2.3. Вплив податкової системи на економічне зростання

- •2.4. Податкові системи зарубіжних країн у посткризовий період

- •Розділ 3. Державна податкова служба україни

- •3.1. Основи організації податкової роботи та податкової дисципліни

- •3.2. Завдання, принципи та структура державної податкової служби

- •3.3. Функції державної податкової служби

- •3.4. Завдання, права, обов'язки й відповідальність працівників органів державної податкової служби

- •3.5. Податкова міліція: функції, права та обов'язки

- •3.6. Визначення статусу працівників органів державної податкової служби, їх правовий і соціальний захист

- •Розділ 4. Облік платників і надходжень податків до бюджету

- •4.1. Організаційні засади обліку платників податків

- •4.2. Взяття на облік юридичних осіб та їх відокремлених підрозділів

- •4.3. Облік фізичних осіб - платників податків

- •4.4. Облік самозайнятих осіб

- •4.5. Порядок зняття з обліку платників податків

- •4.6. Забезпечення обліку податкових надходжень до бюджету

- •Розділ 5. Податок на додану вартість

- •5.1. Економічний зміст та необхідність справляння пдв як універсального акцизу

- •5.2. Платники та об'єкт оподаткування пдв

- •5.3. Визначення бази оподаткування пдв

- •5.4. Ставки пдв. Особливості звільнення від сплати податку

- •5.5. Порядок визначення суми податку, що підлягає сплаті до бюджету. Бюджетне відшкодування

- •Розділ 6. Акцизний податок

- •6.1. Загальна характеристика акцизного податку як специфічного акцизу

- •6.2. Платники, об'єкти та база оподаткування акцизним податком

- •6.3. Ставки податку та особливості їх застосування до окремих груп підакцизних товарів

- •6.4. Порядок обчислення та сплати акцизного податку

- •Розділ 7. Мито

- •7.1. Мито як інструмент митної політики в Україні

- •7.2. Платники та об'єкт оподаткування митом. Класифікація мита

- •1. За напрямком руху товарів:

- •2. За способом нарахування:

- •4. За ступенем сприяння імпорту:

- •7.3. Порядок нарахування та сплати мита

- •7.4. Напрями адаптації митної політики Україні до міжнародних норм

- •8.1. Податок на прибуток підприємств як інструмент державного регулювання економіки

- •8.2. Платники та об'єкт оподаткування податком

- •8.3. Порядок визнання доходів та їх склад

- •8.4. Порядок визнання витрат та їх склад

- •8.5. Амортизація та її вплив на об'єкт оподаткування

- •8.6. Ставки податку та порядок визначення податкових зобов'язань

- •Розділ 9. Фіксований сільськогосподарський податок

- •9.1. Платники, об'єкт та база оподаткування фіксованим сільськогосподарським податком

- •9.2. Порядок нарахування та строки сплату податку

- •9.3. Набуття та скасування статусу платника податку

- •Розділ 10. Податок на доходи фізичних осіб

- •10.1. Характеристика основних елементів податку на доходи фізичних осіб: платники, об'єкт, база оподаткування

- •10.2. Податкова знижка як складова оподаткування доходів фізичних осіб в Україні

- •10.3. Податкова соціальна пільга та порядок нарахування і утримання податку до бюджету

- •10.4. Ставки податку, особливості нарахування (виплати) та оподаткування окремих видів доходів

- •Розділ 11. Спрощена система оподаткування, обліку та звітності

- •11.1. Передумови впровадження спрощеної системи оподаткування

- •11.2. Платники єдиного податку. Ставки податку

- •11.3. Склад доходів платників єдиного податку та порядок їх визнання

- •11.4. Перехід на спрощену систему оподаткування. Строки сплати єдиного податку та відповідальність платників.

- •12.1. Плата за землю

- •12.2. Збір за спеціальне використання води

- •12.3. Збір за спеціальне використання лісових ресурсів

- •12.4. Плата за користування надрами

- •12.5. Збір за користування радіочастотним ресурсом України

- •12.6. Рентні платежі

- •13.1. Місцеві податки і збори

- •13.2. Екологічний податок

- •13.3. Збір за першу реєстрацію транспортного засобу

- •14.1. Платники та база нарахування єдиного соціального внеску

- •14.2. Порядок та визначення розміру єдиного соціального внеску

- •14.3. Відповідальність за порушення законодавства про єдиний внесок на загальнообов'язкове державне соціальне страхування

- •Розділ 15. Ухилення від податків і перекладання податків

- •15.1. Мінімізація та ухилення від оподаткування

- •15.2. Виявлення типових схем ухилення від оподаткування

- •2. Ухилення від сплати пдв та його відшкодування з бюджету при проведенні операцій на території України.

- •8. При проведенні експортних операцій.

- •15.3. Сутність та теорії перекладання податків

- •15.4. Відповідальність за порушення податкового законодавства

- •Розділ 16. Податкова політика в системі державного регулювання економіки

- •16.1. Сутність та принципи податкової політики держави

- •16.2. Оцінка ефективності податкової політики

- •16.3. Податкова політика України в умовах гармонізації податкового законодавства до вимог європейських стандартів

- •Термінологічний словник

- •Список рекомендованих джерел

4.5. Порядок зняття з обліку платників податків

Органи ДПС отримують від державного реєстратора відомості про внесення до Єдиного державного реєстру запису про рішення засновників (учасників) юридичної особи, уповноваженого ними органу про припинення юридичної особи, про прийняття рішення про припинення підприємницької діяльності фізичної особи -підприємця, про закриття відокремлених підрозділів, щодо прийняття судом рішень про порушення провадження у справі про банкрутство чи визнання банкрутом платника податків, порушення справи або прийняття рішення судом про припинення юридичної особи або припинення підприємницької діяльності фізичної особи -підприємця. У разі отримання зазначених відомостей із ЄДР податкові органи розпочинають і проводять процедури у зв'язку з припиненням платника податків.

Юридичні особи, для яких законом установлені особливості їх державної реєстрації та відомості щодо яких не містяться в Єдиному державному реєстрі, зобов'язані у 3-денний строк після прийняття рішення про припинення подати до податкового органу, в якому вони перебувають на обліку, такі документи:

- заяву про припинення платника податків за ф. N 8-ОПП, дата якої фіксується в журналі за ф. N 6-ОПП;

- оригінал довідки за ф. N 4-ОПП;

- копію рішення власника або уповноваженого органу (відповідно до установчих документів) про припинення діяльності;

- копію розпорядчого документа про утворення ліквідаційної комісії.

Юридичні особи, відомості щодо яких містяться в Єдиному державному реєстрі, після внесення до ЄДР запису про прийняття рішення про припинення можуть подати зазначені документи (крім довідки за ф. N 4-ОПП) до податкового органу за бажанням.

У такому ж порядку подаються документи і в разі прийняття рішення про закриття відокремлених підрозділів юридичної особи.

У разі коли внаслідок припинення платника податків - юридичної особи шляхом реорганізації частина його податкових зобов'язань чи податкового боргу залишається непогашеною, такі податкові зобов'язання чи борг переходять (розподіляються) до юридичних осіб - правонаступників реорганізованої юридичної особи.

У разі коли внаслідок припинення платника податків - юридичної особи шляхом ліквідації частина його податкових зобов'язань чи податкового боргу залишається непогашеною, такі податкові зобов'язання чи борг погашаються за рахунок активів засновників або учасників такого підприємства, а в разі ліквідації філії, відділення чи іншого відокремленого підрозділу юридичної особи - за рахунок юридичної особи, незалежно від того, чи є вона платником податку та збору, стосовно якого виникло таке податкове зобов'язання або податковий борг.

Підставою для зняття з обліку в органах ДПС юридичної особи є надходження від державного реєстратора повідомлення про проведення державної реєстрації припинення юридичної особи із зазначенням номера та дати внесення відповідного запису до Єдиного державного реєстру. Дата зняття з обліку відповідає даті закриття останньої картки особових рахунків платника податків або даті отримання повідомлення державного реєстратора про проведення державної реєстрації припинення платника податків у разі, якщо на момент отримання такого повідомлення були закриті всі картки особових рахунків такого платника.

Облікова справа закритого відокремленого підрозділу юридичної особи долучається до облікової справи такої юридичної особи. У разі реорганізації платника податків шляхом злиття, приєднання, перетворення до облікових справ правонаступників долучаються облікові справи реорганізованих платників податків. Якщо правонаступник перебуває на обліку в іншому податковому органі, ніж реорганізований платник податків, після завершення реорганізації та зняття його з обліку облікова справа реорганізованого платника передається до органу ДПС за основним місцем обліку правонаступника.

Якщо після припинення платника податків залишились незакритими його рахунки у фінансових установах, податковий орган доводить до відома цих установ інформацію про зняття з обліку платника податків в органі ДПС.

Відомості щодо підстави та дати зняття з обліку платника податків фіксуються в журналі за ф. N 6-ОПП, вводяться до районного рівня Єдиного банку даних юридичних осіб або Реєстру самозайнятих осіб. Облікові справи (реєстраційна та звітна частини) таких платників здаються до архіву органу державної податкової служби після закінчення звітного року.

Договори про спільну діяльність та угоди про розподіл продукції знімаються з обліку в податкових органах після їх припинення, розірвання, закінчення строку дії чи після досягнення мети, для якої вони були укладені, визнання їх недійсними у судовому порядку.

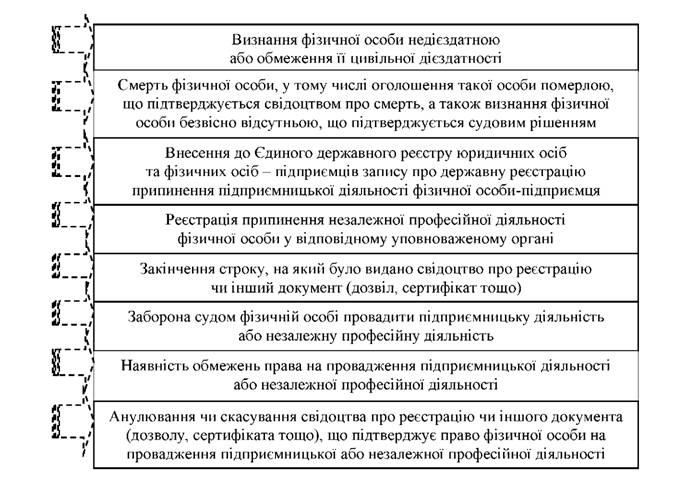

Підстави для зняття з обліку самозайнятих осіб наведені на рис. 4.5.

Рис. 4.5. Підстави для зняття з обліку самозайнятих осіб

Після прийняття рішення про припинення підприємницької діяльності та внесення до ЄДР відповідного запису, фізична особа - підприємець подає до податкового органу за основним місцем обліку:

- заяву за ф. N 8-ОПП (за бажанням), дата якої фіксується в журналі за ф. N 6-ОПП;

- оригінали документів, що видаються податковими органами платнику податків (свідоцтва, патенти, довідки за ф. N 4-ОПП, інші документи тощо) і підлягають поверненню до органу ДПС, а також завірені податковим органом копії цих документів.

Фізичні особи, які здійснюють незалежну професійну діяльність, знімаються з податкового обліку у порядку, встановленому для фізичних осіб - підприємців, за наявності документально підтвердженої інформації відповідного державного органу, що реєструє таку діяльність або видає документи про право на заняття такою діяльністю (свідоцтва, дозволи, ліцензії, сертифікати тощо).

Державна реєстрація припинення підприємницької чи незалежної професійної діяльності фізичної особи не припиняє її зобов'язань, що виникли під час провадження такої діяльності, та не змінює строків, порядків виконання зобов'язань перед бюджетом та державними цільовими фондами та застосування санкцій за їх невиконання.

У разі коли після зняття з податкового обліку фізична особа продовжує провадити підприємницьку чи незалежну професійну діяльність, вважається, що вона розпочала таку діяльність без взяття її на облік як самозайнятої особи.

У разі надходження до податкового органу повідомлення від державного реєстратора про те, що ним з відповідної дати розпочато процес проведення спрощеної процедури припинення платника податків орган ДПС здійснює наступні заходи.

Відомості про початок спрощеної процедури припинення платника податків вносяться до районного рівня Єдиного банку даних юридичних осіб або Реєстру самозайнятих осіб, фіксуються в журналі за ф. №6-ОПП, а також надаються до відповідних структурних підрозділів органів ДПС за основним та неосновним місцями обліку такого платника податків і за місцями обліку відокремлених підрозділів платника податків - юридичної особи.

У 5-денний строк від дня отримання відомостей про початок спрощеної процедури припинення платника податків, податковим органом приймається рішення або про непроведення документальної позапланової перевірки платника, або проведення такої перевірки, та відповідні підрозділи розпочинають таку перевірку.

З метою закриття рахунків у фінансових установах за наявності в органі ДПС достатніх для поштового відправлення даних про голову ліквідаційної комісії (ліквідатора) платника податків - юридичної особи або про платника податків - фізичну особу - підприємця, стосовно якого розпочата спрощена процедура припинення, інформація про рахунки такого платника надсилається зазначеним особам для їх закриття без звернення цих осіб у 10-денний строк від дня отримання відомостей чи документів про початок спрощеної процедури припинення платника податків.

У місячний строк з дати надходження повідомлення від державного реєстратора про початок спрощеної процедури державної реєстрації припинення платника податків, податковий орган за основним місцем обліку платника повинен надіслати державному реєстратору довідку про відсутність заборгованості по податках, зборах за ф. №22-ОПП або повідомлення про наявність податкового боргу та неможливість проведення спрощеної процедури державної реєстрації припинення юридичної особи чи підприємницької діяльності фізичної особи - підприємця за ф. №23-ОПП.

Така довідка або повідомлення формується за результатами документальної позапланової перевірки (якщо вона призначалась), а також проведення інших заходів та висновків за результатами аналізу даних про платника податків відповідних підрозділів податкового органу за основним місцем обліку та податковими органами за неосновним місцем обліку платника і за місцями обліку відокремлених підрозділів платника податків - юридичної особи.

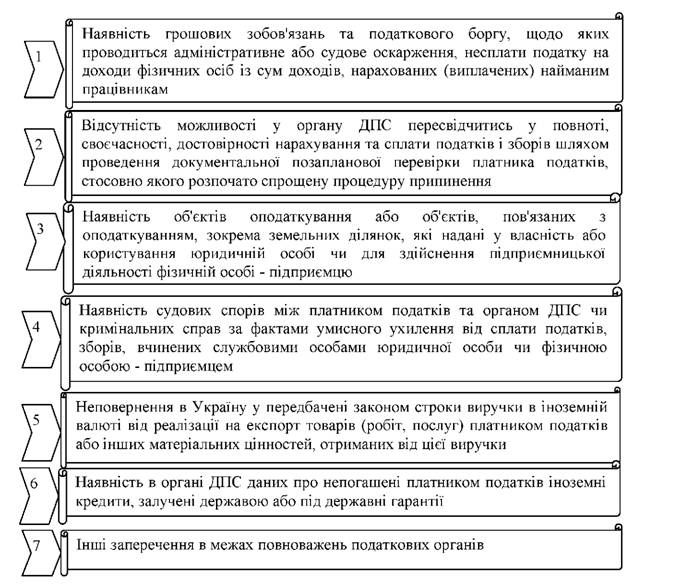

Органи ДПС можуть заперечити здійснення державної реєстрації припинення юридичної особи чи підприємницької діяльності фізичної особи - підприємця. Причини такого заперечення наведені на рис. 4.6.

Для забезпечення можливості податкових органів стягувати податки в установленому порядку їм надається право на звернення до суду з питань, які стосуються обліку платників податків, зокрема:

- припинення юридичних осіб або фізичних осіб - підприємців;

- відміна державної реєстрації припинення платника;

- визнання повністю або частково недійсними змін до установчих документів.

Рис. 4.6. Причини відмови органів ДПС щодо зняття з обліку платників податків

До цього переліку не включені інші випадки, наприклад, звернення до суду щодо рішень засновників, оскільки можливість зловживання з боку податкових органів таким правом може завдати значної шкоди підприємництву.