- •Финансовый колледж № 35

- •1. Теоретические основы существования кредита

- •1.1. Сущность и необходимость кредита

- •1.2. Основные формы существования кредита

- •1.3. Принципы кредитования

- •2. Организация и порядок учета кредитных операций

- •2.1. Организация учета кредитных операций

- •2.1.1. Учет операций по предоставление кредитов в форме кредитной линии

- •2.2. Счета по учету кредитных операций

- •3. Особенности современного состояния кредита

- •3.1 Проблемы кредитного рынка России и его недостатки

- •4.Практическая часть

3.1 Проблемы кредитного рынка России и его недостатки

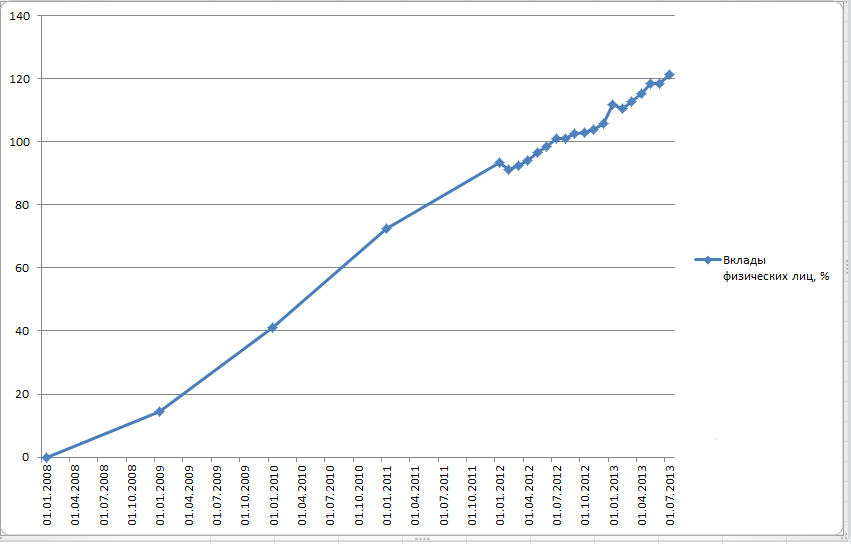

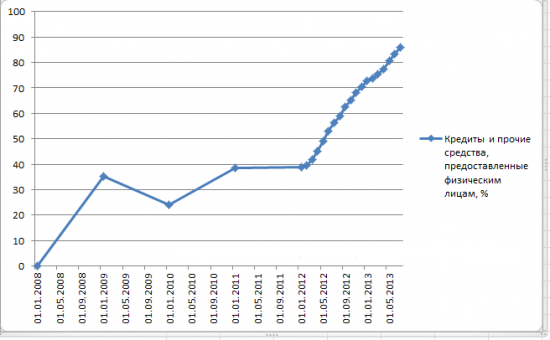

Не смотря на то, что рынок потребительского кредитования развивается в России хорошими темпами, все же он характеризуется рядом проблем, которые становятся неким «камнем преткновения».

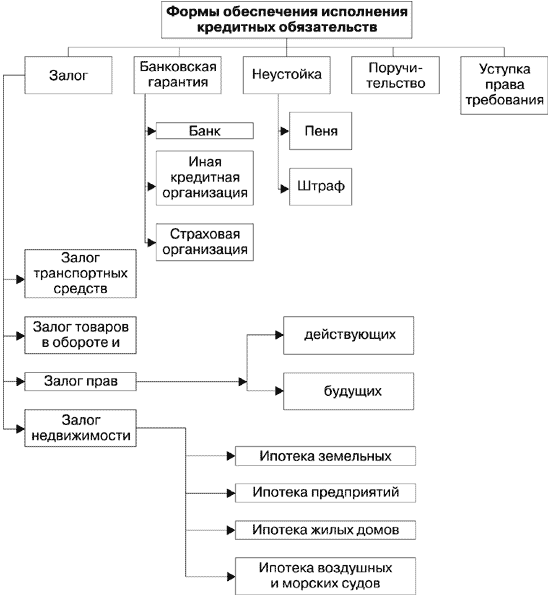

Если сравнивать российский рынок потребительских кредитов и аналогичный рынок западных государств, то можно сделать вывод о сильном отставании нашей страны от зарубежного опыта. На Западе банки уже давно ведут базу кредитных историй. Накопленная за десятилетия информация снижает риски невозврата кредитов. А значит, данная база позволяет упростить процесс выдачи кредитов. Если риски банков снижаются, можно говорить и о снижении процентных ставок. В России хоть и создано бюро кредитных историй и даже его деятельность подтверждена соответствующим законодательством, должного развития этот аспект кредитования так и не получил. Исходя из этой причины, появляется еще одна проблема потребительского кредитования в РФ – слабое обеспечение кредитов и трудная реализация залога в случае невозврата займа.

Следующей проблемой считается получение многими гражданами зарплаты «в конвертах». Сокрытие полной суммы доходов уменьшает шансы на получение кредита.

На Западе и в Америке банки еще несколько лет назад настраивали своих заемщиков на долгосрочные отношения, предлагая им кредитные карты и займы на более крупные займы. В России этот опыт начинает только практиковаться. И до сих пор потребители не доверяют кредитам по овердрафту. А ведь долгосрочные отношения с банком могут гарантировать снижение процентных ставок на последующие кредиты.

Еще одной проблемой потребительских кредитов в России становится присутствие иностранных банков на рынке. С точки зрения заемщиков это условие обеспечивает разнообразие кредитных продуктов, а значит снижение процентных ставок. Однако для российских банков это грозит усиливающейся конкуренцией и всеми вытекающими из этого обстоятельства последствиями.

Но, не смотря на все вышеописанные проблемы, рынок потребительского кредитования в стране продолжает развиваться и все благодаря большому спросу населения на данный вид займов и огромному интересу розничных сетей, которые понимают, что потребительский кредит – это один из способов увеличения прибыли.

4.Практическая часть

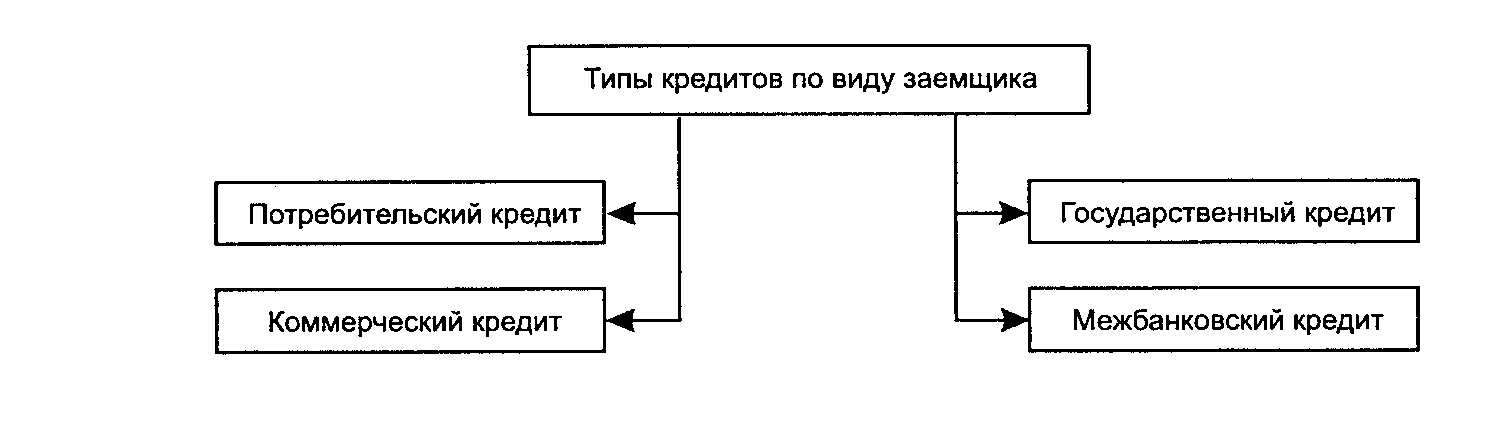

Типы кредитов

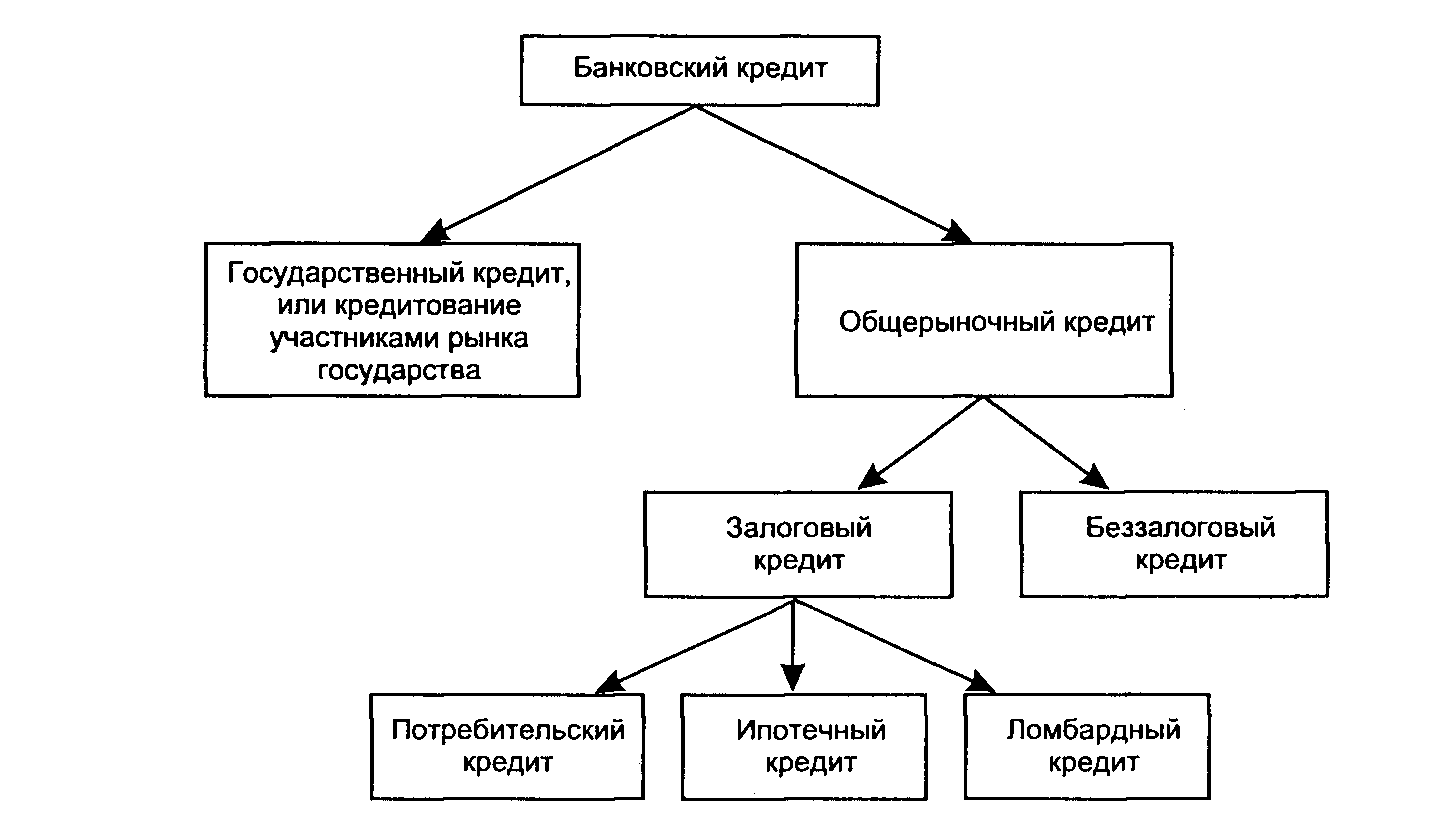

Виды банковского кредита

Типы кредитов по виду заемщиков

Заключение

В заключении отметим некоторые важные аспекты, связанные с кредитными операциями кредитных организаций и их учета:

1. Кредитные операции понимаются как отношения между кредитором и заемщиком по предоставлению определенной суммы денежных средств на условиях срочности, платности, возвратности, обеспеченности.

2. К функциям кредита относятся:

- аккумуляция временно свободных денежных средств физических и юридических лиц, резидентов и нерезидентов;

- перераспределительная;

- замещение наличных денег и экономия издержек обращения.

3. Различают следующие основные формы кредита: коммерческий, банковский, международный, потребительский и государственный.

4. Учет кредитных операций ведется кредитной организацией непрерывно с момента ее регистрации до ликвидации в порядке, установленном законодательством Российской Федерации.

5. Учет ссудной задолженности клиентов ведется на активных счетах плана счетов «Операции с клиентами» на счетах 441 - 459 по учету ссудной задолженности.

6. Повышение эффективности банковской системы России связано с активным участием банков в кредитовании реального сектора экономики.

7. В перспективе большинство специалистов полагают, что объемы кредитования будут увеличиваться при снижения ставок и увеличения сроков кредитования.

В России в настоящее время кредитная политика не достигла того уровня по сравнению с другими странами с развитой рыночной экономикой. Развитие кредита в нашей стране столкнулось с множеством проблем, например, слабая банковская система, несовершенство законодательства, ограниченность числа крупных кредитоспособных заемщиков, имеющих в банке кредитную историю, и т.д.

Список использованной литературы

1)Гражданский кодекс Российской Федерации с изменениями и дополнениями. Ч. И, гл. 42, гл.44, гл.45.

2)Федеральный закон "О банках и банковской деятельности" (в ред. от 30.09.2013 № 266-ФЗ)

3)Федеральный закон о Центральном Банке Российской Федерации (в ред. от 22.09.2009 N 218-ФЗ)

4)Федеральный закон от 30 декабря 2004 г. № 218-ФЗ "О кредитных историях" (с изменениями от 21 июля 2005 г., 24 июля 2007 г.) // СЗ РФ. - 2005. - № 1 (ч. 1)

5)Банковские операции Учебник М.Р. Каджаева С.В. Дубровская

6)Статья 382. Основания и порядок перехода прав кредитора к другому лицу. Консультант-Плюс (30 ноября 1994)

7)Официальный сайт Национального бюро кредитных историй http://www.nbki.ru/.

8)Положение Банка России от 26.03.2007 г. № 302-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» с изменениями.

9)План счетов бухгалтерского учета и инструкция по его применению, утвержденный Приказом МФ РФ от 31.10.2000 г с изменениями.