- •Базовые концепции финансового менеджмента

- •Характеристика доминантных сфер (направлений) стратегического финансового развития предприятия

- •Особенности внеоборотных и оборотных активов.

- •Особенности собственного и заемного капитала.

- •Типы финансирования деятельности организации

- •Факторный анализ эффективности использования совокупных активов организации

- •Эффект финансового левериджа.

- •Расчет эффекта производственного рычага (левериджа),

- •Типы финансовой устойчивости предприятия

- •Абсолютные показатели финансовой устойчивости

- •Платежеспособность и ликвидность

- •Основные показатели финансово – хозяйственной деятельности организации

- •Показатели чистых денежных потоков по видам деятельности организации

- •Расчет эффективности инвестиционного проекта по стандартным критериям

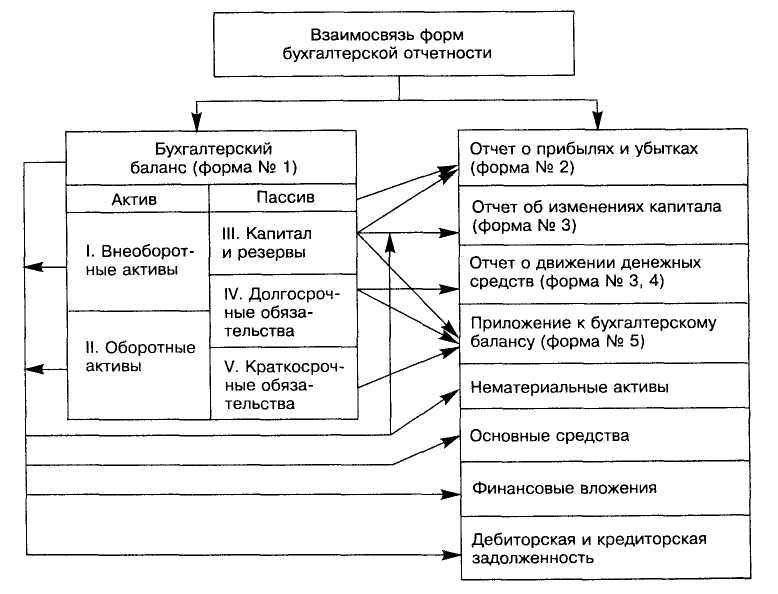

Рис. 1. Схема информационных взаимосвязей форм бухгалтерской отчетности

Основные взаимосвязи между отчетными формами.

Связь 1. Нераспределенная (чистая) прибыль приводится в бухгалтерском балансе (раздел III), отчете о прибылях и убытках (форма № 2) и отчете об изменениях капитала (раздел I). Кроме того, в форме № 2 показывают факторы, под действием которых сложился данный финансовый результат.

Связь 2. Конечное сальдо отложенных налоговых активов и отложенных налоговых обязательств показывают в бухгалтерском балансе (разделы I и IV) и в отчете о прибылях и убытках.

Связь 3. Долгосрочные и краткосрочные финансовые вложения общей суммой отражают в бухгалтерском балансе (разделы I и II), а их расшифровку по видам вложений приводят в приложении к балансу по форме № 5 (в разделе «Финансовые вложения»). В справочном разделе формы № 5 эмиссионные ценные бумаги (акции и облигации) показывают по текущей рыночной стоимости.

Связь 4. Дебиторскую задолженность по отдельным видам на начало и конец отчетного периода отражают в бухгалтерском балансе (раздел II), а подробная расшифровка ее статей представлена в форме № 5 (в разделе «Дебиторская и кредиторская задолженность»).

Связь 5. Кредиторскую задолженность по ее отдельным элементам на начало и конец отчетного периода приводят в бухгалтерском балансе (раздел V), а подробная расшифровка ее статей дана в форме № 5 (в разделе «Дебиторская и кредиторская задолженность»).

Связь 6. Капитал и резервы по их видам находят отражение в бухгалтерском балансе (раздел III), а их движение за отчетный период — в отчете об изменениях капитала (раздел I). В данном отчете (форма 3) раскрывают факторы, повышающие и понижающие размер собственного капитала предприятия.

Связь 7. Общую сумму резервного капитала на начало и конец отчетного периода приводят в бухгалтерском балансе (раздел III), а подробная расшифровка финансовых резервов по их видам представлена в отчете об изменениях капитала (раздел «Резервы»).

Связь 8. Общая сумма доходных вложений в материальные ценности на начало и конец отчетного периода в бухгалтерском балансе (раздел I) аналогична сумме по данной статье, показанной в приложении к балансу по форме № 5 (раздел «Доходные вложения в материальные ценности»). В приложении к балансу дают расшифровку этой статьи и приводят амортизацию доходных вложений в материальные ценности.

На практике существуют и другие взаимосвязи между показателями форм бухгалтерской отчетности, имеющие более частный характер.

Зная содержание и взаимосвязи между показателями отчетности, можно переходить к ее углубленному финансовому анализу.

Базовые концепции финансового менеджмента

Финансовый менеджмент как учебная и научная дисциплина характеризуется наличием ряда взаимосвязанных финансовых концепций, развитых в рамках теории финансов. С помощью каждой базовой концепции выражается основная точка зрения на какое-либо явление.

Концепция (лат. conceptio — понимание, система) представляет собой определенный способ понимания. С помощью концепции или системы концепций выражается основная точка зрения на данное явление, задаются рамки, определяющие сущность и направления развития этого явления.

Финансовый менеджмент базируется на ряде взаимосвязанных фундаментальных концепций, развитых в рамках теории финансов.

Концепция денежного потока, которая предполагает идентификацию денежного потока, его продолжительность и вид, оценку факторов, определяющих величину его элементов, выбор коэффициента дисконтирования и оценку риска, связанного с данным потоком.

Концепция временной оценки денег, смысл которой состоит в том, что денежная единица, имеющаяся сегодня, и денежная единица, ожидаемая к получению через некоторое время, не равноценны.

Эта неравноценность определяется действием трех основных причин, а именно: инфляцией, риском неполучения ожидаемой суммы и оборачиваемостью.

Концепция компромисса между риском и доходностью. Получение любого дохода в бизнесе связано с определенным риском. Связь между этими характеристиками прямо пропорциональная. Категория риска используется в оценке инвестиционных проектов, формировании инвестиционного портфеля, выборе финансовых инструментов, принятии решений по структуре капитала и др.

Концепция стоимости капитала. Обслуживание того или иного источника обходится предприятию неодинаково. Каждый источник финансирования имеет свою стоимость: например, за банковский кредит необходимо платить проценты, за выпуск акций — выплачивать дивиденды и т.п. Количественная оценка капитала имеет важнейшее значение в анализе инвестиционных проектов и выборе альтернативных вариантов финансирования деятельности предприятия.

Концепция эффективности рынка капитала. Применительно к рынку капитала термин «эффективность» понимается не в экономическом, а в информационном плане. Степень эффективности рынка характеризуется уровнем его информационной насыщенности и доступности информации участникам рынка. Логика концепции такова: объем сделок по купле и продаже ценных бумаг зависит от того, насколько точно текущие цены соответствуют внутренним стоимостям. Уровень эффективности рынка капитала характеризует, насколько быстро информация отражается на ценах.

Концепция асимметричности информации тесно связана с предыдущей концепцией. Смысл ее заключается в том, что отдельные категории лиц могут владеть информацией, недоступной другим участникам рынка. В известной мере именно асимметричность информации способствует существованию рынка капитала, т.к. каждый потенциальный участник рынка имеет собственное суждение по поводу соответствия цены и внутренней стоимости ценной бумаги, базирующееся чаще всего на убеждении, что именно он владеет информацией, недоступной другим участникам.

Концепция агентских отношений становится актуальной в условиях развитых рыночных отношений, когда происходит разделение функций владения и управления компанией. Интересы владельцев и управленцев далеко не всегда совпадают. Чтобы в известной мере нивелировать возможные противоречия и ограничить нежелательные действия менеджеров, владельцы компаний вынуждены нести так называемые агентские издержки.

Концепция альтернативности затрат/результатов. Финансовое решение должно приниматься в результате сравнения альтернативных вариантов и в результате отказа от какой-либо альтернативы. Альтернативные затраты/результаты представляют собой не совокупный уровень произведенных затрат или полученных результатов, а дельту (экономию на затратах, прирост результата), полученную в результате отказа от альтернатив, и выбора иного варианта использования ресурсов. Альтернативные затраты/результаты называют ценой шанса или ценой упущенных возможностей.

Концепция временной неограниченности функционирования хозяйствующего субъекта. Создавая компанию, учредители обычно исходят из стратегических установок, а не из сиюминутных соображений. Она служит основой стабильности и определенной предсказуемости развития событий на рынке, динамики цен, залогом долгосрочного инвестирования.

Процесс накопления (наращивания)капитала прослеживается следующим образом:

Год |

Накопленная сумма при начислении простого процента, тыс. ден. ед. |

Накопленная сумма при начислении сложного процента, тыс. ден. ед. |

|

FV=PV (l + i*n)

|

FV=PV (l + i)n |

1-й |

400 + 400 х 0,10 = 440 |

400 + 400x0,10 = 440 |

2-й |

440 + 400x0,10 = 480 |

440 + 440x0,10 = 484 |

3-й |

480 + 400x0,10 = 520 |

484 + 484x0,10 = 532,4 |

Временная оценка денежных потоков основана на использовании шести функций сложного процента существует в следующей последовательности:

Шесть (финансовых) функций сложного процента позволяют устанавливать количественную взаимосвязь стоимости денег в разные периоды времени и получать количественную оценку временной стоимости денег как капитала, способного приносить доход.

Базовые финансовые функции сложного процента

Номер функции сложного процента |

Прямая функция, коэффициент |

Характеристика функции |

1.Будущая стоимость денежной единицы (накопленная сумма единицы) |

FV=PV (l + i)n

|

(1+r)n — множители наращения |

Будущая стоимость денежной единицы при более частом, чем 1 раз в год, начислении процентов |

|

|

2. Будущая стоимость обычного аннуитета (PMT - регулярный платеж в начале каждого периода) |

|

|

3 Фактор фонда возмещения капитала - периодический взнос в фонд накопления

|

|

|

4.Дисконтирование - текущая стоимость денежной единицы при начислении процентов 1 раз в год

|

|

|

5.Текущая стоимость обычного аннуитета при платежах в конце каждого периода

|

|

|

6. Взнос на амортизацию единицы |

|

|

Обозначения в приведенных выше формулах:

PV — текущая стоимость денежной единицы;

i — годовая процентная ставка;

n — количество лет (периодов);

k — количество платежей в течение одного года (периода);

FV – будущая стоимость денежной единицы;

РМТ – единовременный платеж n-ого периода.

Рассчитайте по условиям задач значения базовых функций сложного процента.

-

Функция сложного процента

Значение коэффициентов

Итоговое значение

Инвестору за 5 лет необходимо накопить капитал для реализации инвестиционного проекта в сумме 1,5 млн. рублей, определить периодически депонируемый поток платежей (ежемесячно) от дохода, по ставке 16% годовых.

Рассчитать будущую стоимость потока арендных платежей, возникающих в конце года, если годовой арендный платеж первые четыре года составляет 400 тыс. руб., затем он уменьшится на 150 тыс. руб. и сохранится в течение трех лет. Ставка дисконта — 12%.

Достаточно ли положить на счет 400 тыс. руб.лей на депозитный счет с ежемесячным начислением сложных процентов по ставке 14% годовых для приобретения через 7 лет дома стоимостью 700 тыс. руб.

Определите современную (текущую) величину вложенных средств, которые должны быть выплачены через 4 года в сумме 300 тыс. рублей. В течение этого периода на первоначальную сумму начисляются сложные проценты по ставке 14 % годовых?

Сбербанк выдал кредит на сумму 2 млн руб. сроком на 10 лет под 12% годовых. Погашение кредита должно производиться равными ежегодными выплатами в конце каждого года, включающими погашение основного долга и процентные платежи.

Какую сумму необходимо вложить родителям в банк, начисляющий 14 % годовых, чтобы хватило перечислять за обучение по 30 тыс. рублей в год (период обучения 5 лет).

Цена капитала на финансовом рынке определяется процентной ставкой. Она зависит от ряда факторов, основными из которых являются спрос и предложение денежных ресурсов на финансовом рынке.

Процентная ставка используется для определения стоимости денег с учетом временного фактора. Могут применяться простые, сложные и непрерывно начисляемые процентные ставки.

При сравнении разновременных денежных потоков особую роль играет понятие приведенная {текущая) стоимость денежных потоков. На практике применяются шесть процентных множителей:

Множитель сложного процента, который выражает стоимость 1 руб., инвестированного сегодня под г % в год сроком на п лет. Будущая величина инвестированных сегодня V руб. определяется как произведение множителя сложного процента на сумму инвестиций V.

Множитель приведенной стоимости 1 руб. выражает сегодняшнюю стоимость 1 руб., который будет получен через n лет при процентной ставке, равной r % в год. Для определения приведенной величины 5 руб., получаемых через п лет, необходимо значение V умножить на множитель приведенной стоимости 1 руб.

Множитель сложного процента для аннуитета, который позволяет найти будущую стоимость вложений в виде аннуитетов в 1 руб. под r % в течение n лет.

Множитель приведенной стоимости 1 руб. аннуитета, который позволяет определить при заданной процентной ставке приведенную величину денежных потоков в виде аннуитетов, получаемых в течение ряда лет начиная с будущего года.

Множитель накопительного фонда, который позволяет определить, сколько денежных средств необходимо инвестировать каждый период под r % в период, чтобы через п периодов на счету был накоплен 1 руб.

Множитель погашения кредита выражает собой сумму денег, которую необходимо платить каждый период в течение п периодов с целью погашения кредита в 1 руб., полученного под r % в период.

Если денежные потоки изменяются, подчиняясь закону арифметической прогрессии, приведенная величина потоков рассчитывается как сумма приведенной величины аннуитетов и приведенной величины приростной части таких денежных потоков. Если денежные потоки изменяются, подчиняясь закону геометрической прогрессии, значение приведенной величины таких потоков будет зависеть от величины ставки дисконтирования и знаменателя геометрической прогрессии.

При заключении кредитного соглашения с банком заемщик должен ориентироваться на минимум издержек, связанных с обслуживанием долга, поскольку разные схемы погашения кредита обусловливают разные издержки по амортизации основного долга.

коэффициент приведения ренты

коэффициент приведения ренты