- •Гроші і їх суть

- •Необхідність грошей і їх еволюція

- •Функції грошей: засіб обігу. Міри,вартості, засіб нагромадження,засіб платежу, світові гроші.

- •Грошова маса та її структура

- •Погляди економістів на функції грошей

- •Швидкість обігу грошей

- •Попит на гроші

- •Грошовий ринок Грошовий ринок

- •Специфіка грошового ринку

- •Структура грошового ринку Ринок позичкових зобов'язань, цінних паперів, валютний ринок

- •Канал запозичень

- •Сектор непрямого (опосердкованого) фінансування

- •Ринок грошей та капіталів

- •Ринок капіталів

- •Підринки фондовий, банківських кредитів ,послуг не банківських фінансово-кредитних інститутів

- •Попит та пропозиція на грошовому ринку

- •Попит на гроші

- •Пропозиція грошей

- •Рівновага на грошовому ринку

- •Кредитні гроші Кредитні гроші

- •Вексель

- •Банкноти

- •Грошові системи металічного обігу

- •Система паперових грошей

- •Грошові системи(14. Елементи грошових систем)

- •Типи грошових систем

- •Біметалізм і його різновидності

- •Монометалізм і його різновидності

- •Типи інфляції Типи інфляції

- •Форми прояву інфляції

- •Необхідність і суть кредиту Необхідність кредиту

- •Суть кредиту

- •Теорії кредиту

- •Суть і види проценту

- •Фактори, що визначають рівень проценту

- •Типи кредитних відносин

- •Форми кредиту

- •Інструменти грошово-кредитної політики

- •Регулювання офіційної облікової ставки

- •Розвиток операцій на відкритому ринку

- •Політика дешевих і дорогих грошей

- •Позабанківські фінансово-кредитні інститути

- •9.1. Сутність і основні функції небанківських кредитних установ

- •Інвестиційні фонди і інвестиційні компанії

- •Закон України «Про банки і банківську діяльність»

- •Активні операції центральних банків

- •Пасивні операції центральних банків

- •Пасивні операції комерційних банків

- •Розвиток поза банківських фінансових інститутів в Україні

- •Кредитна система України і основні напрямки її реформування. Міжнародний валютний фонд.

- •7.3. Механізм кредитування та фінансування мвф

- •Поняття грошово-кредитної політики

- •Світовий банк

- •43. Міжнародний банк реконструкції і розвитку

- •Система «Золотого стандарту»

- •Система золотого стандарту

- •Бреттон-Вудська валютна система

- •Ямайська валютна система

- •Європейська валютна одиниця

- •Валютні курси

- •Конвертованість валют

- •Металістична теорія грошей

- •Номіналістична теорія грошей

- •Кількісна теорія грошей

- •Натуралістична теорія кредиту

- •Капіталотворча теорія кредиту

- •Монетаристська теорія грошово-кредитного регулювання

- •Кейнсіанська теорія грошово-кредитного регулювання

- •Теорія раціонального кредитування

- •Принципи раціонального кредитування

- •Організація кредитування

- •Кредитний договір і його зміст

- •Основні види банківських позичок

- •Порівняльна характеристика монетаристської і кейнсіанської теорії грошово-кредитного регулювання

- •Основні напрямки реформування нбу

- •Інструменти грошово-кредитної політики і використання їх нбу для регулювання грошової пропозиції

- •Строкові вклади і їх види

- •Основні види кредитного забезпечення

- •4.1.7. Оцінювання кредитоспроможності позичальника як один із методів управління кредитним ризиком

Фактори, що визначають рівень проценту

Процент за кредит, або позичковий процент, — це плата, яку отримує кредитор від позичальника за користування позиченими коштами.

Формування процентної ставки залежить від багатьох чинників, а саме:

— рівня облікової ставки НБУ;

— терміну надання позики;

— особливостей забезпечення кредиту;

— платоспроможності й авторитету позичальника;

— темпу інфляції; .

— перспектив зміни ринкової кон'юнктури;

— інших чинників.

Сукупність цих чинників (факторів) визначає межі диференціації кредитного процента.

У банківській практиці використовується поняття маржі.

Маржа — це різниця між процентними ставками (в загальному розумінні), а в процесі кредитування — різниця між ставками виданих кредитів (ставки позичкового процента) і ставками залучених коштів (ставки депозитного процента). Величина маржі має бути такого рівня, щоби забезпечити належну рентабельність КБ і створювати фінансові ресурси для його розвитку. Показником, що кількісно характеризує плату за кредит, є норма процента, або процентна ставка, що розраховується за формулою:

![]()

де Д — річний дохід на позичковий капітал;

К — середньорічна сума наданого кредиту.

Норма процента залежить від величини норми прибутку, яка є максимальною межею норми процента. Мінімальну межу норми процента точно визначити неможливо, але вона повинна покривати витрати кредитора, пов'язані з операцією, і приносити йому хоча б мінімальний дохід.

Основними видами процентних ставок е:

— ринкова (формується безпосередньо на ринку позичкових капіталів);

— середня (формується за певний період часу).

На розмір процентної ставки за кредити впливають такі фактори:

— макроекономічні (рівень інфляції; рівень облікової ставки центрального банку; попит та пропозиція на кредитному ринку);

— мікроекономічні (термін користування кредитом; розмір кредиту; рівень ризику).

Для нарахування простих процентів за депозитами і кредитами банків використовують формулу:

![]()

де К — розмір плати за користування коштами;

С — сума кредиту чи депозиту;

Т — термін користування грошима (у днях);

П — процентна ставка.

Нарахування складних процентів здійснюється так:

![]()

де FV — розмір плати за користування коштами;

P — сума наданих коштів;

R — процентна ставка;

п — кількість періодів.

Джерелом оплати позичкового процента є прибуток, який отримує позичальник.

Типи кредитних відносин

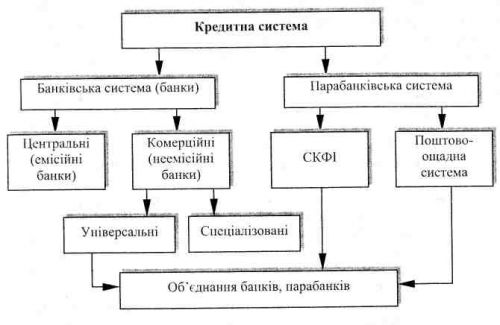

Складні і багатоманітні кредитні відносини знаходять свою реалізацію в кредитній системі. Науковою думкою напрацьовано два визначення категорії «кредитна система»:

1) як сукупність кредитних відносин, їх форм і методів реалізації та інститутів, за допомогою яких ці відносини функціонують;

2) кредитна система - це сукупність банків, спеціалізованих кредитно-фінансових інститутів, які здійснюють мобілізацію грошових ресурсів і надають їх у позику.

Друге визначення не дає повного уявлення про економічний зміст відносин, що реалізуються у банківській і парабанківській системах, не розкриває зміст мотивів об´єднання установ у парабанківську систему. І, нарешті, не всі парабанківські установи здійснюють позикові операції. Водночас, в першому визначенні кредитна система подана як сукупність специфічних економічних відносин, яким властиві свої форми і методи кредитування, що реалізуються в спеціальних установах. Кредитні відносини і спеціалізовані інститути, що їх реалізують, можна класифікувати так:

Типи кредитних відносин |

Інститути, які опосередковують відносини між кредиторами і боржниками |

Між банками і підприємствами |

Комерційні банки |

Між банками і державою |

Центральний банк |

Між підприємствами, організаціями та товариствами |

Парабанківські установи |

Між підприємствами, організаціями, товариствами та населенням |

Парабанківські установи |

Між фізичними особами |

Каси взаємодопомоги, кредитні спілки |

Зовнішньоекономічні кредитні відносини |

Спеціалізовані банки |

Необхідність кредитної системи викликана такими об´єктивними потребами:

а) організації кредитних відносин через кредитні установи, які акумулюють тимчасово вільні кошти і надають їх у позику для розвитку виробництва і розширення торгівлі;

б) управління та врівноваження відповідних грошових потоків, що творить особливу форму підприємницької діяльності;

в) технічної організації руху грошових коштів у економіці, її здійснюють інститути кредитної системи як посередники у забезпеченні руху коштів між різними суб´єктами ринку.

Процес розвитку кредитних відносин від найпростіших форм безпосереднього руху коштів від кредиторів до позичальників і навпаки привів до появи посередників, що стали акумулювати тимчасово вільні кошти і надавати їх у позику у формі банківського кредиту. Наступний розвиток кредиту привів до появи та розвитку спеціалізованих фінансових посередників, які обслуговують ті сегменти грошового ринку, що не зайняті банками. Завершив процес становлення кредитної системи історичний період створення єдиного органу регулювання кредитної системи - центрального (національного) банку, який став виконувати функції управління процесами організації кредитно-розрахункового й фінансового обслуговування господарства та інші суспільні дії.

Сучасна система організації нагромадження і розподілу тимчасово вільних коштів викликала появу чисельних інститутів кредитної системи, які за специфікою їх діяльності можна об´єднати у три великі групи:

1) центральні (національні) банки;

2) комерційні банки, які залежно від особливостей кредитних відносин бувають універсального типу і спеціалізовані (інвестиційні, інноваційні, ощадні, клірингові, іпотечні);

3) спеціалізовані кредитно-фінансові установи (парабанки): лізингові і факторингові компанії, брокерські і дилерські фірми, страхові компанії, пенсійні фонди, фінансові компанії, поштово-ощадні установи.

Загалом, кредитну систему країни можна виразити такою функціональною схемою: