- •Понятие финансов и финансовой системы. Признаки и функции финансов.

- •Элементы финансовой системы Российской Федерации.

- •Финансовая деятельность государства и муниципальных образований.

- •Предмет и метод финансового права.

- •Вопрос 2. Российская Федерация и субъекты рф как субъекты финансового права

- •Вопрос 3. Муниципальные образования как субъекты финансового права

- •Вопрос 4. Коллективные субъекты финансового права

- •Вопрос 5. Индивидуальные субъекты финансового права

- •Органы государственной власти как субъекты финансового права.

- •Коллективные субъекты финансового права.

- •Индивидуальные субъекты финансового права. Все в пред вопросе

- •Бюджетное право Российской Федерации: общая характеристика.

- •Бюджетные права Российской Федерации, субъектов рф и муниципальных образований.

- •Бюджетная классификация Российской Федерации.

- •Глава 4. Бюджетная классификация Российской Федерации

- •Информация об изменениях:

- •Информация об изменениях:

- •Информация об изменениях:

- •Информация об изменениях:

- •Принципы разграничения доходов и расходов между уровнями бюджетной системы Российской Федерации.

- •Гарант:

- •Информация об изменениях:

- •Гарант:

- •Информация об изменениях:

- •Гарант:

- •Информация об изменениях:

- •Гарант:

- •Информация об изменениях:

- •Гарант:

- •Информация об изменениях:

- •Гарант:

- •Информация об изменениях:

- •§ 1. Понятие и значение государственного и муниципального кредита 449

- •Информация об изменениях:

- •Информация об изменениях:

- •Информация об изменениях:

- •Гарант:

- •Информация об изменениях:

- •Информация об изменениях:

- •Информация об изменениях:

- •Информация об изменениях:

- •Гарант:

- •38. Понятие, принципы и стадии бюджетного процесса.

- •Гарант:

- •Информация об изменениях:

- •Информация об изменениях:

- •Гарант:

- •Информация об изменениях:

- •Информация об изменениях:

- •Гарант:

- •Гарант:

- •Гарант:

- •Информация об изменениях:

- •Информация об изменениях:

- •Гарант:

- •Информация об изменениях:

- •Гарант:

- •Гарант:

- •Информация об изменениях:

- •Информация об изменениях:

- •Информация об изменениях:

- •Информация об изменениях:

- •Информация об изменениях:

- •Информация об изменениях:

- •Информация об изменениях:

- •Гарант:

- •Информация об изменениях:

- •Гарант:

- •Информация об изменениях:

- •Информация об изменениях:

- •Информация об изменениях:

- •Информация об изменениях:

- •Информация об изменениях:

- •Информация об изменениях:

- •Информация об изменениях:

- •40. Стадия составления проекта бюджета.

- •41. Стадии рассмотрения и утверждения бюджета.

- •42. Исполнение бюджета по доходам и расходам. Отчёт об исполнении бюджета.

- •1) По методу построения:

- •1.2 Порядок формирования и использования внебюджетных фондов

- •1.3 Контроль за исполнением бюджетов государственных внебюджетных фондов

- •83. Понятие и особенности расчётного правоотношения в финансовом праве.

- •84. Правила ведения кассовых операций.

- •85. Валютные правоотношения: понятие, виды, объекты.

- •2. Субъекты валютного правоотношения

- •3. Объекты валютного правоотношения

- •4. Права и обязанности резидентов при осуществлении валютных операций

- •86. Валютное регулирование: понятие и содержание. Правила осуществления валютных операций.

- •87. Валютный контроль: понятие, принципы, органы.

- •Права и обязанности резидентов и нерезидентов

Органы государственной власти как субъекты финансового права.

Коллективные субъекты финансового права.

Индивидуальные субъекты финансового права. Все в пред вопросе

Понятие и особенности финансовых правоотношений. В сфере финансовой деятельности государства и местного самоуправления складываются различные и многообразные социальные взаимоотношения. Среди них финансовые отношения содержат в себе наиболее общие признаки движения (распределения, перераспределения) и соотношения между собой финансовых средств различных уровней.

В результате правовой регламентации финансовых отношений государство придает им юридическую формализованность и финансовые отношения приобретают новое качество и особый вид — становятся правовыми.

Вне правовых отношений финансовая деятельность неосуществима. Только при взаимосвязанных юридических правах и обязанностях, реализация которых гарантируется мерами государственного принуждения, может быть обеспечено получение государством и органами местного самоуправления запланированных доходов, их распределение и использование соответственно намеченным планам и программам.

Финансовые отношения обусловлены фактом существования государства, поэтому внешне выражаются в тех формах, которые им определяет государство. В финансовой сфере государство посредством права устанавливает виды доходов бюджетов, порядок установления и взимания налогов, определяет способы использования валютных ценностей и т. д.

Само государство (или муниципальное образование) в интересах общества осуществляет финансовую деятельность: организует поступление денежных средств в различные государственные (муниципальные) денежные фонды, распределяет и использует их на социально-экономические программы и другие общественно необходимые потребности. При этом государственные органы наделены властными полномочиями: они вправе издавать предписания, обязательные для исполнения другими участниками финансовых правоотношений — предприятиями, организациями, учреждениями, гражданами. Такого рода предписания могут быть адресованы также другим государственным органам согласно подчиненности и подконтрольности. Однако государственные органы, выступая в финансовых правоотношениях от имени государства, имеют не только право властных предписаний, но и обязанности, связанные с правами других участников финансовых правоотношений. Аналогично взаимодействуют с участниками финансовых правоотношений и органы местного самоуправления. Права всех участников финансовых правоотношений находятся под защитой государства, реализация их, как и выполнение финансовых обязанностей, обеспечивается его принудительной силой.

В процессе финансовой деятельности государства и местного самоуправления складываются и такие отношения, которые не требуют правового регулирования (например, аналитический учет, подготовительные расчеты проектов бюджетов и т. п.). Однако названная категория финансовых отношений не определяет сущности финансовой деятельности государства и местного самоуправления, поэтому именно финансовые правоотношения необходимы для осуществления целей в области аккумулирования, распределения и использования публичных финансов.

Финансовые правоотношения — своеобразный синтез правовых и экономических материй, являясь как бы экономико-правовой категорией. На экономическую природу финансовых правоотношений обращал внимание Е. А. Ровинский, отмечая, что «важнейшая особенность финансовых правоотношений заключается в том, что они являются юридической формой выражения и закрепления финансовых отношений, которые сами, в свою очередь, являются формой определенных экономических отношений». В финансовой деятельности государства и муниципальных образований разновидностью экономических отношений являются отношения по аккумулированию доходных источников в бюджеты, по поводу бюджетного финансирования, отношения в сфере межбюджетного субсидирования и т. п. Развитие федеративных отношений и становление института местного самоуправления обусловливают активное использование имеющихся финансовых инструментов и развитие новых механизмов финансовой деятельности. Следовательно, финансовые правоотношения охватывают совокупность денежных отношений, связанных с аккумулированием, распределением и использованием централизованных и децентрализованных фондов денежных средств государства или муниципальных образований в целях материального обеспечения задач и функций конкретной территории.

Таким образом, финансовые правоотношения — это экономико-правовые общественные отношения, урегулированные нормами финансового права, имеющие властно-имущественный характер и выражающие публичные интересы.

Признаки финансовых правоотношений

Финансовое правоотношение представляет собой разновидность правовых отношений, поэтому оно обладает общими признаками любого правоотношения, но имеет и характерные особенности.

Общие признаки финансовых правоотношений:

= возникают, изменяются или прекращаются только на основе правовых норм;

= индивидуально определены участники каждого конкретного правоотношения;

= связь между участниками правоотношения выражается через их субъективные права и юридические обязанности;

= носят волевой характер;

= охраняются государством.

Специфические признаки финансовых отношений вытекают из особой сферы их возникновения - финансовой деятельности государства и муниципальных образований:

во-первых, они возникают и функционируют в процессе планового аккумулирования, распределения и использования государственных или муниципальных денежных фондов;

во-вторых, являются разновидностью имущественных отношений, носящих публичный характер. В ходе осуществления финансовой деятельности возникают и процессуальные (организационные) правоотношения, но они имеют вторичный (производный) характер, т.к. обеспечивают движение финансовых ресурсов государства и муниципальных образований;

в-третьих, требуют обязательного участия государства или муниципального образования в лице компетентных органов или должностных лиц;

в-четвертых, большинство финансовых правоотношений построены по схеме «власть — подчинение»;

в-пятых, юридическая ответственность недобросовестного участника финансового правоотношения наступает не перед второй стороной, как в большинстве других отраслей права, а непосредственно перед государством.

Определяющим признаком при отграничении финансового правоотношения от смежных правоотношений (например, административных, гражданских, конституционных) является их возникновение в сфере финансовой деятельности государства и муниципальных образований и урегулирование нормами права.

Финансовые правоотношения отличаются тем, что они:

1) возникают в процессе финансовой деятельности государства;

2) одним из субъектов в этих правоотношениях всегда является управомоченный орган государства (финансовый орган, кредитное учреждение) или высший, а также местный орган государственной власти;

3) они почти всегда возникают по поводу денег — денежного платежа в доход государства, государственного расхода и т.п.

Эти три отличительные черты в совокупности выделяют финансовые правоотношения среди других видов правоотношений. Например, административные штрафы налагаются определенным органом государства и являются денежными, но они не возникают из финансовой деятельности государства и имеют цель не формирование фондов денежных средств, а наказание правонарушителей, поэтому данные отношения регулируются не финансовым, а административным правом.

В финансовых правоотношениях, как правило, отчетливо выступают два правовых элемента: государственно-властный (организационный) и имущественный.

Финансовая деятельность основывается на государственных актах. Мобилизация и расходование государством денежных средств представляет собой деятельность материального, имущественного характера. Поэтому финансовые правоотношения являются властно-имущественными отношениями.

Властно-имущественный характер типичен и для определенных административных правоотношений (конфискация и реквизиция, административные денежные штрафы, переход в муниципальную собственность бесхозяйного имущества). Но эти правоотношения возникают, изменяются и прекращаются в процессе управленческой деятельности государства, не связанной непосредственно с организацией финансовой деятельности, с поступлением денежных средств в доход государства.

Юридические факты в финансовом праве. Значение индивидуальных финансово-правовых актов и финансово-плановых актов как юридических фактов. Основанием возникновения, изменения и прекращения финансовых правоотношений являются юридические факты, т.е. предусмотренные нормами финансового права действия или события, которые влекут возникновение, изменение или прекращение у отдельных юридических или физических лиц финансовых прав и обязанностей.

Финансовые правоотношения возникают, изменяются и прекращаются при наличии определенных условий, предусмотренных нормами финансового права. Такими условиями служат юридические факты — конкретные жизненные обстоятельства, при которых на основе правовой нормы между субъектами финансового права должны сложиться правоотношения. Многообразие видов финансовых правоотношений обусловливает наличие огромного количества жизненных обстоятельств, признаваемых финансовым законодательством в качестве юридических фактов.

Юридические факты как основания финансовых правоотношений по волевому признаку делятся на действия и события.

Юридические факты-действия — это поведение субъектов финансового права, осуществляемое согласно их воле и желаниям. Такое поведение может полностью соответствовать требованиям действующего финансового законодательства либо ему противоречить. В зависимости от степени согласования с финансово-правовыми нормами юридические факты-действия подразделяются на правомерные и неправомерные.

В состав правомерных действий входят юридические акты, юридические поступки и правомерные действия, совершаемые с намерением достичь определенного финансово-правового результата или создающие какой-либо выраженный в материальной форме результат.

Большую часть неправомерных действий составляют финансовые правонарушения, т. е. виновные противоправные действия или бездействие. Неправомерными являются и так называемые объективно-противоправные действия, т. е. акты поведения субъектов финансового права, приводящие к противоправному результату. К названной группе относятся, например, случаи неисполнения налогоплательщиком обязательств вследствие действия непреодолимой силы; принятия субъектами РФ финансовых нормативных правовых актов, противоречащих Конституции РФ, федеральному законодательству либо содержащих иные правотворческие ошибки и т. д.

Для финансовых правоотношений наиболее характеры такие юридические факты, как утверждение финансово-плановых актов. В них конкретно выражены права и обязанности участников правоотношений в области финансовой деятельности.

На основании правовых норм и финансовых планов общего значения принимаются индивидуальные финансово-правовые акты, которые также ведут к возникновению, изменению или прекращению финансовых правоотношений. Это, например, извещение налогоплательщика налоговым органом о необходимости уплаты определенной суммы налога, распоряжение министерства о передвижении средств по статьям смет подведомственных учреждений в рамках сводной сметы этого министерства, о выделении временной финансовой помощи подведомственным предприятиям и др.

При неисполнении участниками финансовых правоотношений в своих обязанностей возникают правоотношения, связанные с применением мер ответственности (начисление пеней на невнесенную сумму налогового платежа в государственный или местный бюджет, прекращение финансирования при использовании средств не по целевому назначению и др.).

Юридические факты-события — это обстоятельства, не зависящие от воли людей (смерть и рождение человека, стихийное бедствие). События могут быть относительные и абсолютные.

Относительные события изначально могут быть связаны с волей-действием человека, но их развитие выходит из-под контроля и человек не может на них влиять (Чернобыльская авария).

Абсолютные события изначально не связаны с действиями человека и не зависят от его воли (извержение вулкана, землетрясение, цунами).

Правовая норма может связывать с ними возникновение, изменение или прекращение финансовых правоотношений.

События представляют собой обстоятельства, порождающие юридически значимые последствия, но не зависящие от воли людей. Например, смерть налогоплательщика прекращает налоговое правоотношение; увечье, полученное сотрудником налоговой полиции при исполнении им своих служебных обязанностей, является страховым случаем, т. е. юридическим фактом, лежащим в основе права требования выплаты страхового возмещения, рождение у гражданина ребенка, достижение лицом определенного возраста влияют на правоотношения по поводу налоговых платежей; в связи со стихийными бедствиями, эпидемиями возникают правоотношения по поводу предоставления субвенций из вышестоящего бюджета в нижестоящий.

Возникновение финансово-правовых отношений обычно осуществляется на основании правового нормативного или индивидуальногоюридического акта. Таким нормативным актом в области финансовой деятельности государства является Федеральный закон «О федеральном бюджете», который принимается ежегодно. Индивидуальным нормативным актом — извещение финансовым органом гражданина о необходимости уплатить какой-либо налог. Как событие может рассматриваться, например, увеличение числа иждивенцев в семье, что ведет к уменьшению налога на доходы физических лиц, т.е. данное событие изменяет финансово-правовое отношение.

Изменение финансовых правоотношений также происходит на основе нормативного акта, в связи с изменением предусмотренных в нем фактов и событий. Например, факт увеличения или уменьшения размера бюджетных ассигнований вызывает изменение данного правоотношения.

Прекращение финансовых правоотношений связано, например, с:

1) погашением финансового обязательства в результате уплаты суммы в срок или взыскания недоимки (просроченного платежа);

2) выполнением задания по государственным доходам, по бюджету или внебюджетным фондам;

3) использованием выданных бюджетных ассигнований;

4) осуществлением компетентными органами права сложения недоимок по налогам и т.д.

Понятие и виды государственного и муниципального финансового контроля. Финансовый контроль представляет собой один из видов государственного контроля за образованием, распределением и использованием ресурсов всех звеньев финансовой системы. Он направлен на проверку расходования государственных средств, своевременности и полноты мобилизации государственных ресурсов, законности расходов и доходов всех звеньев финансовой системы, соблюдения правил учета и отчетности.

В зависимости от органов, его осуществляющих, он подразделяется на государственный, внутрихозяйственный, аудит.

Финансовый контроль может быть государственный и муниципальный инегосударственный.

Государственный и муниципальный финансовый контроль является составной частью финансового контроля в широком смысле слова.

Субъектами финансового контроля являются независимые аудиторские службы, частные предприятия, некоммерческие организации и т.д.

Объектом финансово-правового регулирования является только государственный и муниципальный финансовый контроль, который осуществляется органами государственного финансового контроля и органами местного самоуправления.

Существование государственного и муниципального финансового контроля обусловлено контрольной функцией финансов. Эта функция обеспечивается слежением рублем за собиранием, распределением и использованием государством и муниципальными образованиями денежных средств в бюджет и государственные и муниципальные внебюджетные фонды. В связи с этим финансовый контроль осуществляется на всех стадиях финансовой деятельности государства и муниципальных образований: на стадиях собирания, распределения и использования денежных средств.

Непосредственной целью государственного и муниципального финансового контроля является обеспечение эффективности финансовой деятельности государства и муниципальных образований. Ведь с помощью финансового контроля государство следит за тем, чтобы все запланированные средства своевременно поступали в государственные фонды, а также за целевым использованием выделенных государственных средств и др.

В широком понимании целью государственного и муниципального финансового контроля, как и всякого другого, является создание научно обоснованной финансовой политики, создание эффективного финансового механизма.

Содержанием государственного и муниципального финансового контроля являются различные операции, осуществляемые в форме проверок и ревизий государственными органами, органами местного самоуправления, а иногда и банками и направленные на обеспечение эффективности финансовой деятельности государства и муниципальных образований:

- проверких выполнения финансовых обязательств перед государством и муниципальными, образованиями со стороны физических лиц и организаций;

- проверки и ревизиях целевого выделения государством и муниципальными образованиями запланированных денежных средств из бюджета и внебюджетных фондов (государственных и местных);

- проверки и ревизиях целевого использования средств, выделенных из бюджетов;

- проверки правил ведения кассовых операций на предприятиях, а также правил работы с валютной выручкой;

- ревизии финансово-хозяйственной деятельности организаций и др.

Государственный и муниципальный финансовый контроль отличается от экологического, различных видов технического контроля по объекту.

Объектом государственного и муниципального финансового контроля является не состояние окружающей природной среды, не технические механизмы, а денежные процессы, имеющие место при формировании, распределении и использовании государственных и муниципальных фондов денежных средств.

Непосредственным предметом государственного и муниципального финансового контроля являются бухгалтерские отчеты, балансы, сметы и другие документы.

Принципы осуществления финансового контроля

Финансовому контролю как неотъемлемой части финансовой деятельности присущи те же принципы, на которых строится ее осуществление и которые законодательно закреплены в Конституции РФ и иных нормативно-правовых актах. Условно эти принципы можно разделить на две группы: общие и специальные.

К общим принципам относятся: законность, гласность, федерализм, плановость и др.

Принцип законности в финансовой деятельности выражается в том, что весь процесс создания, распределения и использования фондов денежных средств детально регламентируется нормами финансового права, соблюдение которых обеспечивается возможностью применения к правонарушителям мер государственного принуждения. Невыполнение предписаний законодательных и иных нормативных актов о порядке формирования, распределения и использования фондов денежных средств может повлечь нестабильность в финансовых отношениях, необеспеченность финансовыми ресурсами разнообразных утвержденных государственных программ в различных сферах общественной жизни и другие отрицательные последствия.

Принцип гласности при осуществлении финансовой деятельности проявляется в процедуре доведения до сведения граждан, в том числе и с помощью средств массовой информации, содержания проектов различных финансово-плановых актов, принятых отчетов об их выполнении, результатов проверок и ревизий финансовой деятельности и т.д.

Принцип федерализма в финансовой деятельности проявляется в установлении Конституцией РФ разграничения компетенции Российской Федерации и субъектов Российской Федерации в области финансов. Так, в ст. 71 Конституции РФ зафиксировано, что в ведении Российской Федерации находятся финансовое, валютное, кредитное регулирование, денежная эмиссия, федеральные банки, федеральный бюджет, федеральные налоги и сборы; к совместному ведению Российской Федерации и субъектов Российской Федерации отнесено установление общих принципов налогообложения и сборов в Российской Федерации (ст. 72 Конституции РФ).

Принцип плановости в осуществлении финансовой деятельности означает, что вся финансовая деятельность государства базируется на основе целой системы финансово-плановых актов, структура которых, порядок составления, утверждения, исполнения закрепляются в соответствующих нормативных актах.

Основными финансово-плановыми актами являются федеральный бюджет и бюджеты субъектов Российской Федерации, местные бюджеты, бюджеты Пенсионного фонда и иных государственных внебюджетных фондов; финансово-плановым актом бюджетной организации — смета, баланс доходов и расходов — финансово-плановый акт производственных организаций.

Наряду с названными общими принципами осуществления финансовой деятельности финансовый контроль строится и на cooтветствующихспецифических принципах. Мировое сообщество на основе многолетнего опыта разработало основные принципы организации государственного финансового контроля, к реализации которых стремится каждое современное цивилизованное государство. Эти принципы изложены в Лимской декларации ИНТОСАИ (международная организация контрольных органов): независимость и объективность, компетентность и гласность.

Независимость контроля должна быть обеспечена: а) финансовой самостоятельностью контрольного органа; б) более длительными по сравнению с парламентскими сроками полномочий руководителей органов контроля; в) закреплением в конституции их статуса.

Объективность и компетентность подразумевают неукоснительное соблюдение контролерами действующего законодательства, высокий профессиональный уровень работы контролеров на основе строго установленных стандартов проведения ревизионной работы.

Гласность предусматривает постоянную связь государственных контролеров с общественностью и средствами массовой информации.

Из этих базовых принципов вытекают специальные принципы, носящие более прикладной характер, в том числе: результативность, четкость и логичность предъявляемых контролерами требований; неподкупность субъектов контроля; обоснованность и доказательность информации, приведенной в актах проверок и ревизий; превентивность; презумпция невиновности (до суда) подозреваемых в финансовых преступлениях лиц; согласованность действий различных контролирующих органов и др. Государственный и муниципальный финансовый контроль осуществляется системой органов, функционирующих на уровне Российской Федерации, субъектов Российской Федерации и на уровне муниципальных образований.

По содержанию финансовый контроль подразделяется на:

1) бюджетный - проводимый такими органами, как Парламент, Счетная палата РФ, Правительство РФ, Федеральное казначейство, правоохранительные органы;

2) налоговый - осуществляют налоговые органы, налоговая полиция, таможенные и иные правоохранительные органы;

3) банковский — контроль, проводимый ЦБ РФ, аудиторскими фирмами, правоохранительными органами;

4) валютный контроль - осуществляют Правительство РФ, ЦБ РФ, Федеральная служба России по валютному и экспортному контролю, иные органы и агенты валютного контроля, правоохранительные органы;

5) контроль за страховой деятельностью - проводится Департаментом страхового надзора Министерства финансов РФ и правоохранительными органами;

6) таможенный контроль — осуществляется Государственным таможенным комитетом.

Многообразие органов, осуществляющих государственный и муниципальный финансовый контроль, обусловлено финансовой деятельностью государства и муниципальных образований, и разнообразием ее сфер. Выделяют различные виды государственного и муниципального финансового контроля.

Государственный и муниципальный финансовый контроль подразделяется на общегосударственный (общемуниципальный) иведомственный финансовый контроль.

Общегосударственный (общемуниципальный) финансовый контроль осуществляется Министерством по налогам и сборам РФ, Федеральным казначейством, финансовыми органами местного самоуправления в отношении объектов независимо от их ведомственной подчиненности.

Ведомственный финансовый контроль подразделяется навнутриведомственный и внутрихозяйственный.

Внутриведомственный финансовый контроль осуществляют министерства, ведомства, управления администраций субъектов РФ и другие субъекты по отношению к подведомственным им организациям. Для такого рода контроля в министерствах, ведомствах создаются контрольно-ревизионные отделы и группы.

Внутрихозяйственный финансовый контроль проводится в самой организации специальными службами) Государственный и финансовый контроль осуществляется бухгалтериями, финансовыми отделами государственных и муниципальных унитарных предприятий и другими организациями, все имущество которых является государственной собственностью. Правовой базой такого контроля является Федеральный закон «О бухгалтерском учете». Главный бухгалтер предприятия обеспечивает соответствие хозяйственных операций законодательству Российской Федерации и контролирует движение имущества и выполнение обязательств. Это достигается, в частности, через обязательность подписи главного бухгалтера на денежных и расчетных документах, финансовых и кредитных обязательствах (ст. 7).

В зависимости от времени проведения финансовый контроль подразделяется на: предварительный, текущий, последующий.

Предварительный государственный и муниципальный финансовый контроль производится соответствующими государственными органами и органами местного самоуправления до совершения финансовых операций, непосредственно обеспечивающих образование, распределение и использование государственных и муниципальных фондов денежных средств. Этот вид контроля предотвращает нарушения финансовой дисциплины. Предварительный финансовый контроль осуществляется в процессе разработки финансовых планов и смет, обоснованности расчетов прибыли и т.д.

Текущий (оперативный) государственный и муниципальный финансовый контроль производится ежедневно финансовыми службами в момент совершения финансовых операций, а именно: в процессе расходования организациями бюджетных средству совершения иных операций бухгалтерами предприятий и т.д.

Предварительный и текущий финансовый контроль осуществляются исключительно путем визуальных проверок, т.е. главные бухгалтеры, начальники финансовых служб отдают распоряжения, приказы в устной или письменной форме о приостановлении финансовых операций, совершаемых с нарушением установленного порядка. Актами и справками такой контроль не оформляется.

Последующий финансовый контроль осуществляется после совершения финансовых операций и направлен на выявление тех нарушений, которые не были установлены во время предварительного и текущего контроля. В ходе этого вида контроля государство и муниципальные образования проверяют законность использования управомоченными субъектами выделенных им из бюджета и государственных внебюджетных фондов денежных средств; соблюдение правил при ведении организациями кассовых операций; правильность уплаты налогов и сборов и др. Результаты последующего финансового контроля со стороны государства и муниципальных образований могут служить в соответствующих случаях основанием для применения к нарушителям финансовой дисциплины мер финансово-правовой, а также административной и даже уголовной ответственности.

Государственный и муниципальный финансовый контроль подразделяется по форме проведения на обязательный и инициативный.

Обязательный финансовый контроль производится компетентными органами в соответствии с требованиями законодательства. В соответствии с Налоговым кодексом РФ обязательный финансовый контроль за налогообложением осуществляют органы Министерства по налогам и сборам РФ. Обязательный финансовый контроль проводят Счетная палата РФ, Федеральное казначейство и др. Инициативный финансовый контроль назначается по решению хозяйствующих субъектов при наличии в том потребности. Инициативный государственный и муниципальный финансовый контроль осуществляется по решению руководителей государственных и муниципальных унитарных предприятий, а также других организаций, все имущество которых является государственной и муниципальной собственностью (Росгосстрах, Военно-страховая компания и др.).

Государственный и муниципальный финансовый контроль подразделяется на отдельные виды в зависимости от сферы финансовой деятельности:

= бюджетный,

= налоговый контроль;

= контроль за денежной массой,

= валютный,

= страховой контроль.

Государственный и муниципальный финансовый контроль подразделяется на виды и в зависимости от органов, его осуществляющих. В этом случае выделяется финансовый контроль:

= представительных органов власти и местного самоуправления;

= Президента РФ;

= исполнительных органов власти: общей и специальной компетенции;

= ведомственный финансовый контроль;

= внутрихозяйственный финансовый контроль.

Органы государственного и муниципального финансового контроля. Представительные органы власти на уровне Российской Федерации, субъектов РФ и органы местного самоуправления осуществляют финансовый контроль в ходе рассмотрения:

а) проектов бюджетов и проектов бюджетов государственных внебюджетных фондов;

б) отдельных вопросов исполнения бюджетов и бюджетов государственных внебюджетных фондов; а также

в) при рассмотрении и утверждении отчетов об исполнении бюджетов федерального, региональных, местных и бюджетов государственных внебюджетных фондов.

Контроль представительных органов власти осуществляется через комитеты и комиссии, образуемые представительными органами власти на каждом уровне.

В Федеральном Собрании РФ особая роль в деле финансового контроля принадлежит Комитету по бюджету, налогам, банкам и финансам, образованному Государственной Думой, а также комитету по бюджету, налоговой политике, финансовому, валютному и таможенному регулированию, банковской деятельности Совета Федерации.

Федеральным Собранием РФ образован постоянно действующий орган государственного финансового контроля — Счетная палата Российской Федерации.

Счетная палата организует и проводит оперативный контроль за исполнением федерального бюджета в отчетном году: комплексные ревизии и тематические проверки по отдельным разделам и статьям федерального бюджета, бюджетов федеральных внебюджетных фондов; экспертизу проектов федерального бюджета, законов и иных нормативных правовых актов; анализ и исследование нарушений и отклонений в бюджетном процессе; подготовку и представление заключений в Совет Федерации и Госдуму по исполнению федерального бюджета и бюджетов федеральных внебюджетных фондов в отчетном году; подготовку и представление заключений и ответов на запросы органов государственной власти РФ.

Контрольные полномочия Счетной палаты распространяются на все государственные органы и учреждения в Российской Федерации, на федеральные внебюджетные фонды, на органы местного самоуправления, организации; банки, страховые компании и др.

Методами работы Счетной палаты являются ревизии и проверки.

По результатам проведенных контрольных мероприятий Счетная палата направляет проверяемым субъектам представления для принятия мер по устранению выявленных нарушений, возмещению причиненного государству ущерба и привлечению к ответственности должностных лиц, виновных в нарушении законодательства Российской Федерации и бесхозяйственности.

Представительные органы власти субъектов РФ осуществляют финансовый контроль в соответствии с конституциями и уставами субъектов РФ. Во всех субъектах РФ имеются счетные палаты, контролирующие региональные бюджеты.

Представительные органы местного самоуправления осуществляют финансовый контроль в соответствии с ФЗ от 12 августа 1995 г. «Об общих принципах организации местного самоуправления в Российской федерации», а также на, основании уставов муниципальных образований.

Финансовый контроль Президента РФ

Такой контроль осуществляется через Главное контрольное управление Президента РФ, созданное в соответствии с Указом Президента РФ от 16 марта 1996 г.

Государственный финансовый контроль не является единственным видом деятельности Главного контрольного управления Президента РФ, а осуществляется им в ходе контроля исполнения федеральными органами исполнительной власти, органами исполнительной власти субъектов РФ, их должностными лицами, а также организациями федеральных законов, указов и распоряжений Президента РФ.

Финансовый контроль исполнительных органов власти

Данный вид контроля осуществляется исполнительными органами государства и местного самоуправления общей и специальной компетенции.

При Правительстве РФ могут создаваться различные комиссии, имеющие функции финансового контроля.

Контрольные полномочия органов исполнительной, власти общей компетенции предусмотрены в конституциях и уставах субъектов РФ.

Финансовый контроль, осуществляемый органами исполнительной власти специальной компетенции, подразделяется на два вида:

а) финансовый контроль в отношении функционально подчиненныхсубъектов, т.е. по линии финансовой деятельности государства и муниципальных образований;

б) финансовый контроль органов исполнительной власти в системе ведомства (ведомственный финансовый контроль).

К органам исполнительной власти специальной компетенции, осуществляющим финансовый, контроль в отношении функционально подчиненных субъектов, относятся: Министерство финансов РФ и органы казначейства, Министерство по налогам и сборам РФ и подчиненные ему налоговые органы, а также таможенные органы и др.

Функции и права в сфере государственного финансового контроля Министерство финансов РФ осуществляет через свои структурные подразделения: Департамент финансового контроля и аудита, Главное управление федерального казначейства, а также контрольно-ревизионные органы Министерства финансов РФ в субъектах РФ.

Территориальные контрольно-ревизионные органы осуществляют последующий финансовый контроль на территории соответствующего субъекта РФ:

а) контролируют целевое использование средств федерального бюджета и государственных внебюджетных фондов;

б) проводят документальные ревизии и проверки финансово-хозяйственной деятельности организаций любых форм собственности по мотивированным постановлениям правоохранительных органов;

в) контролируют своевременное устранение нарушений в финансово-хозяйственной деятельности проверенных управлением организаций, а также возмещение ими причиненного ущерба и т.д.

Структурным подразделением центрального аппарата Минфина России является Главное управление федерального казначейства. Оно возглавляет систему органов федерального казначейства, которая складывается из органов казначейства в субъектах РФ, а также в городах, районах и районах в городах. Одной из главных задач органов федерального казначейства является: контроль за исполнением федерального бюджета, а также за поступлением и использованием внебюджетных федеральных средств.

Министерство по налогам и сборам, а также подчиненные ему налоговые органы на уровне субъектов РФ также являются органами специальной компетенции, осуществляющими государственный финансовый контроль.

Правом контролировать соблюдение налогового законодательства и по результатам составлять акты налоговой проверки обладают таможенные органы.

Финансовый контроль органов исполнительной власти специальной компетенции имеет место и в системе ведомств и называетсяведомственным финансовым контролем.

Ведомственный финансовый контроль осуществляют министерства, ведомства, в отношении подчиненных им организаций. Как правило, для этого в министерствах и ведомствах создаются специальные контрольно-ревизионные отделы, управления или группы. Вся контрольная деятельность министерств и ведомств в отношении подчиненных; организаций проходит под началом руководителя министерства и ведомства, а в ряде случаев и Правительства РФ.

Государственный финансовый контроль осуществляют банки, когда наделены государством властными полномочиями в сфере государственных финансов.

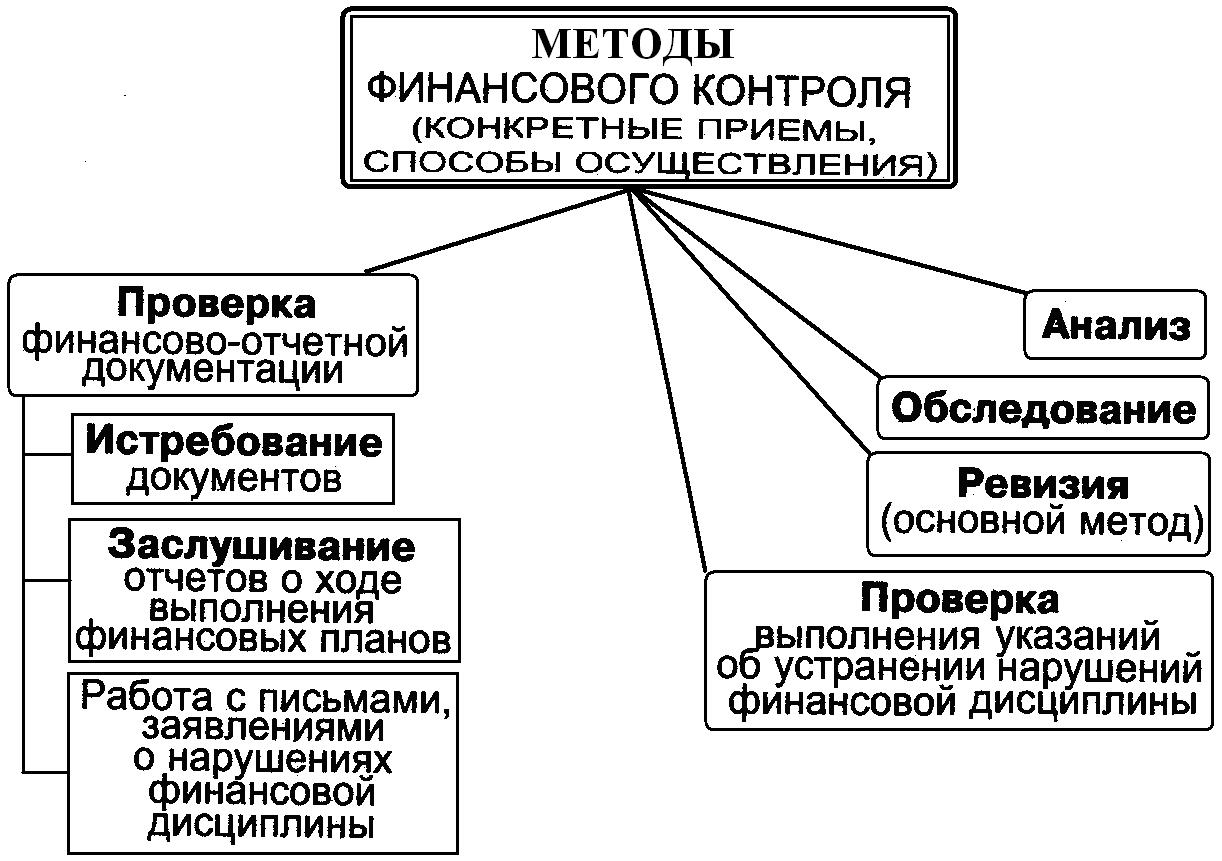

Методы государственного и муниципального финансового контроля. Финансовый контроль осуществляется с помощью различных способов, то есть методов, к которым относятся: проверка, обследование, анализ материалов и другие.

Государственный и муниципальный финансовый контроль осуществляется двумя основными методами — проверка и ревизия. Использование метода финансового контроля зависит от компетенции государственного органа или органа местного самоуправления, от времени осуществления финансового контроля относительно финансово-хозяйственной деятельности субъекта и т.д.

Проверка — это метод финансового контроля, предусматривающий исследование отдельных вопросов финансовой деятельности тех или иных субъектов на основе документов; получения объяснений от обязанных лиц, а также осмотра помещений и других объектов.

Из законодательства следует, что проверки подразделяются натематические и документальные.

Тематические проверки — это изучение отдельных сторон финансово-хозяйственной деятельности подконтрольного объекта.

Документальные проверки — это: изучение финансово-хозяйственной деятельности подконтрольного объекта только на основании документов: балансов, счет, отчетов и др.

Разновидностью тематической проверки является налоговая проверка, проводимая должностными лицами налоговых органов. Существует два вида налоговой проверки: камеральная и выездная.

Камеральная налоговая проверка является разновидностью документальной проверки, так как она проводится налоговым органом по месту его нахождения на основании документов, представленных налогоплательщиком, а также других документов, имеющихся у налогового органа (ст. 88 НК РФ).

Выездная налоговая проверка проводится на основании решения «руководителя (его заместителя) налогового органа не чаще одного роза в год и не может продолжаться более двух месяцев.

Только проверка как метод финансового контроля имеет место в ходе осуществления предварительного и текущего финансового контроля. Во всех случаях такие проверки являются документальными.

По результатам проверок, как правило, составляется акт, а в случае осуществления проверки Счетной палатой РФ — заключение. В акте налоговой проверки должны быть указаны документы, подтверждающие факты налоговых правонарушений, а также предложения по устранению выявленных, нарушений и применению санкций за нарушения законодательства о налогах и сборах. Акт подписывается должностными лицами налоговых органов и руководителем проверяемой организации либо индивидуальным предпринимателем.

Ревизия — это всеобъемлющий метод финансового контроля, представляющий собой детальное исследование финансово-хозяйственной деятельности подконтрольного объекта на предмет ее законности, целесообразности и эффективности.

Ревизии как метод государственного финансового контроля осуществляют: Счетная палата РФ, Контрольно-ревизионные органы Минфина России, контрольно-ревизионные отделы министерств, ведомств в отношении подчиненных организаций. Во всех случаях ревизия является методом последующего финансового контроля.

Ревизии подразделяются на:

= документальные и фактические,

= комплексные и тематические,

= плановые и внеплановые.

Комплексные ревизии охватывают всю финансово-хозяйственную деятельность ревизуемых объектов, а тематические затрагивают только отдельные стороны деятельности ревизуемого объекта. Плановые ревизии заранее планируются, а внеплановые осуществляются по случаю. Например, контрольно-ревизионные органы Минфина России по субъектам РФ осуществляют документальные ревизии по мотивированным постановлениям правоохранительных органов. Очевидно, что такие ревизии могут быть только внеплановыми.

По результатам ревизий составляется акт.

Финансово-правовая ответственность: понятие, признаки, виды. Регулируя осуществление физическими и юридическими лицами операции с финансовыми средствами, государство обязывает их посредством права выполнять установленные правовые предписания. Неисполнение либо уклонение от надлежащего исполнения финансово-правовых предписаний влечет неблагоприятные имущественные последствия для государственной деятельности и общества.

Реализация финансово-правовых норм зачастую встречает противодействие со стороны участников финансовых отношений. Обязанность уплачивать налоги вызывает у частных субъектов подсознательную попытку сокрытия дохода либо иных неправомерных деяний. Многие юридические лица в нарушение финансового законодательства не ввозят на территорию России полученную за рубежом валютную выручку или неправомерно вывозят российский капитал. Нарушению финансовых норм способствуют и высокие налоговые ставки и низкий уровень жизни населения.

Совокупность названных факторов создает предпосылки для совершения большого числа налоговых правонарушений и, как следствие, реакцию государства по защите своих имущественных интересов, поскольку несоблюдение установленного государством порядка осуществления финансовой деятельности приобретает публично-правовой характер.

Этим объясняются необходимость и возможность государственного принуждения, одной из форм которого является финансово-правовая ответственность.

Ответственность за нарушение финансового законодательства существует в зависимости от тяжести совершенного деяния или субъектного состава в финансовом праве и иных отраслях права. Учитывая эти обстоятельства, п. 3 и 4 ст. 108 НК РФ определяют соотношение налоговой ответственности с ответственностью, предусмотренной уголовным и административным законодательством. БК РФ устанавливает основания применения финансовой, административной или уголовной ответственности за нарушения бюджетного законодательства РФ (ст. 281—306).

Самостоятельный характер финансового права как отрасли российского права свидетельствует о наличии в его структуре мер государственного принуждения, составной частью которых выступают меры ответственности. Особенности предмета финансово-правового регулирования и методов правового воздействия на финансовые отношения придают специфику и юридической ответственности, применяемой к нарушителям финансового законодательства. Финансовое право имеет в своем составе охранительный институт финансово-правовой ответственности, отличающейся от общих мер ответственности наличием специальных, свойственных только финансовому праву мер и процедур государственного принуждения. Наиболее четко финансово-правовая ответственность стала оформляться после кодификации бюджетного и налогового законодательства.

Понятие финансовой ответственности — одна из основных финансово-правовых категорий, ее конструкция во многом определяет место и роль правового регулирования финансовых отношений в системе российского права.

Согласно ст. 71 Конституции РФ финансовое регулирование относится к предметам исключительного ведения Российской Федерации, поэтому меры государственного принуждения и ответственность за нарушения финансового законодательства могут устанавливаться только на федеральном уровне. Правовое регулирование финансовой ответственности осуществляется и внутриотраслевым законодательством.

Наличие либо отсутствие государственного принуждения определяет факт существования финансовой ответственности. Финансовая ответственность не связывается только с неблагоприятными последствиями для правонарушителя, которые наступают в результате совершенного им нарушения финансового законодательства. Карательные механизмы в финансовой ответственности существуют параллельно с правовосстановительными поскольку государству важно не только наказать нарушителя финансовой дисциплины, но и восстановить публичные интересы, компенсировать возникший ущерб разом.

В НК РФ понятия «налоговая ответственность» и «ответственность за совершение налоговых правонарушений» используются как равнозначные. Например, п. 1 ст. 101 НК РФ устанавливает, что по результатам рассмотрения материалов проверки руководителем (заместителем руководителя) налогового органа может быть вынесено решение о привлечении налогоплательщика к налоговой ответственности за совершение налогового правонарушения; ст. 107 НК РФ предусматривает возможность привлечения организаций и физических лиц к ответственности за совершение налоговых правонарушений. БК РФ оперирует понятием «ответственность за нарушение бюджетного законодательства РФ» (п. 2 ст. 1). Закон РФ «О валютном регулировании и валютном контроле» устанавливает порядок привлечения кответственности за нарушения валютного законодательства.

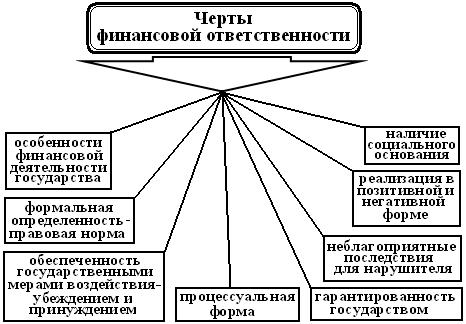

Черты и признаки финансовой ответственности

Финансовая ответственность включает в себя все признаки, характеризующие ее как правовую. Общеправовыми чертами финансовой ответственности являются:

= формальная определенность в виде фиксации в правовых нормах;

= гарантированность государством;

= реализация в двух формах — позитивной и негативной;

= обеспеченность государственными мерами воздействия — убеждением или принуждением;

= наступление для нарушителя определенных неблагоприятных последствий;

= осуществление в процессуальной форме.

Вместе с тем финансовая ответственность имеет определенную специфику, обусловленную особенностями финансовой деятельности государства и механизмом правового регулирования финансовых отношений. Обособление финансовой ответственности в самостоятельный вид юридической ответственности подтверждается и выделением в финансовом законодательстве процедурно-процессуальных норм, регулирующих производство по делам о финансовых правонарушениях.

Признаком финансовой ответственности является наличие социального основания, состоящего в необходимости охраны общественных отношений финансовой сферы. Нормы финансового права, как и другие нормы права, являются разновидностью социальных норм, поэтому финансовая ответственность реализуется в двух формах: позитивной (добровольной, активной) и негативной (государственно-принудительной, ретроспективной).

Позитивная финансово-правовая ответственность существует в силу добровольного выполнения субъектами финансового права своих обязанностей, она возникает на основе формальных (нормативных) признаков. Финансовая деятельность государства основывается не только на установлении запретов относительно совершения каких-либо действий. Одним из важнейших условий реализации финансово-правовых норм выступает добросовестное соблюдение субъектами финансового права предоставленных им прав и выполнение возложенных обязанностей. В этой связи субъекты финансового права должны неукоснительно соблюдать суверенные финансовые права государства, осознавать свой общественный долг уплачивать налоги, возвращать бюджетные ссуды и кредиты, использовать государственные денежные средства по целевому назначению и т. д.

Позитивный смысл финансово-правовой ответственности придают осознанные действия субъектов финансового права, направленные на выполнение возложенных обязанностей и реализацию финансовых полномочий в пределах предоставленных прав. Следовательно, основанием позитивной финансовой ответственности является соблюдение правовых норм, а не совершение финансового правонарушения.

Некоторые субъекты финансового права выполняют возложенные на них обязанности в силу осознания своего общественного долга, другие — в силу возможности применения наказания за неправомерное поведение. Поэтому в целом позитивная ответственность носит добровольный характер, но вместе с тем возможна и некоторая степень государственного принуждения. Относительно позитивной финансовой ответственности принуждение в виде угрозы наступления негативных последствий является только средством предупреждения нарушений финансового законодательства. По времени реализации позитивная ответственность предшествует негативной.

Позитивная финансовая ответственность основывается на принципах добросовестности предпринимательской деятельности и социальной справедливости.

Добровольная форма реализации финансовой ответственности имеет следующие юридические признаки:

= неразрывно связана с нормами финансового права, устанавливающими финансово-правовой статус субъекта;

= является юридической обязанностью, обусловленной финансово-правовым статусом; гарантирована государственным принуждением;

= реализуется добровольно в виде правомерного поведения;

= одобряется (в некоторых финансовых правоотношениях и поощряется) со стороны государства;

= осуществляется в рамках общих финансовых правоотношений.

Позитивная финансовая ответственность нацелена на недопущение нарушений порядка аккумулирования, распределения и использования государственных денежных фондов. Однако низкая правовая культура участников финансовых правоотношений, потребительское отношение к публичной власти, сопровождающиеся наличием высоких фискальные требований государства и противоречивого финансового законодательства провоцируют отдельных субъектов на совершение негативных поступков.

Нарушение норм финансового права обусловливает необходимостьнегативной финансовой ответственности, которая имеет несколько аспектов.

Во-первых, она представляет собой реакцию государства на нарушение финансового законодательства, выражающуюся в наложении на виновное лицо за совершенное деяние дополнительной обязанности претерпевать карательные меры государственно-принудительного воздействия в форме имущественных лишений (взысканий).

Во-вторых, финансовая ответственность может определяться как исполнение юридической обязанности на основе государственного принуждения. Согласно постановлению Конституционного Суда РФ в целях обеспечения выполнения публичной обязанности по уплате налогов и сборов и «возмещения ущерба, понесенного казной в результате ее неисполнения, законодатель вправе устанавливать меры принуждения в связи с несоблюдением законных требований государства.

Такие меры могут быть как правовосстановительными, обеспечивающими исполнение налогоплательщиком его конституционной обязанности по уплате налогов, т. е. погашение недоимки и возмещение ущерба от несвоевременной и неполной уплаты налога, так и штрафными, возлагающими на нарушителей дополнительные выплаты в качестве меры ответственности (наказания). При этом в выборе принудительных мер законодатель ограничен требованиями справедливости, соразмерности и иными конституционными и общими принципами права.

Негативная финансовая ответственность существует в двух формах:карательной (штрафной) и правовосстановительной (компенсационной).

Признаки финансовой ответственности:

1) материальные, характеризующие финансовую ответственность в качестве охранительного финансового правоотношения. Материальные признаки финансовой ответственности включают два аспекта:

= установление составов финансовых правонарушений и санкций за их совершение финансовым законодательством. Так, согласно ст. 2 НК РФ правовой базой налоговой ответственности служит законодательство о налогах и сборах, регулирующее властные отношения, возникающие в процессе привлечения к ответственности за совершение налогового правонарушения.

Финансовая ответственность соответствует общеправовым принципам юридической ответственности и принципам финансового права. Основанием применения финансовой ответственности является виновное совершение финансового правонарушения. Финансовая ответственность может быть исполнена правонарушителем в добровольном порядке, поэтому она не всегда связана с порицанием. Привлечение к финансовой ответственности не исключает возможности применения иных мер государственного принуждения за нарушения финансового законодательства;

= определение вида и меры государственно-властного принуждения через охранительное финансовое правоотношение. Санкции за нарушения финансового законодательства дифференцированы, носят имущественный характер, выражаются в денежной форме и взыскиваются уполномоченными органами;

2) процессуальные, характеризующие механизм реализации материального охранительного финансового правоотношения посредством производства по делу о финансовом правонарушении, осуществляемого компетентным органом согласно положениям финансового законодательства. Финансово-правовая ответственность реализуется в особой процессуальной форме, отличающейся от порядка применения иных видов юридической ответственности, и состоит из стадий производства по делам о финансовых правонарушениях. Процессуальный порядок привлечения к финансовой ответственности в части, составляющей предмет финансового права, реализуется финансово-контрольными, налоговыми органами государственных внебюджетных фондов, таможенными органами и др.;

3) функциональные, отражающие целенаправленность существования и применения финансовой ответственности. Цели финансовой ответственности выражаются в восстановлении нарушенных имущественных интересов государства, а также в наказании виновного, предотвращении совершения им новых финансовых правонарушений.

Финансовая ответственность является самостоятельной мерой защиты государственного финансового суверенитета, имеет собственную правовую природу и занимает строго отведенное место в финансовых правоотношениях. Названные признаки позволяют отличать финансово-правовую ответственность от иных мер государственного принуждения: мер безопасности, предупреждения, пресечения, защиты и т. д.

Наделение государства правом принуждать к несению финансовой ответственности не означает вседозволенности. Обе стороны охранительного правоотношения могут действовать только в границах финансового законодательства, а реализация финансовой ответственности возможна исключительно на основе норм финансового права, устанавливающих ответственность за конкретно-определенное правонарушение.

Понятие и признаки финансового правонарушения. Состав правоотношения финансовой ответственности представляет сложное социально-правовое явление, складывающееся из совокупности следующих элементов: субъекты (участники), права и обязанности субъектов (участников), их действия (поведение), объект правоотношения.

Субъекты финансовой ответственности. В правоотношении, складывающемся относительно финансовой ответственности, принимают участие как минимум две стороны: государство в лице компетентного органа, указанного в финансовом законодательстве, и правонарушитель. Между этими субъектами складываются охранительные финансовые правоотношения, в которых государство выступает в качестве управомоченной стороны, а правонарушитель — обязанной. Субъектом материального правоотношения финансовой ответственности является государство в целом, а не финансово-уполномоченные органы. Права и обязанности правонарушителя неразрывны и составляют правоотношения финансовой ответственности.

Право государства применять к нарушителю финансового законодательства меры государственно-правового принуждения (в том числе финансово-правовой ответственности) предполагает возникновение у правонарушителя обязанности претерпевать эти меры. Применение мер финансовой ответственности является одновременно правом и обязанностью государства, поскольку даже в тех случаях, когда правонарушитель добровольно прекращает совершение финансового правонарушения, государство не утрачивает права на применение соответствующих мер финансовой ответственности. Например, добровольная постановка на учет в налоговом органе после истечения установленного срока не исключает состава налогового правонарушения, предусмотренного ст. 117 НК РФ, и не освобождает налогоплательщика от предусмотренных мер финансово-правовой ответственности.

Охранительные финансовые правоотношения имеют юридическое и фактическое содержание. Юридическое содержание заключается в возможности совершения определенных действий со стороны государства в качестве управомоченного лица и необходимости определенных действий нарушителя финансового законодательства. Фактическое содержаниесоставляют сами действия участников охранительного правоотношения, направленные на реализацию предоставленных прав и возложенных обязанностей.

Объектом правоотношения финансовой ответственности является правовой статус нарушителя финансового законодательства. Возложение дополнительных лишений и ограничений имущественного характера, определенных мерой финансовой ответственности, приводит к изменению финансово-правового статуса правонарушителя.

Финансовая ответственность существует в рамках охранительного финансово-правового института, регулирующего общественные отношения финансовой сферы посредством введения запретов и установления мер государственного принуждения за их несоблюдение.

Охранительные правоотношения по своему составу и объему шире финансовой ответственности. Финансовая ответственность характеризует содержание правоохранительных отношений с позиций правового статуса правонарушителя, его дополнительных имущественных обязанностей, возникших в результате совершенного финансового правонарушения. Вместе с тем финансовая ответственность может быть реализована только в рамках охранительных правоотношений.

Самостоятельный характер финансово-правовой ответственности также проявляется в наличии особого процессуального порядка ее применения. Процессуальный порядок реализации финансово-правовой ответственности осуществляется посредством выделения ее стадий, что одновременно позволяет рассмотреть содержание охранительного финансового правоотношения в качестве динамичной системы.

Процессуальная форма финансовой ответственности как охранительного правоотношения имеет три стадии:

1) возникновение финансовой ответственности;

2) конкретизация финансовой ответственности посредством доказывания наличия элементов состава финансового правонарушения;

3) реализация финансовой ответственности.

Особенностью процессуальной формы финансовой ответственности выступает обязательный для государственного органа досудебный порядок разрешения отдельных категорий финансово-правовых споров. До обращения в суд за защитой нарушенных финансовых прав государства финансово-контрольный орган выносит правонарушителю предписание об устранении выявленных недостатков, приостанавливает финансирование в случае нецелевого использования бюджетных средств и т. д. Относительно налоговых органов НК РФ прямо предусмотрена обязанность предложить правонарушителю добровольно уплатить соответствующую сумму налоговой санкции. В случае отказа налогоплательщика добровольно уплатить сумму налоговой санкции или пропуска срока уплаты налоговый орган обращается в суд с исковым заявлением о принудительном взыскании налоговой санкции.

Наличие досудебного порядка рассмотрения дела о финансовом правонарушении вносит в механизм охранительного финансового правоотношения два вида процессуальных отношений: финансовые и гражданские (или арбитражные).

Первоначально реализация материального охранительного финансового правоотношения осуществляется в рамках финансового (налогового, бюджетного и т. д.) процесса, позволяющего обнаружить факт совершения финансового правонарушения и осуществить производство по делу о финансовом правонарушении.

Если правонарушитель добровольно не исполняет требование финансово-контрольного органа, то привлечение к финансовой ответственности осуществляется в рамках искового производства согласно правилам гражданского или арбитражного процесса. Например, согласно ст. 104 НК РФ до обращения в суд налоговый орган обязан предложить налогоплательщику добровольно уплатить причитающуюся сумму налоговой санкции.

Элементы механизма финансовой ответственности могут входить в предмет финансового права, а могут являться сферами регулирования иных отраслей российского права. Непосредственно к регулируемым финансовым правом относятся те охранительные отношения, которые складываются между государством и нарушителем финансовой дисциплины относительно возложения на виновного субъекта дополнительной обязанности имущественного характера в соответствии с санкцией, установленной финансовым законодательством. Отношения, возникающие в процессе судебного рассмотрения иска финансово-контрольного органа о взыскании с правонарушителя финансовой санкции, образуют предметы гражданско-процессуального или арбитражно-процессуального права.

Охранительные финансовые правоотношения возникают на основе юридических фактов в виде нарушений финансового законодательства, поэтому негативная финансовая ответственность имеет три основания:

1) формальное (нормативное), выражающееся в наличии системы норм финансового законодательства, устанавливающих составы финансовых правонарушений, права и обязанности участников охранительного финансового правоотношения, регулирующих ответственность за нарушение финансово-правовых норм, принципы, порядок и процессуальную форму привлечения к финансовой ответственности;

2) фактическое, означающее совершение субъектом финансового права противоправного деяния, нарушающего нормы финансового законодательства;

3) процессуальное, заключающееся в вынесении уполномоченным органом (налоговыми органами, органами государственных внебюджетных фондов, таможенными органами и др.) решения о наложении санкции за совершение финансового правонарушения.

Наступление негативной финансовой ответственности возможно только при наличии всех перечисленных оснований и в строго определенной последовательности: норма права — финансовое правонарушение — применение санкции.

Цели и функции финансовой ответственности

Финансовая ответственность выполняет определенные цели, которые прямо в финансовом законодательстве не указаны, но выводятся из целей и задач внутриотраслевых нормативных правовых актов. В частности, в преамбуле БК РФ определено, что БК РФ служит целям финансового регулирования, устанавливает общие принципы бюджетного законодательства РФ, основания и виды ответственности за нарушение бюджетного законодательства РФ. Нормативным порядком определены основные начала законодательства о налогах и сборах (ст. 3 НК РФ), посредством решения которых достигаются цели налоговой ответственности.Предостерегая субъектов финансового права от совершения противоправных деяний в финансовой сфере, финансовая ответственность преследует две цели:

= охранительную, посредством которой ограждает общество от нежелательных ситуаций, связанных с нарушением имущественных интересов государства;

= стимулирующую, посредством которой поощряет правомерное поведение субъектов финансового права.

Цели финансовой ответственности реализуются в функциях, которые отражают предназначение этого охранительного института, тесно связаны с применением финансово-правовых санкций и имеют социальные последствия. Следовательно, в механизме правового регулирования финансовых отношений финансово-правовая ответственность выполняетюридическую и социальную функции.

Юридическая функция проявляется в двух аспектах: правовосстановительном (компенсационном) и штрафном (карательном).

А. Правовосстановителъный аспект финансовой ответственности обусловлен имущественными отношениями между публичным и частным субъектами, объектами которых выступают налоги, обязательные сборы, страховые взносы, бюджетные денежные средства, кредитные ресурсы, валюта и валютные ценности и т. д. Наличие финансовой ответственности субъектов за нарушение своих обязанностей по формированию публичных денежных фондов и (или) их правомерному использованию преследует цель восстановить имущественные интересы государства, компенсировать казне причиненные убытки. Разрешая финансово-правовой конфликт, государству важнее восстановить свои финансовые интересы, чем возложить на правонарушителя ограничительные меры неимущественного характера (лишение свободы, запрет на занятие должности и т. д.).

Б. Штрафной аспект финансовой ответственности заключается в неблагоприятных имущественных лишениях, претерпеваемых нарушителем финансового законодательства. Посредством реализации штрафной функции создается режим правового урона, заключающийся в применении санкции к субъекту финансового правонарушения.

Социальная функция финансовой ответственности выражается в осуществлении общего предупреждения финансовых правонарушений посредством побуждения субъектов финансового права к соблюдению норм финансового законодательства. Она реализуется посредством общей ичастной превенции совершения финансовых правонарушений.

Общая превенция преследует цель предотвращения совершения финансовых правонарушений всеми субъектами финансового права.

Частная превенция направлена на индивидуально-определенного субъекта и проявляется в создании со стороны государства правового механизма предотвращения совершения новых финансовых правонарушений. Например, в налоговом праве способом реализации частной превенции является угроза увеличения санкции на 100 процентов в случае совершения лицом аналогичного налогового правонарушения (п. 4 ст. 114 НК РФ).

Главное предназначение функций финансовой ответственности заключается в обеспечении нормального действия механизма финансово-правового регулирования.

Таким образом, финансовая ответственность представляет собой обязанность лица, виновного в совершении финансового правонарушения, претерпевать меры государственно-властного принуждения, предусмотренные санкциями финансового законодательства, состоящие в возложении дополнительных юридических обязанностей имущественного характера и применяемые компетентными органами в установленном процессуальном порядке.

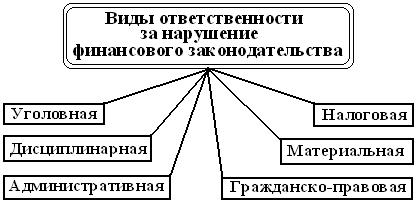

Понятие и виды санкций в финансовом праве. За совершенные в финансовой сфере противоправные деяния может наступить уголовная, административная, налоговая, гражданско-правовая, материальная и дисциплинарная ответственность. Причем для физического лица возможно наступление всех перечисленных видов ответственности, а для юридического — только административная (частично), гражданская и материальная (например, за вред, причиненный экологическим правонарушением).

Уголовная ответственность — это вид юридической ответственности, заключающийся в ограничении прав и свобод лиц, виновных в совершении преступления, предусмотренного Уголовным кодексом РФ. При этом лицо подлежит уголовной ответственности (ст. 5 УК РФ) только за те общественно опасные действия (бездействие) и наступившие общественно опасные последствия, в отношении которых установлена его вина. Кроме того, уголовной ответственности подлежит только вменяемое физическое лицо, достигшее возраста, установленного УК РФ.

Уголовная ответственность начинается с момента вступления в силу обвинительного приговора, а полностью реализуется в отбытии наказания, назначенного судом. Основанием к наступлению уголовной ответственности является совершение деяния, содержащего все признаки состава преступления, предусмотренного УК РФ (ст. 8 УК РФ).

Административная ответственность — это вид юридической ответственности граждан, должностных лиц, юридических лиц за совершенное административное правонарушение. Порядок и основания привлечения к административной ответственности регулируются Кодексом административных правонарушений (КоАП) и другими правовыми актами.

Административным правонарушением (проступком) признается посягающее на государственный или общественный порядок, социалистическую собственность, права и свободы граждан, на установленный порядок управления противоправное, виновное (умышленное или неосторожное) действие либо бездействие, за которое законодательством предусмотрена административная ответственность (ст. 10 КоАП). При этом административная ответственность за правонарушения, предусмотренные КоАП, наступает, если эти нарушения по своему характеру не влекут за собой в соответствии с действующим законодательством уголовной ответственности.

Административная ответственность за административные правонарушения, совершенные на территории Российской Федерации, несут на общих основаниях иностранные граждане и лица без гражданства, если они не пользуются иммунитетом от административной юрисдикции РФ.

За некоторые административные правонарушения, например связанные с несоблюдением установленных правил в сфере охраны порядка управления, государственного и общественного порядка, природы, здоровья населения, обеспечение выполнения которых входит в их служебные обязанности, административной ответственности подлежат только должностные лица. К должностным лицам могут быть применены только два вида административной ответственности: предупреждение и штраф.

За нарушение правил охраны природы, экологии, санитарии, пожарной безопасности, налогового законодательства в ряде федеральных законов РФ предусмотрена административная ответственность для юридических лиц.

Налоговая ответственность — это вид юридической ответственности физических и юридических лиц за налоговые правонарушения.

Налоговое правонарушение — это виновно совершенное противоправное (в нарушение законодательства о налогах сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и их представителей, за которое установлена ответственность Налоговым кодексом РФ (ч. 1). Иными словами, налоговое правонарушение — это противоправное деяние, т. е. деяние, нарушающее нормы налогового законодательства, причем деяние виновное (сознательное) и заслуживающее наказания.

Налоговая ответственность физического лица, предусмотренная Налоговым кодексом РФ, наступает только в том случае, если совершенное им деяние не содержит признаков состава преступления по уголовному законодательству РФ. Физическое лицо может быть привлечено к налоговой ответственности с 16-летнего возраста. Привлечениеорганизации к налоговой ответственности за совершение налогового правонарушения не освобождает должностных лиц этих организаций (при наличии соответствующих оснований) от административной, уголовной или иной ответственности, предусмотренной законами Российской Федерации (ст. 108 Налогового кодекса РФ, ч. 1).

Налоговая ответственность распространяется на всех налогоплательщиков, независимо от форм собственности, организационно-правовых форм, ведомственной принадлежности и т.п. К налоговой ответственности не могут привлекаться филиалы, представительства и другие обособленные подразделения организаций, так как они не являются самостоятельными участниками налоговых правоотношений (налогоплательщиками, налоговыми агентами и т.п.).

Налоговая ответственность состоит в применении к нарушителю специальных финансовых санкций — денежных штрафов. В связи с этим налоговая ответственность носит исключительно имущественный характер.

Гражданско-правовая ответственность — это система мер имущественного характера, принудительно применяемых к нарушителям гражданских прав и обязанностей с целью восстановить положение, существовавшее до правонарушения. Система мер гражданско-правовой ответственности включает два вида — возмещение убытков (компенсация морального вреда) и санкции. По признаку основания применения тех или иных мер гражданско-правовую ответственность подразделяют на договорную и внедоговорную (ответственность за причинение вреда и неосновательное обогащение).

В гражданско-правовой ответственности противоправным является деяние, нарушающее императивные нормы гражданского права либо противоречащее общим началам и смыслу гражданского законодательства и нарушающее права и охраняемые законом интересы третьего лица. Например, в экологической сфере гражданско-правовая ответственность выражается в основном в возложении на правонарушителя обязанности возместить потерпевшей стороне имущественный или моральный вред, понесенный в результате нарушения правовых экологических требований.

Особой мерой гражданско-правовой ответственности является ответственность за неисполнение денежного обязательства, предусмотренная ст. 395 Гражданского кодекса РФ. Данная ответственность состоит в обязанности должника, нарушившего денежное обязательство, уплатить проценты на его сумму за время, прошедшее от нарушения до даты его фактического исполнения. Проценты являются мерой гражданско-правовой ответственности, а взыскание процентов носит зачетный характер, т. е. убытки возмещаются в доле, превышающей сумму процентов.

Одним из видов гражданско-правовой ответственности являетсясубсидиарная ответственность, предполагающая дополнительную ответственность лиц, которые наряду с должником отвечают перед кредитором за надлежащее исполнение обязательства в случаях, предусмотренных законом или договором.

Материальная ответственность — это обязанность работника возместить в установленном порядке и в определенных размерах имущественный ущерб, причиненный по его вине предприятию (организации) в результате ненадлежащего исполнения им своих трудовых обязанностей. Вопросы материальной ответственности регулируются Кодексом законов о труде РФ и рядом других нормативных актов.

Материальная ответственность за ущерб, причиненный предприятию, учреждению, организации при исполнении трудовых обязанностей, возлагается на работника при условии, если ущерб причинен по его вине. Эта ответственность, как правило, ограничивается его средним месячным заработком. При определении ущерба учитывается только прямой ущерб, неполученные доходы не учитываются.

Коллективная (бригадная) материальная ответственность вводится при совместном выполнении работ, когда невозможно разграничить материальную ответственность каждого письменного договора между предприятием, учреждением, организацией и всеми членами коллектива (бригады).

В экологической сфере, например, материальную ответственность несут должностные лица и другие работники, по вине которых предприятие понесло расходы по возмещению вреда, причиненного экологическим правонарушением.

Дисциплинарная ответственность — это санкция, которая применяется администрацией предприятия, учреждения, организации к работнику в виде дисциплинарного взыскания за дисциплинарный проступок.

Под дисциплинарным проступком понимается противоправное виновное невыполнение или ненадлежащее выполнение работником своих трудовых обязанностей.

Дисциплинарная ответственность существует в двух видах:

— общая, предусмотренная КЗоТ;

— специальная, возлагающаяся на работников в соответствии с уставами и положениями о дисциплине.

На государственных служащих может быть наложено дисциплинарное взыскание в виде предупреждения о неполном служебном соответствии. По специальным положениям несут дисциплинарную ответственность судьи, прокуроры, следователи.

При наложении дисциплинарного взыскания должны учитываться тяжесть совершенного проступка, обстоятельства, при которых он совершен, предшествующая работа и поведение работника.

В экологической области, например, дисциплинарная ответственность носит перспективный, превентивный характер, обладает свойствами быстроты и оперативности наложения, простоты исполнения, легко доходит до сознания и воздействует на волю участников общественных отношений. Дисциплинарная ответственность в сфере экологии выражается в том, что администрация предприятия (организации) или вышестоящая организация налагают на виновного работника дисциплинарное взыскание за невыполнение им обязанностей по службе или договору, связанных с охраной окружающей среды.