- •Курс «деньги, кредит, банки»

- •Курс «финансы»

- •Сущность и классификация внебюджетных фондов

- •Бюджетный дефицит и профицит

- •Основные принципы макро/микрорегул. Процесса размещения страх резервов

- •Курс «налоги и налогообложение»

- •Индивидуальное воспроизводство: кругооборот и оборот капитала

- •Конкуренция и монополия. Демонополизация экономики России.

- •Методы конкурентной борьбы

- •Совершенная и несовершенная конкуренция

- •Типы рыночных ситуаций

- •Теория несовершенной и монополистической конкуренции

- •Модель поведения предприятия в условиях совершенной конкуренции

- •Максимизация прибыли конкурентной фирмы

- •Краткосрочное равновесие и предложение конкурентной фирмы.

- •Выигрыш производителя

- •Конкурентное равновесие и предложение в долгосрочном плане

- •Монополия: экономическая природа, причины возникновения, формы

- •Особенности ценового равновесия на монопольном рынке. Монопольная цена, монопольная прибыль

- •Модель поведения монополиста. Краткосрочное и долгосрочное монопольное равновесие

- •Модель поведения монопольно-конкурентной фирмы. Краткосрочное и долгосрочное равновесие при монополистической конкуренции.

- •Олигополия: стратегия поведения фирм

- •Показатели монополизации и ее экономические последствия

- •Методы регулирования монополии и конкуренции

- •Международный опыт политики демонополизации

- •Демонополизация как направление реформ в России: основные ее аспекты

- •Дж. М. Кейнс «Общая теория занятости, процента и денег» – основа развития макроэкономической теории

- •Показатель внп и система национальных счетов

- •Номинальный и реальный внп

- •Экономическая динамика: экономический рост и экономическое развитие

- •Факторы экономического роста

- •Экономический рост и экономическое развитие

- •Кейнсианская теория цикла и экономического роста

- •Природа и специфика цикличности экономики

- •Циклы и кризисы

- •Денежная система и инфляция. Антиинфляционная политика в России

- •Важнейшими элементами денежной системы являются:

- •Эволюция форм денег

- •Основные теоретические модели спроса на деньги

- •1. Спрос на деньги и количественная теория

- •2. Спрос на деньги в Кейнсианской модели

- •3. Современная теория спроса на деньги

- •Финансовая система. Налогообложение в России

- •Сущность финансовых отношений

- •Финансовая система государства

- •Функции и структура финансов

- •Госбюджет: статьи доходов и расходов

- •Ассигнования, субвенции, дотации, субсидии. Финансовые льготы

- •Дефицит госбюджета, меры по его снижению

- •Государственный долг (внешний и внутренний)

- •Налог, его природа и функции

- •Система налогообложения

- •Субъекты

- •Основные принципы построения налоговой системы в рыночном хозяйстве

- •Субъекты и объекты налогообложения

- •Классификация налогов

- •Прямые и косвенные налоги

- •Современная налоговая система рф

- •Налоговая база и налоговая ставка

- •Прогрессивный, регрессивный и пропорциональный налоги

- •Кривая Лаффера

- •Тема 14. Распределение доходов: потребление, сбережения, инвестиции

- •2. Графики сбережения и потребления.

- •3. Сбережения и инвестирование.

- •III. Функциональное и личное распределение доходов, формирование доходов и подоходная функция потребления.

- •IV. 1. Заработная плата и ее виды. Теория заработной платы.

- •2. Прибыль и рента как формы доходов.

- •3. Дифференциация и поляризация доходов населения в условиях трансформационного спада.

- •V. Доходы населения как материальная основа воспроизводства человеческого капитала. Инвестиции в человеческий капитал.

- •2. Проблема бедности.

- •4. Мальтус и неомальтузианство.

Основные теоретические модели спроса на деньги

1. Спрос на деньги и количественная теория

Современная трактовка количественной теории основана на понятии скорости обращения денег в движении доходов, которая определяется как

P x Y

V

=

V

=

M

где М — количество денег в обращении;

V — скорость обращения денег;

Р — абсолютный уровень цен;

У — реальный объем производства.

Если преобразовать формулу этого уравнения следующим образом: P * Y

M

=

M

=

V то мы увидим, что количество денег, находящихся в обращении, равно отношению номинального дохода к скорости обращения денег. Если заменить М в левой части уравнения на параметр Dm — величину спроса на деньги, то получим Dм = P * Y

V

V

Из этого уравнения следует, что величина спроса на деньги зависит от следующих факторов:

абсолютного уровня цен. При прочих равных условиях чем выше уровень цен, тем выше спрос на деньги, и наоборот;

уровня реального объема производства. По мере его роста повышаются и реальные доходы населения, а значит людям потребуется больше денег, так как наличие более высоких реальных доходов подразумевает и рост объема сделок;

скорости обращения денег. Соответственно все факторы, влияющие на скорость обращения денег, будут влиять и на спрос на деньги.

2. Спрос на деньги в Кейнсианской модели

Дж. М. Кейнс рассматривал деньги как один из типов богатства и считал, что та часть активов, которую население и фирмы желают хранить в форме денег зависит от того, насколько высоко они ценят свойство ликвидности. Деньги М1 являются абсолютно ликвидными активами. Дж. Кейнс назвал свою теорию спроса на деньги теорией предпочтения ликвидности.

Как считал Дж.Кейнс, три причины побуждают людей хранить часть их богатств в форме денег:

1) для использования денег в качестве средства платежа (транзакционный мотив хранения денег);

2) для обеспечения в будущем возможности распоряжаться определенной частью своих ресурсов в форме наличных денег (мотив предосторожности);

3) спекулятивный мотив — мотив хранения денег, возникающий из желания избежать потерь капитала, вызываемых хранением активов в форме облигаций в периоды ожидаемого повышения норм ссудного процента. Именно этот мотив формирует обратную связь между величиной спроса на деньги и нормой процента.

3. Современная теория спроса на деньги

Современная теория спроса на деньги отличается от теоретической модели Дж.Кейнса следующими особенностями:

1. Она рассматривает более широкий диапазон активов, помимо беспроцентного хранения денег и долгосрочных облигаций. Вкладчики могут обладать портфелями как с приносящими процент формами денег, так и с беспроцентными формами денег. Помимо этого они должны обладать иными вицами ликвидных активов: средства на сберегательных и срочных счетах, краткосрочные ценные бумаги, облигации и акции корпораций и т.п.

2. Современная теория отвергает разделение спроса на деньги на основании транзакционных, спекулятивных мотивов и мотива предосторожности. Процентная ставка влияет как спрос на деньги, но лишь вследствие того, что норма процента представляет собой альтернативную стоимость хранения денег.

3. Современная теория рассматривает богатство как основной фактор спроса на деньги.

4. Современная теория включает в себя и другие условия, влияющие на желание населения и фирм предпочесть ликвидный актив, например, изменения в ожиданиях: при пессимистическом прогнозе на будущую конъюнктуру величина спроса на деньги упадет.

5. Современная теория учитывает наличие инфляции и четко разграничивает такие понятия, как реальный и номинальный доход, реальную и номинальную ставку процента, реальные и номинальные величины денежной массы.

Денежная база - это сумма наличных денег (МО) и денежных средств коммерческих банков, депонированных в ЦБ в качестве обязательных резервов. Эти деньги не только имеют большую ликвидность, но и показывают дееспособность Центрального банка, его возможности выполнять свои обязательства. Некоторые экономисты называют их сильными деньгами или деньгами "высокой эффективности", поскольку эта категория денег может прямо контролироваться Центральным банком, чего нельзя сказать о других элементах совокупной денежной массы. Например, количество и сумма банковских вкладов зависит не только от эффективности политики Центрального банка, но и от того, как воспринимают эту политику инвесторы, доверяют ли они банкам или не доверяют.

Для обоснования пределов роста денежной массы (М2) используется денежный мультипликатор, характеризующий возможное увеличение денежной массы без отрицательных последствий для роста цен и инфляции. Его величина определяется как отношение М2 к денежной базе.

Учитывая, что в денежную базу и в М2 входят наличные деньги, мультипликатор отражает увеличение вкладов населения и остатков средств юридических лиц. Если доля этих элементов в составе М2 увеличивается, то это означает, что основная часть денежной массы может увеличиваться в соответствии с величиной мультипликатора.

Под предложением денег обычно понимают денежную массу в обращении, т.е. совокупность платежных средств, обращающихся в стране в данный момент.

Денежно-кредитная (монетарная) политика представляет собой комплекс взаимосвязанных мероприятий, предпринимаемых Центральным банком в целях регулирования совокупного спроса путем планируемого воздействия на состояние кредита и денежного обращения.

Соотношение денежной базы и массы товаров и услуг на рынке является основным вопросом «здоровья» денежной системы и определяет покупательную способность денег.

Покупательная способность денег – количество товаров и услуг, которые можно купить на денежную единицу. Она снижается при увеличении цен на товары и услуги вследствие роста издержек и монополизма, а также при необоснованной эмиссии денег.

ИНФЛЯЦИЯ - это повышение общего уровня цен в стране, которое возникает в связи с длительным неравновесием совокупного спроса и совокупного предложения в пользу спроса.

Инфляция - это сложное многофакторное явление, характеризующее нарушения воспроизводственного процесса и присущее экономике, использующей бумажно – денежное обращение.

В отдельных случаях возможен рост цен, не обусловленный инфляционными процессами. Это происходит, когда меняются общие воспроизводственные условия, в результате чего проиходит рост издержек производства (например, удорожание сырья из – за ухудшения условий его добычи)

Инфляционный процесс связан с таким ростом цен, который не вызван непосредственно возрастанием затрат на производстве. Инфляция – это результат макроэкономической нестабильности.

Различают внутренние и внешние факторы (причины) инфляции. Среди внутренних факторов можно выделить

Неденежные — это нарушение диспропорций хозяйства, циклическое развитие экономики, монополизация производства, несбалансированность инвестиций, государственно-монополистическое ценообразование, кредитная экспансия, экстраординарные обстоятельства социально-политического характера и другие.

Денежные — кризис государственных финансов: дефицит бюджета, рост государственного долга, эмиссия денег, а также увеличение кредитных орудий обращения в результате расширения кредитной системы, увеличения

скорости обращения денег и др.

Внешними факторами инфляции являются мировые структурные кризисы (сырьевой, энергетический, валютный), валютная политика государств, направленная на экспорт инфляции в другие страны, нелегальный экспорт золота, валюты.

Отмечают два типа инфляции:

Открытая инфляция разворачивается на рынках, где действуют свободные цены. Открытая инфляция при неравномерности повышения цен деформирует, но не уничтожает рыночный механизм. Экономика продолжает реагировать на рыночные сигналы и самонастраиваться в направлении равновесия различных рынков.

Подавленная инфляция возникает, когда государство, обеспокоенное ростом цен, устанавливает тотальный административный контроль за ценами и доходами, замораживая их на определенном уровне. Пи этом оно борется не с деформациями рынка, приведшими к превышению совокупного спроса над совокупным предложением, а с последствиями этих деформаций — ростом цен. Поэтому, сохраняя причины инфляции, такие государственные меры становятся бесперспективными. Подавленная инфляция страшна тем, что она ломает рыночный механизм саморегуляции. Производители не получают ценованых сигналов и выгод от перемещения капиталов. Поэтому экономическое равновесие между отраслями не может осуществляться с помощью рынка. Процесс инвестирования затягивается, экономика снижает свою эффективность. Дефицит капитала в ряде отраслей становится хроническим

В зависимости от причины, которая преобладает, различают 3 типа открытой инфляции: инфляцию спроса, инфляцию издержек производства и структурную инфляцию:

Инфляция спроса возникает при избыточном спросе. Спрос на товары больше, чем предложения товаров, в связи с тем, что производственный сектор не в состоянии удовлетворить потребности населения. Этот избыток спроса ведет к росту цен.

Инфляция спроса обусловлена:

а) милитаризацией экономики и ростом военных расходов. Военная техника и военная продукция не функционируют на рынке, ее приобретает государство и направляет в запас. А зарплата работникам ВПК выплачивается

б) дефицитом бюджета и ростом государственного долга. Покрытие дефицита осуществляется либо государственными займами, либо эмиссией банкнот, что создает государству дополнительные средства, а следовательно, и дополнительный спрос;

в) кредитной экспансией банков. Расширение кредитных операций банков и других кредитных учреждений приводит к увеличению кредитных орудий обращения, которые также создают дополнительные требования на товары и услуги;

г) притоком иностранной валюты в страну, которая с помощью обмена на национальную денежную единицу вызывает общий рост объема денежной массы, а следовательно, и излишний спрос.

Итак, инфляция спроса наблюдается в том случае, если рост уровня цен происходит под влиянием общего увеличения совокупного спроса.

Инфляция издержек вызывается ростом стоимости факторов производства. В этом случае издержки растут, что увеличивает цену выпускаемой продукции. Этот товар может стать ресурсом для другого производства. Поэтому и на него накатывается волна растущих издержек. В результате издержки во взаимосвязанных производствах растут вместе с ценами выпускаемых товаров. Возникает своеобразный инфляционный передаточный механизм. Инфляция издержек распространяется в стране подобно эпидемии

Причины инфляции издержек

а) снижение роста производительности труда, вызванное циклическими колебаниями или структурными изменениями в производстве, что ведет к увеличению издержек на единицу продукции, а следовательно, к уменьшению прибыли. В конечном итоге это скажется на снижении объема производства, сокращении предложения товаров и росте цен;

б) расширение сферы услуг, появление новых видов с большим удельным весом зарплаты и относительно низкой по сравнению с производством производительностью труда. Отсюда общий рост цен на услуги;

в) повышение оплаты труда при определенных обстоятельствах в результате активной деятельности профсоюзов, контролирующих номинальную заработную плату. Компании отвечают на такой рост инфляционной спиралью; повышение заработной платы вызывает рост цен и новое повышение заработной платы.

г) высокие косвенные налоги, характерные для многих государств, которые включаются в цену товаров, и общий уровень издержек растет.

Структурная инфляция вызывается макроэкономической межотраслевой несбалансированностью. Несостыкованность отраслей приводит к тому, что часть из них не может быстро насытить рынок товарами. Это приводит к хронически неудовлетворенному спросу на определенную продукцию, что взвинчивает цены. Структурная инфляция считается труднопреодолимой, так как для борьбы с ней требуются значительные инвестиционные влияния, отдача от которых не может быть достигнута за короткий срок. Обычно структурная инфляция сопровождает период кардинального перехода страны на новый вид технического прогресса, конверсии военного производства и т.д.

В зависимости от темпов роста цен на рынке различают виды инфляции:

ползучую при ежегодных темпах прироста цен до 10%. Такая инфляция характерна для развитых стран, которые рассматривают ее как стимулирующий фактор;

галопирующую при среднегодовых темпах прироста цен на 10—50% (иногда до 200%), которая преобладает в развивающихся странах; Наличие ее свидетельствует о возникновении диспропорций в структуре экономики, кризисном состоянии финансовой системы.

гиперинфляцию при ежегодных темпах прироста цен свыше 200%, свойственную странам в отдельные периоды, когда они переживают коренную ломку своей экономической структуры.

В зависимости от объекта исследования различают инфляцию

национальную;

региональную;

мировую.

Инфляционные шоки могут возникать как внутри самой хозяйственной системы, так и вне нее. В зависимости от характера инфляционных импульсов по отношению к системе различают

импортируемую инфляцию. В случае поддержания в стране твердого валютного курса любое повышение цен на импортные товары будет импортировать инфляцию в страну. Чем выше доля внешней торговли в общем объеме ВНП, тем больше эффект "импорта" инфляции;

экспортируемую. Экспорт инфляции легче осуществлять странам, чья валюта используется в качестве резервной или чьи товары, не являющиеся субститутами, занимают значительный удельный вес в импорте других стран.

По мере развития инфляции хозяйственные агенты начинают постепенно приспосабливаться к ней. В зависимости от того, насколько успешно экономика адаптируется к темпам роста цен инфляция подразделяется на

сбалансированную - цены растут умеренно и стабильно. Все остальные макроэкономические показатели изменяются практически адекватно; несбалансированную - цены на товары разномоментно подскакивают вверх, а экономика не успевает приспособиться к изменяющимся условиям.

Между ростом цен и увеличением производства могут быть различные зависимости. В соответствии с изменением этих показателей различают

мнимую инфляцию - если экономика находилась в равновесии, то рост совокупного спроса первоначально приводит к увеличению реального объема производства, обгоняющего рост цен;

истинную инфляцию – возникает из мнимой инфляции, если в дальнейшем, по мере накачивания спроса, в экономике происходит рост издержек и номинального объема ВНП при сохранении реального объема производства на естественном уровне.

Хозяйственные агенты пытаются предвидеть изменение основных макроэкономических показателей. Предсказания субъектов экономики о темпах роста цен, или инфляционные ожидания, являются результатом и фактором развития инфляции. В зависимости от степени точности инфляционных ожиданий выделяют

прогнозируемую инфляцию - если инфляционные ожидания являются рациональными, отсутствуют неожиданные внутренние и внешние шоки;

непрогнозируемую (неожиданную) инфляцию - если прогнозировать изменение уровня цен достаточно сложно.

Сторонники монетарных концепций инфляции считают ее чисто денежным феноменом. Известно, что естественный прирост совокупной производственной мощности и реального ВНП составляет примерно 4% в год. Следовательно, всякий прирост количества денег и/или скорости их оборота сверх этой величины будет вызывать инфляцию.

Рост денежной массы в обращении, влекущий за собой рост совокупного спроса, может быть вызван различными причинами: экспансионистской финансовой политикой государства, покрытием бюджетного дефицита с помощью "печатного станка", резким расширением кредита, ростом использования долговых обязательств населения в качестве средств платежа. В этом случае виновником инфляции выступает кредитно-банковская система, осуществляющая неэффективный контроль за денежными агрегатами. Данные способ развития инфляционного процесса характерен для "классической" инфляции эпохи домонополистического капитализма. Схематически этот процесс можно представить следующим образом:

отказ от золотого обращения —> резкое увеличение государственных расходов —> дефицит государственного бюджета —> дополнительная фидуциарная эмиссия банкнот —> рост цен (инфляция) - > новый рост государственных расходов и так далее по кругу. Восстановление золотого стандарта останавливало инфляцию.

Другой канал развития инфляции связан сростом скорости обращения денег, превышающим рост производства. Скорость оборота денег может повыситься в результате технических нововведений в банковском деле, изменения законодательства или использования ценных бумаг в качестве средства накопления.

Быстрый рост цен также сокращает реальные кассовые остатки. Это связано с тем, что альтернативные затраты поддержания реальной кассы на прежнем уровне становятся очень высокими. Население и фирмы стремятся быстрее совершать покупки, происходит "бегство" от денег. Скорость обращения денег имеет тенденцию к периодическому повышению.

В немонетарных концепциях инфляция рассматривается как многофакторное явление. Причины инфляционного роста цен могут лежать на стороне как денежного обращения, так и производственной сферы. К последним относятся факторы, вызывающие рост затрат производства, изменение структуры спроса, перераспределение национального дохода, инфляционные ожидания. Инфляция может возникнуть в результате роста заработной платы, прибылей или налогов сверх роста производительности труда и/или реального дохода. В этом случае развертывается борьба за перераспределение национального дохода между рабочими (занятыми), предпринимателями и государством. Экономические субъекты осуществляют рост доходов за счет увеличения цен. Развитие данного процесса происходит по принципу "гонка за лидером": как только экономический субъект обнаруживает снижение своего реального дохода в связи с увеличением дохода других субъектов, он повышает цену, стремясь компенсировать снижение дохода.

Обычно в реальной экономике одновременно действуют монетарные и немонетарные причины повышения общего уровня цен. В долгосрочном периоде развитие инфляции невозможно без соответствующего увеличения денежной массы.

Инфляция, даже являясь полностью ожидаемой, представляет собой несанкционированный налог государства, уплачиваемый частным сектором, называемый инфляционным налогом. Его уплачивают все держатели реальных денежных остатков. Он уплачивается автоматически, поскольку денежный капитал обесценивается во время инфляции. Средства перераспределяются от частного сектора (фирмы, домохозяйства) к государству. Инфляционный налог показывает снижение стоимости реальных денежных остатков. Он обычно является регрессивным — более бедные люди несут большую тяжесть инфляционного налога, чем более богатые.

Количественно инфляционный налог можно вычислить по формуле

IT = M ,

где М – денежная масса;

- уровень инфляции.

Другой канал перераспределения доходов в пользу государства возникает из монопольного права печатать деньги. Разница между суммой номиналов дополнительно выпущенных банкнот и затратами на их печатание называется сеньоражем. Он равен количеству реальных ресурсов, которое может получить государство взамен напечатанных денег. Сеньораж равен инфляционному налогу, когда население поддерживает постоянной реальную стоимость своих денежных остатков (IT = H ).

Реальный доход государства от эмиссии денег:

IT H

=

=

P P

Существует предел IT правительства в реальном выражении

IT/ P

IT*

IT*

P

гиперинфляция

P

гиперинфляция

*

После некоторой величины реальные доходы от эмиссии денежной базы начинают падать.

Состояние экономики, при котором предельный доход от эмиссии денежной базы центробанком для финансирования дефицита бюджета правительством становится отрицательным, называется гиперинфляция.

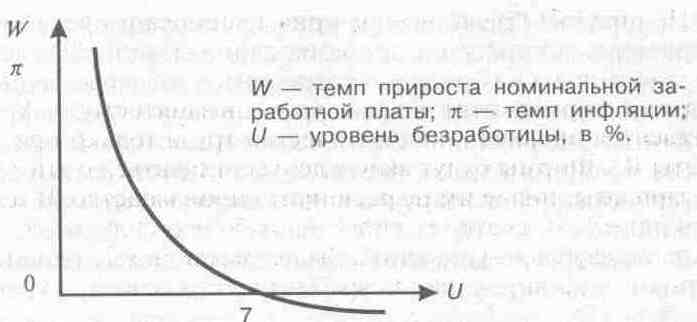

В конце 50-х годов профессор Лондонской школы экономики А.Филлипс на примере Великобритании показал обратную зависимость между нормой безработицы и приростом заработной платы. Анализируя данные почти за 100 лет, он пришел к выводу, что существует некий уровень безработицы (6—7%), при котором уровень заработной платы постоянен и ее прирост равен нулю. Когда безработица снижается ниже этого естественного уровня, наблюдается более быстрый прирост зарплаты, и наоборот. Кривая Филлипса показывает, что темп прироста заработной платы уменьшается с ростом безработицы.

Если допустить, сто существует одинаковое соотношение между темпами изменения заработной платы и цен, то модель Филлипса может быть преобразована в соотношение между безработицей и темпами изменения уровня цен. Кривая Филлипса дает варианты выбора: или достаточно высокая занятость с максимальным экономическим ростом, но при быстром повышении цен, или достаточно стабильные цены, но при значительной безработице.

Подходы к разрешению проблемы «инфляция - безработица» в кейнсианстве и монетаризме приведены в таблице

Позиция

|

Кейнсианство

|

Монетаризм

|

Цель экономической политики

|

Достижение полной занятости при стабильных ценах и заработной плате

|

Борьба с инфляцией как причиной безработицы

|

Средства достижения поставленной цели

|

|

|

Причина экономической нестабильности

|

Политика профсоюзов, требующих роста заработной платы

|

Гибкая денежная политика, исключающая деньги из рыночных механизмов регулирования

|

В современной российской экономике в условиях перехода к рынку мы наблюдали следующие изменения темпа инфляции.

|

1992 |

1993 |

1994 |

1995 |

1996 |

1997 |

1998 |

1999 |

2000 |

2001 |

Инф. в % |

1600 |

840 |

215 |

131 |

22 |

11 |

80 |

40-45 |

20,2 |

18,6 |

на 2000 – 2001 гг. – данные об инфляции на потребительские товары

Причины этого:

К началу 1992 г. был накоплен огромный диспаритет денежной и товарной массы. Скрытая инфляция стала открытой.

Импорт необеспеченной денежной массы из стран СНГ

Дефицит государственного бюджета. Со 2-й половины 1992 г. правительство и ЦБ вынуждены были перейти к бюджетному дефициту. До 1995 г. он покрывался эмиссией, с 1995 г. – займами, сто привело к росту внешнего долга и пирамиде ГКО, которая рухнула в 1998 г.

Высокомонополизированная структура экономики.

Огромные масштабы незаврешенного производства и милитаризации экономики. От них продукция на рынок не поступает, а зар. плату рабочим платят.

Структурные перекосы экономики и неэффективность большей части российских предприятий.

Т.о. российская инфляция – это не инфляция издержек (т.к. доля зар. платы в себестоимости не увеличивалась), а инфляция спроса

Антиинфляционные меры:

Уменьшение дефицита госбюджета путем роста доходов (в основном, за счет налогов) и снижения расходов (дотаций, субсидий, льгот, военных расходов). С 92 г. происходит снижение дефицита бюджета в % к ВВП (с 20% в 1992 г. до профицита в 2% в 2002 г.);

Поддержание положительной реальной процентной ставки (т.е. более высокой, чем текущие темпы инфляции).

Поддержание «валютного корридора»

Процесс приватизации. Приватизируемые объекты – это дополнительная товарная масса. Средства от их продажи поступают в бюджет снижение бюджетного дефицита.

Рост доверия к политике правительства снижает ажиотаж на товарном рынке.