Дисциплина Финансовый менеджмент

Тема: Оценка стоимости компании

Оглавление

ВВЕДЕНИЕ 3

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ОЦЕНКИ СТОИМОСТИ КОМПАНИИ 5

1.1 Понятие и методы оценки бизнеса 5

1.2 VBM-концепция при оценке стоимости компании 7

1.3 EVA как один из основных показателей концепции VBM 13

ЗАКЛЮЧЕНИЕ 17

СПИСОК ЛИТЕРАТУРЫ 18

Введение

В условиях современной экономики принципиально важным для каждой компании является постоянный мониторинг эффективности финансово-хозяйственной деятельности, осуществляемый посредством всевозможных способов и инструментов. Эффективность такого мониторинга с аналитической точки зрения зависит от того, насколько грамотно подобран и применен конкретный способ анализа. Чем грамотнее исследуется эффективность деятельности организации, тем достовернее будет результативная информация, содержащая необходимые как внешним, так и внутренним пользователям данные o финансовом положении компании и результативности принимаемых на разных уровнях менеджмента решений.

Так, среди внушительного количества известных способов мониторинга финансово-хозяйственной деятельности организации целесообразно выделение способа оценки стоимости компании как наиболее универсального инструмента мониторинга ее финансово-организационной структуры. Оценка стоимости компании в России приобрела исключительную популярность в связи с тем, что ее использование позволяет исследовать организацию в разрезе нескольких плоскостей: от финансов и ключевых показателей эффективности до эффективности организационных структур управления и работы менеджмента в целом1.

Оценка стоимости компаний является неотъемлемой составляющей рынка финансовых услуг. Во всем мире анализ стоимости бизнеса определяется как механизм наиболее эффективного управления собственностью2.

Актуальность использования оценки стоимости компании, как за рубежом, так и в России, связана с возможностью адаптации модели оценки стоимости в зависимости от целей оценки, сферы деятельности компании, ее размеров и факторов, влияющих на ее бесперебойное функционирование. Данный факт следует позиционировать как главную черту специфики оценки стоимости компании: в данном случае оценка стоимости представляет собой процесс, которому, кроме обеспечения непосредственно адаптируемости модели стоимости, присущи последовательность, денежное выражение результативной величины, целенаправленность механизма оценки и его рыночная ориентация3.

Целью данной работы является рассмотрение оценки стоимости компании.

Задачи работы:

-

Охарактеризовать теоретические аспекты оценки стоимости компании.

-

1. Теоретические аспекты оценки стоимости компании

1.1 Понятие и методы оценки бизнеса

Как правило, ни одна сделка, совершаемая в рыночных условиях, невозможна без проведения процедуры оценки стоимости компании. Если рассматривать бизнес в качестве предприятия, имущественного комплекса, владелец которого вправе распоряжаться им в полной мере, можно считать понятия «бизнес», «предприятие» и «компания» синонимичными и объединить их одним термином – «объект оценки». Федеральный закон «Об оценочной деятельности в Российской Федерации» закрепляет за юридическими лицами безусловное право на проведение оценки любых принадлежащих им объектов оценки. Так, оценка стоимости как инструмент является доступным инструментом анализа компании в условиях современной экономики в России.

С теоретической точки зрения, оценка стоимости представляет собой упорядоченный целенаправленный процесс сбора, анализа информации и непосредственно оценки величины стоимости в денежном выражении по состоянию на конкретную дату. Примечательно, что в самом определении оценки стоимости заключены все основные характерные черты данного процесса. При этом наиболее важной характерной особенностью является целенаправленность, так как от цели оценки будет зависеть итоговая величина рассчитанной стоимости компании. Иными словами, цель формирует стоимость4.

Оценка компании позволяет определить ее текущую рыночную капитализацию. Для собственников компании — это возможность оценить качество ведения бизнеса, определить сильные и слабые сферы деятельности. Для сторонних лиц данная оценка позволяет определить привлекательность инвестиций в данную компанию.

Методы оценки стоимости бизнеса имеют широкое практическое применение и активно используются наиболее успешными компаниями, могут быть применены любой организацией для оценки стоимости собственного бизнеса, анализа возможностей устранения проблемных бизнес-процессов и разработки стратегии увеличения рыночной стоимости.

К настоящему времени активно изучаются и используются такие классические методы оценки стоимости бизнеса, как доходный, сравнительный и затратный.

Доходный метод оценки стоимости компании широко распространен среди инвесторов. Данный метод оценки стоимости бизнеса применяется для оценки компаний, имеющих историю ведения хозяйственной деятельности, что является необходимым условием проведения ретроспективного анализа для прогноза будущих денежных потоков. Доходный метод оценивания основывается на предпосылке о том, что покупатель бизнеса не заплатит за него большую сумму, чем суммарные будущие средства, которые данный бизнес может ему принести.

При оценке компании необходимо рассматривать денежные потоки на протяжении всего существования бизнеса. Стоимость бизнеса складывается из суммы дисконтированных денежных потоков и терминальной стоимости компании, расчет которой производится аналогично с расчетом перпетуитета.

Важным преимуществом данного метода является его доступность, так как для составления адекватной модели оценщику необходимо иметь отчеты о хозяйственной деятельности компании за предшествующие периоды, информацию об основных тенденциях рынка и внутренние данные по изменению политики компании, которые, как правило, находятся в открытом доступе на сайтах публичных компаний.

Сравнительный метод оценки основывается на применении метода мультипликаторов. При сравнении стоимости компаний принимается допущение о том, что одинаковые компании должны иметь одинаковую оценку. Расхождение в оценке идентичных компаний определяется различием в определенном параметре или параметрах. Таким образом, стоимости компаний различаются пропорционально различающимся параметрам. Наиболее распространенными мультипликаторами, используемыми на практике, являются следующие мультипликаторы: цена / прибыль, цена / денежный поток, цена / дивиденды, цена / выручка от реализации, цена / балансовая стоимость.

Затратный или имущественный метод оценки стоимости бизнеса включает в себя рассмотрение стоимости компании в аспекте понесенных издержек. Суть данного метода заключается в том, что оценщик определяет рыночную стоимость активов и обязательств компании. Вычитая из рыночной стоимости активов стоимость привлеченного капитала, оценщик находит рыночную стоимость собственного капитала компании или ее рыночную стоимость5.

Учитывая все вышесказанное, необходимо отметить, что сам вопрос оценки стоимости в целом и вопрос оценки в рамках управления стоимостью в частности – темы, требующие пересмотра и совершенствования, как на законодательном уровне, так и на уровне функционирования каждой конкретной организации. Всеобщие стандартные модели требуют пересмотра как по причине возникновения новых факторов, влияющих на компании изнутри и извне, так и в силу постоянно меняющихся условий рынка и экономической ситуации6.

1.2 VBM-концепция при оценке стоимости компании

Концепция управления стоимостью компании (Value-Based Management, VBM) – это построение системы оценки результатов деятельности на основе стоимости и выстраивание по этому интегрированному показателю рычагов управления. VBM ориентирует топ-менеджмент на максимизацию рыночной стоимости предприятия. Стоимость же предприятия определяется ее дисконтированными будущими свободными денежными потоками. Принципиальным различием по сравнению с классической концепцией управления является ориентация на стоимость предприятия, а не на текущую прибыль. Согласно концепции VBM, классические бухгалтерские критерии оценки деятельности компании неэффективны. К основным ограничениям традиционной финансовой отчетности относятся:

- ориентация на прошлое, а не на будущее;

- не позволяет оценить устойчивость финансовых результатов;

- не показывает, что происходит со стоимостью предприятия.

Концепция управления стоимостью компании предполагает, что топ-менеджмент фирмы принимает лишь те управленческие решения, которые способствуют не только усилению текущей бизнес-модели предприятия, а направлены на ее устойчивое развитие. Существует прямая взаимосвязь между стоимостью компании и ее бизнес-моделью, так как в зависимости от используемой бизнес-модели или используемых бизнес-моделей напрямую зависит то, какими будут будущие свободные денежные потоки компании.

Согласно оценке рыночной стоимости предприятия методом дисконтированных денежных потоков, стоимость предприятия складывается из дисконтированных прогнозируемых свободных денежных потоков и приведенной стоимости остаточной стоимости бизнеса. Остаточная стоимость бизнеса, как правило, составляет 50% и более текущей стоимости предприятия. Таким образом, «управление стоимостью – это управление будущим».

Чтобы акционеры и менеджмент компании понимали, какой дополнительной стоимости можно ждать от внедрения системы управления стоимостью компании, можно воспользоваться гексаграммой структурной перестройки (см. рис. 1.1), которая была разработана компанией МакКинзи.

Рисунок 1.1 - Гексаграмма структурной перестройки

Гексаграмма позволяет количественно измерить эффективность рычагов создания стоимости: информационного обмена с инвесторами; внутренних улучшений; отъединения структурных подразделений; перспектив роста (как органического, так и через слияния и поглощения); финансового конструирования.

Ивашковская7 предложила пентаграмму управления стоимостью акционерного капитала (см. рис. 1.2). В предложенной модели первое слагаемое — это перевод стратегического планирования на язык стоимости. Второе слагаемое – оперативное планирование создания стоимости, что означает внедрение стоимостных показателей на корпоративном уровне, которые будут увязаны с нижними уровнями управления. Третье слагаемое – мониторинг ведущими факторами стоимости для своевременного выявления и реагирования на «разрушителей стоимости». Четвертое слагаемое – перевод системы мотивации и вознаграждения на язык приращения стоимости компании. Пятое слагаемое – система коммуникаций с инвесторами, здесь Ивашковская предлагает создание системы информации о политике, используемой для управления стоимостью акционерного капитала.

Рисунок 1.2 – Пентаграмма управления стоимостью акционерного капитала

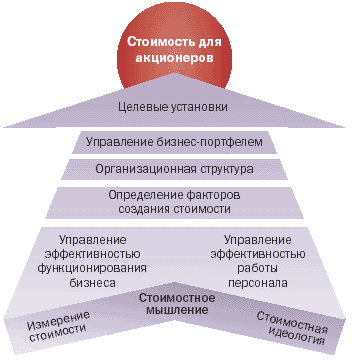

Том Коупленд, Тим Коллер и Джек Муррин (2008) в своей книге «Стоимость компании. Оценка и управление» акцентируют свое внимание на создание стоимостного мышления как архизадачу для организации успешного процесса управления стоимостью фирмы. Авторы выделяют шесть компонентов, в которых организация должна «добиться порядка». Компонентами являются: формирование целевых установок и индикаторов, управление бизнес-портфелем, разработка организационной структуры, определение факторов создания стоимости, управление эффективностью функционирования бизнеса и управление эффективностью работы персонала (см. рис. 1.3).

Для создания и управления стоимостью компания должна предпринять следующее (Коупленд, Коллер и Муррин, 2008):

- подкреплять свои целевые установки четкими количественными индикаторами, увязанными с созданием стоимости;

Рисунок 1.3 - Схема создания стоимости

- строго придерживаться такого подхода к управлению своим бизнес-портфелем, который позволяет максимизировать стоимость (не пренебрегая в случае необходимости и радикальной реорганизацией);

- удостовериться в том, что организационная структура компании и ее корпоративная культура подчинены требованию создания стоимости;

- глубоко изучить ключевые факторы создания стоимости, характерные для каждого бизнес-подразделения;

- наладить эффективное управление своими бизнес-подразделениями, установив для них специфические целевые индикаторы и строго контролируя результаты их деятельности;

- найти способы создания у менеджеров и рядовых работников мотивации к созданию стоимости (нужно использовать как материальное вознаграждение, так и другие формы поощрения).

Последняя компонента – создание мотивации, является критическим для управления стоимостью компании. «Без функционирующей многоуровневой системы мотивации управление по стоимости превращается в периодическую процедуру оценки стоимости бизнеса, в узкую задачу департамента финансов и высших руководителей компании»8 (Ибрагимов, 2004).

Ибрагимов (2004) предлагает цикл создания стоимости, где максимизация стоимости является не разовой задачей, а непрерывным процессом (рис. 1.4).

Рисунок 1.4 – Цикл «создания» стоимости

Для разработки эффективной мотивационной системы, которая будет нацелена на создание стоимости, необходимо чтобы каждый линейный менеджер понимал, как показатель, по которому измеряется его отдача, влияет на итоговый показатель стоимости фирмы.

Для того чтобы менеджмент имел возможность управлять стоимостью и устанавливать показатели эффективности для персонала необходим стоимостной показатель на уровне фирмы. Условно показатели стоимости можно разделить на 2 уровня. Показатели первого уровня рассчитываются на рыночной базе и показывают, произошло ли приращение стоимости за анализируемый период или нет. Их можно использовать только для публичных компаний. К таким показателям относятся: общая акционерная рентабельность (TSR, total shareholder return) и рыночная добавленная стоимость (MVA, market value added). Показатели второго уровня рассчитываются на базе балансовой стоимости и/или денежных потоков и также показывают, произошло ли приращение стоимости за анализируемый период или нет. К таким показателям относятся: остаточная прибыль (RI, residual income), экономическая добавленная стоимость (EVA, economic value added), добавленная акционерная стоимость (SVA, shareholder value added) и денежная добавленная стоимость (CVA, cash value added)9.

Далее более подробно будет рассмотрен показатель EVA.