- •1.Необходимость учёта временной стоимости денег.Понятие наращения и дисконтирования.Временная ось.

- •2. Денежный поток от операционной деятельности.

- •3.Начисление процентов при дробном числе лет

- •5. Недисконтированные методы оценки инвестиций.

- •6.Назначение и формула расчёта эффективности годовой ставки. Эффективная ставка

- •. Денежный поток от инвестиционной деятельности.

- •8. Операции дисконтирования по простым и сложным процентам.

- •9.Понятие денежного потока. Формула расчёта ден. Потока общего вида.

- •11. Расчёт средневзвешенной цены капитала.

- •12.Понятие финансовой ренты. Виды финансовых рент.

- •33.Классификация рисков

- •40. Сравнение альтернативных проектов по внутренней норме окупаемости и чистому дисконтированному доходу. Точка Фишера

- •41. Сравнение проектов с разными сроками реализации

- •48. Пространственная оптимизация проектов

- •49, 51. Корректировка денежного потока по оборачиваемости дебиторской и кредиторской задолженности

- •50. Временная оптимизация проектов

- •52. Оценка эффективности и финансовой реализуемости проекта на основе денежных потоков

- •53. Учёт инфляции при оценке эффективности проектов

- •55. Состав инвестиционного бизнес-плана

33.Классификация рисков

Опасности,

неопределенности и возможности

сопутствуют любому виду деятельности,

а результат их проявления для некоторого

объекта характеризуют рисками.

Существующие риски разнообразны, их

можно подразделить на множество групп,

т. е.

классифицировать по различным

признакам: объекту и источнику воздействия,

местоположению относительно объекта

воздействия, механизму возникновения,

степени влияния, возможности страхования

и др. (рис. 1).

Рис.

1. Классификация рисков

Рис.

1. Классификация рисков

34.Эффективность инвестиционного проекта может быть оценена с помощью метода оценки индекса рентабельности. Индекс (коэффициент) рентабельности (доходности) инвестиций (РI) – следствие метода чистой текущей стоимости. Рассчитывается как отношение чистой текущей стоимости денежного притока (Р) к чистой текущей стоимости денежного оттока (IС) (включая первоначальные инвестиции): PI = У k (Pk / (1 + r) k / IC. Очевидно, что при PI > 1 проект следует принять. Если PI < 1, то проект следует отвергнуть. При РI =1 проект выступает ни прибыльным, ни убыточным. Критерий PI характеризует доход на единицу затрат. Он наиболее предпочтителен, когда необходимо упорядочить независимые проекты для создания оптимального портфеля в случае ограниченности сверху общего объема инвестиций. Индекс рентабельности базируется на тех же предпосылках, что и чистый приведенный доход. Следовательно, на формирование индекса влияют: • распределение во времени объема инвестиционных затрат; • суммы чистого денежного потока; • принимаемый уровень ставки дисконтирования.

35.Заемный капитал, привилегированные акции, нераспределенная прибыль и обыкновенные акции нового выпуска. При объединении этих оценок в одну, мы получаем так называемую средневзвешенную цену капитала. Каждая фирма знает свою оптимальную структуру капитала как комбинацию различных источников, приводящих к максимизации цены акций фирмы. Основная формула для расчета средневзвешенной цены капитала: WACC 1) = wd kd (1 - T) + wp kp + ws ( ks или kL) WACC -weighted average cost of capital Здесь wd, wp и ws - оптимальные доли соответственно заемного капитала, привилегированных акций и собственного капитала. Термин "стоимость капитала" имеет много значений. Менеджеры, оценивающие вложения, заинтересованы в определении маржинальной, предельной стоимости капитала предприятий. Поскольку стоимость капитала - это средневзвешенная величина стоимости различных компонентов, входящих в структуру капитала предприятия, она часто называется маржинальной (предельной) средневзвешенной стоимостью капитала. Если в структуре капитала предприятия есть особые виды ценных бумаг, тогда их стоимость должна рассчитываться отдельно и взвешиваться в соответствии их долей в общем объеме капитала. Определение средневзвешенной стоимости капитала включает следующие этапы:

* определение долгосрочных источников финансирования;

* определение стоимости привлечения этих источников;

* определение рыночной стоимости источников;

* вычисление средневзвешенной стоимости капитала.

Главными источниками долгосрочного капитала являются кредиты, облигации, обыкновенные и привилегированные акции. Стоимость этих источников определяется дивидендами, выплачиваемыми по акциям и процентами за кредит. Стоимость кредита является функцией от процентной ставки, ставки налога, прочих связанных с получением кредита затрат и рыночной стоимости кредита. Проценты за кредит отражаются в отчете о результатах финансово-хозяйственной деятельности и включаются в себестоимость, в отличие от дивидендов. Это также называется "противоналоговым эффектом" кредита.

36. Дисконтированный срок окупаемости инвестиций (Discounted Payback Period, DPP) – это временной период окупаемости первоначальных инвестиций (затрат) в инвестиционный проект в текущей стоимости.

Формула расчета дисконтированного срока окупаемости инвестиций

![]() Где:

r – ставка дисконтирования, I0

– первоначальные инвестиции, CF –

денежный поток в период t, n – количество

периодов окупаемости инвестиций в

проект.

Где:

r – ставка дисконтирования, I0

– первоначальные инвестиции, CF –

денежный поток в период t, n – количество

периодов окупаемости инвестиций в

проект.

Необходимо выполнение данного неравенства при n периодах поступления денежных средств.

К недостаткам показателя дисконтированного срока окупаемости инвестиционного проекта относят:

не учет размера денежных потоков после точки безубыточности;

искажается при непостоянных денежных потоках с различным знаком.

Чем меньше дисконтированный срок окупаемости инвестиций, тем более привлекателен инвестиционный проект.

37. Внутренняя норма прибыли инвестиций (Internal Rate of Return - IRR) Внутренняя норма доходности ( internal rate of return, IRR ) инвестиционного проекта представляет собой расчетную ставку процентов, при которой чистый приведенный доход, соответствующий этому проекту, равен нулю. Экономический смысл этого показателя выражен в следующем: в качестве альтернативы вложениям финансовых средств в инвестиционный проект рассматривается помещение тех же средств (так же распределенных по времени вложения) под некоторый банковский процент. Распределенные во времени доходы помещаются на депозитный счет в банке под тот же процент.

При ставке ссудного процента, равной внутренней норме доходности, инвестирование финансовых средств в проект даст в итоге тот же суммарный доход, что и помещение их в банк на депозитный счет. Таким образом, при этой ставке ссудного процента альтернативы помещения финансовых средств экономически эквивалентны. Если реальная ставка ссудного процента меньше внутренней нормы доходности проекта, то инвестирование средств в него выгодно, и наоборот. Следовательно, IRR является граничной ставкой ссудного процента, разделяющей эффективные и неэффективные проекты.

Уровень IRR полностью определяется внутренними данными, характеризующими инвестиционный проект. Никакие предположения об использовании чистого дохода за пределами проекта не рассматриваются. За рубежом расчет внутренней нормы доходности часто применяется в качестве первого шага при финансовом анализе инвестиционного проекта. Для дальнейшего анализа отбираются те инвестиционные проекты, которые имеют IRR не ниже порогового значения (обычно 15 - 20% годовых).

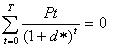

Методика определения внутренней нормы доходности зависит от конкретных особенностей распределения доходов от инвестиций и самих инвестиций. В общем случае, когда инвестиции и отдача от них задаются в виде потока платежей, IRR определяется как решение следующего уравнения относительно неизвестной величины d*:

(2)

(2)

где d* = IRR - внутренняя норма доходности, соответствующая потоку платежей Pt.

Оно может быть получено из формулы (1), если ее левую часть приравнять к нулю. Уравнение (2) эквивалентно алгебраическому уравнению степени T и обычно решается методом итерации. Существуют многочисленные программы для ПЭВМ, решающие подобные уравнения.

Очень часто на практике могут встречаться более сложные случаи, когда уравнение (2) имеет несколько положительных корней. Это может, например, произойти, когда уже после первоначальных инвестиций в производство возникает необходимость коренной модернизации или замены оборудования на действующем производстве. В этом случае следует руководствоваться наименьшим значением из полученных решений.