- •Тема 9 финансовая отчетность и ее анализ

- •Финансовый анализ: сущность и виды

- •9.2. Логика и процедуры методики анализа финансовой отчетности фирмы

- •Эволюция подходов к анализу отчетности: краткий исторический экскурс

- •Финансовая отчетность в системе информационного обеспечения пользователей

- •Регулирование учета и отчетности: базовые определения

- •Состав отчетности и ее предоставление пользователям

- •Логика и техника составления отчетности

- •Представления баланса

- •Классификации балансов

- •Динамика баланса

- •Экономическая интерпретация основных разделов и статей отчетности

- •Методика чтения и анализа бухгалтерской отчетности

- •Система аналитических коэффициентов

- •Имущественный потенциал

- •Ликвидность и платежеспособность

- •Финансовая устойчивость

- •Внутрифирменная эффективность

- •Прибыльность и рентабельность

- •Рыночная привлекательность

Прибыльность и рентабельность

Результативность деятельности предприятия характеризуется показателями прибыли и рентабельности. Эти показатели как бы подводят итог деятельности предприятия за отчетный период; они зависят от многих факторов: объема проданной продукции, затратоемкости, организации производства и др. В числе ключевых факторов — уровень и структура затрат (издержек производства и обращения), поэтому в рамках внутрифирменного управления финансами в этом блоке может выполняться оценка целесообразности затрат, их динамика, структурные изменения, а основные показатели — уровень издержек производства (обращения) и абсолютная и относительная экономия (перерасходы) издержек. Сущностная характеристика понятий «прибыльность» и «рентабельность» будет дана в теме 13; в данном разделе мы остановимся на некоторых индикаторах их количественной оценки.

В числе индикаторов результативности работы фирмы — показатели рентабельности, каждый из которых представляет собой относительный показатель как сопоставление одного из показателей прибыли с некоторой базой, характеризующей предприятие с одной из двух сторон — либо ресурсы, либо совокупный доход в виде выручки, полученной от контрагентов в ходе текущей деятельности. Поэтому известны две группы показателей рентабельности: рентабельность инвестиций (капитала) и рентабельность продаж.

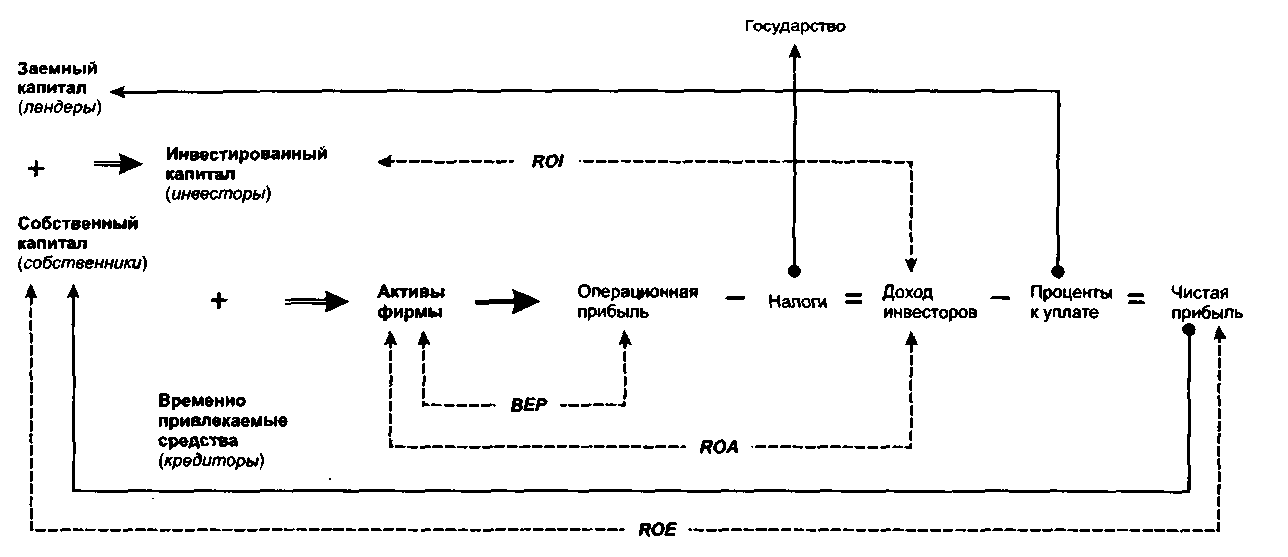

Рентабельность инвестиций может быть оценена с позиции различных лиц, а логика формирования соответствующих индикаторов представлена на рис. 9.5.

Рис.

9.5.

Логика

распределения

доходов

фирмы

и

расчета

показателей рентабельности инвестиций

Коэффициенты рентабельности предопределены тем обстоятельством, что ресурсы, задействованные в генерировании конечного финансового результата, можно охарактеризовать следующими показателями:

все активы (по балансу);

капитал, т. е. долгосрочные инвестиции;

заемный капитал (предоставлен лендерами);

собственный капитал (предоставлен акционерами).

Обобщающим показателем эффекта, имеющим отношение ко всем активам, выступает операционная прибыль (Earnings Before Interests and Taxes, EBIT), поскольку именно из этого источника получают свою долю основные участники (акционеры, лендеры, государство). Долгосрочные инвестиции предоставлены инвесторами (акционерами и лендерами), поэтому с капиталом следует сравнить получаемый ими регулярный доход (проценты к получению и прибыль, доступная к распределению среди собственников). (Отметим, что в приводимых ниже формулах не уточняется, о какой оценке активов (капитала) — моментной или средней — идет речь; методологически более правильно использование средних оценок.)

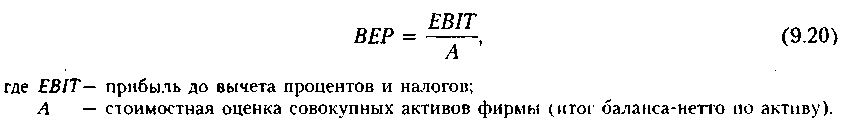

Рентабельность инвестиций с позиции всех заинтересованных лиц. С помощью показателя прибыли до вычета процентов и налогов можно сделать оценку общеэкономической эффективности использования совокупных ресурсов коммерческой организации посредством расчета аналитического коэффициента, называемого условно коэффициентом генерирования доходов

Коэффициент ВЕР характеризует возможности генерирования доходов данной комбинацией активов и показывает, сколько рублей операционной прибыли приходится на один рубль, вложенный в активы данной компании. По сути это одна из характеристик ресурсоотдачи, но не через объем реализации, а посредством операционной прибыли. Если вспомнить алгоритм формирования последней, то несложно понять, что ее значение зависит от текущих затрат, свойственных в среднем данному виду бизнеса. Поэтому значение ВЕР для данной компании рекомендуется сравнивать со среднеотраслевым его значением. Рост ВЕР в динамике рассматривается как положительная тенденция. Поскольку операционная прибыль является обобщающим показателем эффекта, коэффициент ВЕР действительно представляет интерес для всех пользователей.

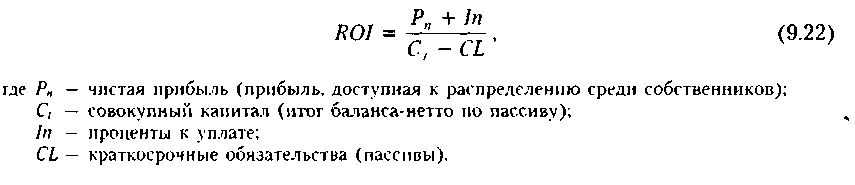

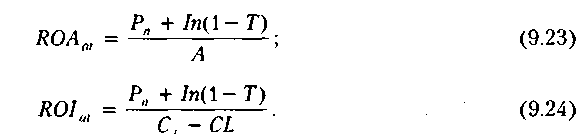

Рентабельность инвестиций с позиции инвесторов. При проведении аналитических расчетов с позиции инвесторов, т. е. физических и юридических лиц, обеспечивающих предприятие капиталом на долгосрочной основе, состав исходных показателей несколько меняется. Совокупным доходом инвесторов (акционеров и тендеров) служит чистая прибыль и величина процентов к уплате. Этот совокупный доход может сравниваться либо со всеми активами, либо с долгосрочным капиталом; в первом случае рассчитывается рентабельность активов (ROA), во втором — рентабельность инвестированного капитала (R01):

Экономическая интерпретация приведенных коэффициентов та же, что и для показателя ВЕР. Сопоставление дохода инвесторов с величиной активов вполне оправданно, поскольку именно инвесторы инициировали создание данного предприятия и обеспечивают его функционирование в стратегическом плане. Предоставив свои финансовые ресурсы в долгосрочное пользование и мобилизовав их в активы предприятия, инвесторы по сути одобрили логику создания именно такого имущественного комплекса с вполне определенным составом материально- технической базы как источником их потенциальных доходов. Показатель ROA характеризует (с позиции инвесторов) генерирующую мощь активов, в которые вложен капитал.

Показатель ROI дает несколько иную оценку эффективности и целесообразности взаимоотношений между инвесторами и созданным ими предприятием. Он характеризует доходность долгосрочного капитала.

Рентабельность инвестиций с позиции фирмы. Речь идет либо о рентабельности активов, либо о рентабельности инвестированного капитала, с тем лишь отличием, что в формулах (9.21) и (9.22) сумма процентов учитывается в посленалоговом исчислении. Логика рассуждений такова. Для предприятия регулярные начисления вознаграждений основным поставщикам капитала (акционерам и лендерам) являются затратами. Однако с позиции предприятия, рубль в чистой прибыли и рубль в процентах к уплате, трактуемых как затраты, не вполне сопоставимы, поскольку первый исчислен на посленалоговой базе, а второй — на доналоговой (см. разд. 22.1). Для того чтобы исключить данную несопоставимость, проценты пересчитываются в посленалоговую базу путем умножения их величины на множитель (1 - Т), где Т — ставка налога на прибыль. Таким образом, формулы расчета коэффициентов рентабельности активов (ROAa,) и инвестированного капитала (ROIa,) в посленалоговом исчислении имеют следующий вид:

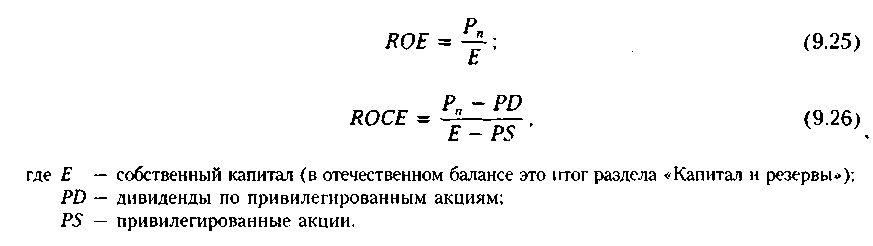

Рентабельность инвестиций с позиции собственников фирмы. Возможны два подхода к исчислению коэффициентов, в зависимости от того, выделяются ли держатели обыкновенных акций из общей совокупности собственников предприятия. Если такого обособления не делается (например, число владельцев привилегированных акций невелико или их вообще нет), то рассчитывается показатель рентабельности (доходности) собственного капитала (ROE)- если желательно обособление владельцев обыкновенных акций, то в дополнение к ROE рассчитывается показатель рентабельности (доходности) собственного обыкновенного капитала (ROCE).

Показатели оценки эффективности инвестиций дополняются коэффициентами рентабельности продаж. Возможны различные алгоритмы их исчисления, в зависимости от того, какой из показателей прибыли заложен в основу расчетов, однако чаще всего используются валовая, операционная (прибыль до вычета процентов и налогов) или чистая прибыль. Соответственно рассчитывают три показателя рентабельности продаж: норма валовой прибыли, или валовая рентабельность реализованной продукции (GPM); норма операционной прибыли, или операционная рентабельность реализованной продукции (ОРМ)\ норма чистой прибыли, или чистая рентабельность реализованной продукции (NPM).

Уместно сделать следующее замечание к приведенным формулам. При определении себестоимости (COGS) существенную роль играет учет амортизационных отчислений производственного назначения, при этом возможны два варианта расчета. Согласно первому варианту амортизационные отчисления привязываются к продукции и рассматриваются как элемент себестоимости, а потому в числителе показателя GPM берется значение валовой прибыли. По второму варианту амортизационные отчисления не связываются с продукцией, а трактуются как расходы периода, т. е. они в полном объеме относятся к постоянным операционным расходам (ОЕ) и списываются непосредственно в дебет счета «Прибыли и убытки»; в этом случае расчет валовой рентабельности осуществляется через показатель валовой маржи (EBITDA). Оба варианта применяются в международной практике (см.: [White, Sondhi, Fried, p. 48; Ковалев В., Ковалев Вит., 2005, с. 418-420]).

Интерпретация коэффициентов рентабельности продаж очевидна: они показывают, какую часть в каждом рубле выручки от продаж составляет соответственно валовая, операционная или чистая прибыль. Каких-либо нормативов для этих показателей не существует, поэтому их значения сравнивают со среднеотраслевыми, а также оценивают в динамике. Рост рентабельности — положительная тенденция, однако необходимо всегда иметь в виду, за счет чего был достигнут рост, не было ли необоснованного снижения себестоимости продукции и других затрат, что может сказаться на качестве производимой продукции.