- •1. Зміст та основні завдання фінансової діяльності суб’єктів господарювання

- •2. Поняття фінансування та його форми. Класифікація форм фінансування за джерелами походження капіталу.

- •3. Організація фінансової діяльності підприємств.Компетенції та функції фінансових служб.

- •4. Правове регулювання фінансової діяльності суб’єктів господарювання

- •5. Особливості фінансування підприємств різних форм власності.

- •6. Власний капітал, його функції та складові. Вартість залучення вк.

- •7. Ск і корпоративні права підприємства. Початкове формування ск підприємств різних форм.

- •8. Збільшення статутного капіталу підприємства:цілі, методи та джерела.

- •9. Зменшення ск: цілі,методи, порядок здійснення.

- •10. Номінальний, балансовий, ринковий курси акцій: порядок їх визначення. Фактори,що впливають на ринковий курс акцій.

- •11. Класифікація внутрішніх джерел фінансування.

- •12. Поняття самофінансування та його види.

- •13.Економічний зміст прихованого самофінансування, його переваги та недоліки.

- •14. Поняття тезаврації прибутку (відкрите фінансування):переваги і недоліки.

- •15. Суть амортизаційних відрахувань як внутрішнього джерела фінансування підприємств. Сучасні методи нарахування амортизації.

- •16. Забезпечення наступних витрат і платежів: суть, порядок утворення, види забезпечень.

- •17. Суть, значення і завдання дивідендної політики

- •18. Теорії в галузі дивідендної політики

- •19. Фактори, які визначають формування дивідендної політики підприємства та етапи її формування.

- •20. Порядок нарахування дивідендів та джерела їх виплати. Стратегія припинення дивідендних виплат.

- •21. Інструменти дивідендної політики – консолідація та подрібнення акцій, викуп акцій та виплата дивідендів корпоративними правами:переваги та недоліки

- •22. Методи нарахування дивідендів. Стратегії формування дивідендної політики підприємства.

- •23. Порядок оподаткування дивідендів, які отримують резиденти та нерезиденти на території України

- •24. Показники, що характеризують ефективність дивідендної політики.

- •25. Позикові ресурси підприємства: склад та стратегія формування. Визначення потреби підприємства в позикових ресурсах.

- •26. Практична діяльність підприємства щодо отримання банківських кредитів. Оцінка кредитоспроможності підприємства.

- •27. Лізингове кредитування: економічний зміст, переваги та недоліки.

- •28. Комерційне кредитування підприємств: суть, необхідність та різновиди

- •29. Порядок залучення резидентами кредитів в іноземній валюті від іноземних інвесторів

- •30. Факторинг. Операції підприємства з векселями.

- •31.Державне кредитування підприємств: умови та організація проведення

- •32. Реорганізація підприємства: мета, завдання та загальні передумови її здійснення.

- •33. Оцінка ефективності проведення реорганізації підприємства

- •34. Сутність, завдання та основні мотиви реорганізації, спрямованої на укрупнення підприємства.

- •35.Злиття, приєднання та поглинання: етапи проведення різних форм реорганізації, спрямованої на укрупнення підприємства.

- •36.Фінансовий механізм проведення реорганізації, спрямованої на розукрупнення підприємства.

- •37. Етапи здійснення поділу та виділення – як основних форм реорганізації, спрямованої на розукрупнення підприємства.

- •38. Загальні умови проведення перетворення як особливої форми реорганізації підприємства.

- •39. Суть та умови здійснення спільної діяльності без створення юридичної особи.

- •40. Управління, контроль, відповідальність за здійснення спільної діяльності без створення юридичної особи.

- •41. Фінансовий та податковий облік спільної діяльності, що здійснюється без створення юр. Особи . Порядок оподаткування та репатріація прибутків.

- •42.Інвестиції підприємства: суть, значення, класифікація. Зміст інвестиційної діяльності

- •43. Портфель інвестицій підпрємства: критерії його формування та управління ним

- •44. Поточні та довгострокові фінансові інвестиції. Диверсифікація фінансових вкладень

- •45.Умови іноземного інвестування, види іноземних інвестицій та державні гарантії щодо їх захисту

- •4 6.Оцінка інвестиційної привабливості підприємства

- •47.Оцінка доцільності фінансових інвестицій у корпоративні права.

- •48. Оцінка доцільності вкладень у інвестиції з фіксованою ставкою дохідності

- •49. Методи оцінки інвестицій для їх відображення у фінансовій звітності

- •50. Види зовнішньоекономічних операцій. Зустрічні, паралельні, компенсаційні та бартерні угоди

- •51 Порядок здійснення експортно-імпортних операцій

- •52. Правила інкотермс. Інструменти забезпечення платежів при здійсненні зовнішньоекономічної діяльності.

- •53. Митне оформлення та порядок оподаткування експортно-імпортних операцій

- •54. Ризики та гарантії у сфері зовнішньоекономічної діяльності. Зовнішньоторгівельне посередництво.

- •55. Порядок укладання зовнішньоторговельних контрактів, їх типова структура

- •56. Суть, необхідність, основні завдання та функції фінансового контролінгу

- •57.Види фінансового контролінгу: стратегічний і фінансовий

- •60. Бюджетування як функція фінансового контролінгу

- •61. Загальна схема та принципи бюджетування

- •62. Способи бюджетування: нуль-базис-бюджетування і традиційне бюджетування

- •63. Система бюджетів на підприємстві: суть та необхідність створення

- •64. Бюджетний контроль та аналіз відхилення

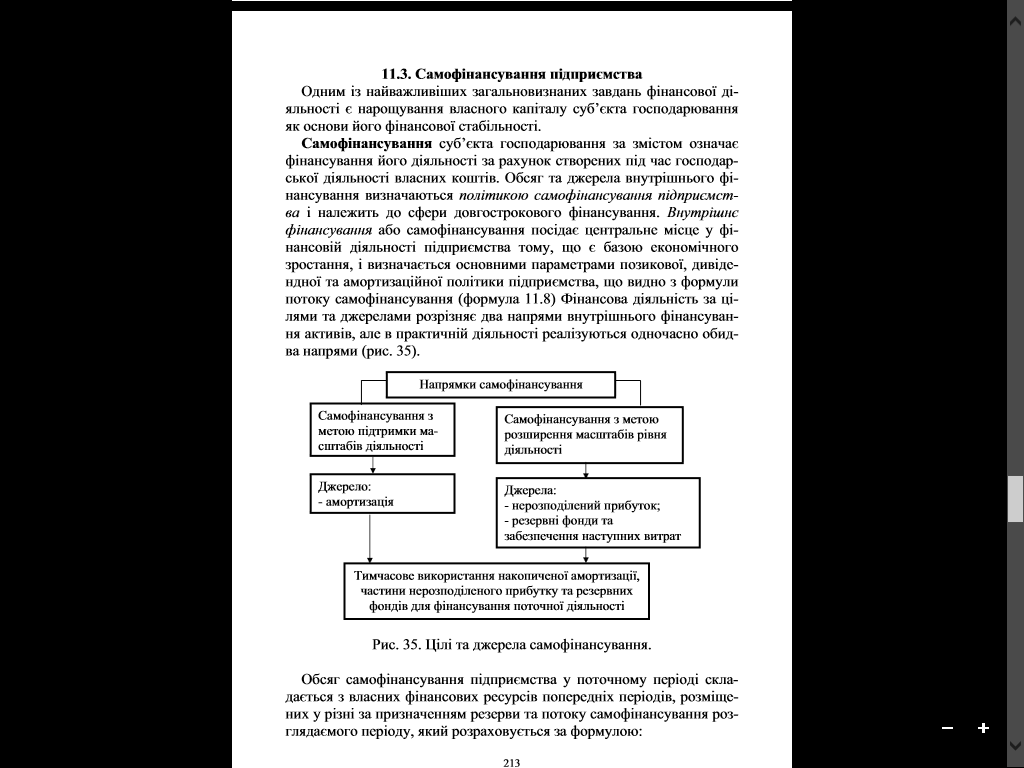

12. Поняття самофінансування та його види.

Самофінансування - система господарювання, за якої всі витрати (поточні, на просте і розширене відтворення) фінансуються із власних джерел, без залучення коштів державного бюджету. Частково ці витрати можуть покриватися за рахунок кредитів банку, але за умови погашення їх за рахунок власних коштів.

Основним внутрішнім джерелом фінансування є самофінансування, пов’язане з реінвестуванням (тезаврацією) прибутку у відкритій чи прихованій формі. Ефект самофінансування проявляється з моменту одержання чистого прибутку до моменту його визначення, розподілу та виплати дивідендів, оскільки отриманий протягом року прибуток вкладається в операційну та інвестиційну діяльність. Рішення власників підприємства про обсяги самофінансування є одночасно і рішенням про розмір дивідендів, які підлягають виплаті.

З алежно

від способу відображення

прибутку в звітності виокремлюють:

алежно

від способу відображення

прибутку в звітності виокремлюють:

а) приховане самофінансування;

б) відкрите самофінансування (тезаврація прибутку).

13.Економічний зміст прихованого самофінансування, його переваги та недоліки.

Ця форма фінансування підприємства пов’язана з використанням прихованого прибутку. Приховування прибутку здійснюється у результаті формування прихованих резервів. Оскільки приховані резерви проявляються лише при їх ліквідації, приховане самофінансування здійснюється за рахунок прибутку до оподаткування. Отже, відбувається відстрочка сплати податків і виплати дивідендів.

Приховані резерви — це частина ВК підприємства, яка жодним чином не відображена в його балансі, отже, обсяг власного капіталу в результаті формування прихованих резервів буде меншим, ніж це є насправді.

Є два способи формування прихованих резервів у балансі:

1) недооцінка активів (передчасне списання окремих активів, застосування прискореної амортизації, незастосування індексації, використання методу ЛІФО при оцінці запасів тощо);

2) переоцінка зобов’язань (наприклад, за статтями «Забезпечення наступних витрат і платежів», «Поточні зобов’язання із внутрішніх розрахунків» тощо).

Мобілізація прихованих резервів здійснюється:

шляхом реалізації окремих об’єктів основних та оборотних засобів;

у результаті індексації балансової вартості майнових об’єктів, які неможливо реалізувати без порушення нормального виробничого циклу (даний метод реструктуризації активів не пов’язаний з реальним поліпшенням платоспроможності, однак безпосередньо впливає на підвищення кредитоспроможності підприємства).

Наявність у підприємства прихованих резервів з погляду кредиторів є позитивним чинником, зокрема в тих випадках, коли як кредитне забезпечення приймається майно, реальна вартість якого є вищою, ніж це відображено у звітності. До суттєвого недоліку прихованого самофінансування слід віднести порушення принципу достовірності при складанні звітності та підвищення рівня асиметрії в інформаційному забезпеченні її зовнішніх користувачів.

14. Поняття тезаврації прибутку (відкрите фінансування):переваги і недоліки.

Тезаврація прибутку — це спрямування його на формування власного капіталу підприємства з метою фінансування інвестиційної та операційної діяльності.

Величина тезаврації відповідає обсягу чистого прибутку, який залишився в розпорядженні підприємства після сплати всіх податків та нарахування дивідендів. Збільшення власного капіталу в результаті тезаврації прибутку підприємства позначається також як відкрите самофінансування. Інформація про це наводиться в офіційній звітності.

Для визначення рівня самофінансування розраховують коефіцієнт самофінансування:

.

.

Тезаврований прибуток відображається в балансі за такими позиціями:

у пасиві за статтями: нерозподілений прибуток; резервний капітал; статутний капітал. При тезаврації прибутку, як правило, підвищується курс корпоративних прав підприємства;

в активі він може бути спрямований на фінансування будь-яких майнових об’єктів: оборотних і необоротних; короткострокових і довгострокових.

До основних переваг самофінансування слід віднести такі:

залучені кошти не потрібно повертати та сплачувати винагороду за користування ними;

відсутність затрат при мобілізації коштів;

не потрібно надавати кредитне забезпечення;

підвищується фінансова незалежність та кредитоспроможність підприємства.

Недоліки самофінансування (тезаврації) у тезовому вигляді можна охарактеризувати таким чином:

оскільки на реінвестування спрямовується чистий прибуток, попередньо він підлягає оподаткуванню, в результаті чого вартість цього джерела фінансування збільшується;

обмежені можливості контролю за внутр.. фінансуванням знижують вимоги до ефект. використання коштів;

помилковість інвестицій (оскільки рентабельність реінвестицій може бути нижча за середньоринкову процентну ставку, можливе зниження ефективності ринку капіталів у цілому).