- •6.1 Состав и структура оборотных активов организации. Источники финансирования оборотных средств. Нормирование оборотных средств

- •6.2 Управление дс и их эквивалентами

- •6.3 Управление дз (кредитная политика).

- •6.4 Формы расчетов, применяемые в обороте (платежное поручение, аккредитив, чек, вексель)

- •6.5 Операции и услуги коммерческого банка

- •7.1 Экономическое содержание, функции и виды прибыли

- •7.2 Формирование, распределение и использование прибыли

- •7.3 Методы планирования прибыли

- •7.4 Влияние учетной политики на фин-ый результат

- •7.5 Влияние налогов на формирование чп

- •7.6 Сущность налога на прибыль организации (по элементам налогообложения)

- •7.7 Состав доходов и расходов страховых компаний. Страховые резервы.

- •7.8 Формирование прибыли в коммерческом банке

- •7.9 Упрощенная система налогообложения

- •7.10 Доходность и риск в оценке эффективности инвестиций в ценные бумаги

- •7.11 Доходность и риск по портфелю

- •7.12 Единый налог на вмененный доход

- •7.13 Бюджетный дефицит (профицит) и его источники финансирования

- •7.14 Бюджетные доходы и их классификация

- •8.2 Основы построения страховых тарифов. Состав тарифной ставки. Общие принципы построения страховых тарифов и отличительные особенности по рисковым и накопительным видам страхования.

- •8.3 Понятие финансовой устойчивости страховщика.

- •8.4 Необходимость проведения инв-ой деятельности страховых компаний и принципы инвестирования временно свободных средств страховщика.

- •9.1 Бюджетная система и бюджетное устройство

- •9.2 Бюджетный процесс и его стадии

- •9.3 Причины и сущность инфляции. Формы ее проявления.

- •9.4 Регулирование инфляции: методы, границы, противоречия.

- •9.5 Государственное регулирование финансов организации

- •9.6 Роль финансов в деятельности организации

- •9.7 Характеристика основных налогов и сборов рф

- •9.8 Права, обязанности и ответственность налогоплательщиков и налоговых органов.

- •9.9 Бюджетная эффективность и социальные результаты реализации инвестиционных проектов.

- •10.1 Понятие и виды себестоимости

- •10.2 Страхование предпринимательских рисков

- •10.3 Лизинг: виды и преимущества для лизингополучателя.

- •10.4 Принципы и методы налогообложения

- •10.5 Производственный леверидж .

- •10,6 Классификация расходов организации

- •2.По составу затраты подразделяются:

- •3.По отношению к объему пр –ва:

- •4, По функции управления:

- •5. В зависимости от порядка отнесения затрат на период генерирования прибыли:

- •6,По способу включения в себестоимость продукции затраты делятся на прямые и косвенные.

9.7 Характеристика основных налогов и сборов рф

Налог - это обязательный, индивидуально безвозмездный платеж, взимаемый в форме отчуждения денежных средств, принадлежащих организациям или физическим лицам на праве собственности, хозяйственного ведения или оперативного управления, в целях финансового обеспечения деятельности государства и муниципальных образований.

Сбор - это обязательный взнос, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Налоги и сборы взимаются как с организаций, так и с физических лиц.

Участниками отношений, регулируемых налоговым законодательством, являются организации и физические лица, выполняющие функции налогоплательщиков (плательщиков сборов) или налоговых агентов, налоговые и таможенные органы.

Виды налогов и сборов в Российской Федерации

В РФ НК устанавливаются следующие виды налогов и сборов:федеральные; региональные; местные.

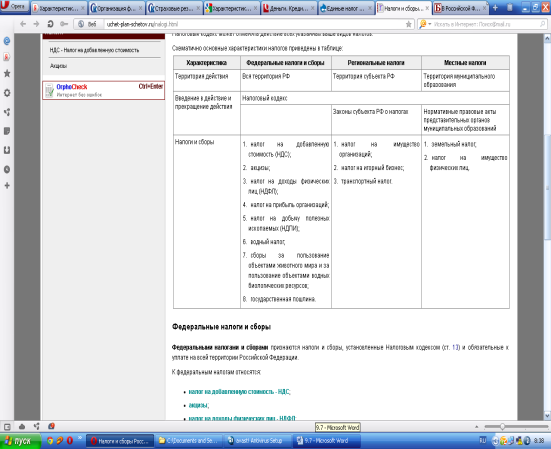

Схематично основные характеристики налогов

Федеральные налоги и сборы

Федеральными налогами и сборами признаются налоги и сборы, установленные Налоговым кодексом и обязательные к уплате на всей территории РФ.

К федеральным налогам относятся: НДС; акцизы; НДФЛ; налог на прибыль организаций; налог на добычу полезных ископаемых; водный налог; сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов; государственная пошлина. Региональными налогами признаются налоги, которые установлены Налоговым кодексом и законами субъектов РФ и обязательны к уплате на территориях соответствующих субъектов. Региональные налоги вводятся в действие и прекращают действовать на территориях субъектов РФ в соответствии с Налоговым Кодексом и законами указанных субъектов РФ.

При установлении региональных налогов законодательными (представительными) органами государственной власти субъектов РФ определяются следующие элементы налогообложения: налоговые ставки, порядок и сроки уплаты налогов; также могут устанавливаться налоговые льготы, основания и порядок их применения. Иные элементы налогообложения по региональным налогам и налогоплательщики определяются настоящим Кодексом.

К региональным налогам относятся: налог на имущество организаций; налог на игорный бизнес; транспортный налог. Местными налогами признаются налоги, установленные Налоговым кодексом (ст. 15) и нормативными правовыми актами представительных органов муниципальных образований. Местные налоги обязательны к уплате на территориях соответствующих муниципальных образований. Местные налоги вводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с Налоговым Кодексом и нормативными правовыми актами представительных органов муниципальных образований.

При установлении местных налогов представительными органами муниципальных образований определяются налоговые ставки, порядок и сроки уплаты налогов, а также налоговые льготы, основания и порядок их применения. Иные элементы налогообложения по местным налогам и налогоплательщики определяются НК РФ. К местным налогам относятся: земельный налог; налог на имущество физических лиц.

Специальные налоговые режимы могут предусматривать особый порядок определения элементов налогообложения, а также освобождение от обязанности по уплате отдельных федеральных, региональных и местных налогов и сборов. К специальным налоговым режимам относятся: единый сельскохозяйственный налог - ЕСХН - система налогообложения для сельскохозяйственных товаропроизводителей; упрощенная система налогообложения - УСН; система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности - ЕНВД; система налогообложения при выполнении соглашений о разделе продукции.