- •Вопросы к экзамену по курсу «История экономических учений» (Факультет МирЭмп, 2011 г.)

- •Структура «авансов» у физиократов и структура капитала по а.Смиту. Основной и оборотный капитал. 142-144.

- •Варианты теории стоимости а.Смита. Уровень и динамика заработной платы.

- •5. Двойственный характер труда у к.Маркса. Специфика товара «рабочая сила» и теория прибавочной стоимости к.Маркса. 233-238.

- •7. Структура капитала по к.Марксу. Постоянный капитал и переменный капитал; их отличие от основного и оборотного капитала. Органическое строение капитала и его связь с нормой прибыли. 235-236.

- •8. Два подразделения общественного производства. Модели простого и расширенного воспроизводства.

- •9. Австрийская школа и ее отличия от других школ маржинализма. Учение Менгера о благах и обмене, субъективная теория ценности. 422-424, 427-429

- •12. Сравнительная эффективность экономической политики при разной отдаче от масштаба по а.Маршаллу. 473-477.

- •15. Концепция планирования н.Д.Кондратьева: план как перспектива, три типа предвидения, практические выводы по составлению гос.Плана.

- •16. «Генетика» и «телеология». Концепция в.А.Базарова: «регулятивные идеи», принцип «рациональной очередности». Концепция плана-директивы с.Г.Струмилина. 334-340

- •Критика «классических» постулатов.

- •Принцип эффективного спроса.

- •19. Кейнсианская функция потребления и её связь с мультипликатором. Факторы мультипликационного эффекта для бедного и богатого общества.

- •20. Инвестиционный спрос по Кейнсу: предельная эффективность капитала и её факторы. Специфика поведения инвесторов на фондовом рынке.

- •21. Теория процента и денег Дж.М.Кейнса. Отличия от классиков. Мотивы предпочтения ликвидности. 530-532, 535-537.

- •22. Модель экономического цикла Кейнса: роль ожиданий и процентной ставки. Последствия спада и задачи экономической политики. Ликвидная ловушка.

- •2 Часть:

- •Учение Фомы Аквинского о «справедливой цене». Аргументы против ссудного процента.

- •Закон Орезма-Грешема. «Революция цен»; её объяснение ж.Боденом. Влияние Реформации на пересмотр отношения к ссудному проценту (Кальвин, ф.Бэкон). 72-73, 59-61.

- •Доктрина торгового баланса и ее критика д.Юмом

- •5. Экономические взгляды р.Кантильона.

- •6.Закон Сэя и его критика Мальтусом и с. Сисмонди, различия между ними.

- •7. Ф.Лист как критик «космополитической экономии». 187-191.

- •8. Принцип историзма и формационный под

- •9. Экономические взгляды т. Веблена. 388-394.

- •10. Маржиналистская революция. Законы Госсена. 410-411, 415-416.

- •11. Теория денег и процента к.Викселля. 513-516.

- •12. «Неоклассический синтез» и доктрина смешанной экономики. 539-547.

- •13. Мировые экономические кризисы 1970-х гг. И кризис кейнсианского макроэкономического регулирования.

- •14. Экономика предложения. 647-649, 660-661

- •15. Монетаристская критика кейнсианской макроэкономической политики.

- •16. Новый институционализм. Понятие трансакционных издержек. Теория контрактов Уильямсона. 674-679.

- •18. Теории импортозамещающей индустриализации (р. Пребиш, е. Гайдар). 617-618, лекция

- •19. Й. Шумпетер о предпринимательстве как новаторстве и «созидательном разрушении».

- •20. Теории предпринимательской функции: Сэй, Тюнен, Найт.

- •21. «Экономический империализм»: сущность метода, теория «человеческого капитала». Преимущества и недостатки.

- •22. «Экономический империализм»: сущность метода, теория «брачного рынка». Преимущества и недостатки.

19. Кейнсианская функция потребления и её связь с мультипликатором. Факторы мультипликационного эффекта для бедного и богатого общества.

Кейнс рассматривает функцию совокупного спроса и говорит, что она связывает данный уровень занятости с "выручкой", на получение которой при этом уровне занятости можно рассчитывать. При этом "выручка" состоит из двух компонент - из суммы, которая при данном уровне занятости расходуется на потребление, и того, что идет на инвестирование. Рассмотрим факторы, которые при данном уровне занятости определяют расходы на потребление. Рассмотрим функцию Cw =f (Yw), где Сw-расходы на потребление, выраженные в единицах зарплаты, а Yw-доход при данном фиксированном уровне занятости N. f- склонность к потреблению, функциональная зависимость между Yw, т. е. уровнем дохода, выраженного в единицах заработной платы, и - той частью указанного дохода, которая затрачивается на потребление. Сw зависит:

1) от величины дохода,

2) от других объективных обстоятельств

3) частично от субъективных потребностей и психологических склонностей и привычек отдельных членов общества, а также от принципов, на основании которых совокупный доход распределяется между участниками хозяйственного процесса.

Разделим эти факторы на 2 группы: субъективные и объективные и выясним, какие из них имеют большее влияние.

Увеличение

нормы процента влечёт за собой падение

инвестиций (которые отрицательно зависят

от ставки процента) и рост сбережений

( =>на потребление тратится меньше) =>

Y

падает. А так как он состоит из C

и S,

то S

на самом деле снижается. Это парадокс

сбережений: чем больше мы сберегаем

(согласно классикам, откладываем для

будущего потребления), тем беднее

становится экономика. То есть поощрение

сбережений (как у классиков) пагубно

влияет на экономику. Таким образом, в

конечном счете фактические размеры

совокупных сбережений и потребительских

расходов не зависят от субъективных

факторов, а от того, насколько благоприятна

для инвестиций норма процента (сравниваемая

с предельной эффективностью капитала).

И Кейнс считает, что для экономического

роста надо увеличивать не сбережения,

а инвестиции. Он вводит понятие предельной

склонности к потреблению (MPC)

и выводит мультипликатор инвестиций

k,

равный нашему мультипликатору автономных

расходов:

.

.

Он показывает, насколько увеличивается доход при увеличении инвестиций на 1.

Значение этого мультипликатора разное в богатых и бедных обществах. В бедных странах MPC близко к 1 (почти весь доход тратится на потребление)=> значение k больше, чем в богатых странах, где MPC близко к 0. Значит, инвестировать выгоднее в бедных обществах, т.к. там увеличение инвестиций приводит к большему % увеличению дохода и занятости. Однако абсолютное увеличение дохода будет больше в богатом обществе (там изначально больше и Y, и I). Этот вывод подтверждается формулой:

,

где APC-средняя

склонность к потреблению (

,

где APC-средняя

склонность к потреблению ( ),

которая намного выше в бедных обществах,

чем в богатых.

),

которая намного выше в бедных обществах,

чем в богатых.

20. Инвестиционный спрос по Кейнсу: предельная эффективность капитала и её факторы. Специфика поведения инвесторов на фондовом рынке.

Отношение, которое связывает ожидаемый доход от капитального имущества с его ценой предложения, или восстановительной стоимостью, т. е. отношение между ожидаемым доходом, приносимым дополнительной единицей данного вида капитального имущества, и ценой производства этой единицы, дает нам предельную эффективность капитала (irr-inner rate of return) этого вида. Более точно предельная эффективность капитала определяется как величина, равная той учетной ставке, которая уравняла бы нынешнюю стоимость ряда годовых доходов, ожидаемых от использования капитального имущества в течение срока его службы, с ценой его предложения.

Она зависит от нормы дохода, которую рассчитывают получить, вкладывая деньги во вновь произведенное имущество, а не только от его текущей отдачи.

Если в течение некоторого периода времени происходит увеличение инвестиций в какой-либо данный вид капитала, его предельная эффективность уменьшается по мере того, как растут инвестиции,- отчасти потому, что ожидаемый доход будет падать с ростом предложения данного вида капитала, отчасти же потому, что, как правило, усиление нагрузки на мощности по производству соответствующих капитальных благ вызовет возрастание их цены предложения.

Для каждого вида капитала мы можем построить график, показывающий, насколько в течение данного периода должны возрасти инвестиции в этот вид имущества, чтобы его предельная эффективность упала до любой заданной величины. Мы можем затем объединить эти графики для всех различных видов капитала, получив таким образом график, связывающий величину совокупных инвестиций с соответствующей предельной эффективностью капитала в целом. Назовем его графиком инвестиционного спроса, или, иначе, графиком предельной эффективности капитала.

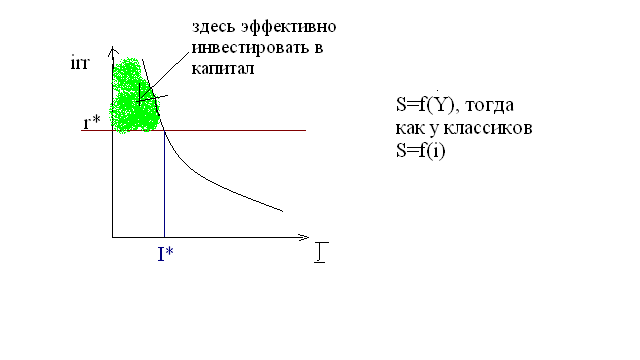

r* - текущая (рыночная) ставка %, irr-предельная эффективность капитала

Действительная величина текущих инвестиций будет стремиться расти до тех пор, пока не останется больше никаких видов капитального имущества, предельная эффективность которых превышала бы текущую норму процента. Отсюда следует, что побуждение к инвестированию зависит отчасти от графика инвестиционного спроса и отчасти от нормы процента. Если норма процента равна 3%, то это означает, что никто не станет платить 100 фунтов стерлингов за машину, не рассчитывая увеличить на 3 фунта свою годовую чистую выручку после оплаты издержек и амортизационных отчислений.

Предельная эффективность капитала зависит от ожидаемых в будущем изменений издержек производства. Кроме того, предпринимательская прибыль (в денежном выражении) от использования оборудования - старого или нового - понизится, если в целом будет выпускаться более дешевая продукция. В соответствии с этими факторами предельная эффективность капитала, введенного в действие в настоящий момент, убывает. Это является фактором, посредством которого предположения об изменении ценности денег воздействуют на объем текущего выпуска. Предположение о понижении ценности денег стимулирует инвестиции (и, следовательно, повышает общую занятость), поскольку оно сдвигает вверх график предельной эффективности капитала, т. е. график инвестиционного спроса.

Сведения, которыми мы оперируем, оценивая будущую доходность наших вложений, крайне ненадёжны и обрывочны. Инвестируя, люди руководствуются не одним холодным расчётом, а ещё и стремлением получить удовлетворение от создания, например, фабрики. В противном случае уровень инвестирования был бы существенно ниже.

С отделением управленческих функций от собственности на капитал, что стало обычным для сегодняшнего дня, с развитием организованного рынка инвестиций в дело вступает новый важный фактор, который иногда способствует инвестициям, но иногда чрезвычайно увеличивает неустойчивость системы. Там, где нет рынка ценных бумаг, нет смысла переоценивать инвестиции, как мы это обычно делаем. Но фондовая биржа переоценивает множество инвестиций ежедневно, и эти переоценки дают возможность отдельным лицам (хотя и не им всем в совокупности) пересмотреть степень своего участия в предприятии. Дело обстоит таким же образом, как если бы фермер, взглянув на барометр после завтрака, решил изъять свой капитал из сельского хозяйства между 10 и II часами утра, после чего стал бы размышлять, не вернуться ли ему к этому занятию через пару дней. Ежедневные переоценки на фондовой бирже, хотя они и направлены прежде всего на то, чтобы содействовать переходу уже осуществленных вложений от одного лица к другому, неизбежно оказывают решающее влияние и на уровень текущих вложений. Например, есть стимул израсходовать на новый проект сумму, казалось бы, непомерно большую, если есть возможность разместить соответствующие акции на фондовой бирже.

практике мы исходим из того, что существующая рыночная оценка, как бы она ни сложилась, точно отражает имеющиеся у нас знания факторов, которые будут влиять на доход от инвестиций, и что эта оценка меняется лишь в соответствии с изменением наших знаний. В самом деле, если существуют организованные рынки инвестиций и если можно полагаться на сохранение разделяемого всеми условного метода рыночной оценки, инвестор вправе подбадривать себя той мыслью, что единственный риск, на который он идет,- это возможность появления новой информации относительно ближайшего будущего, о вероятности чего он может попытаться составить свое собственное мнение; и вряд ли такая вероятность будет особенно велика. Таким образом, отдельный инвестор с достаточным основанием считает свое вложение "надежным" в отношении коротких периодов времени, а значит, и в отношении последовательности любого числа коротких периодов, если он может быть вполне уверен в том, что не рухнут условия игры; и считает, что поэтому у него есть возможность пересмотреть свое суждение и изменить размер вложенного им капитала, прежде чем успеет произойти что-нибудь серьезное. Инвестиции, будучи "закрепленными" с общественной точки зрения, становятся тем самым "ликвидными" для отдельных лиц.

Фактическая же личная цель большинства квалифицированных инвесторов сегодня - это "опередить пулю", как метко выражаются американцы, перехитрить толпу и сплавить поддельную или истертую монету ближнему. Это состязание в хитроумии - в том, чтобы предугадать за месяц-другой вперед, на чем будет основываться условная оценка доходности капитала большинством участников рынка, а вовсе не в том, чтобы оценить ожидаемый доход от инвестиций за долгий ряд лет. Жизнь не очень-то длинна, человек по природе своей жаждет быстрых результатов и испытывает особый интерес к тому, чтобы быстро делать деньги, а не инвестировать, основываясь на подлинном долгосрочном расчёте. Однако преобладание подобных спекуляций на фондовых рынках представляет опасность для экономики. Нужно стимулировать долгосрочные вложения.