Оптимизация эксплуатации проекта

Суть инвестиционных решений этого типа заключается в определении оптимального срока использования проекта. В рамках данного блока обычно решается одна из двух задач. Первая предполагает однократную реализацию проекта в течение некоторого времени с последующим высвобождением связанных финансовых ресурсов и вложением их в принципиально новый проект. Здесь основной вопрос — когда следует «свернуть» проект, т. е. ликвидировать его производственные мощности. Вторая задача предполагает долгосрочную эксплуатацию проекта с возможной периодической заменой основных производственных мощностей. В этом случае главный вопрос — выбор момента замены базовых активов.

15.

Логика формализованного представления инвестиционного проекта

Любая фирма обладает набором инвестиционных возможностей, т. е. вариантами вложения средств. Как правило, вариантов инвестирования много, но источников финансирования инвестиций гораздо меньше. Возникает проблема выбора наиболее приемлемого проекта. Этот выбор осуществляется посредством оценочных критериев. Проблема оценки существует и в том случае, когда в наличии имеется лишь один инвестиционный проект, поскольку, прежде чем приступать к его реализации, необходимо иметь формализованное описание последствий разработки проекта. В теории и практике инвестиционного анализа разработаны критерии оценки проектов, в основе которых заложено представление инвестиционного проекта в виде денежного потока. Рассмотрим логику этого представления.

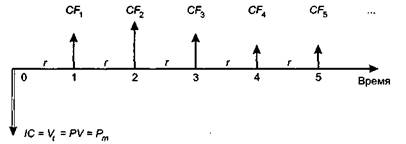

Под инвестиционным проектом (Investment Project) мы будем понимать совокупность инвестиций и генерируемых ими доходов. С формальной точки зрения, любой инвестиционный проект зависит от параметров, которые в процессе анализа подлежат оценке и нередко задаются в виде дискретного распределения, что позволяет проводить имитационное моделирование. В общем виде инвестиционный проект IP представляет собой следующую модель:

![]() (16.1)

(16.1)

где 1Сj ~ инвестиция в j-м году, j = 1,2, ,т (чаще всего считается, что т = 1), CFk, - приток (отток) денежных средств в k-m году, k = 1, 2, . , п, n — продолжительность проекта (не обязательно конечная величина), r ставка дисконтирования или внутренняя доходность (в зависимости от вида задачи, решаемой в ходе инвестиционного анализа)

Сделаем несколько пояснений к модели.

Множество {CFk} носит название возвратного потока — это денежный поток, генерируемый инвестиционным проектом после запуска его в эксплуатацию, т. е. после освоения исходной инвестиции.

Для реальных инвестиций исходят из предположения о конечности проекта, т. е. п < ∞, причем существенно (безусловно, возможны проекты с бесконечным возвратным потоком). Что касается финансовых инвестиций, то ситуации, когда приток денежных средств бесконечен, здесь встречаются гораздо чаще (например, инвестирование средств в бессрочные облигации). В любом случае, делая оценку в условиях бесконечного возвратного потока, обычно прибегают к помощи аннуитетов.

В принципе возможен поток инвестиций 1Сj (в частности, подобное может иметь место в реальных инвестициях, когда запуск проекта осуществляется очередями), однако это не является серьезным ограничением, так как в случае возникновения такой ситуации все же можно свести ее к простейшей, т.е. к однократной, инвестиции, рассматривая последующие вложения в совокупности с элементами возвратного потока и находя «чистый поток?-. Заметим, что чрезмерное усложнение видов денежного потока не всегда целесообразно; лучше по возможности упрощать ситуацию, поскольку любые расчеты в инвестиционном анализе носят весьма приблизительный характер, должны сопровождаться определенным резервом безопасности, и не предназначены (в принципе!) для получения точных оценок.

Если для реальных инвестиций базисным периодом считается год, то в случае финансовых инвестиций возможна иная периодичность потока.

На рис. 16.5 приведен один из вариантов графического представления инвестиционного проекта (обозначения приведены в начале разд. 16.6). Однонаправленность элементов возвратного потока {CFk} в общем случае не предполагается; в частности, подобное может иметь место в случае реальных инвестиций, когда но завершении проекта предполагаются некоторые затраты, связанные с ликвидацией нежелательных его последствий. (Эта ситуация будет рассмотрена в следующей главе.) Логика отбора инвестиционного проекта заключается в том, что с помощью некоторого критерия исходная инвестиция (IС) сравнивается с потоком ожидаемых поступлений {CFk}. Осуществляется это с помощью методов финансовой математики, рассмотренных в гл. 6.

Рис. 16.5. Графическое представление типового инвестиционного проекта

В контексте финансовых инвестиций обычно оперируют понятиями «инвестиционный портфель», «портфельная инвестиция», а термин «инвестиционный проект» чаще всего используют в приложении к реальным инвестициям, предусматривающим вложение средств в некие материальные активы, последующая эксплуатация которых должна привести к поступлениям, позволяющим не только возместить сделанные капитальные затраты, но и получить некоторый доход, причем не обязательно в стоимостном выражении. Возникает задача определения целесообразности и экономической, социальной или социально-экономической эффективности инвестиции. Дело в том, что по сравнению с многими финансовыми активами, инвестиции в нефинансовые активы имеют специфический риск, обусловленный их низкой ликвидностью. Поэтому разработаны разнообразные и детализированные методики и критерии оценки инвестиционных проектов, связанных прежде всего с реальными инвестициями.

Инвестиционные проекты, анализируемые при составлении бюджета капиталовложений, имеют определенную логику.

Во-первых, с каждым инвестиционным проектом принято связывать однородный денежный поток: либо чистые оттоки, либо чистые притоки денежных средств. В данном случае под чистым оттоком денежных средств в k-м году понимается превышение текущих денежных расходов по проекту над текущими денежными поступлениями. (При обратном соотношении имеет место чистый приток.) Упрощенно чистый денежный поток может быть рассчитан как сумма прибыли и затрат (расходов), не затрагивавших движение денежных средств (обычно в качестве таких затрат рассматриваются амортизационные отчисления).

Смысл ориентации на денежный поток заключается в следующем. Прибыль — условный показатель, величина которого зависит от методики учета. В этом смысле денежный поток представляет собой более объективный показатель изменения активов; все операции по изменению имущества фирмы сводятся к совокупному влиянию оттоков и притоков денежных средств. Положительное сальдо в притоках и оттоках даст величину наращения капитала собственников по результатам проекта. Тем не менее возможно применение методик, когда в анализе используется не денежный поток, а последовательность прогнозных значений чистой годовой прибыли, генерируемой проектом.

Во-вторых, чаще всего анализ ведется по годам, хотя это ограничение не является безусловным или обязательным. Анализ можно проводить по равным базовым периодам любой продолжительности (месяц, квартал, год, пятилетка и др.); необходимо помнить об увязке величин элементов денежного потока, процентной ставки и длины этого периода.

В-третьих, объем инвестиций совершается в конце года, предшествующего первому году генерируемого проектом притока денежных средств, хотя инвестиции могут делаться в течение ряда последовательных лет.

В-четвертых, приток (отток) денежных средств имеет место в конце очередного года (подобная логика вполне понятна и оправданна, поскольку, например, именно так — нарастающим итогом на конец отчетного периода — считается прибыль).

В-пятых, ставка дисконтирования должна соответствовать длине периода, заложенного в основу инвестиционного проекта (например, годовая ставка берется только в том случае, если длина периода — год).

Необходимо подчеркнуть, что применение методов оценки и анализа проектов предполагает множественность используемых прогнозных оценок и расчетов. Эта множественность определяется как возможностью применения критериев, так и целесообразностью варьирования основными параметрами. Это достигается использованием имитационных моделей в среде электронных таблиц.

16.

DCF - это метод дисконтированных денежных потоков,

Вложение в те или иные активы, как известно, зависит от их инвестиционной привлекательности, т.е. способности приносить доход. При этом для того, чтобы определить инвестиционную привлекательность того или иного актива необходимо провести оценку. Причем, как правило, эта оценка должна проводиться исходя не только из текущего, но и будущих периодов, что позволит получить абсолютную (справедливую) стоимость.

Метод направлен на то, чтобы провести абсолютную оценку стоимости актива путем расчета его стоимости в зависимости от ожидаемых доходов за будущие периоды, приведенных к текущему периоду. Иными словами, мы должны определить будущую стоимость компании (а потом на основе этого рассчитать и стоимость акций), чтобы на основании этой оценки понять, какова ее инвестиционная привлекательность в настоящее время.

Математически это будет выражено в формуле дисконтирования, основанной на применении сложного процента. В общем виде она выглядит так:

Стоимость денег сегодня = Деньги в будущем / (1 + Ставка процента)n

Во-первых, DCf-модель является базовой для формализованной оценки стоимости или доходности финансового актива или операции с ним. Поскольку в общем случае решение соответствующего уравнения невозможно без специальных средств (например, финансового калькулятора), для отдельных видов активов и операций предусмотрены упрощенные способы нахождения приблизительного значения искомого индикатора.

Во-вторых, DCf-модель имеет ограниченное применение, т. е. она используется в условиях некоторых ограничений, накладываемых на возвратный поток (например, значения элементов потока связаны между собой некоторой зависимостью, т. е. не меняются хаотично).

В-третьих, расчет с использованием DCf-модели всегда ведется в условиях неявного предположения о равновесности рынка оцениваемого актива. Если рынок нестабилен, о применении формализованных методов счета следует забыть.

В-четвертых, следует обратить внимание на исключительное своеобразие параметра г в модели. Если ведется расчет теоретической стоимости актива, этот параметр выполняет роль ставки дисконтирования, в качестве которой берется некоторая процентная ставка как индикатор эффективности, которую может позволить себе (нет другого выбора) или хочет иметь (в распоряжении инвестора уже есть альтернативы по использованию временно свободных средств, обещающие определенную доходность) инвестор. Иными словами, это характеристика, не имеющая непосредственного отношения к оцениваемому активу, это некоторый индикатор, взятыйр извне и прилагаемый к данному активу (например, в качестве г может быть взята доходность в среднем на рынке активов, аналогичных оцениваемому, т. е. принадлежащих тому же классу инвестиционной привлекательности и инвестиционного риска). В-пятых, следует помнить, что в любом случае, при любых ограничениях и допущениях перспективная оценка доходности или оценка теоретической стоимости актива являются исключительно субъективным действием, поэтому в результате расчетов получают лишь некий ориентир на будущее, отклонения от которого могут быть в любую сторону, причем, не исключено, достаточно существенными.