- •Опорний конспект лекцій «Страхування»

- •Тема 1 Сутність, принципи та роль страхування.

- •1.Передумови виникнення і форми страхування.

- •2. Зміст, функції та принципи страхування.

- •3. Необхідність і форми страхового захисту.

- •Тема 2 Класифікація страхування.

- •1. Поняття класифікації страхування та її значення.

- •2. Класифікація страхування за об’єктами.

- •3. Обов’язкова та добровільна форми

- •Тема 3 Страхові ризики та їх оцінювання.

- •1. Поняття та види ризиків.

- •2.Зміст та структурна характеристика ризику.

- •3. Концепція управління ризиками.

- •Тема 4 Страховий ринок.

- •1.Становлення та характеристика страхового ринку України.

- •2. Структура страхового ринку.

- •3. Тенденції розвитку страхового ринку України.

- •Лекція 2 Маркетинг у страхуванні

- •1. Зміст та цілі маркетингу в страховій діяльності.

- •2. Комплекс маркетингу на страховому ринку.

- •3.Стратегія збуту на страховому ринку.

- •4. Страхові посередники

- •Тема 5 Страхова організація.

- •Страхова компанія як базова ланка страхового ринку.

- •2. Стратегія страхової компанії.

- •Організаційна структура страхової компанії.

- •Тема 6 Державне регулювання страхової діяльності.

- •1. Необхідність та зміст державного регулювання страхової діяльності.

- •2. Ліцензування страхової діяльності.

- •3. Оподаткування страховиків.

- •Оподаткування доходів страховика, отриманих від інших видів діяльності

- •Оподаткування страховиків-нерезидентів

- •Тема 7 Особисте страхування.

- •1. Зміст і види страхування життя.

- •Змішане страхування життя.

- •3. Стан та перспективи розвитку страхування життя в Україні.

- •1. Необхідність та структура медичного страхування.

- •2. Обов’язкове медичне страхування.

- •Принципи організації омс

- •3. Добровільне медичне страхування.

- •Тема 8 Майнове страхування.

- •1. Структура та принципи майнового страхування.

- •Форми майнового страхування: обов'язкове та добровільне

- •2. Вартісна оцінка майна, що підлягає страхуванню.

- •3. Врегулювання вимог страхувальника щодо відшкодування збитків.

- •Лекція 2 Страхування майна юридичних осіб

- •1. Страхування майна на випадок вогню, стихійного лиха та крадіжки

- •2. Страхування технічних ризиків.

- •1. Страхування будівель

- •2. Страхування тварин

- •3. Страхування домашнього майна

- •Тема 9 Страхування відповідальності.

- •1.Необхідність, зміст і структура страхування цивільної відповідальності.

- •2. Страхування професійної відповідальності

- •3. Страхування джерел підвищеної небезпеки

- •Обов'язки страхувальника при настанні страхового випадку

- •4. Страхування інших видів відповідальності

- •Тема 10 Перестрахування і співстрахування.

- •1. Необхідність та перспективи розвитку співстрахування в Україні.

- •2. Поняття та значення перестрахування у забезпеченні гарантій страхового захисту

- •Функції перестрахування

- •3. Види та методи перестрахування

- •Переваги та недоліки квотних договорів пропорційного пере страхування

- •4. Стан та перспективи розвитку перестрахування в Україні

- •Тема 11 Доходи, витрати і прибуток страховика.

- •1. Доходи страховика.

- •2. Витрати страхової компанії

- •3. Прибуток страховика.

- •Тема 12 Фінансова надійність страхової компанії.

- •1. Поняття фінансової надійності

- •2. Джерела забезпечення фінансової безпеки страхової організації

- •Платоспроможність страховика та методи її оцінки.

- •Глосарій

- •Рекомендована література

3. Добровільне медичне страхування.

За призначенням медичне страхування є формою захисту інтересів громадян у разі втрати ними здоров'я з будь-якої причини. Воно пов'язане з компенсацією громадянами витрат, зумовлених оплатою медичної допомоги, та інших витрат, пов'язаних із підтримкою здоров'я:

відвідуванням лікарів та амбулаторним лікуванням;

придбанням медикаментів;

лікуванням у стаціонарі;

отриманням стоматологічної допомоги, зубним протезуванням;

проведенням профілактичних та оздоровчих заходів тощо.

Суб'єктами добровільного медичного страхування є:

страхувальники - окремі дієздатні громадяни, підприємства, що представляють інтереси громадян, а також благодійні організації та фонди;

страховики - страхові компанії, що мають ліцензії на здійснення цього виду страхування;

медичні заклади, що надають допомогу на засоби медичного страхування і мають ліцензію на здійснення лікувально-профілактичної діяльності, передбачену Програмою ДМС;

аптеки - фармацевтичні установи, що забезпечують застраховану особу або медичний заклад медикаментами та матеріалами, необхідними для надання медичної допомоги, передбаченої договором ДМС;

асистуюча компанія, яка е посередником між страховиком, медичним закладом та аптекою. Вона організує надання застрахованій особі медичної допомоги за Програмою ДМС.

Страхові фонди добровільного медичного страхування утворюються за рахунок добровільних страхових внесків:

підприємств та організацій;

різних груп населення;

окремих громадян.

Добровільне медичне страхування може бути індивідуальним і колективним.

За індивідуального страхування страхувальниками, як правило, є окремі громадяни, які уклали договір зі страховиком про страхування себе або третьої особи (дітей, батьків, родичів) за рахунок власних грошових засобів.

За колективного страхування страхувальником, як правило, є підприємство, установа, яка укладає договір зі страховиком про страхування своїх працівників або інших фізичних осіб (членів сімей працівників, пенсіонерів тощо) за рахунок їхніх грошових засобів.

Страхові організації укладають угоди з профілактично-лікувальними закладами (незалежно від форм власності) про надання ними медичної допомоги застрахованим за певну плату, яку зобов'язується гарантувати страховик.

Страховий поліс із добровільного медичного страхування обумовлює обсяг надання медичних послуг, можливість вибору умов отримання медичної допомоги тощо. Програми добровільного медичного страхування розширюють можливості та поліпшують умови надання профілактичної, лікувально-діагностичної та реабілітаційної допомоги.

Договір з добровільного медичного страхування може, зокрема, передбачати:

ширше право вибору застрахованим пацієнтом медичних установ, лікарів для обслуговування;

поліпшення умов утримання застрахованого в стаціонарах, санаторіях, профілакторіях;

надання спортивно-оздоровчих послуг та інших засобів профілактики;

подовження тривалості після лікарняного патронажу та догляду за пацієнтом у домашніх умовах;

діагностику, лікування та реабілітацію з використанням методів нетрадиційної медицини;

розвиток системи сімейного лікаря;

страхування виплат з тимчасової непрацездатності, вагітності, пологів та материнства на пільгових умовах за строками і розмірами грошових виплат;

участь у цільовому фінансуванні технічного переозброєння й нового будівництва лікувально-профілактичних установ, підприємств з виробництва медичного устаткування, ліків з правом першочергового отримання послуг або продукції (протези, ліки, діагностика і т. ін.) цих підприємств та організацій.

Страховим ризиком за ДМС є певна подія, що має випадковий але вірогідний характер, на випадок якої здійснюється страхування.

Страховими ризиками за ДМС є:

хвороба застрахованої особи;

ушкодження здоров'я внаслідок нещасного випадку;

смерть застрахованої особи внаслідок хвороби під час перебування в медичному закладі.

Страховими випадками за правилами ДМС є:

звернення застрахованої особи з метою надання медичної допомоги в період дії договору страхування до медичного закладу, який обслуговує Програму ДМС, у зв'язку з:

- гострим захворюванням;

- загостренням хронічного захворювання;

- травмою;

- отруєнням;

- наслідком нещасного випадку;

звернення спадкоємців застрахованої особи у зв'язку з її смертю під час її перебування на лікуванні в медичному закладі, пов'язаних з необхідністю покриття затрат у зв'язку з репатріацією померлої застрахованої особи тощо.

Страховими випадками не визнаютьсязвернення застрахованої особи до медичного закладу у зв'язку з:

хворобою, на яку застрахована особа захворіла до набуття чинності договором ДМС;

захворюванням на інфекційні, паразитарні та вірусні хвороби, якщо вони зареєстровані медичним закладом протягом першого місяця дії страхового договору;

новоутвореннями, хворобами ендокринної системи, якщо діагноз встановлено медичним закладом протягом перших трьох місяців дії договору;

вродженими хворобами;

захворюваннями, пов'язаними з вагітністю та пологами, крім позаматкової вагітності, якщо факт позаматкової вагітності встановлено не раніше ніж через три місяці з дня набуття чинності договором ДМС;

захворюваннями, пов'язаними з вживанням застрахованою особою алкоголю, наркотиків, токсичних речовин, самолікування;

захворюваннями, пов'язаними із самогубством (за винятком ситуації, за якої застрахований був доведений до такого стану протиправними діями третіх осіб);

захворюванням, пов'язаним з масовими епідеміями. Страхова сума, тобто максимальна грошова сума, в межах якої страховик зобов'язаний здійснити виплату у разі настання страхового випадку, визначається за згодою страховика та страхувальника в договорі про ДМС.

Тарифи на медичні та інші послуги з добровільного медичного страхування встановлюються за згодою страховика і медичної установи, що обслуговує застрахованих.

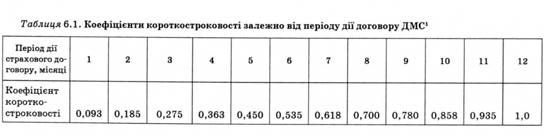

У табл. 6.1 наведено коефіцієнти короткостроковості, які використовують для визначення розміру страхового платежу шляхом множення величини річного страхового платежу на коефіцієнт короткостроковості.

Ці коефіцієнти використовують у разі здійснення страхування строком менше одного року.

Страховий платіж сплачується одноразово, якщо інше не передбачено договором, у строки, визначені договором, у готівковій або безготівковій формі.

Термін дії договору встановлюється за згодою сторін від 1 місяця до 1 року.

Розміри страхових внесків встановлюються на договірній основі страховика і страхувальника з урахуванням оцінки ймовірності захворювання страхувальника у зв'язку з віком, професією, станом здоров'я тощо.

За співіснування обов'язкового та добровільного медичного страхування держава повинна запровадити механізми, які б забезпечували неможливість реалізації програм добровільного медичного страхування за рахунок погіршення реалізації програм обов'язкового медичного страхування.

На вітчизняному ринку добровільного медичного страхування діють понад 90 страхових компаній, зокрема "Оранта", "Укрнафтатранс", "Українська охоронна страхова компанія", "АСТРА**, "АВК",иСкайд", "Український страховий альянс" та ін.

Мета ДМС - гарантування громадянам (застрахованим особам) у разі настання страхового випадку оплати вартості медичної допомоги за рахунок коштів страхових резервів та фінансування профілактичних заходів.

Головні завдання ДМС:

забезпечення охорони здоров'я населення;

забезпечення відтворення населення;

розвиток медичного обслуговування;

фінансування системи охорони здоров'я;

перерозподіл коштів, що використовуються на оплату медичних послуг, між різними верствами населення.

Особливості ДМС визначаються його місцем у системі соціально-економічних гарантій громадян:

ДМС є однією з форм особистого страхування;

воно є важливим ринковим компонентом, що доповнює системи обов'язкового загальнодержавного медичного страхування і соціального забезпечення;

програми ДМС обираються за бажанням страхувальника і залежать від його платоспроможності;

ДМС ґрунтується на принципі страхової солідарності, зміст якої полягає в тому, що застрахована особа отримує медичну допомогу у випадках та обсягах, що визначаються страховим договором згідно зі сплаченим страховим платежем. Перевищення вартості медичних послуг над внесками страхувальника є можливим, оскільки частина застрахованих, які внесли премії до страхової компанії, не потрапляють у страхову ситуацію і не користуються послугами медичних закладів.

Особливості договорів ДМС.

1. Предметом договору ДМС є зобов'язання страховика у разі настання страхового випадку здійснити виплату страхової суми (або її частини) страхувальнику (застрахованому) на оплату вартості медичної допомоги (медичних послуг) певного переліку та якості в обсязі обраної страхувальником програми медичного страхування. Ці виплати здійснюються страховиком незалежно від суми, яку має отримати застрахована особа за державним соціальним страхуванням, соціальним забезпеченням, сум за договорами добровільного медичного страхування, укладеними з іншими страховиками, а також суми, що має бути сплачена як відшкодування заподіяної їй шкоди з боку третіх осіб згідно з цивільним законодавством України.

2. Одержувачем страхової виплати може бути не тільки застрахована особа, а й лікувальний заклад або асистанська компанія, яка забезпечує отримання допомоги (медичних послуг).

3. Договори ДМС передбачають обов'язковість конкретної застрахованої особи, майнові інтереси якої застраховано.

4. Договори мають тристоронній, а подекуди багатосторонній характер.

5. Територія дії договору ДМС не обмежується місцезнаходженням страховика.

З метою централізованого регулювання звернень застрахованих осіб за медичною допомогою страховики мають право створювати консультативно-диспетчерські пункти (КДП), які працюють цілодобово та без вихідних. Вони оснащені багатоканальним телефонним зв'язком, комп'ютерами з інформаційно-пошуковою системою, яка технологічно пов'язана з базою даних застрахованих.

Функції КДП такі:

попередній запне застрахованого до лікаря по телефону;

роз'яснення застрахованій особі її прав та можливостей, включаючи спірні та конфліктні ситуації;

надання по телефону консультацій застрахованому та психологічної підтримки;

організація швидкої та невідкладної допомоги застрахованим особам;

організація розміщення застрахованої особи в стаціонарі як в екстрених ситуаціях, так і в плановому порядку;

здійснення контролю за належним доглядом застрахованої особи тощо.

Одержання страхової виплати передбачає надання страховику таких документів:

заяви на страхову виплату;

страхового поліса;

довідки-рахунка з медичної установи із зазначеннями: прізвища, ім'я та по батькові, точного діагнозу хвороби, дати звернення до лікаря за допомогою, терміну лікування, переліку наданих послуг з розбиттям їх за датою та вартістю, загальної суми до виплати;

рецептів, виписаних лікарем у зв'язку із захворюванням, на придбання медикаментів зі штампом аптеки і зазначеною вартістю кожного препарату;

направлення на проходження лабораторних досліджень у зв'язку з конкретною хворобою з переліком найменувань наданих послуг та їх вартості;

документів, що підтверджують факт плати за лікування, медикаменти (розписка за одержання грошей, банківська квитанція із зазначеною сумою перерахування тощо).

Порядок здійснення страхової виплати безпосередньо лікувальному закладу та асистанській компанії визначається договорами між страховиком та лікувальним закладом чи асистанською компанією. Загальна сума страхових виплат за страхові події не може перевищувати страхової суми за договором страхування. Якщо страхувальник не повністю сплатив страховий платіж, страховик несе відповідальність у межах сплаченої частки страхового платежу.