- •Опорний конспект лекцій «Страхування»

- •Тема 1 Сутність, принципи та роль страхування.

- •1.Передумови виникнення і форми страхування.

- •2. Зміст, функції та принципи страхування.

- •3. Необхідність і форми страхового захисту.

- •Тема 2 Класифікація страхування.

- •1. Поняття класифікації страхування та її значення.

- •2. Класифікація страхування за об’єктами.

- •3. Обов’язкова та добровільна форми

- •Тема 3 Страхові ризики та їх оцінювання.

- •1. Поняття та види ризиків.

- •2.Зміст та структурна характеристика ризику.

- •3. Концепція управління ризиками.

- •Тема 4 Страховий ринок.

- •1.Становлення та характеристика страхового ринку України.

- •2. Структура страхового ринку.

- •3. Тенденції розвитку страхового ринку України.

- •Лекція 2 Маркетинг у страхуванні

- •1. Зміст та цілі маркетингу в страховій діяльності.

- •2. Комплекс маркетингу на страховому ринку.

- •3.Стратегія збуту на страховому ринку.

- •4. Страхові посередники

- •Тема 5 Страхова організація.

- •Страхова компанія як базова ланка страхового ринку.

- •2. Стратегія страхової компанії.

- •Організаційна структура страхової компанії.

- •Тема 6 Державне регулювання страхової діяльності.

- •1. Необхідність та зміст державного регулювання страхової діяльності.

- •2. Ліцензування страхової діяльності.

- •3. Оподаткування страховиків.

- •Оподаткування доходів страховика, отриманих від інших видів діяльності

- •Оподаткування страховиків-нерезидентів

- •Тема 7 Особисте страхування.

- •1. Зміст і види страхування життя.

- •Змішане страхування життя.

- •3. Стан та перспективи розвитку страхування життя в Україні.

- •1. Необхідність та структура медичного страхування.

- •2. Обов’язкове медичне страхування.

- •Принципи організації омс

- •3. Добровільне медичне страхування.

- •Тема 8 Майнове страхування.

- •1. Структура та принципи майнового страхування.

- •Форми майнового страхування: обов'язкове та добровільне

- •2. Вартісна оцінка майна, що підлягає страхуванню.

- •3. Врегулювання вимог страхувальника щодо відшкодування збитків.

- •Лекція 2 Страхування майна юридичних осіб

- •1. Страхування майна на випадок вогню, стихійного лиха та крадіжки

- •2. Страхування технічних ризиків.

- •1. Страхування будівель

- •2. Страхування тварин

- •3. Страхування домашнього майна

- •Тема 9 Страхування відповідальності.

- •1.Необхідність, зміст і структура страхування цивільної відповідальності.

- •2. Страхування професійної відповідальності

- •3. Страхування джерел підвищеної небезпеки

- •Обов'язки страхувальника при настанні страхового випадку

- •4. Страхування інших видів відповідальності

- •Тема 10 Перестрахування і співстрахування.

- •1. Необхідність та перспективи розвитку співстрахування в Україні.

- •2. Поняття та значення перестрахування у забезпеченні гарантій страхового захисту

- •Функції перестрахування

- •3. Види та методи перестрахування

- •Переваги та недоліки квотних договорів пропорційного пере страхування

- •4. Стан та перспективи розвитку перестрахування в Україні

- •Тема 11 Доходи, витрати і прибуток страховика.

- •1. Доходи страховика.

- •2. Витрати страхової компанії

- •3. Прибуток страховика.

- •Тема 12 Фінансова надійність страхової компанії.

- •1. Поняття фінансової надійності

- •2. Джерела забезпечення фінансової безпеки страхової організації

- •Платоспроможність страховика та методи її оцінки.

- •Глосарій

- •Рекомендована література

3.Стратегія збуту на страховому ринку.

Страхування як технологічний процес діяльності страхової компанії складається з таких основних етапів: андерайтинг, продаж, перестрахування, супровід договору страхування, врегулювання страхових подій, пролонгація. Безперечно, одним з найголовніших є продаж. Стратегічні цілі страхової компанії можна визначити в кількох варіантах, проте в кожному з них базовим є обсяг продажу (отриманих страхових платежів) страхової компанії: 1. Орієнтовна ринкова вартість страхової компанії за експертними оцінками (табл. 20.1):

Таблиця 20.1. Експертна оцінка вартості страхових компаній країн Східної Європи залежно від річного обсягу продажу

Частка ринку. % |

Оціночний коефіцієнт для компаній зі страхування життя |

Оціночний коефіцієнт для компаній зі страхування, відмінного від страхування життя |

До 5 |

1,2 |

0,6 |

Від 5 до 15 |

1,25 |

0,65 |

Від 15 до 35 |

1,3 |

0,7 |

Від 35 до 50 |

1,4 |

0,75 |

Більше 50 |

1,5 |

0,8 |

Зрозуміло, що чистий прибуток є частиною доходу, основним видом якого є валовий збір страхових премій (обсяг продажу).

3. Досягнення (утримання) частки страхового ринку У % за обсягом продажу.

4. Темпи приросту зібраних премій (обсяг продажу) мають випереджати на X % середні темпи приросту страхових компаній з певного переліку (визначених, наприклад, за методом бенчмаркінгу).

5. Додатково можуть бути поставлені такі цілі (варіанти):

5.1. За мережею збуту - на певну дату мати не менше X філій і У віддалених робочих місць, з яких прибутковими мають бути понад Z %.

5.2. За мережею агентів - фізичних осіб (як каналу збуту) - мати понад X агентів, з яких У осіб із середньорічним доходом не менше Zтис. грн.

5.3. Зі вхідного перестрахування:

Фінансовий результат = Отримані страхові платежі (обсяг продажу) - Страхові виплати - Накладні витрати (N% отриманих страхових платежів).

5.4. Зі страхових продуктів, що реалізуються (обсяг продажу), мати понад X, з яких серійно мають реалізовуватись понад У %. "Серійно" - кількість укладених договорів має бути не менше Z % від загальної кількості договорів у компанії.

Як зразок стратегічної цілі страхової компанії, можна навести стратегічну мету "Міллея холдинг" (Японія) - групи страхових компаній зі страхування життя і ризикових видів страхування, що утримує 25 % зібраних страхових премій на ринку Японії. Так, у звіті "Проміжні результати за 2005 рік. Нова корпоративна стратегія на 2005-2008 рр." стратегічною метою на 10 років визначено: "Стати страховою групою світового рівня з поступовим розширенням страхового бізнесу, збільшити скоригований дохід втричі, при цьому національний бізнес у структурі портфеля збільшити зі страхування життя з 17 % (2005 р.) на 20-25 % (у 2015 р.), "страхування, відмінного від страхування життя" - з 76 % на 40-50 %, міжнародний бізнес довести з 4 % до 20-25 %, а скоригований ЙОЕзбільшити з 3,7% до 8%"'. Крім того, проміжна стратегія формується на три найближчі роки (до 2008 р.) і містить такі дані:

доходи: підписана нетто-премія, комбінований індекс витрат, до якого входить індекс збитковості та інших витрат, отриманий дохід;

продаж продуктів та послуг: розширення асортименту, перехресний продаж, збільшення корпоративних договорів, нормативи врегулювання;

мережа збуту: розвиток мережі - географічний і кількісний, зростання семи категорій страхових агентів, параметри добору і навчання;

клієнти: спрощення процедур продажу, врегулювання, стандартизація канцелярської роботи в офісі та в агентській роботі, бухобліку, розвиток інформаційних технологій.

З викладеного видно, що функція продажу є наскрізною в кожному з варіантів стратегічної цілі. При цьому важливо визначити, як у поточній діяльності страхової компанії формуються показники з продажу, або якого вигляду набуває стратегічна мета страховика з доходів після декомпозиції (розчленування) за джерелами формування валового доходу.

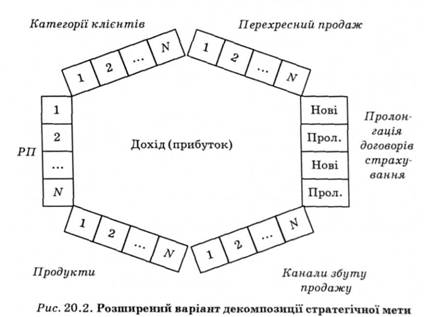

В основному варіанті декомпозиції стратегічної мети визначено чотири основних показники розподілу доходів: за категоріями клієнтів, каналами збуту, видами страхових продуктів та регіональними підрозділами (дирекціями, філіями, відділеннями страховика тощо) (рис. 20.1).

Під час опрацювання основного варіанта декомпозиції стратегічної мети в страхових компаніях треба звертати увагу ще на два важливих показники.

1. Перехресний продаж (продаж кількох страхових продуктів одному клієнту) проводиться для зміцнення і розширення бази постійних клієнтів. Категорія постійних клієнтів є визначальною з огляду на те, що, як свідчить практика:

а) якщо клієнт має один договір страхування - ймовірність того, що він залишиться клієнтом цієї страхової компанії через рік становитиме близько 10 %;

б) якщо він одночасно має два договори страхування - ймовірність підвищується до 34-40 %;

в) якщо у клієнта три і більше договорів страхування - ймовірність підвищується до 60 %.

2. Пролонгація договорів страхування або продовження дії договорів страхування з одним і тим самим клієнтом. Враховується те, що, за даними маркетингових досліджень:

а) на залучення нового клієнта, що раніше не страхувався, в середньому потрібно 8 умовних одиниць затрат праці;

б) на те, щоб застрахувати клієнта, застрахованого в іншій страховій компанії, треба 16 умовних одиниць затрат праці;

в) на продовження договору страхування з клієнтом, що раніше вже був застрахований у цій страховій компанії і отримує належне обслуговування, потрібна лише 1 одиниця затрат праці.

Отже, важливим засобом підвищення ефективності діяльності страхової компанії, формування і розвитку бази постійних клієнтів є і перехресний продаж, і пролонгація чинних договорів страхування (рис. 20.2).

Страховики-практики вважають для страхової компанії, що здійснює ризикові види страхування, важливим бажаним показником наявність у клієнтській базі більше 75-80 % постійних клієнтів.

На практиці застосування цього методу декомпозиції стратегічної мети для директора регіонального підрозділу страховика (філії) і для окремого продавця можуть бути вжиті такі варіанти (рис. 20.3, 20.4).

У процесі декомпозиції показниками, що викликають найбільше суперечок між топ-менеджерами і аквізиторами (продавцями), є пропорція розподілу плану за регіональними підрозділами та за видами страхування. Усунути конфлікт можна, застосовуючи такий метод об'єктивного визначення цих показників.