- •Вкладывать средства в производство целесообразно, если:

- •3. Метод чистой настоящей (текущей) стоимости (npv).

- •4. Метод внутренней нормы рентабельности (irr).

- •5. Понятие инвестиционного проекта

- •7. Экономический аспект анализа инвестиционных проектов

- •8. Устойчивость проектов

- •14. Чистый дисконтированный доход

- •Недостатки:

- •17. Срок окупаемости

- •18. Анализ безубыточности

- •19. Взаимосвязь критериев оценки инвестиционных проектов

- •Дп от операционной деятельности

- •Дп от инвестиционной деятельности

- •Дп от финансовой деятельности

- •23. Определение потребности в оборотном капитале

- •Факторы:

- •Коэффициентный метод

- •Метод прямого счета

- •Переход от рыночной к ликвидационной стоимости.

- •29. Построение денежного потока для финансового планирования

- •Задачи составления:

- •Учет инфляции

- •33. Особенности финансового анализа при финансировании за счет собственного капитала

- •36. Эффекты финансового рычага и налогового зонтика

- •Эффект финансового рычага

- •Налоговый зонтик

- •37. Пороговые значения операционной прибыли

- •Формирование ип можно разделить на несколько этапов.

- •Методы управления инвестиционным портфелем:

- •41. Управление финансовыми инвестициями

- •46. Парадигма цикла международного производства товара (р. Вернон)

- •47. Теория транснационализации в условиях монополистической конкуренции (с.Г. Хаймер, ч.П. Киндльбергер)

- •48. Теория прямых иностранных инвестиций и олигополистической защиты (ф. Никкербоккер, х. Грэм)

- •49. Теория интернализации (п. Баккли, м. Кассон, а. Ругман)

- •50. Парадигма «летящих гусей» экономического развития (к. Акамацу, к. Коджима, т. Озава)

- •51. Прямые иностранные инвестиции и конкурентное преимущество наций (м. Портер)

- •53. Путь инвестиционного развития наций (Дж. Даннинг)

- •54. Причины экспорта и импорта прямых иностранных инвестиций

- •55. Методы анализа влияния пии на экономический рост принимающих стран. Дифференциальная модель межстранового перераспределения капитала (модель в. Леонтьева)

- •56. Модель экономического роста на базе производственных функций (модель Вельфенса-Джесински и ее модификации)

- •57. Модели взаимодействия местных и иностранных инвестиций (модели типа «хищник-жертва»)

- •58. Модифицированная разностная модель мультипликатора-акселератора

- •Методические опасности данного метода:

- •59. Мультипликаторная схема оценки роли прямых иностранных инвестиций

- •60. Портфельные иностранные инвестиции и их причины. Классификация международных портфельных инвестиций

- •Причины зарубежных портфельных инвестиций

- •Классификация

- •66. Государственные гарантии осуществления инвестиционной деятельности иностранными инвесторами

- •68. Страхование иностранных инвестиций

- •78. Характеристика инвестиционного климата в России и меры государства по его улучшению

- •Можно выделить три подхода к оценке инвестиционного климата:

- •84. Региональная структура иностранных инвестиций в России

- •89. Государственный контроль над допуском иностранного капитала. Инструменты и меры, ограничивающие приток иностранных инвестиций в страну

- •Ограничительные меры в отношении иностранных инвестиций

- •95. Многостороннее регулирование иностранных инвестиций

- •96. Льготы иностранным инвесторам

- •97. Использование сэз в качестве средства стимулирования привлечения иностранных инвестиций

- •98. Особые экономические зоны в рф. Экономические принципы создания особых экономических зон в России

- •Цели создания свободных экономических зон могут быть:

- •Классификация свободных экономических зон

- •99. Оффшорные зоны. Факторы, влияющие на выбор зарубежной юрисдикции

- •101. Положительные и отрицательные последствия привлечения иностранных инвестиций в экономику принимающих стран

- •1 Балацкий е.В., Павличенко р.В., Иностранные инвестиции и экономический рост: теория и практика исследования //Мировая экономика и международные отношения, 2002, № 1, с. 57

Недостатки:

* по умолчанию предполагается, что положительные денежные потоки реинвестируются по ставке, равной внутренней норме доходности.

* нет возможности определить, сколько принесет денег инвестиция в абсолютных значениях (рублях, долларах).

* в ситуации со знакопеременными денежными потоками может рассчитываться несколько значений IRR или возможно определение неправильного значения (в программе " Инвестиционный анализ 1.хх" эта проблема устранена программным способом).

16. Индекс доходности

Контроль над инвестициями осуществляется путем количественного исчисления доходности вложенных средств. Наиболее популярным способом оценки эффективности инвестиций является расчет индекса доходности инвестиций.

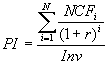

Индекс рентабельности PI (индекс доходности) – относительный показатель, характеризующий уровень доходов на единицу затрат, рассчитывается как отношение текущей стоимости будущего денежного потока к первоначальным затратам на проект:

где NCFi - чистый денежный поток для i-го периода,

Inv – сумма первончальных инвестциий;

r - ставка дисконтирования (стоимость капитала, привлеченного для инвестиционного проекта).

При значениях PI > 1 считается, что данное вложение капитала является эффективным.

Если капитальные вложения, связанные с реализацией проекта, осуществляются в несколько этапов, то сумма первончальных инвестиций также дисконтируется.

Например, вы вложили в банковские депозиты 10000 рублей, в акции 5000 руб., в облигации – 8000 руб. За год прибыль от банковских депозитов составила 1000 руб., вследствие изменения цены акций и начисления дивидендов – 11000 руб., и доход по облигациям составил 900 руб. Тогда общий индекс инвестиционной деятельности будет исчислен как:

(1000+11000+900)/(10000+5000+8000) = 0,56

Таким образом, общий индекс нашей инвестиционной деятельности составил 0,56, что подразумеваетполучение прибыли в размере 56% от вложенных средств.

Коэффициент рентабельности характеризует уровень доходов на единицу затрат, т. е. эффективность вложений - чем больше значение этого показателя, тем выше отдача от каждого рубля, инвестированного в проект (при PI>1 проект можно принимать к рассмотрению). Критерий PI очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV, очевидно, что выгоднее тот из них, который обеспечивает большую эффективность вложений.

17. Срок окупаемости

Период окупаемости инвестиций (Payback Period, PP) - время, которое требуется, чтобы инвестиция обеспечила достаточные поступления денег для возмещения инвестиционных расходов. Вместе с чистой текущей стоимостью (NPV) и внутренним коэффициентом окупаемости (IRR) используется как инструмент оценки инвестиций.

Период окупаемости инвестиций - это превосходный показатель, предоставляющий вам упрощенный способ узнать, сколько времени потребуется фирме для возмещения первоначальных расходов. Это имеет особое значение для бизнеса, расположенного в странах с неустойчивой финансовой системой, или бизнеса связанного с передовой технологией, где стремительное устаревание товара является нормой, что превращает быстрое возмещение инвестиционных расходов в важную проблему.

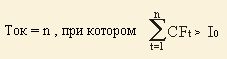

Общая формула для расчета срока окупаемости инвестиций:

Ток - срок окупаемости инвестиций;

n - число периодов;

CFt - приток денежных средств в период t;

Io - величина исходных инвестиций в нулевой период.

В зависимости от поставленной цели возможно вычисление срока окупаемости инвестиций с различной точность. На практике часто встречается ситуация, когда в первые периоды происходит отток денежных средств и тогда в правую часть формулы вместо Io ставится сумма денежных оттоков.

Окупаемость не учитывает временной стоимости денег. Этот показатель позволяет вам узнать, пренебрегая влиянием дисконтирования, сколько потребуется времени, чтобы ваши инвестиции принесли столько денежных средств, сколько вам пришлось потратить.

Вторая проблема, связанная с окупаемостью, заключается в том, что этот показатель игнорирует все поступления денежных средств после момента полного возмещения первоначальных расходов. При выборе из нескольких инвестиционных проектов, если исходить только из срока окупаемости инвестиций, не будет учитываться объем прибыли, созданный проектами.

Окупаемость можно использовать так же, как и барьерную ставку, - в виде ограничительного критерия. Если для компании важно возместить первоначальные расходы, и как можно скорее, то окупаемость может приобрести больший смысл.

Показатель окупаемости почти никогда не используется сам по себе, а только в качестве дополнения к другим показателям, таким, как, например, чистая текущая стоимость и IRR.