- •Зав. Кафедрою __________________ в.П. Унинець-Ходаківська

- •Передмова

- •Опис дисципліни „фінансовий ринок”

- •Структура дисципліни „фінансовий ринок”

- •Структура дисципліни „фінансовий ринок”

- •Структура дисципліни „фінансовий ринок”

- •Структура дисципліни „фінансовий ринок”

- •Структура дисципліни „фінансовий ринок”

- •Структура дисципліни „фінансовий ринок”

- •Структура дисципліни „фінансовий ринок”

- •Змістовий модуль 1. Основи функціонування фінансового ринку тема 1. Фінансовий ринок: сутність, функції та роль в економіці

- •План лекції

- •1. Сутність фінансового ринку та його роль в економіці.

- •2. Функції фінансового ринку.

- •3. Суб`єкти фінансового ринку та їх класифікація

- •4. Структура фінансового ринку.

- •5. Фінансові активи, їх класифікація та властивості.

- •Питання до семінарського заняття :

- •Самостійна робота:

- •Тема 2. Фінансові посередники

- •План лекції

- •Загальне поняття фінансового посередництва

- •Банківські установи: організаційно-правові основи формування та здійснення фінансово-господарської діяльності

- •3.Небанківські кредитні інститути Факторингові компанії

- •Лізингові компанії: організаційно-правові основи діяльності

- •Організаційно-правові основи та специфіка фінансової діяльності кредитних спілок

- •4. Контрактні фінансові установи.

- •Роль страхових компаній на фінансовому ринку

- •Організаційно-правові та економічні умови діяльності інститутів спільного інвестування

- •Недержавні пенсійні фонди

- •Функції суб’єктів, що обслуговують недержавний пенсійний фонд

- •Функціональний механізм фінансово-господарської діяльності ломбардів

- •Фінансові компанії

- •Благодійні організації

- •Питання до семінарського заняття :

- •Самостійна робота:

- •Тема 3. Ризик та ціна капіталу

- •План лекції

- •Ризик: поняття та основні види.

- •Фінансовий ризик та його види.

- •Валютний ризик та його види.

- •4. Методи та критерії вимірювання міри фінансового ризику.

- •5. Способи зниження міри фінансового ризику.

- •6. Стратегії керування ризиком. Поняття страхування та хеджування.

- •7. Модель оцінки капітальних активів (мока).

- •Вартість грошей у часі: базові поняття. Процентна ставка: поняття та види.

- •Питання до семінарського заняття :

- •Самостійна робота:

- •Задачі до практичного заняття

- •Змістовий модуль 2. Характеристика ринку грошей та ринку капіталу тема 4. Грошовий ринок та ринок банківських позичок

- •План лекції

- •1 Грошовий ринок: сутність, інструменти, суб’єкти.

- •2 Банки як основні учасники ринку позичок.

- •3. Суть кредиту та грошово-кредитної системи.

- •4. Форми та види банківських позичок.

- •Задачі до практичного заняття за темою №4

- •Тема 5. Ринок капіталу

- •План лекції

- •1. Ринок капіталів: суть, поняття, функції та учасники.

- •3. Форми та види кредиту

- •5. Державний кредит, його форми та види. Способи управління державним боргом.

- •6. Фінансові інструменти на ринку капіталів.

- •Задачі до практичного заняття за темою №5

- •Тема 6. Венчурний капітал

- •План лекції

- •1. Поняття і форми функціонування венчурного капіталу.

- •2. Етапи венчурного фінансування.

- •3. Участь держави у функціонуванні венчурних фондів.

- •4. Фактори функціонування і росту венчурного капіталу.

- •5. Венчурний капітал в Україні.

- •Тема 7. Валютний ринок

- •План лекції

- •1.Валютний ринок: суть, поняття та суб’єкти.

- •2. Поточні конверсійні операції.

- •3. Валютні крос-курси та методика їх розрахунку.

- •4. Валютний арбітраж.

- •5. Строкові валютні операції.

- •5.1 Форвардні угоди

- •5.2 Угоди “своп”.

- •5.3 Валютний ф’ючерс

- •Тема 8. Ринок похідних фінансових інструментів

- •План лекції

- •Сутність і природа строкових угод.

- •2. Ф’ючерси та форварди: сутність та відмінності.

- •Визначення та види опціонів.

- •4. Сутність і види свопів.

- •Змістовий модуль 3. Функціонування та аналіз фондового ринку тема 9. Первинне розміщення цінних паперів. Андеррайтинг

- •План лекції

- •2. Професійна діяльність на ринку цінних паперів.

- •3. Характеристика первинного ринку цінних паперів.

- •4. Андеррайтинг як форма розміщення цінних паперів на первинному ринку.

- •5. Види андеррайтингу.

- •Тема 10. Фондова біржа та біржові операції

- •План лекції

- •Сутність та характеристика фондової біржі.

- •Основи організації роботи фондової біржі в Україні.

- •Біржові операції та біржові угоди з цінними паперами.

- •1. Сутність та характеристика фондової біржі.

- •2. Основи організації роботи фондової біржі в Україні.

- •Біржові операції та біржові угоди з цінними паперами.

- •Формули до практичної роботи:

- •Тема 11. Індикатори фінансових ринків. Основи аналізу фінансових ринків

- •План лекції

- •1. Фундаментальний аналіз цінних паперів: сутність, завдання і етапи проведення.

- •2. Проведення фундаментального аналізу акцій.

- •3. Сутність технічного аналізу фінансових ринків.

- •1. Сутність фундаментального аналізу фінансових ринків.

- •2. Проведення фундаментального аналізу акцій.

- •3. Сутність технічного аналізу фінансових ринків.

- •Змістовий модуль 4. Регулювання фінансового ринку тема 12. Регулювання фінансового ринку

- •План лекції

- •Сутність регулювання фінансового ринку: принципи, напрями, рівні та форми регулювання.

- •Державне регулювання фінансового ринку України: сутність, сфери та важелі регулювання.

- •Внутрішнє регулювання фінансового ринку.

- •Банківське регулювання.

- •I. Адміністративне регулювання:

- •II. Індикативне регулювання:

- •5. Регулювання діяльності учасників ринку цінних паперів.

- •6. Державна політика на валютному ринку.

- •Тема 13. Доларизаційні процеси на фінансових ринках

- •План лекції

- •1. Поняття та сутність доларизації економіки.

- •2. Причини та наслідки доларизації економік.

- •3. Грошові потоки іноземних валют.

- •4. Роль іноземної валюти у доларизованих економіках.

- •Тема 14. Функціонування фінансових ринків в умовах доларизації

- •Інструменти грошово-кредитної політики

- •4. Державна політика на зниження рівня доларизації.

- •Методика розв’язку типових задач. Розрахунки лізингових платежів

- •Методика розрахунку лізингових платежів з амортизацією боргу рівними частинами

- •Методика розрахунку лізингових платежів, заснована на теорії фінансових рент

- •План графік індивідуальної роботи студентів під керівництвом викладача

- •Напрями проведення досліджень для індивідуальних робіт:

- •Методика здійснення контролю знань студентів в умовах кредитно-модульної системи підготовки фахівців

- •1.Особливості рейтингового оцінювання результатів контролю знань студентів в умовах кредитно-модульної системи організації навчального процесу.

- •2. Технологія організації поточного контролю та модульних контрольних заходів, а також іспиту. Критерії оцінювання усних та письмових відповідей в умовах кмсонп.

- •Співвідношення запитань першого, другого і третього рівня контрольних завдань (тестів)

- •Розподіл балів при рейтинговій системі з навчальної дисципліни „Фінансовий ринок”, для групи фбд-__ «Фінансова діяльність»

- •Типова форма контрольного завдання для проведення модульного контролю знань студентів (на 100 завдань)

- •Перелік екзаменаційних питань з курсу „Фінансовий ринок”

- •Словник понять і термінів

- •Рекомендована література законодавчо-нормативна база

- •Основна література

Визначення та види опціонів.

Опціон – один із видів строкових угод, які можуть укладатися як на біржовому, так і на позабіржовому ринках. Залежно від прав, які надаються власнику (покупцю) опціону, останні поділяють на опціони РUТ – "на продаж" та САLL – "на купівлю". Опціон РUТ (на продаж) дає власнику (покупцю) опціону право на продаж через визначений час за наперед обумовленою ціною певного виду фінансового чи іншого активу. Продавець опціону РUТ зобов'язаний купити такий актив у покупця опціону. Опціон САLL (па купівлю) дає власнику право на купівлю через визначений час за наперед обумовленою ціною певного активу, який зобов'язаний продати продавець опціону. Визначені у такий спосіб опціони мають назву "європейських", тобто такі, що можуть бути виконані тільки у визначений час у майбутньому. Існують також опціони американського типу, або "американські", які можуть бути виконані протягом усього періоду часу до дати закінчення терміну опціонного контракту. Опціон на відміну від ф'ючерсної чи форвардної угоди є угодою асиметричною. В той час коли ф'ючерсні та форвардні угоди є обов'язковими для виконання обома учасниками угоди, опціони дають власнику право виконати чи не виконати угоду, а для продавця обов'язковим для виконання. Опціон виконується, коли ситуація на ринку сприятлива для покупця опціону і несприятлива для продавця. Продавець опціону приймає на себе ризики, пов'язані з несприятливими ціновими змінами на ринку і за це отримує від покупця винагороду – премію, яку називають ціною опціону. Ціну активу, зафіксовану в опціонному контракті, за якою буде реалізовано цей актив, називають страйковою ціною або ціною виконання.

4. Сутність і види свопів.

Угодами СВОП називають угоди між двома учасниками ринку про обмін у майбутньому платежами відповідно до умов угоди. Фактично СВОП полягає в зміні грошового потоку з одними характеристиками на інші.

Угоди СВОП укладаються на період від кількох років до десятків з метою усунення валютного або процентного ризику, а також їх арбітражу. Часто в угодах СВОП беруть участь фінансові посередники – комерційні банки. Вони виступають гарантами виконання умов угоди, приймаючи на себе ризики несплати та валютні ризики. В цьому випадку вони стають третьою стороною угоди й отримують винагороду.

Кредитний дефолтний своп (англ. credit default swap, CDS) – кредитний дериватив або угода, згідно з яким "Покупець" робить разові або регулярні внески (сплачує премію) "Продавцеві", який бере на себе зобов'язання погасити виданий "Покупцем" кредит третій стороні у випадку неможливості погашення кредиту боржником (дефолт третьої сторони). "Покупець" одержує цінний папір – свого роду страховку виданого раніше кредиту або купленого боргового зобов'язання. У випадку дефолту, "Покупець" передасть "Продавцеві" боргові папери (кредитний договір, облігації, векселі), а в обмін одержить від "Продавця" суму боргу плюс усі відсотки, що залишилися до дати погашення.

Кредитний дефолтний своп у формі цінного паперу, який можна перепродувати вирішує відразу кілька завдань:

кредитні ризики відділяються від можливості одержувати відсотки по виданих кредитах тому що ризик узятий на себе іншою структурою, розморажує банківські резерви на випадок неповернень, такі резерви тепер взагалі на загал можна не створювати;

вартість дефолтних свопів менше, ніж традиційний страховий поліс, тому що в страхових організацій законодавство вимагає створення відповідних резервів, а для продавців дефолтних свопів таких вимог немає;

продавцями можуть виступати не тільки страхові компанії й хедж-фонди, але й бажаючі заробити банки, пенсійні й інвестиційні фонди, просто великі компанії й навіть приватні особи.

Дефолтні свопи схожі на страхування, тому що можуть використовуватися кредиторами для хеджування ризиків неплатежу по позиках. Однак є істотні відмінності від страхування:

об'єктом дефолтного свопа може бути будь-яке боргове зобов'язання - від контракту на поставку товару до всього роду похідних боргових зобов'язань, в основі яких лежать транші іпотечних кредитів;

"Покупець" і "Продавець" можуть не мати прямих відносин з об'єктом дефолтного свопа, наприклад, коли страхуються зобов'язання по купленій на вторинному ринкові облігації або опціон;

на відміну від страхового поліса, дефолтний своп є переданим цінним папером і його можна продавати й купувати необмежену кількість раз;

нерегульований статус дозволяє купувати й продавати цей дериватив не на біржі, а в приватному порядку;

відсутні юридичні вимоги по наявності в продавця свопа активів, відповідних до можливих зобов'язань.

На початку 2004 року з'явилися нові гібридні похідні фінансові інструменти - екзотичні свопи (equity default swaps(EDS)). Екзотичні свопи мають схожу структуру з бінарними бар'єрними опціонами. EDS – це фінансовий інструмент, за допомогою якого одна сторона переносить на себе ризик іншої сторони, пов'язаний з настанням деякої події (equity event), а саме з падінням ціни акції нижче встановленого бар'єра (trigger price). Наприклад, EDS може забезпечити захист у випадку падіння ціни акції на 30% від її величини на початку укладання договору.

EDS – це угода між двома сторонами, у якім довга сторона (покупець EDS) платить короткій періодичні платежі (протягом усього дії EDS контракту) до моменту настання equity event, коротка ж сторона (продавець EDS) платить одноразово в цей самий момент, і EDS контракт завершується. EDS контракти схожі на CDS контракти, тільки у випадку CDS, коротка сторона здійснює платіж при настанні дефолту емітента.

EDS схожий на американський бінарний опціон (бінарний, оскільки сума виплати опціону заздалегідь фіксована й не залежить від того, наскільки нижче бар'єра опустилася ціна акції), але ідеологія платежів довгої сторони тут інша: платіж не разовий, як за опціон, спочатку, а регулярний (до моменту настання виплати короткої сторони або витікання терміну дії договору).

Ринки фінансових деривативів відіграють важливу роль у наданні суспільству економічної інформації. Фінансові деривативи підвищують інтерес трейдера до ведення операцій, а також активізують укладання угод з похідними інструментами та інструментами наявного ринку. Укладення угод із похідними фінансовими інструментами допомагає учасникам економічних відносин одержати точну інформацію про ціни. У результаті ціни набувають тенденцію наближатися до реальної вартості. Тому економічні ресурси можуть бути розподілені ефективніше.

СЕМІНАРСЬКЕ ТА ПРАКТИЧНЕ ЗАНЯТТЯ ЗА ТЕМОЮ №8:

Визначення і суть строкових угод.

Поняття дериватива.

Ф’ючерсні угоди.

Форвардні угоди.

Визначення та види опціонів.

Поняття варанту.

Суть і види свопів.

Самостійна робота:

Строкові угоди на УМВБ.

Хеджування за допомогою ф’ючерсів.

Чиказька торгова палата.

Стелажна угода. Стренг. Стреп. Стріп. Спред.

Угоди „кеп”, „флор”, „колар” та варанти.

Своп активів.

Індивідуальна робота студента під керівництвом викладача

Історія виникнення та розвитку ринку строкових угод.

Основні принципи ціноутворення у форвардних та ф’ючерсних контрактах.

Угоди про форвардні процентні ставки.

Доходність опціонів.

Процентний своп.

Своп активів.

Задачі до практичного заняття за темою №8:

Задача 1. Бета компанії становить 1,5. Дохідність ринкового портфеля акцій за ПФТС 12%, державні облігації дають 9%, щорічний приріст дивідендів компанії становить 6% і в наступному році інвестори сподіваються отримати дивіденд 3 грн. на акцію. Визначте за цими даними поточну ціну акції. (метод МОКА).

Розв’язок:

САРМ:

![]() =0,09+1,5×(0,12-0,09)=0,135

=0,09+1,5×(0,12-0,09)=0,135

![]()

Задача 2. Привілейовані акції номіналом 10 гр. од. були куплені у кількості 10 шт. за ціною 12 гр. од. і через 2 роки продані за ціною 25 гр. од. за шт. Дивіденд за акціями за перший рік склав 40 % річних, за другий – 60 % річних. Визначити прибуток, отриманий від акцій, і прибутковість їхньої купівлі-продажу у вигляді ефективних ставок простих і складних відсотків.

Розв’язок: Вартість покупки 10 акцій склала:

Р1=10

![]() 12=120 гр. од.

12=120 гр. од.

Сума, отримана від продажу акцій, склала:

Р2 = 10 25 = 250 гр. од.

Сума дивідендів за акціями склала:

D = 0,4 10 + 0,6 10 = 10 гр. од.

Чистий прибуток від операції дорівнював:

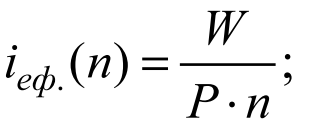

W = 250 + 10 – 120 = 140,0 гр. од.

Прибутковість операції з акціями у вигляді ефективної річної ставки простих відсотків складе:

![]() .

.

Прибутковість тієї ж операції у вигляді ефективної річної ставки складних відсотків буде рівна:

![]()

![]() .

.

Якщо прибутки, одержані в процесі фінансової операції, реінвестуються, у формулах для визначення прибутковості треба враховувати весь отриманий прибуток. Реальна прибутковість акцій за рівнем дивіденду залежить від того, наскільки ціна їхньої купівлі відрізняється від номіналу, виходячи з якого українські акціонерні товариства оголошують дивіденд.

Задача 3. Акції номіналом 10 гр. од. продавалися на початку року за курсовою вартістю 40 гр. од. Дивіденд за рік був оголошений у розмірі 10 % річних. Визначити реальну прибутковість за рівнем дивідендів акцій, куплених на початку року.

Розв’язок: Сума дивіденду на акцію за рік складе:

D = 0,1 10 = 1 гр. од

Прибутковість за рівнем дивіденду за формулою буде:

![]() .

.

Задача 4. Державні короткострокові облігації номіналом 1 тис. гр. од. і терміном обертання 91 день продаються за курсом 87,5. Визначити суму прибутку від покупки 10 облігацій та прибутковість фінансової операції для розрахункової кількості днів у році, рівної 365.

Розв’язок: Прибуток від покупки однієї облігації

W1 = 1000 (1 - 87,5/100) = 125 гр. од.

Прибуток від покупки 10 облігацій

W= 10 125 = 1250 гр. од.

Прибутковість покупки за ефективною ставкою простих відсотків становить:

![]()

Задача 5. У річному звіті корпорації за рік наведені наступні дані на одну акцію (у грн.): ціна за книгами – 22; діапазон ринкових цін протягом року – 10 - 36; доход на акцію – 16%. Визначити діапазон зміни протягом року цінності акції та коефіцієнт котирування.

Розв’язок:

1) знаходимо суму дивідендів, нараховану протягом року:

![]()

![]()

2) знаходимо коефіцієнт котирування враховуючи зміну ринкової ціни акції протягом року:

![]()

![]()

![]()

3) знаходимо дохідність акції враховуючи зміну ринкової ціни акції протягом року:

![]()

![]()

![]()

Відповідь:

![]()

Література: [3, 5, 47-49, 52, 57, 58, 62, 63, 66, 70, 175]