- •1. Необхідність та сутність ф.М.

- •2. Мета та завдання ф.М.

- •3. Обєкти фінансового менеджменту, їх класифікація за окремими ознаками

- •4. Особливості ф.М, пов’язані з формою власності і сферою здійснення бізнесу.

- •5. Стратегія і тактика фм.

- •6. Функції та механізм фм.

- •7. Прийоми фм та їх характеристика.

- •8. Суб’єкти ф.М. Та їх характеристика.

- •9. Обовязки фінансового менеджера.

- •10. Місце фм в організаційній структурі підприємства

- •11. Методи фм.

- •12. Принципи фм.

- •13. Загальна схема фм.

- •Фінансова система

- •14. Організаційно-економічні заходи забезпечення реалізації фін. Стратегії.

- •15. Стратегічний фм.

- •16. Оперативно-тактичний фм.

- •17. Принципи організаційного забезпечення фм.

- •18. Поняття системи організаційного забезпечення ф.М.

- •19. Ієрархічна та функціональна побудова центрів управління під-вом.

- •20. Типова схема організаційної структури фінансового управління на крупних підприємствах.

- •21. Поняття “центру відповідальності” на підприємстві. Види центрів відповідальності та їх характеристика.

- •22. Формування системи організаційного забезпечення фінансового управління на основі центрів відповідальності. Інформаційне забезпечення фінансового менеджменту.

- •23. Класифікація інформаційного забезпечення фінансового менеджменту.

- •24. Вимоги до інформаційного забезпечення.

- •25. Значення фінансової звітності та вимоги до її змісту. Принципи формування фінансової звітності.

- •26. Показники, що формуються із зовнішніх джерел інформації, їх характеристика.

- •27. Показники, що формуються із внутрішніх джерел інформації, їх характеристика.

- •28. Сутність фінансового контролю на підприємстві.

- •29. Система фінансового моніторингу.

- •30.Формування системи алгоритмів дій по усуненню відхилень значень фактичних фінансових показників від нормативних (планових).

- •32. Грошові потоки як основа самофінансування об’єкта підприємництва.

- •33. Класифікація грошових потоків суб’єкта господарювання.

- •34. Типова сукупність вхідних грошових потоків суб’єкта господарювання.

- •35. Типова сукупність вихідних грошових потоків суб’єкта господарювання.

- •36. Структурування грошових потоків за видами діяльності. Грошові потоки суб’єкта господарювання за видами діяльності та джерелами формування.

- •37. Алгоритм розрахунку операційного грошового потоку суб’єкта господарювання.

- •38. Грошовий потік від фінансової діяльності.

- •39. Прямий та непрямий метод розрахунку грошового потоку.

- •40. Інструментарії управління грошовими потоками.

- •41. Модель упр-ня гп та її структура.

- •44.Необхідніть і сутність визначення часової вартості грошей. Основні причини зміни вартості грошей в часі.

- •45. Зміна вартості грошей у часі: сутність та завдання її визначення.

- •46. Визначення майб вартості грошей у фін розрахунках.

- •47. Моделі, що використовуються для аналізу гп

- •48. Визначення теперішньої вартості грошей у фін розрахунках

- •52. Особливості моделі управління прибутком підприємства.

- •53. Організація і інструментарій упр-ня прибутком.

- •54. Мета і завдання упр-ня формуванням прибутку п-ства.

- •55. Управління формуванням доходів суб’єкта господарювання.

- •56. Цінова політика суб’єкта підприємництва як елемент моделі управління прибутком

- •57. Зміст та роль управління витратами п-ства в форм-ні прибутку.

- •58. Управління використанням прибутку.

- •60. Вплив використання прибутку на забезпечення фін стійкості та розвитку п-ства.

- •61.Податкове планування в упр-ні формуванням і використанням прибутку п-ства. Активи п-ства як об’єкт фм

- •62. Сутність і класифікація активів підприємства.

- •63. Управління оборотними активами підпр-ва.

- •64. Управ-ня вир.Запасами підпр-ва

- •65. Управління грош-ми активами підпр-тва

- •66. Управління дебітор. Забогован-тю (дз)

- •67. Управління необор .Активами(на) підпр-ва

- •68. Оцінювання ефективності управління активами п-ства.

- •69. Класифікація капіталу п-ства та її роль у упр-ні капіталом.

- •70. Дивідендна політика, її типи і формування капіталу підприємства.

- •72. Класифікація дивідендних виплат

- •73. Дивідендна політика підприємства та можливості її вибору.

- •74. Сутність власного капіталу підпр-ва

- •75. Управління власним капіталом, оцінювання вартості власного капіталу.

- •76. Вартість і структура капіталу.

- •77. Оптимізація структури капіталу.

- •78. Теорії структури капіталу.

- •79. Основи теорії Міллер-Модільяні.

- •80.Сутність левериджа (фінансового, виробничого).

- •81.Вимірювання фінансового левериджу.

- •82. Економічна сутність і класифікація інвестицій.

- •83.Інвестиційна політика підприємства.

- •84. Управління реальними інвестиціями

- •85. Класифікація інвестиційних проектів підприємства.

- •86. Методи оцінки ефективності реальних інвестиційних проектів.

- •87. Управління фінансовими інвестиціями.

- •88. Розробка політики управління фінансовими інвестиціями.

- •89 Методи оцінки ефективності фінансових інвестицій.

- •90. Сутність і класифікація фінансових ризиків.

- •92. Політика управління фін ризиками.

- •93. Модель управ-ня фін ризиками та її суть.

- •95. Механізм диверсифікації фінансових ризиків підприємства.

- •96. Кількісні показники оцінки фін ризиків.

- •97. Сутність, цілі та завдання аналізу фінансових звітів.

- •98. Аналіз звіту про рух грошових коштів

- •99. Аналіз основних показників консолідованої фін звітності.

- •100. Фінансове планування як основа фінансового механізму управління.

- •101. Методи фінансового планування та їх класифікація.

- •102. Сутнiсть I цiлi внутрiшньофiрмового фiнансового прогнозування I планування.

- •103. Роль прогнозів у фін плануванні. Стратегічне планування на п-стві.

- •104. Поточне фінансове планування : зміст, задачі, принципи. Оперативне фінансове планування.

- •105. Бюджетування в управлінні п-ством.

- •107. Характеристика фінансових бюджетів та їх значення в управлінні підприємством.

- •109. Значення прогнозного бухгалтерського балансу.

- •110. Зведений бюджет п-ства – основний фін.План.

- •112. Функціонування та методологічні особливості антикризового фінансового менеджменту.

- •113. Постановка цілей та розроблення антикризової стратегії.

- •114. Оцінка ймовірності банкрутства підпр-ва.

- •115. Оцінювання ймовірності фінансової кризи п-ства на основі дискримінантного аналізу.

- •116.Фінансова санація як складова антикризового управління.

- •118.Організаційно-фінансове забезпечення реструктуризації підприємств.

32. Грошові потоки як основа самофінансування об’єкта підприємництва.

Фінансовий менеджмент як функціонально-організаційна модель управління фінансами суб'єкта господарювання включає такі напрями: • операційна та інвестиційна діяльність;

• фінансування потреби підприємства у капіталі (фінансова діяльність); • фінансовий контролінг ефективності та адекватності усіх складових такої моделі.

Системоутворюючим механізмом кожного із складових елементів, а отже і моделі фінансового менеджменту загалом, є грошові потоки як фінансове вираження підприємницької діяльності суб'єкта господарювання в умовах ринкової економіки. При цьому грошові потоки розглядаються як основа самофінансування суб'єкта господарювання — покриття потреби підприємства в

капіталі за рахунок внутрішніх джерел. Тому грошові потоки можна визначити як матеріальну основу фінансового менеджменту, а ефективність та реалістичність моделі управління фінансами суб'єкта господарювання безпосередньо залежатиме від результативності моделі управління грошовими потоками такого підприємства.

У фінансовій літературі грошовий потік розглядається як стійка сукупність розподілених у часі процесів надходження та вибуття грошових коштів, що генеруються суб'єктом господарювання в результаті здійснення його операційної, інвестиційної та фінансової діяльності. Грошовий потік можна визначити як сукупність послідовно розподілених у часі подій, які пов'язані із відособленим та логічно завершеним фактом зміни власника грошових коштів у зв'язку з виконанням договірних зобов'язань між економічними агентами (суб'єктами господарювання, державою, домогосподарствами, міжнародними організаціями). Грошові потоки безпосередньо пов'язані з рухом коштів на підприємстві, який відображає надходження в розпорядження суб'єкта господарювання коштів та їх еквівалентів і їх використання.

Слід зазначити, що виникнення та формування грошового потоку при здійсненні господарських операцій у рамках реалізації операційної, інвестиційної та фінансової діяльності підприємства є результатом прояву сукупності фінансово-економічних відносин.

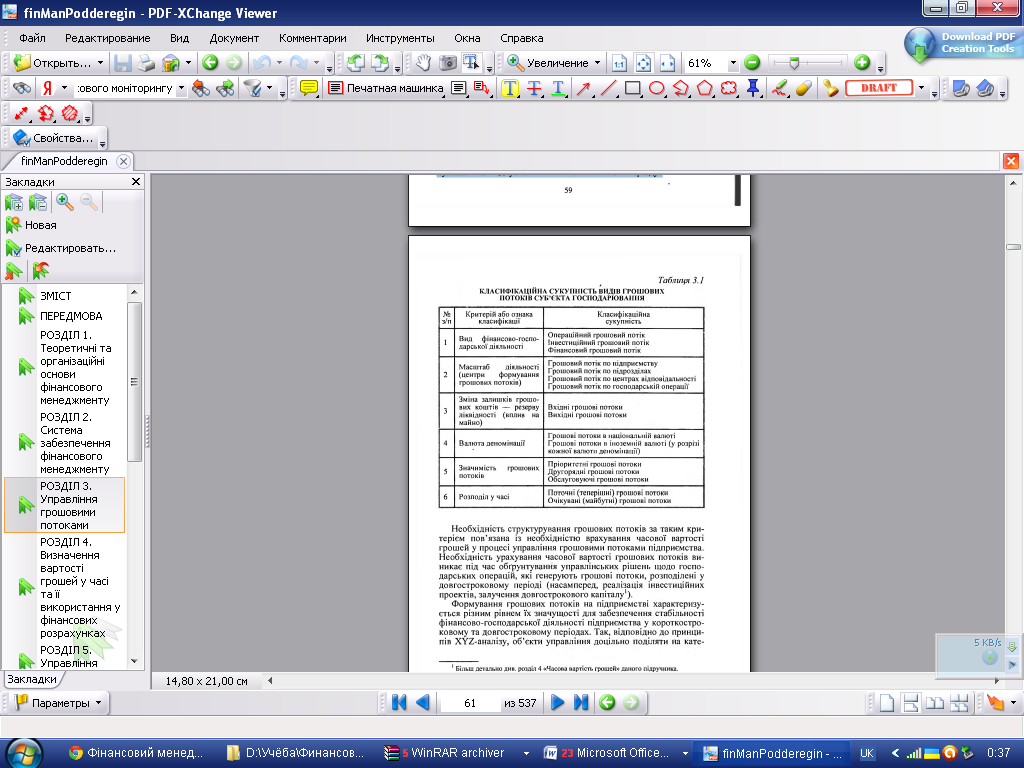

33. Класифікація грошових потоків суб’єкта господарювання.

Об'єктивною необхідністю при управлінні грошовими потоками є структурування грошових потоків — формування упорядкованої сукупності грошових потоків відповідно до встановленого критерію (або групи критеріїв) та визначення їх базових функціонально-організаційних особливостей. Тому для потреб управління грошовими потоками підприємства та формування інформаційної бази, яка використовується для обґрунтування та прийняття управлінських фінансових рішень, сукупність грошових потоків до-

цільно згрупувати в однорідні цілісні групи — види грошових потоків.

Грошовий потік класифікується як вхідний за умови, коли рух коштів у рамках господарської операції, що генерує такий грОШОВИЙ потік, веде до збільшення абсолютної величини грошових коштів, які перебувають у розпорядженні підприємства на певний момент часу. Сукупність вхідних грошових потоків є складовою чистого грошового потоку суб'єкта господарювання.

Другою складовою чистого грошового потоку суб'єкта господарювання від операційної, інвестиційної та фінансової діяльності є сукупність вихідних грошових потоків.

Вони характеризуються протилежним до вхідних грошових потоків напрямом впливу на фінансовий стан підприємства і являють собою напрями використання грошових коштів підприємства. Так, грошовий потік класифікується як вихідний, якщо рух коштів у рамках такого фошового потоку призводить до зменшення абсолютної величини грошових коштів, що перебувають у розпорядженні суб'єкта господарювання на певний момент часу.

Формування грошових потоків на підприємстві характеризується різним рівнем їх значущості для забезпечення стабільності фінансово-господарської діяльності підприємства у короткостроковому та довгостроковому періодах. об'єкти управління доцільно поділяти на категорії, що відображають рівень їх впливу на кінцевий результат: • пріоритетні грошові потоки; • другорядні грошові потоки; • обслуговуючі грошові потоки.

Основна увага фінансового менеджера має бути зосереджена на грошових потоках підприємства, що віднесені до складу пріоритетних, — грошових потоків за операціями, які забезпечують

створення більшої частини вартості або прибутку підприємства і, відповідно, формуються на регулярній основі. До пріоритетних грошових потоків можна віднести, зокрема, надходження виручки від реалізації; оплату рахунків постачальників; сплату податків, інших обов'язкових платежів; виплату заробітної плати, формування доходів власників (грошові дивідендні виплати, викуп власних корпоративних прав). Обслуговуючі грошові потоки підприємства формуються за господарськими операціями, які хоча безпосередньо і не створюють вартості підприємства, однак є необхідними для забезпечення нормального режиму його функціонування.

Важливим критерієм управління грошовими потоками є ідентифікація розподілу грошового потоку в часі, відповідно до чого

виділяються поточні грошові потоки, формування яких відбувається у поточному періоді, та очікувані грошові потоки, формування яких відбувається поза межами такого періоду. Необхідність структурування грошових потоків за таким критерієм пов'язана із необхідністю врахування часової вартості грошей у процесі управління грошовими потоками підприємства.