- •Обеспечение бесперебойности, безопасности и эффективности функционирования национальной платежной системы.

- •2.Классификация платежных систем.

- •3.Классификация элементов платежной системы России

- •4. Принципы построения платежных систем (принципы Ламфалусси). Задачи Центральных банков по их применению.

- •5. Правовая основа платежно-расчетных операций в России.

- •6. Принципы организации безналичных расчетов в рф

- •7. Банковские счета, открываемые для проведения расчетных операций. Их виды. Порядок их открытия и проведения операций.

- •8. Договор банковского счета, открываемого юридическим лицам для проведения расчетных операций: предмет договора, права и обязанности сторон, ответственность сторон и порядок расторжения договора.

- •Картотеки к банковскому счету

- •Очередность списания платежей со счетов предприятий.

- •Субъекты национальной платежной системы, их краткая характеристика (согласно Закону 161фз).

- •Платежные инструменты и формы безналичных расчетов в рф (краткая характеристика). Формы распоряжений. Понятие расчета и платежа. Основные расчетные процессы.

- •12.Расчеты платежными поручениями, схема документооборота.

- •Расчеты по аккредитиву, как формы безналичных расчетов. Схема документооборота.

- •Расчеты чеками в национальной и иностранной валюте. Схема документооборота.

- •22) Порядок использования эсп (согласно закону 161 фз)

- •23) Организация межбанковских корреспондентских отношений. Понятие корреспондетского счета.

- •24) Организация расчетов между подразделениями одной кредитной организации (внутрибанковская система расчетов)

- •25) Организация прямых межбанковских расчетовс банками-резидентами и банками-нерезидентами. Порядок открытия, ведения и закрытия счетов.

- •26) Порядок открытия и функционирования корреспондентского счета (субсчета) кредитных организаций, открываемых в банке россии.

- •27 .Система расчетов с применением авизо, основанная на использовании бумажных технологий в платежной системе Банка России

- •29. Порядок проведения внутрирегиональных электронных платежей (вэр) в платежной системе Банка России. Схема расчетов.

- •30. Характеристика бэсп. Порядок проведения расчетов посредством бэсп. Схема расчетов.

- •31. Характеристика платежной инфраструктуры (Согласно 161фз). Клиринговая система расчетов. Понятие клиринга, цели и задачи

- •32. Порядок организации банковского клиринга. Схема расчетов.

- •Виды пластиковых карт и их классификация. Нормативное регулирование карточных расчетов в рф. Системы, обеспечивающие безопасность карточных расчетов

- •Классификация карточных платежных систем. Участники расчетов карточной платежной системы. Роль процессинга в организации карточных расчетов. Схема расчетов пластиковыми картами

- •Порядок ведения кассовых операций в рф. Правила организации налично-денежного обращения.

- •44. Дистанционное обслуживание клиентов коммерческого банка.

- •47. Стандарты swift (свифт): типы и категории сообщений Стандарты в swift

- •52. Система отсроченных чистых расчетов boj-net

Понятие платежной системы. Структура платежной системы России. Роль Центрального Банка РФ в организации и функционировании платежной системы

Платежная система – финансовый институт, представляющий собой совокупность организаций взамимодействующих между собой по общим правилам в рамках договорных отношений использующих технологию перевода денежных средств и методов расчетов, которые позволяют всем участникам производить финансовые и платежно-расчетные операции.

Структура платежной системы.

Создают платежные обязательства.

\/

Услуги банков.

Платежный оборот – совокупность денежных транзакций во внутреннем и внешних оборотах страны. Он делится на наличный и безналичный оборот.

Роль ПС в макроэкономике: платежные системы проявляются в опоследовании реализации валового национального продукта, использования национального дохода и последующих перераспределительных процессов в финансовых отношениях, осуществляемых в виде потока наличных и безналичных денег.

В микроэкономике: расчеты обеспечивают непрерывность производства и кругооборот товаров и денег в народном хозяйстве, рентабельность и ликвидность хозяйствующих субъектов, а также функционирования бюджетных звеньев.

Элементы платежной системы:

Участвующие в платежах хозяйствующие субъекты и учреждения, предоставляющие услуги перевода средств

Общепринятые платежные инструменты

Определенные процедуры исполнения платежей

Все элементы платежной системы надо рассматривать только в совокупности.

Эффективность платежных систем - своевременность надежность передачи платежных ресурсов выделяемых на проведение платежей. При эффективном функционировании платежной системы существенно сокращаются операционные издержки, и становится возможным лучше управлять ликвидностью в банках и на предприятиях.

Задачи, стоящие перед платежными системами:

Обеспечение бесперебойности, безопасности и эффективности функционирования национальной платежной системы.

Возлагаются на ЦБ.

При этом ЦБ может выступать в качестве пользователя платежной системы, то есть совершать свои собственные операции. В менее развитых странах ЦБ выполняет только эмиссионную функцию, но у нас весь спектр.

ЦБ может выступать в качестве участника – получать платежи от своего клиента.

ЦБ – лицо, предоставляющее платежные услуги.

В качестве защитника государственных интересов, то есть регулирование платежной системы, осуществляет надзор и устанавливает общие правила их работы.

Обеспечение надежности прочности позволяющих не допустить срывов или полного выхода из строя системы платежей.

Эффективность, обеспечивающая быстрый и экономный и точный выход потоков операций

Справедливый подход платежной системы

Основная функция ПС – обеспечение динамики и устойчивости действующего оборота.

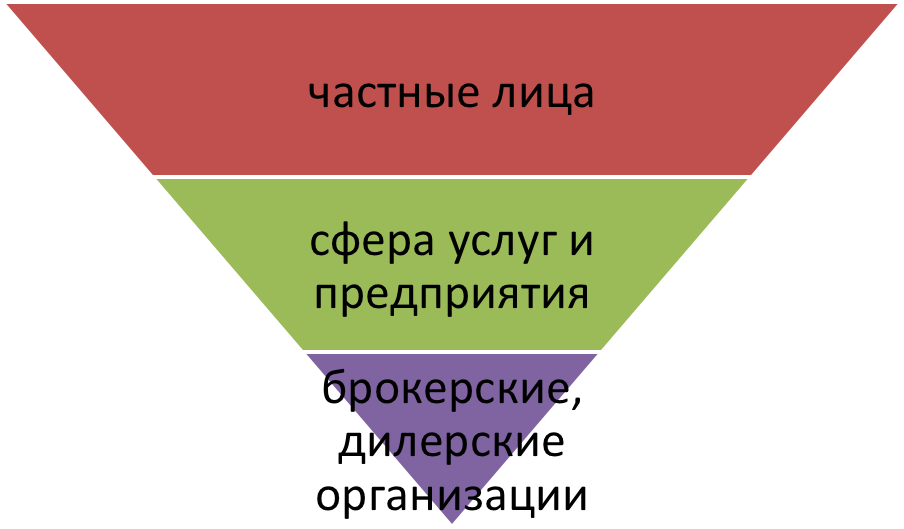

Основные участники ПС:

Центральный и Национальный банк

Банки и небанковские кредитные организации (небанковская – не все функции)

Клиринговые расчетные центры

Правила:

Внутренние документы

Внешние документы

Правовая основа РФ.

161 ФЗ от 27 июня 2011 года о Национальной платежной системе

Задача ЦБ по применению принципов:

ЦБ должен четко определить свои цели и должен обнародовать свою роль и основные виды политики применительно к системозначимым платежным системам.

ЦБ должен обеспечить соблюдение ключевых принципов системами, которыми он управляет.

ЦБ должен осуществлять надзор, за соблюдением ключевых принципов системами которыми он не управляет и должен иметь возможности для осуществления такого надзора.

При обеспечение безопасности и эффективности платежных систем по средствам ключевых принципов ЦБ должен сотрудничать с другими ЦБ и любыми другими соответствующими национальными или иностранными учреждениями.

Принципы построения платежных систем (принципы Ламфалусси). Задачи Центральных банков по их применению

Правила Ламфалусси или ключевые принципы построения системнозначимых платежных систем. (!)

Система должна иметь хорошо проработанную правовую базу, то есть должна быть четкая основа функционирования (ГК, ФЗ) .

Правила и процедуры системы должны давать четкое представление о влиянии системы на каждый из финансовых рисков.

Система должна иметь четкое определение процедуры управления кредитными рисками и рисками ликвидности устанавливающая соответствующую ответственность и содержащую надлежащие стимулы для управления этими рисками и их сдерживания.

Система должна обеспечивать быстрый и окончательный расчет в день валютирования, предпочтительно в течение дня или как минимум на конец дня.

Валютирование.

Система, в которой осуществляется многосторонний неттинг, должна как минимум быть способна обеспечивать завершение ежедневных расчетов в случае неспособности участника с крупнейшим отдельным расчетным обязательством произвести расчет.

Неттинг – равнозначные обязательства (доллар против евро).

Активы, используемые для расчета предпочтительно должны быть требованиями к Центральному Банку, если используются иные активы, они должны иметь незначительный или нулевой кредитный риск или риск ликвидности.

Система должна обеспечивать высокую степень безопасности и операционной надежности, и должна иметь запасные процедуры для своевременного завершения обработки данных за день.

Средства совершения платежей предлогаемых системой должны быть практичными для пользователей и эффективными для экономики.

Система должна иметь объективный и публично объявленный критерий для участия, обеспечивающий справедливый и открытый доступ в систему.

Процедуры управления системой должны быть эффективными, подотчетными и транспарентными.

Задача ЦБ по применению принципов:

ЦБ должен четко определить свои цели и должен обнародовать свою роль и основные виды политики применительно к системозначимым платежным системам.

ЦБ должен обеспечить соблюдение ключевых принципов системами, которыми он управляет.

ЦБ должен осуществлять надзор, за соблюдением ключевых принципов системами которыми он не управляет и должен иметь возможности для осуществления такого надзора.

При обеспечение безопасности и эффективности платежных систем по средствам ключевых принципов ЦБ должен сотрудничать с другими ЦБ и любыми другими соответствующими национальными или иностранными учреждениями.