- •Тема 4: Визначення потреби в фінансових ресурсах та внутрішньо-фінансове планування

- •1.Завдання, об’кти і методи внутрішньофірмового фін. Планування

- •Тема 5: Управління формуванням та використанням прибутку. Цінова і девідентна політика

- •2. Визначення базової ціни і розробка цінової політики

- •3. Вибір дивідендної політики

- •Тема 6. Управління оборотними засобами підприємства

- •2. Політика фінансування оборотних засобів

- •3. Ефективне управління запасами

- •4. Управління дебіторською заборгованістю

- •5. Ефективне управління грошовими засобами

- •Тема 7. Управління інвестиційним портфелем підприємства

- •1. Склад інвестиційного портфеля

- •2. Інвестиційні операції та зміни вартості грошей в часі

- •3. Облік інфляції в інвестиційних операціях

- •4. Управління реальними інвестиціями

- •5. Управління фінансовими інвестиціями

- •Тема 8: Управління капіталом підприємства в довгостроковому періоді

- •1. Оцінка вартості капіталу, залученого з різних джерел

- •2. Середньозважувальна вартість капіталу і шляхи його зменшення

- •3. Управління структурою капіталу.

- •Тема 9. Управління фінансовими ризиками

- •1. Класифікація фінансових ризиків

- •2. Способи оцінки рівня ризику

- •3. Стратегія і тактика управління ризиками

- •Тема 10: Фінансовий менеджмент і ринкова інфраструктура

Тема 8: Управління капіталом підприємства в довгостроковому періоді

1. Оцінка вартості капіталу, залученого з різних джерел

Управління капіталом - це управління структурою і вартістю джерел фінансування (пасивів) з метою підвищення рентабельності власного капіталу і спроможності підприємства виплачувати дохід кредиторам і співвласникам (акціонерам) підприємства. Джерела фінансування, або пасиви підприємства, мають різну ціну в залежності від шляхів їх залучення. Ціна джерела фінансування або, іншими словами, вартість капіталу вимірюєся процентною ставкою, яку потрібно платити інвесторам, які вкладують капітал в підприємство. Отже, щоб виплачувати певний відсоток доходу на вкладений інвесторами капітал, підприємство повинно отримати дохід не менше цього відсотка. Тому можна привести ще одне визначення поняття "вартість капіталу": це необхідна ставка доходу, яку повинно мати підприємство для покриття витрат по залученню капіталів на ринку.

Розрахунками вартості капіталу і різним прийомам оптимізації цього показника велика увага приділяється в зарубіжному фінансовому менеджменті. Це обумовлено тим, що зарубіжні підприємства мають можливість залучати через фінансовий ринок капітал в різних формах і на різних умовах. Фінансовий ринок формує ринкові ціни капіталу, залученого з різних джерел. Завдання фінансового менеджера - забезпечити зменшення вартості капіталу для фірми, вибираючи вигідні варіанти його залучення. Для більшості українських підприємств це завдання поки не настільки актуальна, так як у них практично немає вибору через більшого дефіциту інвестиційних ресурсів у країні, нерозвиненості фінансового ринку, обмеженого доступу до кредитів через дуже високі процентні ставки.

Розглянемо, як розраховується вартість капіталу, яке підприємство може залучати різними шляхами: за рахунок випуску звичайних і привілейованих акцій; нерозподіленого прибули; випуску облігацій; отримання банківських кредитів. Вартість акціонерного капіталу (від звичайних акцій, випущених раніше) залежить від суми дивідендів і темпу приросту дивідендів і розраховується за формулою

![]()

де Д - сума дивідендів, виплачена на акцію; Ца – поточна ціна акції; Т - постійний темп приросту дивідендів,%.

Вартість нерозподіленого прибутку приймається рівною СКа, так як якщо б ця прибуток була не залишена в фірмі для реінвестування, а виплачена у вигляді дивідендів, то акціонери могли б інвестувати їх в інші акції, облігації та активи. Слідує, використовуючи нерозподілений прибуток, підприємство повинно заробити дохід, що забезпечує ставку доходу не нижче СКа. Якщо фірма хоче залучити капітал за рахунок додаткової емісії акцій, то вартість акціонерного капіталу за рахунок нового випуску звичайних акцій складе

![]()

де Зв.а - витрати на випуск і розміщення нових акцій (буде перевищувати вартість нерозподіленого прибутку, оскільки виникають витрати на їх випуск і розміщення). За даними американських дослідників, середні витрати на випуск та розміщення великих партій звичайних акцій (на суму більше 50 млн дол.) складають приблизно 4%, а невеликих партій (менше 1 млн дол.) - близько 21% [4]. Тому для невеликих фірм додатковий випуск акцій може бути дуже дорогим джерелом фінансування. Вартість капіталу від випуску привілейованих акцій визначається за формулою

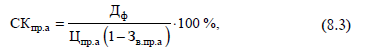

де Дф - фіксована сума дивідендів на привілейовану акцію; Цпр.а - ціна привілейованої акції; Зв.пр.а - витрати на випуск привілейованих акцій. Для раніше випущених привілейованих акцій витрати на випуск не враховуються. Вартість капіталу від нового випуску облігацій

![]()

де К - річний купон (сума доходу) на облігацію; Цо – ціна облігації; Зв.о - витрати на випуск і розміщення нових облігацій. Вартість капіталу від раніше випущених облігацій не включає

витрати на випуск, тому визначається як

![]()

Для порівняння вартості акціонерного і позикового капіталу необхідно при розрахунку вартості позикового капіталу, залученого за рахунок кредитів, враховувати податкову економію. відсотки за кредит відносяться на собівартість, тому не оподатковуються на прибуток, а виплата дивідендів здійснюється за рахунок чистого прибутку після сплати податку на прибуток. Вартість капіталу, отриманого за рахунок кредитів,

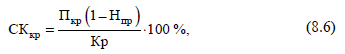

де Пкр - сума відсотків за кредит; Нпр - ставка податку на прибуток; Кр - сума кредиту. Теоретично вартість капіталу тим вище, чим більше ризик, пов’язаний з вкладенням капіталу. У свою чергу, ризик підвищується з збільшенням тривалості періоду, на який залучається капітал. З цих позицій найдорожчим джерелом фінансування є власний (акціонерний) капітал і реінвестований (Нерозподілений) прибуток, що залучені на необмежений час, а найдешевшим - непрострочених кредиторська заборгованості як безвідсотковий короткостроковий кредит.

Практично ж фінансові менеджери мають більше можливостей для маневру при використанні власного капіталу, так як можуть застосовувати в короткостроковому періоді різні тактичні прийоми зменшення його вартості (наприклад, припинення виплати ди-дивідендів, виплата дивідендів акціями). Умови залучення позикчкового капіталу закріплені відповідними договорами, змінити які можна тільки за угодою з кредиторами, інакше будуть

застосовані штрафні санкції, що впливають на величину вартості капіталу (наприклад, кредиторська заборгованість, перетворюючись з нормальної в прострочену, стає платною через пені та штрафів).