- •2.Инвестиционный процесс и финансовые рынки.

- •2Срок жизни фин института

- •3 Инвестиционный проект, критерии и методы его оценки. Критические точки и анализ чувствительности.

- •5. Дисконтирование и ставка дисконта.

- •9. Государственное регулирование инвестиционной деятельности.

- •2 Прямое регулирование

- •11.Источники финансирования капвложений, их особенности.

- •12.Иностранные инвестиции в России: инвестиционный климат, режим функционирования

- •14. Внешние финансовые рынки.

5. Дисконтирование и ставка дисконта.

Расчет будущей стоимости денежных средств в настоящем периоде производится путем дисконтирования. Дисконтирование - это способ приведения будущей стоимости денег к их стоимости сегодня. Понятие "дисконтирование" относится к числу ключевых в теории инвестиционного анализа. В переводе с английского ("discounting") означает "снижение стоимости, уценка". Методы дисконтирования используются в случае необходимости сопоставления величин денежных поступлений и выплат, разнесенных во времени. Дисконтирование выполняется путём умножения будущих денежных потоков на коэффициент дисконтирования, который = 1/(1+i)n i — процентная ставка, n — количество периодов Коэффициент дисконтирования всегда меньше единицы, так как в противном случае сегодня деньги стоили бы меньше, чем завтра. Дисконтирование является универсальной методикой приведения будущих денежных потоков к настоящему моменту, основанной на понятиях сложных процентов. Формула дисконтированной текущей стоимости денежных потоков выглядит следующим образом:

![]() ,

где

,

где

CFi - денежные потоки i-го периода r - ставка дисконтирования N - число периодов СТАВКА ДИСКОНТИРОВАНИЯ – это та норма доходности (в %), которую необходимо получить инвестору на вложенный капитал. Т.е. проект является привлекательным для инвестора, если его норма доходности превышает ставку дисконтирования для любого другого способа вложения капитала с аналогичным риском.

С другой стороны ставка дисконтирования отражает стоимость денег с учетом временного фактора и рисков, так как деньги, полученные в настоящий момент, более предпочтительны, чем деньги, которые будут получены в будущем.

Ставка дисконтирования включает в себя:

-минимальный гарантированный уровень доходности;

-темп инфляции;

-коэффициент, учитывающий степень риска конкретного инвестирования

От выбора ставки дисконтирования во многом зависит качественная оценка эффективности инвестиционного проекта. Варианты выбора ставки дисконтирования:

-Минимальная доходность альтернативного способа использования капитала (например, ставка доходности надежных рыночных ценных бумаг или ставка депозита в надежном банке).

-Существующий уровень доходности капитала (например, средневзвешенная стоимость капитала компании).

-Стоимость капитала, который может быть использован для осуществления данного инвестиционного проекта (например, ставка по инвестиционным кредитам).

-Ожидаемый уровень доходности инвестированного капитала с учетом всех рисков проекта.

Различают следующие нормы дисконта: коммерческую, участника проекта, социальную и бюджетную. Коммерческую норму дисконта используют при оценке коммерческой эффективности проекта. Ее определяют с учетом альтернативной (т.е. связанной с другими проектами) эффективности использования капитала.

Норма дисконта участника проекта выражает эффективность участия в данном проекте предприятий или иных участников. Ее выбирают сами участники.

Социальную норму дисконта применяют при расчете показателей общественной эффективности. Она характеризует минимальные требования общества к социальной эффективности проекта. Социальную норму дисконта утверждает Правительство РФ.

Бюджетную норму дисконта выражают показателем бюджетной эффективности проекта. Ее устанавливают федеральные и региональные органы исполнительной власти.

6. Инвестиционные качества ц. б. Доходность и риск в оценке эффективности инвестиций в ц.б.

Доходность – это способность, возможность ц/б приносить как доход, так и убыток над первоначальными затратами на приобретение ц/б. Доходность – относительная величина, которая исчисляется как отношение дохода к затратам на приобретение (в %). Доход – абсолютная величина, которая измеряется в денежных единицах.

Виды доходов по ценным бумагам: а) Дивиденды на акцию; б) % и платежи по ц/б, когда доход рассчитывается по ставке % доходности от номинальной стоимости ц/б; в) Дисконтный доход; г) Доход в виде курсов разницы по ц/б; д) Доход в результате индексации номинальной стоимости ц/б; е) доход в виде выигрышей по займам.

Дивиденд – доход на акцию, который является частью чистой прибыли АО и распределяется м/у владельцами акций. % доход – доход, полученный по ц/б по норме % от её номинальной стоимости (облигации). Курсовая разница – имеет место, когда цена покупки отличается от цены продажи (спрэд). Доход от индексации номинальной стоимости ц/б – когда индексацию осуществляют периодически в условиях инфляции по определенным % от номинальной стоимости ц/б. Это необходимо, чтобы избежать обесценения ц/б. Доход в виде выигрышей по займам – когда осуществляется погашение займа с выплатой определенной дополнительной суммы денег, на те облигации, на которые выпал выигрыш.

Доходность ц/б всегда определяется отношением дохода к затратам на приобретение ц/б, умноженным на 100%

Российский рынок ц/б отличается высокими рисками. Риски, связанные с операциями с ц/б делятся на: 1) систематические; 2) несистематические.

Систематические – риск падения рынка ц/б в целом, он не связан с конкретной ц/б и является недиверсифицируемым (т.е. не понижаемым). Это общий риск на все вложения в ц/б. Несистематические – риск является диверсифицируемым. Может осуществляться выбор ц/б (по эмитенту, условиям выпуска), который обеспечивает приемлемое значение этого вида риска.

Способы борьбы с рисками: 1) ц/б должны обязательно пройти гос регистрацию; 2) владелец обязательно должен пройти регистрацию у независимых регистраторов; 3) хранить ц/б необходимо в депозитарии, который получил лицензию; 4) страхование рисков; 5) использование различных видов гарантов: банков; аваль – гарантия физ или юр лица, что они принимают на себя обязательства эмитента; 6) ведение расчетов по ц/б особыми расчетно-клиринговыми центрами; 7) хеджирование – охрана, защита своих прав, т.е. совокупность мер по защите от рисков, связанных с куплей-продажей производных ц/б (фьючерсных контрактов, биржевых свободно обращающихся опционов); 8) формирование и управление портфелем ц/б.

Портфель ц/б – набор, совокупность ц/б, которыми в данный момент обладает инвестор и который различается либо по видам ц/б (акции, облигации, векселя), либо по эмитентам, либо это ц/б, действующие в разных регионах.

7. Инвестиционный портфель, модели его формирования и стратегия управления. Доход и риск по портфелю.Инвестиционный портфель – это совокупность ценных бумаг, управляемая как единое целое. При формировании инвестиционного портфеля инвестор должен: -Выбрать ценные бумаги, которые бы давали максимально возможную доходность и минимально допустимый риск; -Важно определить, в ценные бумаги, каких эмитентов следует вкладывать денежные средства;

-Диверсифицировать инвестиционный портфель. Инвестору целесообразно вкладывать деньги в различные ценные бумаги, а не в один их вид. Это делается для того, чтобы снизить риск вложений. Но диверсификация должна быть разумной и умеренной. Вложение в большое число разнообразных ценных бумаг может повлечь за собой и большие расходы на отслеживание необходимой информации для принятия инвестиционного решения. Цель формирования инвестиционного портфеля – сохранить и приумножить капитал. Принципы формирования инвестиционного портфеля: Обеспечение безопасности (страхование от всевозможных рисков и стабильность в получении дохода); Достижение приемлемой для инвестора доходности;

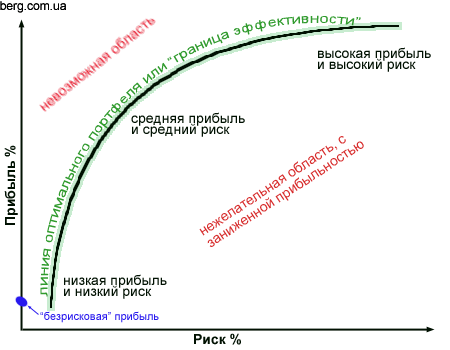

Обеспечение ликвидности; Достижение оптимального соотношения между доходностью и риском, в том числе путем диверсификации портфеля. Инвестиционные портфели бывают различных видов. Критерием классификации может служить источник дохода и степень риска. Портфели роста формируются из ценных бумаг, курсовая стоимость которых растет. Цель– рост стоимости портфеля. Портфель высокого дохода включает высокодоходные ценные бумаги и ориентирован на получение высокого текущего дохода – процентов по облигациям и дивидендов по акциям. Портфель постоянного дохода – это портфель, который состоит из высоконадежных ценных бумаг и приносит средний доход при минимальном уровне риска. Комбинированный портфель формируется для избежания возможны потерь на фондовом рынке, как от падения курсовой стоимости, так и низких дивидендных и процентных выплат. Проблема формирования оптимального инвестиционного портфеля, у истоков которой стоял в 1952 году Гарри Марковиц, а дальнейшее развитие получила в трудах Уильяма Шарпа, Мертона Миллера, Франко Модильяни, получивших Нобелевские премии, оказала огромное влияние на развитие теории и практики финансов и, в частности, финансовых рисков. Основной вывод из их теорий заключается в том, что если вы не хотите излишне рисковать, то структура рискованных ценных бумаг вашего портфеля должна повторить структуру рынка этих бумаг, а вы можете лишь изменять доли безрисковых ценных бумаг в своем портфеле, осознавая, что чем больше таких бумаг, тем меньше доход и меньше риск, и наоборот. Выбор инвестиционного портфеля связан с выбором бумаг, сроков и объёмов вложения с учётом ожидаемой доходности и риска.

П онятие

оптимального портфеля описывает

объективное нахождение прибыльности

портфеля исходя из риска, который готов

понести инвестор. Оптимальный портфель

показывает, что если вы хотите иметь

большую прибыль — несите соответствующий

риск. Если же инвестор более консервативен,

то он выбирает менее рисковый и менее

прибыльный портфель. График оптимального

портфеля и граница эффективности

демонстрируют, что:высокая прибыль

сопровождается более высоким риском,

низкая прибыль не должна облагаться

риском. Прикладной смысл модели

оптимального портфеля: зная вашу

ожидаемую норму доходности, вы можете

вычислить справедливый процент риска.

И наоборот: зная риск, который вы готовы

терпеть, вы можете вычислить справедливую

норму доходности для этого риска.

онятие

оптимального портфеля описывает

объективное нахождение прибыльности

портфеля исходя из риска, который готов

понести инвестор. Оптимальный портфель

показывает, что если вы хотите иметь

большую прибыль — несите соответствующий

риск. Если же инвестор более консервативен,

то он выбирает менее рисковый и менее

прибыльный портфель. График оптимального

портфеля и граница эффективности

демонстрируют, что:высокая прибыль

сопровождается более высоким риском,

низкая прибыль не должна облагаться

риском. Прикладной смысл модели

оптимального портфеля: зная вашу

ожидаемую норму доходности, вы можете

вычислить справедливый процент риска.

И наоборот: зная риск, который вы готовы

терпеть, вы можете вычислить справедливую

норму доходности для этого риска.

8.Инвестиции в форме капитальных вложений: объекты, субъекты; права; обязаннос-ти и ответственность.

Объекты и субъекты капитальных вложений.

Капитальные вложения представляют собой совокупность инвестиционных ресурсов, вкладываемых в основной капитал (основные средства), под инвестициями в основной капитал (основные средства) понимаются затраты на строительство, расширение, реконструкцию, техническое перевооружение объектов, приобретение машин, оборудования, инструмента и др.

В статистической отчетности капитальные вложения получили название инвестиции в нефинансовые активы, а в экономической теории их называют реальными инвестициями.

Объектами капитальных вложений могут быть:

1) новое строительство зданий, сооружений и др. производственного и непроизводственного назначения;

2) реконструкция производственных мощностей;

3) капитальный ремонт основных фондов;

4) расширение и техническое перевооружение действующих предприятий;

5) научно-исследовательские и проектно-конструкторские разработки;

6) пополнение запасов материальных оборотных средств;

7) проектно-изыскательские работы и др.

Субъекты: инвесторы, заказчики, подрядчики, пользователи объектов капитальных вложений и другие лица. В соответствии с законом субъект инвестиционной деятельности вправе совмещать функции двух и более субъектов, если иное не предусмотрено договором и (или) государственным контрактом. В частности, инвесторы могут быть заказчиками, а также пользователями объектов капитальных вложений. Генподрядчики могут совмещать функции заказчиков или инвесторов.

Права, обязанности и ответственность субъектов капитальных вложений.

Инвестиционная деятельность (ИД) осуществляемая в форме капитальных вложений (КВ), охватывает значительный круг ее субъектов: заказчик, проектировщик, подрядчик, специализированные строительные организации и т.д.

Инвесторы имеют равные права на:

1) осуществление ИД в форме КВ;

2) самостоятельное определение объемов и направлений КВ, а также заключение договоров с другими субъектами;

3) владение, пользование и распоряжение объектами КВ и результатами осуществленных КВ;

4) передачу по договору и (или) государственному контракту своих прав на осуществление КВ и на их результаты;

5) осуществление контроля за целевым использованием средств, направляемых на КВ;

6) объединение собственных и привлеченных средств со средствами других инвесторов в целях совместного осуществления КВ;

7) осуществление других прав, предусмотренных договором и (или) государственным контрактом.

Субъекты обязаны:

1) осуществлять ИД в соответствии с международными договорами и согласно законодательству;

2) исполнять требования, предъявляемые государственными органами и их должностными лицами;

3) использовать средства, направляемые на КВ, по целевому назначению.

При осуществлении капитальных вложений и их реализации возникают следующие виды ответственности:

1) Регрессная - базируется на регрессном обязательстве (один из участников понес ответственность за другого из-за нарушения им своей деятельности, понесенные убытки подлежат возмещению со стороны первоначально виновного нарушителя).

2) Конфискационная – изъятие имущества субъекта в доход государства.

3) Компенсационная - возмещение убытков потерпевшего контрагента по решению арбитражного суда.

По объему ответственности нарушителя различают: полная ответственность, ограниченная ответственность (частичная), повышенная ответственность (плюс неустойка).