- •Конспект лекцій з дисципліни

- •Змістовий модуль і Система організації фінансового менеджменту на підприємстві.

- •Тема 1. Теоретичні й організаційні основи фінансового менеджменту.

- •Ключові слова: фінансовий менеджмент, фінанси, капітал, фінансові ресурси, функції фінансового менеджменту, фінансові показники

- •1.1. Сутність фінансового менеджменту.

- •1.2. Функції фінансового менеджменту.

- •1.3. Фінансовий менеджмент як система управління процесами на підприємстві.

- •Тема 2. Система забезпечення фінансового менеджменту.

- •2.1. Фактори, що впливають на прийняття управлінських рішень.

- •2.2. Організація фінансових служб підприємства.

- •2.3. Інформаційна система фінансового менеджменту.

- •Змістовий модуль II Прийоми фінансової математики в фінансовому менеджменті.

- •Тема 3. Управління грошовими потоками на підприємстві

- •3.1. Економічна сутність грошового потоку.

- •3.2. Характеристика основних видів грошових потоків.

- •3.3. Основні підходи до управління грошовими потоками підприємства.

- •3.4. Види звітів про грошові потоки.

- •Тема 4. Визначення вартості грошей у часі та їх використання у фінансових розрахунках.

- •4.1. Основи фінансових обчислень.

- •4.2. Фінансові розрахунки вартості грошей.

- •4.3. Основні характеристики ануїтету.

- •4.4. Визначення основних параметрів грошових потоків.

- •Змістовий модуль № 3 Тактичний інструментарій фінансового менеджменту

- •Тема 5. Управління прибутком.

- •Перелік рекомендованої літератури: 1, 2, 3, 5, 6, 7, 8, 9, 10, 11, 12, 13, 16, 17, 18, 20, 21, 22, 24, 25, 26, 27, 31, 33, 34, 35, 36, 37, 38, 41, 42, 43, 45, 52, 57.

- •5.1. Зміст і задачі управління прибутком підприємства.

- •5.2. Прибуток і грошовий потік

- •Прибутки і збитки Грошовий потік

- •5.3. Концептуальний підхід до управління прибутком підприємства.

- •5.4. Значення і зміст дивідендної політики підприємства.

- •Тема 6. Управління активами підприємства

- •Економічна сутність і основні види активів.

- •Залежно від ступеня ліквідності активів їх можна згрупувати в наступні основні групи:

- •6.2. Управління оборотними активами підприємства.

- •6.3. Управління необоротними активами підприємства.

- •6.4. Система показників ефективності використання активів підприємства.

- •Тема 7. Вартість і оптимізація структури капіталу.

- •7.1. Ціна і структура капіталу.

- •7.2. Визначення ціни позикового капіталу.

- •Грошовий потік від розміщення 3-літньої облігаційної позики, тис. Грн.

- •7.3. Визначення ціни власного капіталу.

- •7.4. Визначення середньої і граничної ціни капіталу. Фінансовий ліверидж.

- •1. Розрахунок витрат (ціни) окремих джерел капіталу:

- •Грошовий потік від розміщення 5-літньої облігаційної позики, тис. Грн.

- •Грошовий потік від розміщення 5-літньої облігаційної позики, тис. Грн.

- •2. Визначення структури капіталу і точок зламу графіка wacc:

- •3. Розрахунок граничних значень wacc:

- •4. Побудова графіків wacc:

- •Тема 8. Управління інвестиціями.

- •8.1. Сутність і значення інвестиційної діяльності підприємства.

- •8.2. Фінансова оцінка відносних переваг інвестиційних проектів.

- •Розв’язання

- •Визначимо коефіцієнт ефективності для цих проектів.

- •Проект "а"

- •8.3. Ризик у інвестиційній діяльності.

- •Дані про результативність акцій.

- •Розподіл ймовірностей прибутковості акцій.

- •Тема 9. Управління фінансовими ризиками.

- •9.1. Місце ризику в господарській діяльності підприємства.

- •9.2. Зони ризику. Побудова кривої ризику.

- •9.3. Методи оцінки ризику.

- •9.4. Співвідношення ризику і доходу. Способи мінімізації ризику.

- •Тема 10. Аналіз фінансових звітів.

- •10.1. Застосування фінансових коефіцієнтів у фінансовому менеджменті сучасної України.

- •10.2. Основні балансові пропорції (характеристика короткострокового періоду), їх економічна інтерпретація.

- •10.3. Аналіз фінансово-господарського становища підприємства за допомогою різних показників (коефіцієнтів).

- •1. Показники платоспроможності підприємства

- •2. Показники кредитоспроможності підприємства.

- •3. Показники рентабельності підприємства.

- •4. Показники ліквідності підприємства.

- •Показники аналізу діяльності підприємства.

- •Показники платоспроможності ват «Фірма „Меблі».

- •Змістовий модуль IV Стратегія фінансового менеджменту.

- •Тема 11. Внутрішньофірмове фінансове планування.

- •11.1. Фінансове планування (загальні поняття).

- •11.2. Бюджетування (основні поняття, механізм).

- •11.3. Способи законного зниження податкових виплат.

- •11.4. Планування дебіторської і кредиторської заборгованостей і їх роль у фінансовому плануванні і бюджетування.

- •Тема 12. Антикризове фінансове управління на підприємстві

- •12.1. Економічна сутність категорії "банкрутство" і фактори, що її визначають.

- •12.2. Методика прогнозування банкрутства підприємства.

- •12.3. Законодавча основа проведення антикризових заходів.

- •12.4. Система тактичних заходів з фінансового оздоровлення підприємства.

- •Глосарій

- •Перелік рекомендованої літератури Основна література

- •Допоміжна література

12.2. Методика прогнозування банкрутства підприємства.

Переважним у практиці підходом оцінки ймовірності банкрутства є використання обмеженої кількості показників, на підставі яких її можна прогнозувати. Як правило, перелік цих показників і їх нормативних значень встановлюються відповідним постановою уряду. Використовуються в основному коефіцієнти:

поточної ліквідності;

забезпеченості власними засобами;

відновлення (втрати) платоспроможності.

Коефіцієнт поточної ліквідності характеризує загальну забезпеченість суб'єкту господарювання оборотним капіталом (оборотними коштами) для здійснення основної діяльності і своєчасної оплати інших зобов'язань.

Однак коефіцієнти ліквідності не можуть бути точними індикаторами фінансового стану, тому що вони характеризують ліквідність лише на дату складання балансу і не враховують дату погашення боргів.

У міжнародній практиці використовують такий показник, як інтервал захищеності - показник, що вказує, яку кількість днів підприємство може проіснувати без залучення позикових засобів.

Коефіцієнт забезпеченості підприємства власними засобами характеризує частку власного оборотного капіталу в загальній його сумі і розраховується по формулі:

![]() (12.1)

(12.1)

де Кво - сума власного оборотного капіталу (власних оборотних коштів);

Кок- сума оборотного капіталу (оборотних коштів).

Якщо значення даного показника Кск<0.1, то структура балансу вважається незадовільною, а підприємство неплатоспроможним.

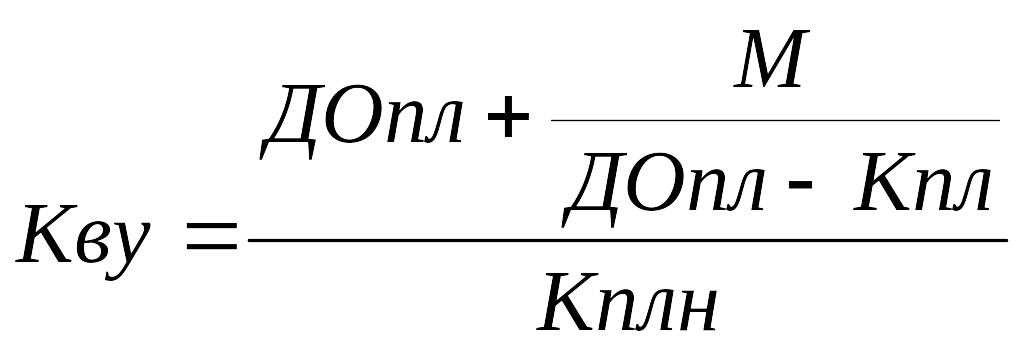

Коефіцієнт відновлення (втрати) платоспроможності (Кву) характеризує реальну можливість підприємства відновити чи втратити платоспроможність протягом визначеного терміну. Він розраховується по формулі:

(12.2)

(12.2)

де Кпл, ДОпл, Кплн – коефіцієнти поточної ліквідності на початок, кінець звітного періоду і нормативний відповідно;

М- період відновлення (втрати) платоспроможності в місяцях;

т– тривалість звітного року в місяцях.

При розрахунку коефіцієнта відновлення платоспроможності М дорівнює 6 місяцям, а при розрахунку втрати – 3 місяцям.

Нормативи коефіцієнтів встановлюються відповідними нормативними документами, наприклад Ктл – 1,7, Квк – 0,1, Кву – 1.

Розраховані фактичні коефіцієнти порівнюються з установленими нормативами. Якщо розрахункове значення Кпл на кінець звітного періоду менш 1,7, то структура балансу визнається незадовільною, а суб'єкт господарювання неплатоспроможним. Таке ж рішення приймається, якщо Кск менше 0,1. В такому випадку для визначення перспективи зміни фінансового стану розраховується коефіцієнт відновлення (втрати) платоспроможності на кінець досліджуваного звітного періоду. Якщо цей коефіцієнт більше чи дорівнює одиниці, є реальна можливість відновити платоспроможність протягом шести місяців і вийти на нормативне значення Кпл=1,7.

Для більш реального висновку доцільно розрахувати Кпл прогнозний на основі прогнозного балансу, складеного з урахуванням заходів щодо оздоровлення фінансового стану.

Якщо структура балансу задовільна, то для перевірки стійкості фінансового стану розраховується коефіцієнт можливої втрати платоспроможності (на 3 місяці). Якщо значення даного коефіцієнта менше одиниці, то підприємство, ймовірно, не зможе погасити свої короткострокові зобов'язання.

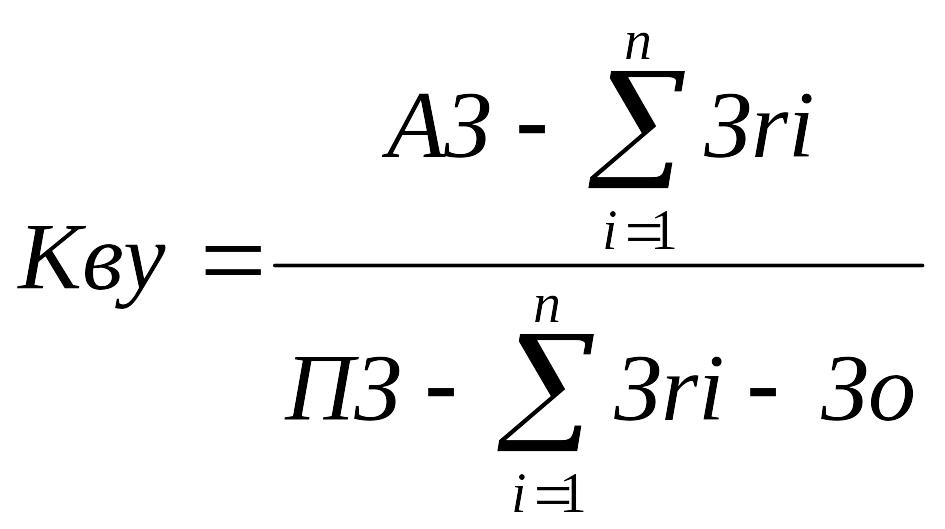

Найчастіше причиною неплатоспроможності визначеного підприємства є заборгованість перед ним держави в особі відповідного повноважного органа виконавчої влади по оплаті державного замовлення, що воно зобов'язано виконати. На цю суму корегується оцінка поточної ліквідності (Ктлс):

(12.3)

(12.3)

де А3- сума 3 розділу активу балансу за винятком витрат майбутніх періодів;

Зrі- прострочена заборгованість держави перед підприємством по i-му замовленню;

П3- сума 3 розділу пасиву балансу;

Зо - сума обслуговування заборгованості держави перед підприємством.

Ця сума може бути розрахована на базі річної дисконтної ставки Національного банку на момент виникнення заборгованості (Тi) і суми простроченої заборгованості держави перед підприємством по формулі:

![]() . (12.4)

. (12.4)

Якщо скорегований коефіцієнт поточної ліквідності (Кплс) більше чи дорівнює 1,7, то неплатоспроможність підприємства зв'язана безпосередньо з заборгованістю держави перед ним, якщо ж Кплс<1,7, то такий зв'язок не визнається.

У міжнародній практиці для визначення ознак банкрутства підприємств використовується «Z-рахунок», розроблений у 1968 році професором Нью-Йоркського університету Едвардом Альтманом. Найбільш практичне застосування одержали такі моделі.

1.Для акціонерного товариства відкритого типу:

![]() (12.5)

(12.5)

де ПА – поточні активи;

А – загальна сума активів;

Пч – нерозподілений прибуток;

Пн – прибуток від основної діяльності (до сплати податків);

З – загальна сума зобов'язань;

Рз – ринкова вартість звичайних акцій підприємства;

Рп – ринкова вартість привілейованих акцій підприємства;

В – доход від реалізації за аналізований період.

Ймовірність банкрутства підприємства визначається в залежності від значення Z-рахунка. Альтманом запропоновані такі варіанти висновків про можливість банкрутства:

Таблиця 12.1.

-

Значння Z-счета

Ймовірність банкрутства

до 1,80

дуже висока

1,81 – 2,7

висока

2,8 – 2,9

можлива

3,0 та вище

малоймовірна

Найбільше занепокоєння аналітиків викликає зона значень 1,81-2,7, що названа «мрячною», оскільки в цьому діапазоні значень Z-рахунка часто знаходиться та небезпечна межа, пройшовши яку підприємство неминуче йде до банкрутства. Однак визначити цю межу дуже складно. До того ж давно замічено, що помилка аналітиків дорого обходиться підприємству, оскільки самим висновком про банкрутство, що погрожує фірмі, можна прискорити його наближення.

Для акціонерного товариства закритого типу або для відкритої корпорації, акції якої не котируються на ринку, рекомендується така модель:

![]() (12.6)

(12.6)

де Бз – балансова вартість звичайних акцій;

Бп – балансова вартість привілейованих акцій.

Значення інших перемінних ті ж, що й у попередній моделі.

Висновки про ймовірність банкрутства рекомендується робити в залежності від таких значень Z – рахунку:

Таблиця 12.2.

-

Значення Z- рахунку

Ймовірність банкрутства

до 1,22

дуже висока

1,23-2,89

«мрячна зона»

2,9 и вище

малоймовірна

Моделі Альтмана дозволяють у 90% випадків спрогнозувати банкрутство підприємства на рік вперед і в 80% випадків на два роки вперед.

У тих випадках, коли потрібно проведення експрес-аналізу банкрутства, рекомендується використовувати більш просту модель:

![]() (12.7)

(12.7)

де Кпл- коефіцієнт поточної ліквідності;

dпк – питома вага позикових коштів у загальній сумі пасивів.

При значенні показника більш одиниці ймовірність банкрутства вважається високою, від 0 до 1,0 – «мрячна зона».

Підставою для порушення справи про банкрутство є заява кого-небудь із кредиторів, податкової служби, контрольно-ревізійного управління в суд.

Звертання в суд у справі про банкрутство може бути власною ініціативою боржника у випадку його фінансової неспроможності.

Агенція з питань попередження банкрутства рекомендує таку методику виявлення ознак неплатоспроможності підприємства:

Пропонується визначати неможливість розрахувати в якийсь конкретний момент поточну неплатоспроможність, а не неплатоспроможність взагалі, як це визначається в законопроекті. Якщо підприємство визнається боржником, стосовно якого може бути порушена справа про банкрутство, то пропонується вважати це критичною неплатоспроможністю, яка характеризується певними економічними ознаками при відповідній величині так званого коефіцієнта ліквідності (в українській термінології частіше вживається поняття коефіцієнт покриття).

В цьому разі відношення обсягів поточної заборгованості до вартості оборотних активів має бути менше певної величини. Друга така ознака - це величина коефіцієнта забезпечення власними коштами, визначеного за відповідною формулою, менша за 0,1.

(12.8)

де Ксо - сума власного оборотного капіталу (власних оборотних коштів);

Кок- сума оборотного капіталу (оборотних коштів).

В законі можна припустити ще й таку ситуацію, коли боржник власноруч зобов'язується подавати заяву про банкрутство. В цьому випадку постає питання, чи однаковим є рівень неплатоспроможності боржника тоді, коли оцінюється з точки зору порушення справи про банкрутство, і тоді, коли, виходячи зі своїх зобов'язань, він сам подає заяву про порушення справи про банкрутство. Очевидно, тут теж проглядаються різні підходи. Агенція з питань попередження банкрутства пропонує оцінювати неплатоспроможність боржника, який зобов'язаний сам подавати заяву про банкрутство як надкритичну неплатоспроможність.

Тепер щодо різниці між критичною і надкритичною неплатоспроможністю. З метою визначення такої різниці в Росії, наприклад, критичним показником для коефіцієнта ліквідності береться величина менше двох. У цьому випадку вважається, що підприємство вже є неплатоспроможним і його треба відносити до цієї категорії. Якщо проаналізували фінансові показники десь 430 державних і 620 приватизованих вітчизняних підприємств, то виявляється дуже невтішна ситуація. На сьогоднішній день в Україні більш-менш визначеною межею, яка характеризує зміни якісного фінансового стану підприємства, є показник ліквідності, тобто коефіцієнт покриття (в українській термінології), що дорівнює величині від 1,5 до 2. Тому, Агенція з питань попередження банкрутства пропонує брати для визначення критичної неплатоспроможності цей коефіцієнт, якщо його величина є меншою за 1,5 при коефіцієнті забезпечення власними засобами, меншому за 0,1. Ці показники якраз і відповідають ознакам боржника, стосовно якого може бути порушена справа про банкрутство, тобто таке підприємство може вважатися потенційним банкрутом. В ситуації, коли боржник має значення коефіцієнта покриття менше одиниці, тобто його поточні борги перевищують його оборотні активи, не має позитивних результатів у плані прибутковості, то відновлення його платоспроможності згідно з Законом України „Про відновлення платоспроможності боржника або визнання його банкрутом” можливе виключно через ліквідаційні процедури.

У ситуації, якщо боржник виявить у себе за підсумками року такі економічні показники, які відповідають ознакам надкритичної неплатоспроможності, то він і має бути зобов'язаний звернутися до суду із заявою про порушення справи. Хоча сам закон не визначає подальших дій стосовно того боржника, який не подасть добровільно заяви про порушення справи про банкрутство.

Крім того, в законі є ще й такі поняття, як фіктивне банкрутство і доведення до банкрутства. У зв'язку із цим згідно з цією методикою пропонується, щоб ознаками фіктивного банкрутства вважався такий стан підприємства, коли воно подало недостовірні відомості про своє фінансове становище, а його фактичні показники є кращими за показники, які вважаються ознаками критичної неплатоспроможності. Для встановлення факту доведення до банкрутства пропонується спершу проаналізувати 6-місячний період діяльності підприємства до порушення справи про банкрутство. Якщо в цей період чи трохи раніше до того було вчинено якісь дії, які призвели до різкої зміни і погіршення зазначених показників, то цю ситуацію можна характеризувати саме як навмисне доведення до банкрутства.