- •Конспект лекцій з дисципліни

- •Змістовий модуль і Система організації фінансового менеджменту на підприємстві.

- •Тема 1. Теоретичні й організаційні основи фінансового менеджменту.

- •Ключові слова: фінансовий менеджмент, фінанси, капітал, фінансові ресурси, функції фінансового менеджменту, фінансові показники

- •1.1. Сутність фінансового менеджменту.

- •1.2. Функції фінансового менеджменту.

- •1.3. Фінансовий менеджмент як система управління процесами на підприємстві.

- •Тема 2. Система забезпечення фінансового менеджменту.

- •2.1. Фактори, що впливають на прийняття управлінських рішень.

- •2.2. Організація фінансових служб підприємства.

- •2.3. Інформаційна система фінансового менеджменту.

- •Змістовий модуль II Прийоми фінансової математики в фінансовому менеджменті.

- •Тема 3. Управління грошовими потоками на підприємстві

- •3.1. Економічна сутність грошового потоку.

- •3.2. Характеристика основних видів грошових потоків.

- •3.3. Основні підходи до управління грошовими потоками підприємства.

- •3.4. Види звітів про грошові потоки.

- •Тема 4. Визначення вартості грошей у часі та їх використання у фінансових розрахунках.

- •4.1. Основи фінансових обчислень.

- •4.2. Фінансові розрахунки вартості грошей.

- •4.3. Основні характеристики ануїтету.

- •4.4. Визначення основних параметрів грошових потоків.

- •Змістовий модуль № 3 Тактичний інструментарій фінансового менеджменту

- •Тема 5. Управління прибутком.

- •Перелік рекомендованої літератури: 1, 2, 3, 5, 6, 7, 8, 9, 10, 11, 12, 13, 16, 17, 18, 20, 21, 22, 24, 25, 26, 27, 31, 33, 34, 35, 36, 37, 38, 41, 42, 43, 45, 52, 57.

- •5.1. Зміст і задачі управління прибутком підприємства.

- •5.2. Прибуток і грошовий потік

- •Прибутки і збитки Грошовий потік

- •5.3. Концептуальний підхід до управління прибутком підприємства.

- •5.4. Значення і зміст дивідендної політики підприємства.

- •Тема 6. Управління активами підприємства

- •Економічна сутність і основні види активів.

- •Залежно від ступеня ліквідності активів їх можна згрупувати в наступні основні групи:

- •6.2. Управління оборотними активами підприємства.

- •6.3. Управління необоротними активами підприємства.

- •6.4. Система показників ефективності використання активів підприємства.

- •Тема 7. Вартість і оптимізація структури капіталу.

- •7.1. Ціна і структура капіталу.

- •7.2. Визначення ціни позикового капіталу.

- •Грошовий потік від розміщення 3-літньої облігаційної позики, тис. Грн.

- •7.3. Визначення ціни власного капіталу.

- •7.4. Визначення середньої і граничної ціни капіталу. Фінансовий ліверидж.

- •1. Розрахунок витрат (ціни) окремих джерел капіталу:

- •Грошовий потік від розміщення 5-літньої облігаційної позики, тис. Грн.

- •Грошовий потік від розміщення 5-літньої облігаційної позики, тис. Грн.

- •2. Визначення структури капіталу і точок зламу графіка wacc:

- •3. Розрахунок граничних значень wacc:

- •4. Побудова графіків wacc:

- •Тема 8. Управління інвестиціями.

- •8.1. Сутність і значення інвестиційної діяльності підприємства.

- •8.2. Фінансова оцінка відносних переваг інвестиційних проектів.

- •Розв’язання

- •Визначимо коефіцієнт ефективності для цих проектів.

- •Проект "а"

- •8.3. Ризик у інвестиційній діяльності.

- •Дані про результативність акцій.

- •Розподіл ймовірностей прибутковості акцій.

- •Тема 9. Управління фінансовими ризиками.

- •9.1. Місце ризику в господарській діяльності підприємства.

- •9.2. Зони ризику. Побудова кривої ризику.

- •9.3. Методи оцінки ризику.

- •9.4. Співвідношення ризику і доходу. Способи мінімізації ризику.

- •Тема 10. Аналіз фінансових звітів.

- •10.1. Застосування фінансових коефіцієнтів у фінансовому менеджменті сучасної України.

- •10.2. Основні балансові пропорції (характеристика короткострокового періоду), їх економічна інтерпретація.

- •10.3. Аналіз фінансово-господарського становища підприємства за допомогою різних показників (коефіцієнтів).

- •1. Показники платоспроможності підприємства

- •2. Показники кредитоспроможності підприємства.

- •3. Показники рентабельності підприємства.

- •4. Показники ліквідності підприємства.

- •Показники аналізу діяльності підприємства.

- •Показники платоспроможності ват «Фірма „Меблі».

- •Змістовий модуль IV Стратегія фінансового менеджменту.

- •Тема 11. Внутрішньофірмове фінансове планування.

- •11.1. Фінансове планування (загальні поняття).

- •11.2. Бюджетування (основні поняття, механізм).

- •11.3. Способи законного зниження податкових виплат.

- •11.4. Планування дебіторської і кредиторської заборгованостей і їх роль у фінансовому плануванні і бюджетування.

- •Тема 12. Антикризове фінансове управління на підприємстві

- •12.1. Економічна сутність категорії "банкрутство" і фактори, що її визначають.

- •12.2. Методика прогнозування банкрутства підприємства.

- •12.3. Законодавча основа проведення антикризових заходів.

- •12.4. Система тактичних заходів з фінансового оздоровлення підприємства.

- •Глосарій

- •Перелік рекомендованої літератури Основна література

- •Допоміжна література

7.2. Визначення ціни позикового капіталу.

У загальному випадку ціна капіталу – це повна прибутковість відповідного фінансового інструмента. У реальності ціна, що платить підприємство за залучений капітал, може не збігатися з величиною прибутковості, отриманою інвестором. З одного боку, у покупця капіталу виникають додаткові витрати по залученню ресурсів (емісійні витрати, комісійні брокерам і банкам і т.п.), що збільшують ціну цих ресурсів. З іншого боку - витрати емітента по виплаті доходів інвесторам у деяких випадках виключаються із суми оподатковуваного прибутку. Тому фактична ціна капіталу для підприємства може виявитися нижче прибутковості, виплачуваної інвесторам. Розглянемо, як враховуються ці фактори при оцінці позикового капіталу.

Для залучення довгострокового позикового капіталу підприємства емітують облігації. Ціною такого капіталу для підприємств є повна прибутковість облігацій з урахуванням додаткових витрат емітента по розміщенню своїх зобов'язань. Іншими словами, процедура визначення ціни позикового капіталу в основному ідентична методиці розрахунку повної прибутковості облігацій. Розходження полягають у необхідності обліку додаткових емісійних витрат. Ще одна особливість оцінки позикового капіталу полягає в тому, що підприємство-емітент має право відносити суму доходів, які сплачуються по облігаціях, на собівартість своєї продукції (послуг), зменшуючи тим самим базу оподаткування на прибуток. Виникаючий при цьому ефект “податкового щита” знижує ціну капіталу для емітента. Для кількісного виміру величини даного ефекту повну прибутковість облігації множать на вираження (1 – t), де t – ставка податку на прибуток.

Таким чином, визначення ціни позикового капіталу виробляється в два етапи: спочатку розраховується повна прибутковість облігації (з урахуванням витрат по емісії), а потім отриманий результат коректується на величину впливу ефекту податкового щита. Наприклад, підприємство планує розмістити трирічні купонні невідзивні облігації номіналом 5 тис. грн. Купонна ставка складе 20% річних з виплатою 2 рази в рік. Розміщення облігацій передбачається зробити за курсом 97% від номіналу, витрати на емісію складуть 3% від фактично вирученої суми. Усі надходження від продажу облігацій підприємство одержить до початку 1-го року (нульовий період); усі виплати по облігаціях будуть здійснюватись наприкінці кожного півріччя. Прогнозний грошовий потік від даної фінансової операції (у розрахунку на 1 облігацію) буде мати такий вигляд (табл. 7.1). Величина припливу в 0-й період являє собою курсову вартість облігації 4,85 тис. грн. (5 * 0,97), зменшену на суму витрат по емісії 0,15 тис. грн. (4,85 * 0,03).

Таблиця 7.1.

Грошовий потік від розміщення 3-літньої облігаційної позики, тис. Грн.

0 період |

1 рік |

2 рік |

3 рік |

|||

30 червня |

31 грудня |

30 червня |

31 грудня |

30 червня |

31 грудня |

|

+4,7 |

-0,5 |

-0,5 |

-0,5 |

-0,5 |

-0,5 |

-5,5 |

Величину повної прибутковості даної фінансової операції розрахуємо за формулою:

![]()

Розв’язавши отримане рівняння відносно YTM, отримаємо повну прибутковість до погашення позики 24,177%. Якщо підприємство сплачує податок на прибуток за ставкою 30%, то ціна капіталу з урахуванням податкового захисту (Kd) буде дорівнювати:

Kd = 0,24177 * (1 – 0,3) = 16,924%.

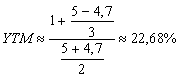

Таким чином, підприємство зможе залучити довгостроковий позиковий капітал за ціною 16,924% річних. Обчислення YTM вимагає використання комп'ютера чи спеціальних таблиць – книг прибутковості. Однак, для перебування наближеної величини повної прибутковості можна скористатися спрощеною формулою. Як параметр CF у цьому вираженні вказується сума річного купона (1 тис. грн. у нашому прикладі), буквою N позначається номінал облігації (5 тис. грн.), а буквою P – її продажна ціна, зменшена на суму витрат по розміщенню (4,7 тис. грн.). Перемінна n означає термін облігації (у нашому прикладі 3 роки). Підставивши ці значення у формулу, отримаємо:

Розбіжність у 1,5 процентних пункту (24,177 – 22,68) є досить значною, але вона пояснюється ще і тим, що при використанні наближеної формули не була врахована фактична періодичність виплати купона (2 рази в рік). Якби за умовою позики купонні виплати робилися тільки 1 раз у рік (по 1 тис. грн.), то YTM такого грошового потоку склала б 22,982%, тобто усього на 0,3 процентних пункти більше наближеного значення повної прибутковості (22,982 – 22,68). Після податкового коректування ця розбіжність стала б ще менше:

(22,982 * 0,7) – (22,68 * 0,7) = 0,21 процентних пункту.

У реальності існує досить широка розмаїтість інструментів боргового фінансування. Особливості цих інструментів впливають на способи розрахунку ціни залученого позикового капіталу. Наприклад, для дисконтних облігацій (облігацій з нульовим купоном) варто використовувати формулу розрахунку складної ефективної процентної ставки. Щоб не заплутатися в математичних вираженнях, треба добре засвоїти просте правило: ціна позикового капіталу – це завжди повна прибутковість відповідного фінансового інструмента. У більшості випадків її можна розрахувати як IRR грошового потоку, який породжується даним інструментом. Найважливіше, правильно спрогнозувати грошовий потік – визначити розмір і черговість кожної очікуваної виплати. Розрахувавши внутрішню норму прибутковості потоку, треба не забути скорегувати її на величину ефекту податкового щита.

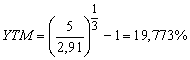

Припустимо, що замість емісії купонної облігації, підприємство віддасть перевагу розмістити дисконтний інструмент з таким же номіналом і на аналогічний термін. Первинний продаж облігацій буде проведений за курсом 60, а через три роки підприємство поверне інвесторам номінальну вартість облігацій. Витрати по емісії складуть ті ж 3% від фактичного виторгу. Тобто, у нульовому періоді підприємство одержить 2,91 тис. грн. (5 * 0,6 * 0,97), а наприкінці третього року повинне буде заплатити 5 тис. грн.

Застосувавши необхідну формулу, отримаємо:

Але цей самий результат можна одержати, розрахувавши повну прибутковість, як IRR грошового потоку (+2,91; 0; 0; -5):

![]()

В цьому випадку YTM = 19,773%. З урахуванням податкового захисту ціна капіталу складе:

Kd = 0,19773 * (1 – 0,3) = 13,841% .

Юридична форма зобов'язань, що виникають у підприємства в процесі залучення позикового капіталу, має для нього менше значення, чим структура грошових потоків, обумовлених даним процесом. Тому з фінансової точки зору немає принципових розходжень між, наприклад, емісією облігацій і отриманням довгострокового банківського кредиту. І в тому, і в іншому випадку ціна залученого капіталу буде визначатися повною прибутковістю операції, що, у свою чергу, цілком і повністю залежить від структури відповідного грошового потоку. Припустимо, що банк згодний видати підприємству трирічний кредит у сумі 4,7 млн. грн. Протягом цього терміну підприємство буде кожні 6 місяців сплачувати банку відсотки в сумі 500 тис. грн., а по закінченні терміну поверне 5 млн. 500 тис. грн. Виникаючий у результаті цієї операції грошовий потік абсолютно ідентичний графіку, наведеному в табл. 7.1, відповідно ціна даної позики складе для підприємства ті ж самі 16,924%. Отже, для визначення ціни капіталу, який отримується у формі довгострокових банківських кредитів, повинна застосовуватися розглянута вище методика.

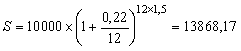

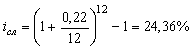

Приклад. Підприємство отримує в банку 10 млн. грн. на 1,5 року під номінальну ставку 22% річних із щомісячним реінвестуванням нарахованих відсотків. За умовами кредитного договору сплата банку нарахованих відсотків повинна вироблятися щокварталу протягом усього терміну позички. По закінченні терміну підприємство повинне повернути банку основну суму боргу. Таким чином, кожні три місяці підприємство повинне буде виплачувати банку по 560,15 тис. з параметрами: P = 10000 тис. грн., n = 0,25 року (1 квартал = 1/4 чи 3/12 року), m = 12, j = 22%). Остання виплата наприкінці терміну складе 10560,15 тис. грн. (10000 + 560,15). Півторарічний період містить у собі 6 кварталів, отже грошовий потік по даній операції буде мати вид: (+10000; -560,15; -560,15; -560,15; -560,15; -560,15; -10560,15). YTM цього потоку знайдемо таким чином:

![]()

Вона складе 24,36%. Оскільки відсотки по банківському кредиту включаються до складу собівартості продукції, скорегуємо отриманий результат на ефект податкового щита:

Kd = 0,2436 * (1 – 0,3) = 17,052%.

Ціна позикового капіталу складе в цьому випадку 17,052%.

Припустимо тепер, що банк згодний на отримання всієї суми нарахованих відсотків наприкінці терміну позички, тобто він не наполягає на щоквартальній виплаті відсотків. Спочатку розрахуємо нарощену суму кредиту до кінця його терміну:

Тоді грошовий потік буде мати вид (+10000; -13868,17). За формулою знаходимо, що його зрівнює ефективна процентна ставка 24,36%, тобто для підприємства цей варіант абсолютно рівнозначний попередньому і періодичність виплати нарахованих відсотків не робить впливу на ціну залученого капіталу. Точно такий же результат буде отриманий, якщо розрахувати складну ефективну процентну ставку, еквівалентну номінальній ставці 22% річних.

Отже, обидва варіанти погашення відсотків по кредиту обумовлюють ту саму ціну позикового капіталу: 24,36% чи 17,052% з урахуванням оподатковування.