- •Венчурный бизнес учебное пособие

- •Венчурный бизнес

- •Предисловие

- •Введение

- •Глава 1. Теоретические основы венчурного бизнеса

- •1.1. История становления и тенденции развития венчурного бизнеса

- •1.2. Понятие и сущность венчурного бизнеса

- •1.3. Роль венчурного бизнеса в развитии экономики

- •Вопросы для самопроверки по разделу 1

- •Глава 2. Венчурное финансирование

- •2.1. Понятие и сущность венчурного финансирования

- •2.2. Виды финансирования

- •2.3. Стадии венчурного финансирования

- •2. Посевная стадия. Стартовый капитал необходим для инвестирования в фирмы, уже полностью разработавшей венчурную бизнес-концепцию собственного развития.

- •2.4. Инвесторы венчурного капитала

- •2.4.1. Фонды

- •2.4.2. Бизнес-ангелы

- •Примеры удачных инвестиций бизнес-ангелов

- •2.4.3. Компания венчурного капитала - venture capital company

- •2.5. Критерии оценки проектов

- •1. Срок окупаемости (Payback period)

- •2. Простая норма прибыли (Simple rate of return)

- •1. Чистая текущая стоимость

- •2. Индекс прибыльности

- •3. Отношение выгоды/затраты

- •4. Внутренняя норма рентабельности (Internal Rate of Return)

- •Вопросы для самопроверки по разделу 2

- •Глава 3. Венчурный фонд

- •Сравнение схем вознаграждений в вф и пиф

- •3.1. Организационная структура венчурного фонда

- •3.2. Создание венчурных фондов

- •3.3. Стадии работы венчурного фонда

- •3.3.1. Поиск инвестиционных проектов

- •3.3.3. Венчурное инвестирование Оценка инвестируемой компании

- •Подписание договоров

- •3.3.4. Увеличение стоимости компании

- •3.3.5. Выход из компании

- •Методы оценки

- •Вопросы для самопроверки по разделу 3

- •Глава 4. Правовые основы венчурного бизнеса

- •4.1. Правовые основы венчурной деятельности

- •4.2. Законодательство о правах на результаты интеллектуальной деятельности

- •4.2.1. Правовые режимы охраны интеллектуальной собственности. Момент возникновения исключительного права у правообладателя

- •4.2.2. Способы передачи исключительного права на объект интеллектуальной собственности

- •4.2.3. Оформление прав на служебный результат интеллектуальной деятельности

- •4.2.4. Вопросы выплаты авторского вознаграждения

- •4.2.5. Право на единую технологию

- •4.3. Основные организационно-правовые формы для малых инновационных предприятий

- •4.3.1. Малое предприятие

- •4.3.2. Общество с ограниченной ответственностью

- •4.3.3. Закрытое акционерное общество

- •4.4. Основные льготы и преференции

- •4.4.1. Льготы по налогу на добавленную стоимость

- •4.4.2. Льготы по налогу на прибыль

- •4.4.3. Упрощенная система налогообложения

- •4.4.4. Особые экономические зоны (оэз)

- •Вопросы для самопроверки по разделу 4

- •Глава 5. Мировой опыт создания индустрии венчурного финансирования

- •5.1. Программы стимулирования развития венчурной индустрии, принятые в сша

- •5.2. Меры государственной поддержки венчурного капитала в Японии

- •5.3. Программа развития индустрии венчурного финансирования в Израиле

- •5.4. Финская программа развития индустрии венчурного финансирования «sitra»

- •Сводная таблица, характеризующая программы стимулирования индустрии венчурного финансирования

- •Вопросы для самопроверки по разделу 5

- •Глава 6. Проблемы и перспективы формирования индустрии венчурного финансирования в России

- •6.1. Перспективы российской индустрии венчурного финансирования

- •6.2. Государственные инструменты стимулирования венчурного инвестирования

- •6.2.1. Прямое предоставление капитала

- •6.2.2. Финансовые льготы

- •6.2.3. Определение круга инвесторов

- •6.3. Проблемы, препятствующие развитию индустрии венчурного финансирования в России

- •Вопросы для самопроверки по разделу 6

- •Заключение

- •Библиографический список

- •Предметный указатель

- •Оглавление

- •191186, Санкт-Петербург, ул. Миллионная, 5

- •4 Captive (букв. - взятый в плен) - находящиеся в прямом подчинении

2. Посевная стадия. Стартовый капитал необходим для инвестирования в фирмы, уже полностью разработавшей венчурную бизнес-концепцию собственного развития.

Финансирование производится с целью быстрейшего завершения НИОКР, превращения бизнес-концепции в реальный товар, патентование, и проведения начальных маркетинговых исследований. При этом считается, что сама фирма находится в процессе своего становления или уже осуществляет деятельность в течение короткого времени, но не проводит коммерческие продажи своего товара. Первоначально по-настоящему рискованным считалось инвестирование именно на стадиях семенного капитала и стартового.

Риски инвестиций в компанию возрастают на стартовом этапе. Несмотря на общую тенденцию к снижению, переход на этот этап характеризуется обратной динамикой, то есть ростом рисков компании. Этот этап еще называют долиной смерти (dead valley). Связано это с тем, что бизнес обычно начинают на свои деньги, и деньги которые удалось получить у родственников и друзей. Но обычно их хватает только на то, чтобы перейти из этапа семенного капитала на стартовый этап, на котором и появляется сторонний инвестор.

3. Стадия раннего роста. Фирмам, начавшим выпуск готовой продукции и находящимся на самом начальном этапе ее коммерческой реализации, необходимы дополнительные денежные средства, относящиеся к так называемой ранней стадии финансирования. Эти фирмы, полностью завершившие разработку нового товара, часто не имеют прибыли, и поэтому требуется их финансирование для организации производства и сбыта.

Для выживания инвестируемой фирмы на этой стадии ключевым моментом является наличие акционерного (собственного) капитала, поскольку в условиях отсутствия операций по серийной реализации товара получение заемных средств крайне затруднительно.

На ранней стадии венчурного инвестирования уровень риска определяется следующими факторами:

Квалификация персонала и профессионализм менеджеров

Возможность привлечения внимания более крупного потенциального конкурента

Риск быстрого старения товара, даже если он пользуется спросом.

4. Стадия развивающего капитала. На второй стадии инвестирования первичные венчурные капиталисты могут сократить свое участие в данном бизнесе и перенести часть капитала в другую область для диверсификации риска. Однако в любом случае инвестируемой фирме необходимо последующее финансирование. Типичными причинами необходимости второй стадии инвестирования являются:

Перерасход денежных средств, произошедший при разработке новой продукции.

Неудачи при реализации нового товара.

Необходимость проведения на рынке нового позиционирования разработанного товара.

Потребность в усовершенствовании товара в связи с обнаружившимися в процессе пробных продаж недостатками.

Необходимость подготовки к большему объему производства в случае превышения прогнозного спроса.

Обычно венчурные капиталисты предпринимают второй и последующий раунды инвестирования при условии, что обязательства по дополнительному инвестированию приведут в обозримом будущем к существенным измеримым выгодам.

В дальнейшем при успешном развитии фирмы, реализующей венчурный проект, может потребоваться расширяющий капитал, который позволит ей увеличить объем производства и сбыта, провести дополнительные маркетинговые исследования, а также увеличить основной или оборотный капитал.

На этой стадии фирмы объемы продаж, как правило, находятся на более высоком уровне. Они вполне могли бы продолжить свое развитие и без дополнительного внешнего инвестирования, но венчурных капиталистов привлекает возможность ускорить рост фирмы или, в определенных обстоятельствах, продать часть своей доли в акционерном капитале фирмы.

Стадию развивающего капитала считают наиболее привлекательной для венчурного инвестирования по сравнению с другими стадиями в связи с тем, что от момента полной реализации венчурного проекта ее отделяет относительно короткий период. При этом фирма, претендующая на венчурные инвестиции должна иметь значительный объем продаж, соизмеримый со средним размером инвестиций венчурных фондов (минимум 300-500 тысяч долларов).

5. Выкуп менеджерами. В последнее время венчурном бизнесе довольно часто стали встречаться случаи выкупа фирмы ее (или сторонними) менеджерами. В этом случае контрольный пакет акций инвестируемой компании приобретается менеджерами с помощью группы финансовых поручителей в надежде на дальнейший прирост капитала этой фирмы. Большинство подобных сделок совершается на деньги венчурных капиталистов. При этом менеджеры инвестируемой фирмы размещают небольшие финансовые средства в непропорционально большой доле акций. На этой стадии венчурный капитал необходим для приобретения фирмы (или части этой фирмы), реализующей венчурный проект, у существующих владельцев командой нынешних менеджеров (наемных работников). В то время как продающий акционер может быть или не быть вовлеченным в управление фирмой, приобретающие ее менеджеры активно занимаются ее каждодневным управлением, становясь в результате управленцами-собственниками.

В общем случае выкуп менеджерами осуществляется по следующим причинам:

Расхождение групповых интересов менеджеров и интересов собственников фирмы

Уход на пенсию акционера собственника

Проблемы внутри инвестируемой компании

Как защитная стратегия против грозящего поглощения другой компанией

В то же время для осуществления выкупа фирмы сторонними менеджерами необходимо наличие следующих условий:

Существование команды сторонних выкупающих менеджеров, характеризующихся достаточной квалификацией и опытом работы успешного управления целой фирмой, предпочтительно в той же отрасли промышленности.

Наличие команды собственных менеджеров фирмы, желающих остаться работать в ней с командой сторонних менеджеров в переходный период (1-2 года).

Существование инвестора (венчурного капиталиста), способного найти хорошую команду менеджеров и принять на себя связанный с выкупом сторонними менеджерами более высокий риск в сравнении с выкупом собственными менеджерами, а также способного работать с этими менеджерами в тесном контакте.

Наличие инвестируемой фирмы, недостаточно успешно работающей из-за ее неспособного управления, менеджеры и акционеры которой намереваются ее продать.

Американскими венчурными капиталистами разработан еще один вариант выкупа фирмы, который назван непереводимым термином «Бимба». По своей сути это выкуп фирмы как внешними, так и внутренними управляющими. По договоренности осуществляется выкуп фирмы, после чего управляющие разделяют полномочия по управлению.

Мезонинная стадия. Мезонинное инвестирование является завершающей стадией финансирования бизнеса перед публичной (открытой) эмиссией этой фирмой своих акций на фондовом рынке. Эта форма финансирования по своей сути очень близка к традиционному банковскому займу. Предлагая меньшую доходность и более короткий срок инвестирования, чем другие стадии вложения венчурных средств, мезонинное инвестирование представляет собой комбинацию акционерного и заемного капитала. В связи с этим оно менее популярно, чем, например, выкуп фирмы ее менеджерами.

Компания находится в фазе зрелости, приносит прибыль, продолжает стремиться к расширению и готовится в течение ближайших 6–12 месяцев стать «публичной» т. е. впервые эмитировать свои акции на фондовом рынке. Часто промежуточное финансирование организуется таким образом, чтобы вложенные средства можно было вернуть в результате процедуры первоначального публичного предложения акций на бирже (IPO). Также могут быть задействованы механизмы реструктуризации основных акционерных позиций путем проведения вторичных сделок. Это делается в том случае, когда «ранние» инвесторы хотят продать часть своих акций или совсем выйти из проекта. Промежуточное финансирование также используется при смене менеджмента компании, для того чтобы контрольный пакет акций был куплен до того, как компания выпустит свои акции на рынок.

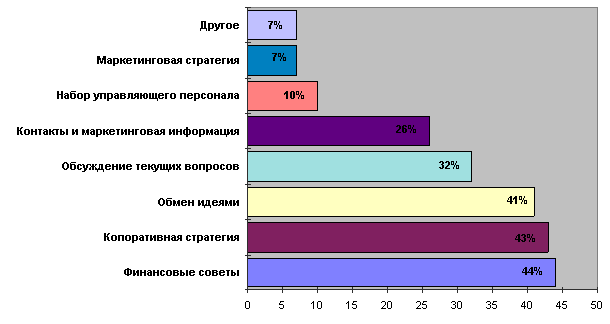

Рис.1. В чем менеджеры инвестированных компаний видят вклад венчурного инвестора

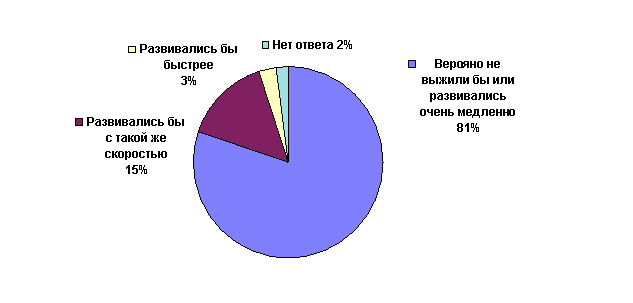

Рис.2. Как менеджеры проинвестированных компаний оценивают свои перспективы без привлечения венчурных инвестиций