- •Межрегиональный центр переподготовки специалистов

- •1 Обработка исходных данных для анализа, сведение их в аналитические таблицы.

- •2 Оценка платежеспособности предприятия.

- •3 Оценка финансовой устойчивости предприятия.

- •4 Прогнозная оценка возможной финансовой несостоятельности (банкротства) организации.

- •5 Обобщить результаты анализа, сделать общие выводы, отметить положительные моменты и недостатки финансового состояния предприятия.

4 Прогнозная оценка возможной финансовой несостоятельности (банкротства) организации.

Под финансовой несостоятельностью (банкротством) организации понимается неспособность удовлетворять требования кредиторов по оплате товаров (работ, услуг), обеспечивать платежи в бюджет и внебюджетные фонды в связи с превышением обязательств должника над его имуществом или в связи с неудовлетворительной структурой баланса.

В практике работы российских и зарубежных организаций существуют несколько методических подходов к оценке возможной финансовой несостоятельности.

Самая распространенная в российской практике методика прогнозной оценки возможной финансовой несостоятельности основывается на выявлении неудовлетворительной структуры баланса.

Регламентирующая основа данной методики сформулирована в следующих документах.

1 Закон РФ “О несостоятельности (банкротстве) предприятий” от 19 ноября 1992 г. № 3929-1

2 Постановление Правительства России № 498 от 20 мая 1994 г. “О несостоятельности (банкротстве) предприятий”

3 Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса. Утверждены 12 августа 1997 г. № 31- Р

4 “Положение об ускоренном порядке применения процедуры банкротства”, утвержденное постановлением Правительства РФ от 22 мая 1998 г. № 476

5 Закон РФ от 8 января 1998 г. № 6-ФЗ “О несостоятельности (банкротстве)”

Согласно статье 3 Закона РФ “О несостоятельности (банкротстве)”, внешним признаком финансовой несостоятельности организации является неисполнение требований кредиторов в течение трех месяцев с момента наступления даты их исполнения. Согласно ст. 5 Закона требования к должнику – юридическому лицу в совокупности должно составлять не менее пятисот, а к должнику-гражданину – не менее ста минимальных размеров оплаты труда, если иное не предусмотрено настоящим Федеральным законом. Данные условия являются основанием для возбуждения арбитражным судом дело о финансовой несостоятельности (банкротстве).

Признание организации финансово несостоятельным еще не означает признание его банкротом. Это лишь зафиксированная органом Федеральным управлением по делам о несостоятельности состояние финансовой неустойчивости, направленное на обеспечение оперативного контроля за финансовым положением организации и заблаговременного осуществления мер по предупреждению несостоятельности и самостоятельному выходу из кризисного положения.

При рассмотрении арбитражным судом дела о финансовом несостоятельности (банкротстве) для выхода из кризисного положения применяются следующие реорганизационные процедуры:

наблюдение;

внешнее управление;

конкурсное производство;

мировое соглашение;

добровольное банкротство должника.

Первая процедура – наблюдение вводится с момента принятие арбитражным судом заявления о признании должника банкротом. Для этого на предприятии-должнике вводится должность временного управляющего, в обязанности которого помимо общих вопросов управления входит проведение анализа финансового состояния должника, выявление признаков фиктивного банкротства и преднамеренного банкротства, установление кредиторов должника и их уведомления о возбуждении дела о банкротстве, а также созыв первого собрания кредиторов.

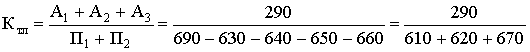

Согласно Методическому положению анализ и оценка структуры баланса проводится на основе коэффициента текущей ликвидности (Ктл) и коэффициента обеспеченности собственными средствами (Ксос).

;

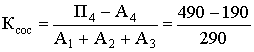

;

,

где А1

– наиболее ликвидные активы (стр. 250 +

260), тыс. руб.;

А2

– быстрореализуемые активы (стр. 240),

тыс. руб.;

А3

– медленнореализуемые активы (стр. 210

+ 220 + 230 + 270), тыс. руб.;

А4

– труднореализуемые активы (стр. 190),

тыс. руб.;

П1

– срочные обязательства (стр. 620), тыс.

руб.;

П2

– краткосрочные обязательства (стр.610

+ 660), тыс. руб.;

П4

– устойчивые пассивы (стр. 490), тыс. руб.

,

где А1

– наиболее ликвидные активы (стр. 250 +

260), тыс. руб.;

А2

– быстрореализуемые активы (стр. 240),

тыс. руб.;

А3

– медленнореализуемые активы (стр. 210

+ 220 + 230 + 270), тыс. руб.;

А4

– труднореализуемые активы (стр. 190),

тыс. руб.;

П1

– срочные обязательства (стр. 620), тыс.

руб.;

П2

– краткосрочные обязательства (стр.610

+ 660), тыс. руб.;

П4

– устойчивые пассивы (стр. 490), тыс. руб.

Структура баланса признается неудовлетворительной, а организация неплатежеспособной, если выполняется одно из следующих условий:

1 Коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

2 Коэффициент обеспеченности собственными средствами – менее 0,1.

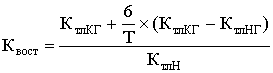

При неудовлетворительной структуре баланса для проверки реальной возможности у организации восстановить свою платежеспособность рассчитывается коэффициент восстановления платежеспособности сроком на шесть месяцев следующим образом:

,

где Квост

– коэффициент восстановления

платежеспособности;

Т – отчетный

период в месяцах (12 месяцев);

6 – период

восстановления платежеспособности в

месяцах;

Ктл

КГ , Ктл

НГ- фактическое

значение коэффициента текущей

ликвидности

на конец и на начало

отчетного периода;

Ктл

Н –

нормативное значение коэффициента

текущей ликвидности (2).

,

где Квост

– коэффициент восстановления

платежеспособности;

Т – отчетный

период в месяцах (12 месяцев);

6 – период

восстановления платежеспособности в

месяцах;

Ктл

КГ , Ктл

НГ- фактическое

значение коэффициента текущей

ликвидности

на конец и на начало

отчетного периода;

Ктл

Н –

нормативное значение коэффициента

текущей ликвидности (2).

Если значение коэффициента восстановления больше или равно единице, то это означает наличие реальной возможности у организации восстановить свою платежеспособность через шесть месяцев. В этом случае может быть принято решение о признании организации платежеспособным на срок до шести месяцев, а структуру баланса удовлетворительной.

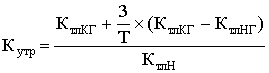

При удовлетворительной структуре баланса (Ктл "e 2, Ксос "e 0,1) для проверки устойчивости финансового положения рассчитывается коэффициент утраты платежеспособности на срок три месяца следующим образом:

Значение коэффициента утраты платежеспособности больше единицы означает наличие у организации реальной возможности не утратить платежеспособность в течение ближайших три месяца.

Коэффициент утраты менее единицы свидетельствует о том, что организация в ближайшие три месяца может утратить платежеспособность. В этом случае, ввиду реальной угрозы утраты данным предприятием платежеспособности, оно ставиться на соответствующий учет в Федеральном управлении по делам о несостоятельности (банкротстве) (ФУДН) при Госкомимуществе России.

Рассчитанные данные структуры баланса сводим в таблицу «Показатели несостоятельности баланса»

|

Показатели несостоятельности баланса | ||||

|

Наименование показателей |

Нормативное значение |

На начало года |

На конец года |

Оценка |

|

1 Коэффициент текущей ликвидности |

> 2,0 |

4,54 |

3,06 |

Коэффициент текущей ликвидности показывает достаточность оборотных средств у организации, которые могут быть использованы ею для погашения своих наиболее срочных и краткосрочных обязательств. |

|

2 Коэффициент обеспеченности собственными средствами |

> 0,1 |

-0,83 |

-2,20 |

Предприятие испытывает финансовую неустойчивость вследствие недостатка собственных средств для пополнения оборотных фондов. |

|

3 Коэффициент восстановления платежеспособности |

> 1 |

- |

1,16 |

У предприятия в течении шести месяцев имеется реальной возможность восстановить платежеспособность. |

|

4 Коэффициент утраты платежеспособности |

> 1 |

- |

1,34 |

Имеется реальная возможность не утратить платежеспособность в течение ближайших трех месяцев. |

Выводы:

Данные, приведенные в таблице «Показатели несостоятельности баланса»

показывают, что структура баланса организации неудовлетворительная (несостоятельная), организация недостаточно платежеспособна и в ближайшее время есть реальная возможность восстановить платежную способность. Предприятие относится ко второй группе инвестиционной привлекательности.

Для выхода из кризисного положения можно применить процедуру наблюдение.