- •Межрегиональный центр переподготовки специалистов

- •1 Обработка исходных данных для анализа, сведение их в аналитические таблицы.

- •2 Оценка платежеспособности предприятия.

- •3 Оценка финансовой устойчивости предприятия.

- •4 Прогнозная оценка возможной финансовой несостоятельности (банкротства) организации.

- •5 Обобщить результаты анализа, сделать общие выводы, отметить положительные моменты и недостатки финансового состояния предприятия.

2 Оценка платежеспособности предприятия.

Результаты анализа ликвидности фирмы представляют интерес прежде всего для коммерческих кредиторов. Так как коммерческие кредиты краткосрочны, то именно анализ ликвидности лучше всего позволяет оценить способность фирмы оплатить эти обязательства.

Обобщающим показателем ликвидности является достаточность (излишек или недостаток) источников средств формирования запасов. Смысл анализа с помощью абсолютных показателей — проверить, какие источники средств и в каком объеме используются для покрытия запасов.

Потребность в анализе ликвидности баланса возникает в условиях рынка в связи с усилением финансовых ограничений и необходимостью оценки кредитоспособности предприятия. Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Ликвидность активов — величина, обратная ликвидности баланса по времени превращения активов в денежные средства. Чем меньше требуется времени, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. Приводимые ниже группировки осуществляются по отношению к балансу.

В зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

Наиболее ликвидные активы (А1) – это средства, срок превращения которых в денежную наличность не превышает трех месяцев. К ним относятся денежные средства (стр. 260 баланса) и краткосрочные финансовые вложения (стр. 250).

Быстрореализуемые активы (А2) – это средства, срок превращения которых в денежную наличность составляет от трех до шести месяцев. К ним относится дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты (стр. 240 баланса).

Медленно реализуемые активы (А3) – это средства, срок превращения которых в денежную наличность составляют от шести месяцев до года. К ним относятся запасы и затраты (стр. 210 + 220), дебиторская задолженность, платежи по которой ожидаются более чем через двенадцать месяцев после отчетной даты (стр. 230) и прочие оборотные активы (стр. 270).

Труднореализуемые активы (А4) – это средства, срок превращения которых в денежную наличность составляет свыше года. К ним относятся внеоборотные активы (стр. 190 баланса).

Соответственно группируются статьи пассивной части баланса по срокам погашения обязательств.

Наиболее срочные обязательства (П1) – это обязательства, срок погашения которых составляет до трех месяцев. К ним относится кредиторская задолженность (стр. 620 баланса).

Срочные обязательства (П2) – это обязательства, срок погашения которых составляет от трех до шести месяцев. К ним относятся займы и кредиты (стр. 610 баланса) и прочие краткосрочные обязательства (стр. 660).

Долгосрочные обязательства (П3) – это обязательства, срок погашения которых составляет от шести месяцев до года. К ним относятся долгосрочные обязательства (стр. 590 баланса), задолженность участникам (учредителям) по выплате доходов (стр. 630), доходы будущих периодов (стр. 640) и резервы предстоящих расходов (стр. 650).

Устойчивые (постоянные) пассивы (П4). К ним относятся капитал и резервы (стр. 490 баланса).

Фирма считается ликвидной, если ее текущие активы превышают ее краткосрочные обязательства, фирма может быть ликвидной в большей или меньшей степени. Фирма, оборотный капитал которой состоит преимущественно из денежных средств и краткосрочной дебиторской задолженности, обычно считается более ликвидной, чем фирма, оборотный капитал которой состоит преимущественно из запасов. Для проверки реальной степени ликвидности фирмы необходимо провести анализ ликвидности баланса.

ЛИКВИДНОСТЬ БАЛАНСА

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место соотношения:

А1> П1,; А2> П2; А3> П3; А4< П4.

Выполнение первых трех неравенств с необходимостью влечет за собой выполнение и четвертого неравенства, поэтому практически существенным является сопоставление итогов первых трех групп по активу и пассиву. Четвертое неравенство носит «балансирующий» характер, и в то же время оно имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости — наличии у предприятия собственных оборотных средств.

В случае, когда одно или несколько неравенств имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе, хотя компенсация при этом имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заместить более ликвидные.

Сопоставление наиболее ликвидных средств и быстро реализуемых активов с наиболее срочными обязательствами и краткосрочными пассивами позволяет выяснить текущую ликвидность. Сравнение же медленно реализуемых активов с долгосрочными и среднесрочными пассивами отражает перспективную ликвидность. Текущая ликвидность свидетельствует о платежеспособности (или неплатежеспособности) предприятия на ближайший к рассматриваемому моменту промежуток времени.

Перспективная ликвидность представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей (из которых в соответствующих группах актива и пассива представлена, конечно, лишь часть, поэтому прогноз достаточно приблизительный).

Проводимый по изложенной схеме анализ ликвидности баланса является приближенным и по той причине, что соответствие степени ликвидности активов и сроков погашения обязательств в пассиве намечено ориентировочно. Это обусловлено ограниченностью информации, которой располагает аналитик, проводящий внешний анализ на основе бухгалтерской отчетности. Поэтому для уточнения результатов анализа требуются специальные методы, корректирующие показатели представленной методики. В 1920-е годы в аналитической практике использовался метод нормативов скидок. Посредством нормативов скидок осуществлялось перераспределение величин балансовых статей между группами активов и пассивов в соответствии со среднестатистическими оценками ликвидности активов и сроков погашения обязательств.

Сопоставление итогов первой группы по активу и пассиву, т. е. А1 и П1 ; (сроки до 3 мес.), отражает соотношение текущих платежей и поступлений.

Сравнение итогов второй группы по активу и пассиву, т. е. А2 и П2 (сроки от 3 до 6 мес.), показывает тенденцию увеличения или уменьшения текущей ликвидности в недалеком будущем. Сопоставление итогов по активу и пассиву для третьей и четвертой групп отражает соотношение платежей и поступлений в относительно отдаленном будущем. Анализ, проводимый по данной схеме, достаточно полно представляет финансовое состояние с точки зрения возможности своевременного осуществления расчетов. Форма агрегированного аналитического баланса ликвидности представлена в таблице

Форма агрегированного аналитического баланса ликвидности представлена в таблице «Агрегированный аналитический баланс»

|

Агрегированный аналитический баланс | |||||||

|

тыс. руб. | |||||||

|

Актив |

На начало года |

На конец года |

Пассив |

На начало года |

На конец года |

Излишек (недостаток) | |

|

на начало года |

на конец года | ||||||

|

Наиболее ликвидные активы (А1) |

11 028 |

18 291 |

Наиболее срочные обязательства (П1) |

20 141 |

32 980 |

-9 113 |

-14 689 |

|

Быстрореализуемые активы (А2) |

68 573 |

52 083 |

Срочные обязательства (П2) |

3 760 |

0 |

64 813 |

52 083 |

|

Медленно реализуемые активы (А3) |

28 891 |

30 451 |

Долгосрочные обязательства (П3) |

175 073 |

289 889 |

-146 182 |

-259 438 |

|

Итого текущие ликвидные активы |

108 492 |

100 825 |

Итого платежи |

198 974 |

322 869 |

|

|

|

Труднореализуемые активы (А4) |

588 753 |

791 668 |

Устойчивые пассивы (П4) |

498 271 |

569 624 |

90 482 |

222 044 |

|

Баланс |

697 245 |

892 493 |

Баланс |

697245 |

892 493 |

- |

- |

А1 < П1 , А2 > П2, А3 < П3 , А4> П4.

На основе данных, приведенной в таблице «Агрегированный аналитический баланс», можно сделать вывод:

организация неплатежеспособно по наиболее срочным (текущим) платежам, срок погашения которых составляет до трех месяцев;

платежеспособно в ближайшей перспективе от трех до шести месяцев, так как сможет погасить свои краткосрочные обязательства;

неплатежеспособно в отдаленном будущем от шести месяцев до года.

Последнее неравенство свидетельствует, что организация финансово неустойчиво. Другими словами, собственных источников формирования запасов товарно-материальных ценностей в критических ситуациях может быть недостаточно и организация вынуждено будет использовать заемные средства.

Чтобы оценить уровень платежной способности организации в данном случае необходимо проверить достаточно ли наиболее ликвидных, быстрореализуемых и медленно реализуемых активов, чтобы погасить наиболее срочные и краткосрочные обязательства.

Анализ таблице «Агрегированный аналитический баланс» показывает, что у анализируемой РУЭС не хватает активов для покрытия платежей (А1 + А2 + А3 > П1 +П2): 108 492 < 198 974 на начало года; 100 825 < 322 869 на конец года. Кроме того, существенно не хватает и средств для покрытия наиболее срочных платежей.

Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели.

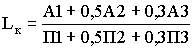

1 Общий показатель ликвидности (Lк). Дает общую комплексную оценку ликвидности баланса и платежной способности организации. Показывает, какую часть всех срочных обязательств, половину краткосрочных обязательств и одну треть долгосрочных обязательств организация может погасить за счет всех наиболее ликвидных активов, половины быстрореализуемых активов и одной трети медленнореализуемых активов. Рассчитывается по формуле

,

(8.5)

,

(8.5)

Значение данного показателя при абсолютном уровне платежной способности должно быть больше или равно единице (Lк ≥ 1).

2 Коэффициент абсолютной ликвидности (Lа). Показывает, какую часть наиболее срочной и краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств. Характеризует платежную способность организации на дату составления баланса. Определяется как отношение денежных средств и краткосрочных ценных бумаг к наиболее срочным и краткосрочным обязательствам.

![]() (8.6)

(8.6)

Допустимое значение от 0,2 до 0,7 (Lа = 0,2 ÷ 0,7).

Этот индикатор широко используется поставщиками материальных ресурсов для оценки платежной способности организации

3 Коэффициент срочной ликвидности или, так называемой, критической оценки, или промежуточной ликвидности (Lк). Показывает, какая часть краткосрочных обязательств организации может быть погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам с потребителями и заказчиками. Характеризует ожидаемые платежные возможности организации на период, равной средней продолжительности одного оборота краткосрочной дебиторской задолженности, при условии своевременного проведения расчетов с дебиторами. Рассчитывается как отношение денежных средств и краткосрочных ценных бумаг, а также суммы мобилизованных средств в расчетах с дебиторами к наиболее срочным и краткосрочным обязательствам.

![]() (8.7)

(8.7)

Нормативно допустимое значение равно единице и выше (Lк ≥ 1). Низкие значение указывают на необходимость постоянной работы с дебиторами, чтобы обеспечить возможность обращения наиболее ликвидной части оборотных средств в денежную форму для расчетов со своими поставщиками.

Данный индикатор широко используется держателями акций для оценки платежной способности организации

4 Коэффициент текущей ликвидности или общий коэффициент покрытия (Lтл). Показывает какую часть текущих обязательств по кредитам и расчетам можно погасить мобилизовав все оборотные средства. Характеризует достаточность оборотных средств у организации, которые могут быть использованы ею для погашения своих наиболее срочных и краткосрочных обязательств. В целом данный коэффициент показывает платежные возможности организации, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств. Определяется как отношение текущих активов (оборотных средств) к текущим пассивам (краткосрочным обязательствам).

![]() (8.8)

(8.8)

Нормативное значение коэффициента текущей ликвидности равно двум (Lтл = 2). Нижняя граница коэффициента текущей ликвидности равна единице. Нижняя граница обусловлена тем, что оборотных средств должно быть достаточно, чтобы покрыть свои краткосрочные обязательства. Превышение оборотных средств над краткосрочными обязательствами более чем в два раза считается также нежелательным, поскольку свидетельствует о нерациональном вложении организацией своих средств и неэффективном их использовании.

Коэффициент текущей ликвидности является основным индикатором платежной способности, которой используют не только внешние, но и в основном внутренние пользователи экономического анализа. Он определяет ожидаемую платежную способность организации на период, равной средней продолжительности одного оборота всех текущих активов.

5 Коэффициент ликвидности при мобилизации средств, то есть коэффициент мобильной ликвидности (Lмл). Он показывает, какую часть наиболее срочных и краткосрочных обязательств организация может погасить, реализовав товарно-материальные ценности. Характеризует степень зависимости платежной способности организации от материально-производственных запасов и затрат с точки зрения необходимости мобилизации денежных средств для погашения своих наиболее срочных и краткосрочных обязательств. Определяется отношением материально-производственных запасов и затрат, а также к долгосрочной дебиторской задолженности к сумме наиболее срочных и краткосрочных обязательств.

![]() (8.9)

(8.9)

Нормативное значение коэффициента мобильной ликвидности находится в пределах от 0,5 до 0,7 (Кмл = 0,5 ÷ 0,7).

Коэффициент мобильной ликвидности характеризует платежную способность организации в отдаленной перспективе.

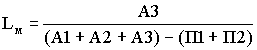

6 Коэффициент маневренности функционирующего капитала (Lм). Показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности. Определяется отношением материально-производственных запасов и затрат, а также долгосрочной дебиторской задолженности к разнице текущих активов и наиболее срочных и краткосрочных обязательств.

(8.10)

(8.10)

Уменьшение значения данного показателя в динамике свидетельствует о повышении маневренности функционирующего капитала и является положительным фактом.

7 Доля оборотных средств в активах (dта). Показывает удельный вес текущих активов в общей сумме активов. Определяется отношением текущих активов в имуществе организации.

![]() ,

(8.11)

где ВБ – валюта баланса, тыс. руб.

,

(8.11)

где ВБ – валюта баланса, тыс. руб.

Абсолютное значение данного показателя зависит от отраслевой принадлежности организации. Данный показатель целесообразно исследовать в сопоставлении с показателем, характеризующим долю краткосрочных обязательств в общем объеме капитала. Понижение уровня данного показателя в динамике при повышении доли краткосрочных обязательств свидетельствует об ухудшении платежной способности организации.

Расчет данных коэффициентов необходим не только для разносторонней характеристики платежной способности организации, но и для разных внешних пользователей аналитической информации. Так, для поставщиков сырья и материалов наиболее интересен коэффициент текущей ликвидности. Банк, кредитующий данную организацию, большое внимание уделяет коэффициенту критической ликвидности. Покупатели и держатели акций и облигаций предприятия в большей мере оценивают платежную способность организации по коэффициенту текущей ликвидности. Организации, предоставляющие долгосрочный кредит, в большей степени интересуются коэффициентами ликвидности, характеризующими перспективную платежную способность. Организации, предоставляющие краткосрочные кредиты и ссуды на пополнение запасов, в большей степени интересуются коэффициентами ликвидности, характеризующими текущую или срочную платежную способность.

Данные коэффициенты отражают определенную сторону платежной способности организации и являются только ориентировочными индикаторами финансового положения организации. Однако с их помощью можно выявить основные факторы, влияющие на платежную способность организации, и определить основные направления ее улучшения.

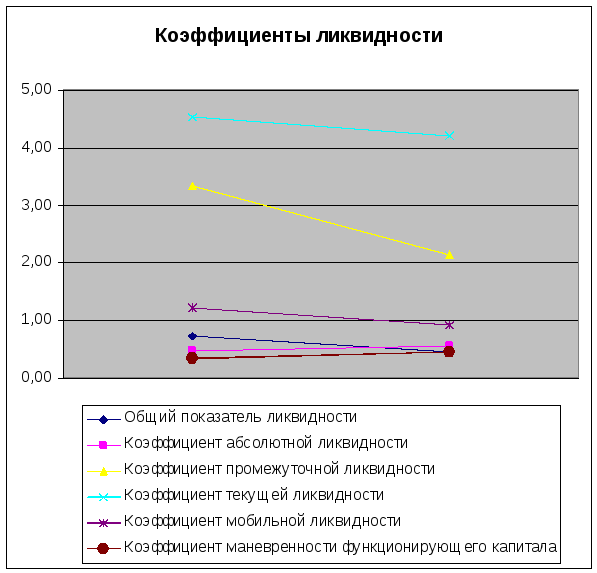

Рассчитанные коэффициенты сводим в аналитическую таблицу формы таблицу «Коэффициенты ликвидности предприятия»

В ходе исследований, прежде всего, оценивается абсолютный уровень данных показателей на начало и на конец года. Для этого сопоставляется фактические значения коэффициентов с нормативными значениями и друг с другом. Выявляются положительные стороны и недостатки различных элементов платежной способности организации.

Коэффициенты ликвидности предприятия

в долях единицы

|

Наименование показателей |

Нормативное значение |

На начало года |

На конец года |

Изменение, ± |

|

1 Общий показатель ликвидности |

≥ 1,0 |

0,72 |

0,45 |

-0,28 |

|

2 Коэффициент абсолютной ликвидности |

0,2 ÷ 0,7 |

0,46 |

0,55 |

0,09 |

|

3 Коэффициент промежуточной ликвидности |

≥ 1,0 |

3,33 |

2,13 |

-1,20 |

|

4 Коэффициент текущей ликвидности |

2 |

4,54 |

4,22 |

-0,32 |

|

5 Коэффициент мобильной ликвидности |

0,5 ÷0,7 |

1,21 |

0,92 |

-0,29 |

|

6 Коэффициент маневренности функционирующего капитала |

- |

0,34 |

0,45 |

0,11 |

|

7 Доля оборотных средств в активах |

- |

0,16 |

0,11 |

-0,04 |

|

8 Доля краткосрочных обязательств в капитале |

- |

0,29 |

0,36 |

0,08 |

Выводы:

Данные таблицы «Коэффициенты ликвидности предприятия» показывают, что в целом платежная способность организации неудовлетворительная. Общий коэффициент ликвидности ниже нормативного уровня и к концу года снизилась до 0,45 (при нормативном более 1).

Коэффициент абсолютной ликвидности находится в пределах нормы. Это означает, что в момент составления отчетности организация может погасить свои краткосрочные обязательства.

Ухудшаются показатели по взаиморасчетам с поставщиками и подрядчиками – об этом свидетельствует снижение коэффициента промежуточной ликвидности. Это означает, что и на ближайшую перспективу организация снизит свою платежеспособность.

Коэффициент текущей ликвидности к концу года уменьшилась на 0,32 и составляет 4.22. Это означает, что и в отдаленной перспективе платежная способность организации сохраняется.

Доля краткосрочных обязательств в капитале составляет 36 %, или на каждый рубль краткосрочных обязательств приходится всего 0,36 руб. запасов, которые после реализации могут быть использованы для оплаты текущих обязательств. Общий вывод: платежеспособность предприятия низка, предприятие близко к состоянию неплатежеспособности.