1. Необхідність та сутність фінансів Фінанси — сукупність грошових відносин, пов’язаних з формуванням, мобілізацією і розміщенням фінансових ресурсів та з обміном, розподілом і перерозподілом вартості створеного на основі їх використання валового внутрішнього продукту, а за певних умов і національного багатства.

Головною ознакою, що визначає сутність і форму функціонування фінансів, є рух грошових потоків, у якому відображаються і фінансові відносини, і фінансова діяльність. Саме вони є тією універсальною властивістю, що поєднує всі аспекти функціонування фінансів. У них завжди чітко відображаються відносини двох суб’єктів з яскраво вираженим їх характером: обмін — оплата рахунків за товари і послуги; розподіл і перерозподіл — сплата податків, виплата дивідендів, отримання субсидій та ін. Вхідні потоки пов’язані або з формуванням фінансових ресурсів — надходження від розміщення акцій, отримання кредиту, бюджетні асигнування тощо, або з отриманням доходів — надходження оплати за товари, роботи, послуги. Вихідні потоки відображають або видатки чи витрати, або процес повернення фінансових ресурсів, що використовувались на поворотній основі, або розміщення тимчасово вільних ресурсів на фінансовому ринку.

2. Моделі фінансових відносин у суспільстві: Моделі розрізняються за двома ознаками:

а) за послідовністю розподілу ВВП;

б) за рівнем державної централізації ВВП.

За послідовністю розподілу ВВП розрізняють дві моделі — ринкової й адміністративної економіки. Їх розглядають виходячи з розподілу новоствореної вартості — національного доходу, домінуючими складовими якого є заробітна плата і прибуток. Він є основним і обов’язковим об’єктом розподілу. Основним за питомою вагою і значущістю. Обов’язковим, оскільки не може бути нерозподіленим — інакше зупиниться процес відтворення виробництва За рівнем державної централізації ВВП у рамках фінансової моделі ринкової економіки умовно можна виділити три основні моделі: американську, західноєвропейську та скандинавську. Американська модель, яка заснована на максимальному рівні самозабезпечення фізичних і самофінансування юридичних осіб, характеризується незначним рівнем бюджетної централізації » 25—30%. Фінансове втручання в економіку зведене до мінімуму. Західноєвропейська модель характеризується поміркованим рівнем централізації ВВП у бюджеті » 35—45%. Сутність моделі зводиться до паралельного функціонування державних і комерційних установ у соціальній сфері. Скандинавська модель передбачає досить високий рівень бюджетної централізації ВВП — 50—60%. Відповідно вона характеризується розгалуженою державною соціальною сферою як у галузі освіти, так і охорони здоров’я.

3. Функції і роль фінансів: роль фінансів, як уже зазначалось, є забезпечення діяльності та функціонування юридичних і фізичних осіб та держави. Це забезпечення здійснюється через процеси формування доходів окремих суб’єктів, які, у свою чергу, є результатом розподілу і перерозподілу створеного у суспільстві ВВП чи накопиченого національного багатства. Сутність розподільної функції полягає в тому, що фінанси є цільовим інструментом розподілу і перерозподілу ВВП. Причому вони є основним розподільним інструментом. цю функцію можуть виконувати ціни. Сутність контрольної функції полягає в тому, що фінанси — це інструмент контролю за діяльністю суб’єктів обмінно-розподільних відносин. Рух грошових потоків відображає обмін, розподіл і перерозподіл вартості і тому об’єктивно вимагає контролю. У процесі фінансових взаємовідносин різні суб’єкти контролюють один одного. Саме така підконтрольність забезпечує збереження фінансових ресурсів та формування доходів на законній основі.

4. Сутність і склад державних фінансів. Державні фінанси — це сукупність розподільно-перерозподільних відносин, що виникають у процесі формування і використання централізованих фондів грошових коштів, призначених для фінансового забезпечення виконання державою покладених на неї функцій. Характерною ознакою сфери державних фінансів у цілому фінансової діяльності держави, є збалансованість вхідних і вихідних грошових потоків загалом. У розрізі ж окремих суб’єктів, сфер і ланок характерною ознакою є саме незбіг цих потоків як у часі, так і за вартістю, що й відображає перерозподільний характер державних фінансів.

5. Організація фінансової діяльності держави. Фінансовий контроль відиграє роль фактора подальшого розвитку ринкових відносин. З його допомогою закріплюється самостійність підприємницької діяльності, забороняється втручання з боку держави у внутрігосподарську сферу відповідних підприємств, організацій, приватних осіб. З другого боку, розпочатий процес приватизації, створення комерційних структур, ріст підприємницької діяльності громадян і відсутність чіткого законодавства породжує такі негативні явища, як корупцію, мафіозні угрупування, разного роду зловживання. За таких умов сфера фінансового контролю природньо розширюється, він виступає засобом забезпечення законності і фінансової дісципліни, запобігання правопорушень. З його допомогою виявляються правопорушення і притягаються до відповідальності винні особи. Зміст фінансового контролю визначається фінансовою діяльністю держави, складовою частиною якої він є. Забезпечити своєчасне, найбільш ефективне, повне збирання грошових коштів, сприяти їх збільшенню, допомогти знайти нові джерела доходів -- у цьому завданні і одне з особливих призначень фінансового контролю.

6. Бюджетна система України - це об'єднання всіх ланок державного бюджету на єдиних принципах. Правові засади бюджетної системи становлять Конституція України, виданих на її основі Закон "Про бюджетну систему України", інші законодавчі акти. Економічною основою бюджетної системи України виступає народногосподарський комплекс. Податкова система - це взаємопов'язаний комплекс економічних відносин суб'єктів суспільства щодо вилучення у фізичних і юридичних осіб встановлених податкових платежів і обов'язкових зборів, які надходять до бюджетної системи держави з метою виконання покладених на неї функцій. Податкова система ґрунтується на засадах системності, встановлення визначальної бази податкової системи та принципів створення податкової системи і принципів оподаткування, закріплених правовими нормами.

7. Загальнодержавні фонди цільового призначення. Бюджет є основним централізованим фон дом грошових коштів держави. Кошти бюджету знеособлені і забезпечують реалізацію його функцій. Однак у держави можуть бути певні потреби, які мають особливе значення і тому повинні мати відповідне гарантоване фінансове забезпечення. Це і є причиною формування фондів цільового призначення. Цільові фонди поділяються на дві групи. Першу становлять постійні фонди, створення яких пов’язане з виділенням окремих функцій держави. Так, в реалізації соціальної функції особлива увага приділяється соціальному страхуванню. У зв’язку з цим окремо створюються спеціальні фонди для гарантованого забезпечення цих видатків. Другу групу становлять тимчасові фонди, які формуються з метою прискореного вирішення актуальних проблем. Вони створюються у разі конкретної необхідності і після вирішення проблеми закриваються. У різних країнах формуються різні цільові фонди, які відображають специфічні риси фінансових систем цих країн.

8. Державний кредит і державний борг.Державний кредит являє собою доволі специфічну ланку державних фінансів. Він не має ні окремого грошового фонду (кошти, що мобілізуються з його допомогою, проходять, як правило, через бюджет), ні відокремленого органу управління. Разом з тим він характеризує особливу форму фінансових відносин держави і тому виділяється в окрему ланку.Державний кредит безпосередньо пов’язаний з бюджетним дефіцитом, будучи джерелом його покриття. В окремих випадках з його допомогою можуть мобілізовуватися кошти у фонди цільового призначення чи під цільові проекти. Державний борг — це сума заборгованості держави своїм кредиторам. Розрізняють поточний і капітальний, внутрішній і зовнішній борг. Поточний борг — це сума заборгованості, що підлягає погашенню в поточному році й належних до сплати в цей період процентів з усіх випущених на даний момент позик. Капітальний борг — це загальна сума заборгованості й процентів, що мають бути сплачені за позиками. Внутрішній борг — це заборгованість кредиторам держави в даній країні. Зовнішній борг — це заборгованість кредиторам за межами даної країни.Управління державним боргом полягає в забезпеченні платоспроможності держави, тобто можливості погашення боргів. Це стосується як поточного, так і капітального боргу. Що стосується поточного боргу, то необхідно забезпечити реальні джерела його погашення. Для капітального боргу важливо встановити такі строки його погашення, коли будуть наявні відповідні для цього джерела.

9. Передумови і необхідність виникнення грошей. Перша передумова - перехід від натурального господарства до товарного. При натуральному господарстві продукти виробляються для власного споживання (тобто не є товарами), при товарному - для обміну. «У тій же самій мірі, в якій здійснюється перетворення продуктів праці в товари, здійснюється і перетворення продуктів товару, здійснюється і перетворення товару в гроші» Перехід до товарного господарства був обумовлений суспільним поділом праці, яке дозволило виробляти продукцію в обсязі, що перевищує потреби виробника. Другою передумовою виникнення грошей є майнове відокремлення власників вироблених товарів. Завдяки майновим відокремлення одні товаровиробники можуть обмінювати належний їм товар на товари інших товаровиробників. Відокремлення виробників зумовлює таку особливість обміну, як його здійснення за принципом еквівалента.

10. Сутність і функції грошей. Сутність грошей. За своїм місцем у товарному виробництві й обміні гроші - це специфічний товар, що має властивість обмінюватися на будь-який інший товар, тобто є загальним еквівалентом. Міра вартості - це функція, в якій гроші забезпечують вираження і вимірювання вартості товарів, надаючи їй форму ціни. Двояке призначення цієї функції - виражати і вимірювати вартість - пояснюється тим, що вартість товару не може бути виражена інакше, ніж порівнюванням її з товаром - загальним еквівалентом, вартість якого загальновизнана. Засіб обігу - це функція, в якій гроші є посередником в обміні товарів і забезпечують їх обіг. Засіб платежу - це функція, в якій гроші обслуговують погашення різноманітних боргових зобов'язань між суб'єктами економічних відносин, що виникають у процесі розширеного відтворення. Засіб нагромадження - це функція, в якій гроші обслуговують нагромадження вартості в її загальній абстрактній формі в процесі розширеного відтворення. Світові гроші - це функція, в якій гроші обслуговують рух вартості в міжнародному економічному обороті і забезпечують реалізацію взаємовідносин між країнами. Світові гроші функціонують і як міра вартості та рахункові одиниці, оскільки національні ціни жодної країни не можуть повністю задовольнити потреби

11.Види грошей Повноцінними були гроші, що мали внутрішню реальну вартість, адекватну вартості товару, який виконував функції грошей, чи вартості того матеріалу, з якого гроші були виготовлені, наприклад золоті чи срібні монети. Неповноцінними є гроші, які набувають своєї вартості виключно в обігу. Неповноцінні гроші — це гроші, які не мають власної субстанціональної вартості. Перехід до неповноцінних грошей відбувався поступово. Види неповноцінних(кредитних) грошей:: вексель, банкнота, чек, електронні гроші, кредитні картки. Вексель – письмове безумовне, нічим не обумовлене зобов'язання боржника сплатити певну суму в заздалегідь обговорений термін і у встановленому місці. Розрізняють простий вексель, виданий боржником, і переказний (трату), виписаний кредитором і направлений боржнику на підпис з поверненням кредитору. Переказний вексель (трата) може перебувати в обігу завдяки переказному напису (індосаменту) на зворотному боці документа

12. Поняття грошового обороту та його характеристика. Грошовий оборот - явище макроекономічного порядку. Він обслуговує кругооборот усього сукупного капіталу суспільства на всіх стадіях суспільного відтворення: у виробництві, розподілі, обміні і споживанні. Тому нерідко його називають сукупним грошовим оборотом. Суб'єктами грошового обороту є всі юридичні та фізичні особи, які беруть участь у виробництві, розподілі, обміні та споживанні валового суспільного продукту. Це всі підприємства (промисловості, сільського господарства, транспорту, зв'язку, будівництва, торгівлі, комунального господарства тощо), усі державні, громадські, комерційні установи та організації, банки та інші фінансово-кредитні установи, все населення, що самостійно одержує та витрачає грошові кошти. Усі вони на певних підставах одержують грошові доходи, витрачають чи зберігають їх і цим впливають на економічні процеси та стають економічними суб'єктами суспільства. Економічною основою грошового обороту є процес суспільного відтворення. Суб'єкти цього процесу постійно одержують грошові доходи від реалізації належних їм ресурсів чи виготовлених ними продуктів, що спричинює відповідні грошові потоки

13. Грошова маса є сукупністю готівкових і безготівкових платіжних коштів, що забезпечують звернення товарів і послуг в країні в певний момент. Структура грошової маси характеризується грошовими агрегатами, розташованими у міру їх укрупнення(кожен попередній агрегат включається в подальший). Агрегат Мо - це готівка(паперові і металеві) в зверненні. Агрегат М1 включає М0 плюс гроші на поточних рахунках населення і на розрахункових рахунках підприємств, рахунках до запитання у банках, дорожні чеки. Під грошима у вузькому сенсі мається на увазі агрегат М1, за допомогою якого робляться більшість операцій обміну. Грошовий агрегат М2 включає М1 плюс гроші на термінових і ощадних рахунках в комерційних банках, депозити в спеціалізованих фінансових установах і деякі інші активи. Агрегат М3 є найбільш великим. Він включає агрегат М2 плюс великі термінові депозити, угоди про купівлю цінних паперів із зворотним викупом за обумовленою ціною, депозитні сертифікати банків, державні(казначейські) облігації, комерційні папери та ін.

14 Швидкість обігу грошей. Закон грошового обігу. . Швидкість обігу грошей характеризує частоту їх переходу від одного суб’єкта грошового обороту до іншого. Зміна швидкості обігу грошей має відчутні економічні наслідки — передусім впливає на формування платоспроможного попиту і рівня цін, на кон’юнктуру грошового ринку, а отже — на рівень процента і валютного курсу. Отже, фактор швидкості грошей істотно деформує зв’язок між масою грошей в обороті і цінами. Кількість грошей, у середньому необхідних для обігу протягом певного часу (Мн), прямо пропорційна масі товарів і рівню їх цін та обернено пропорційна середній швидкості обігу грошової одиниці. Цю залежність можна виразити формулою: Mн = PQ\V. Якщо врахувати всі ці додаткові фактори, що діють на грошову масу, то величину Мн можна виразити так: Mн = (PQ –K +П-ВП)\V де сума К - сума продажів товарів і послуг у кредит сума П - загальна сума платежів, строк оплати яких настав; сума ВП - сума платежів, які погашаються шляхом взаємного зарахування боргів.

15.

Грошово-кредитний мультиплікатор —

це процес створення нових банківських

депозитів (безготівкових грошей) при

кредитуванні банками клієнтури на

основі додаткових (вільних) резервів,

що надійшли в банк ззовні.

![]()

16. Суть і структура грошового ринку. Грошовий ринок -це ринок на якому здійснюються депозитно-кредитні операції, які мають короткостроковий срок.Структура: Монетарний (грошовий) ринок – це особливий сектор ринку, на якому відбувається купівля – продаж грошей як специфічного товару, формується попит, пропозиція та ціна на цей товар. Ринок грошей – це ринок, де здійснюються короткострокові (до 1року) депозитно-позичкові операції. Головна функція грошового ринку – балансування попиту і пропозиції, формування ринкового рівня процента як ціни грошей. Тому особливе значення має пізнання механізмів формування попиту та пропозиції. Попит на гроші – одне з ключових дискусійних питань. Грошовий ринок поділяється на 2 основні сектори: сектор прямого фінансування (безпосередньо від власників до позичальників); сектор опосередкованого (непрямого) фінансування

17. Формування попиту на гроші У структурі грошового ринку найбільш вагомими функціональними складовими є попит та пропозиція на гроші. Усі інші структурні складові грошового ринку, на наш погляд, можна розглядати як інтегровані в механізми грошового попиту або грошової пропозиції. Попит на гроші у структурі грошового ринку формується в різних сферах економічної діяльності. Він визначається на етапі утворення та розподілу доходу. На відміну від широкого загалу, для якого попит на гроші переважно трактується як абсолютний розмір грошової маси, котру кожна людина прагне збільшувати, в економічній теорії попит на гроші визначається як частина доходу, яку індивіди прагнуть мати в грошовій формі. Md = М/Р,де М – номінальний попит на гроші., Eм = ΔMd /Md :ΔY / Y,Де У – реальний ВВП. M/P = L (Y, i, c), де Y— реальний ВВП; і — номінальна ставка процента; с — середня вартість переведення негрошових активів у грошову форму.

18 Пропозиція грошей. Другою складовою силою, яка у взаємодії з попитом визначає кон’юнктуру грошового ринку, є пропозиція грошей. Загалом пропозиція — це явище, що відображає залишок грошей. Суть пропозиції грошей полягає в тому, що економічні суб’єкти в будь-який момент мають у своєму розпорядженні певний запас грошей, який вони можуть за сприятливих обставин спрямовувати в обіг.

Пропозицію готівкових грошей у формі готівкових грошей поза банками та депозитів на поточних рахунках можна уявити, як добуток коефіцієнта грошово-кредитного мультиплікатора на грошову базу: М1=mМб де М1 — пропозиція готівкових грошей поза банком; m — коефіцієнт грошово-кредитного мультиплікатора; Мб — грошова база (сума готівки грошей поза банком, готівкових грошей в касах та резервів в грошових коштах на банківських рахунках). Зміна пропозиції грошей поза банками (М1) може бути визначена дією чинників, які впливають на обсяг грошової бази (Мб) та коефіцієнта грошово-кредитного мультиплікатора (m). Грошова база (Мб) перебуває під безпосереднім контролем центрального банку. Тому обсяг грошової бази може змінюватися як результат операцій банку.

19. Рівновага на грошовому ринку Таким чином, неодмінною умовою сталого розвитку суспільного виробництва є досягнення рівноваги між попитом на гроші і їх пропозицією. Ця рівновага певною мірою є умовною, бо вона формується як наслідок постійного її порушення. Реакція на ці порушення і цільові дії центрального банку в напрямку досягнення оптимального співвідношення між попитом на гроші і їх пропозицією стають головним способом реалізації політики монетаризму, а відтак, і забезпечення ефективного функціонування суспільного виробництва і досягнення економічного зростання.

20. Грошово-кредитна політика.Головним результатом функціонування грошової системи вважається розробка і реалізація грошово-кредитної політики. Вона являє собою комплекс взаємопов’язаних, скоординованих цілей і заходів, спрямованих на регулювання грошового ринку, що проводить держава через центральний банк. Об’єктами грошово-кредитної політики виступають такі елементи грошового ринку: — пропозиція (маса) грошей; — відсоткова ставка; — валютний курс; — швидкість обігу грошей. Грошово-кредитна політика характеризує цільову спрямованість. Вона направлена на забезпечення внутрішньої стабільності грошей. Реалізація цільової спрямованості грошово-кредитної політики зумовлюється стратегічними, проміжними і тактичними цілями. Стратегічні цілі вважаються визначальними або ключовими в загальноекономічній політиці держави. Такими цілями можуть бути зростання обсягу виробництва, забезпечення оптимальності зайнятості, стабілізація рівня цін, збалансування платіжного балансу та інші. Кожна з цих цілей настільки важлива для суспільства, що може ставитися завдання перед владними структурами для реалізації їх всіх або більшою частиною.

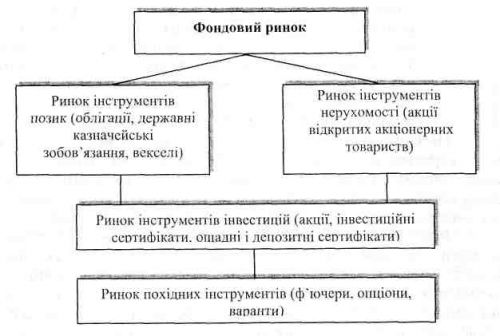

21.Ринок цінних паперів і йного структура Ринок цінних паперів - це функціональна система фінансового ринку, яка сприяє акумулюванню капіталу для інвестицій у виробничу і соціальну сфери, стимулює структурну перебудову економіки, підвищує добробут громадян коштом доходів від вкладання грошових ресурсів у цінні папери і вільне розпорядження доходами. В такому розумінні ринок цінних паперів становить частину ринку позичкових капіталів. На ньому здійснюється емісія та купівля-продаж цінних паперів, на основі законів попиту та пропозиції формуються ціни, складаються відносини співволодіння (акції, паї) чи позики (облігації, векселі) й похідні від них.

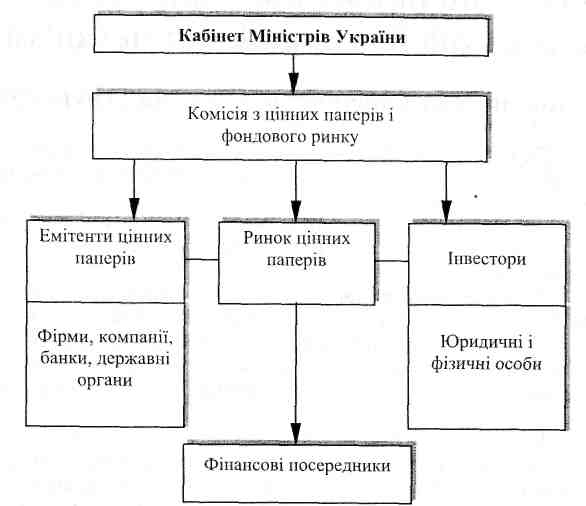

22. Функції ринку цінних паперів. Суб’єкти ринку цінних паперів. Ринок цінних паперів має цілий ряд функцій, які можна умовно розділити на дві групи: загальноринкові функції, властиві зазвичай кожному ринку, і специфічні функції, які відрізняють його від інших ринків. [4] До загальноринковим функцій відносяться: - Комерційна функція, тобто функція отримання прибутку від операцій на даному ринку; - Цінова функція, тобто забезпечення процесу складання ринкових цін, їх постійний рух і т.д. - Інформаційна функція, тобто ринок виробляє і повідомляє своїх учасників ринкову інформацію про об'єкти торгівлі та її учасників; - Регулююча функція, тобто створення правил торгівлі та участі в ній, порядок вирішення спорів між учасниками, встановлює пріоритети, органи контролю або навіть управління і т.д. До специфічних функцій ринку цінних паперів можна віднести наступні: - Перераспределительную функцію; - Функцію страхування цінових та фінансових ризиків. Перерозподільна функція умовно може бути розбита на три підфункції: - Перерозподіл грошових коштів між галузями і сферами ринкової діяльності; - Переклад заощаджень, перш за все населення, з непродуктивної в продуктивну форму; - Фінансування дефіциту державного бюджету на неінфляційної основі, тобто без випуску в обіг додаткових грошових коштів. Функція страхування цінових і фінансових ризиків, або хеджування, стала можливою завдяки появі класу похідних цінних паперів: ф'ючерсних і опціонних контрактів. 23. Регулювання ринку цінних паперівСуб'єкти (учасники) ринку цінних паперів - це фізичні особи або організації, які продають або купують цінні папери або обслуговують їх обіг і розрахунки по них, тобто вступають між собою в економічні відносини з приводу цінних паперів. Існують такі основні групи учасників ринку цінних паперів (див. схему) залежно від їх функціонального призначення: - Емітенти; - Інвестори; - Фондові посередники; - Організації, що обслуговують ринок цінних паперів; - Державні органи регулювання та контролю. [4] Емітенти - організації, що випускають цінні папери в обіг. Інвестори - покупці цінних паперів, випущених в обіг. Фондові посередники - торговці, що забезпечують зв'язок між емітентами та інвесторами на ринку цінних паперів. Організації, що обслуговують ринок цінних паперів - організації, що виконують всі інші функції на ринку цінних паперів, крім функції купівлі-продажу. Як емітентів зазвичай виступають держава, комерційні підприємства та організації. Як інвесторів виступають фізичні особи, а також комерційні організації, зацікавлені в збільшенні (прирості) грошових коштів.

23 Регулювання ринку цінних паперів - це впорядкування діяльності на ньому всіх його учасників і операцій між ними з боку організацій, уповноважених суспільством на ці дії. Регулювання може бути зовнішнім і внутрішнім. Розрізняють такі види регулювання ринку цінних паперів: - Державне регулювання; - Регулювання з боку професійних учасників ринку цінних паперів або саморегулювання; - Громадське регулювання або регулювання через громадську думку. Регулювання ринку цінних паперів має наступні цілі: - Підтримка порядку на ринку, створення нормальних умов роботи для всіх його учасників; - Захист учасників ринку від недобросовісності й шахрайства окремих осіб та організацій; - Забезпечення вільного і відкритого ціноутворення на цінні папери на основі попиту і пропозиції; - Створення ефективного ринку, на якому завжди є стимули для підприємницької діяльності і на якому кожний ризик адекватно винагороджується; - У певних випадках - створення нових ринків, підтримка ринкових структур, ринкових починань і нововведень; - Вплив на ринок з метою досягнення суспільних цілей (збільшення темпів зростання економіки, зниження рівня безробіття і т.д.).

24. Цінні папери поділяються на пред'явницькі, ордерні та іменні. Представницькою цінний папір передається іншій особі шляхом вручення, ордерна папір - шляхом вчинення напису, що засвідчує передачу. Іменна цінний папір передається в порядку, встановленому для відступлення права вимоги, якщо законодавством не передбачено інше. [3] Представницькі цінні папери можуть бути класифіковані наступним чином. 1. Папери, що містять зобов'язання платежу певної грошової суми: - Обов'язкові грошові сурогати; - Облігації; - Ощадні та депозитні сертифікати; - Казначейські зобов'язання держави. 2. Банківські білети (банкноти). 3. Вкладні документи кредитних установ: - Ощадні книжки на пред'явника; - Виграшні квитки грошово-речової лотереї. 4. Акції. 5. Приватизаційні чеки. 6. Коносаменти. 7. Папери транспортного обороту (квитки). 8. Векселі. 9. Чеки. 10. Банківські квитанції по операціях термінових позик під заставу цінних паперів. Існують, але не мають законодавчого закріплення наступні представницькі цінні папери: 11. Рахунки на відправлений товар за експортно-імпортними операціями (рахунок-фактура, або фактура, «коносамент на суші»). 12. Варранти (заставні свідоцтва). 13. Свідоцтва про власність. 14. Сурогати грошей у вигляді платіжних ордерів, товарних і грошових квитанцій і т.д. 15. Легітимаційний знаки. Ордерні цінні папери: 1. Акредитиви. 2. Векселі переказні і прості. 3. Коносаменти з однією з наступних застережень: - «Наказу відправника»; - «Наказу одержувача»; - На ім'я одержувача. 4. Чеки. 5. Складові частини подвійного свідоцтва товарного складу: - Складочное свідоцтво (свідоцтво про власність); - Заставне свідоцтво (варант). Законодавством передбачені наступні види іменних цінних паперів: 1. Акції. 2. Облігації. 3. Чеки. 4. Талони акцій і тимчасові свідоцтва, що замінюють акції (сертифікати акцій). 5. Квитанції про прийом товарів на зберігання товарними складами і ломбардні свідоцтва. 6. Ощадні сертифікати. 7. Коносаменти. 8. Вкладні документи кредитних установ. 9. Папери транспортного обороту (квитки, багажні квитанції).

25. Відповідно до цього Закону в Україні можуть випускатися такі види цінних паперів:

![]() акції;

облігації

внутрішніх та зовнішніх державних

позик;

облігації

місцевих позик;

облігації

підприємств;

казначейські

зобов'язання республіки;

ощадні

сертифікати;

інвестиційні

сертифікати;

векселі;

приватизаційні

папери;

заставні;

іпотечні

цінні папери.

акції;

облігації

внутрішніх та зовнішніх державних

позик;

облігації

місцевих позик;

облігації

підприємств;

казначейські

зобов'язання республіки;

ощадні

сертифікати;

інвестиційні

сертифікати;

векселі;

приватизаційні

папери;

заставні;

іпотечні

цінні папери.

Відповідно до чинного законодавства в Україні здійснюється випуск акцій, облігацій, векселів, ощадних сертифікатів та інших видів цінних паперів. Підприємства мають право випускати акції, облігації та векселі. Банки можуть випускати акції, облігації та векселі, а також ощадні сертифікати. Тільки державні органи мають право випускати облігації внутрішніх державних і місцевих позик, казначейські зобов’язання, приватизаційні папери та, крім того, векселі. Інвесторами на ринку цінних паперів є юридичні або фізичні особи, які купують цінні папери від свого імені та за свій рахунок з наміром одержання доходу, збільшення вартості цінних паперів або набуття відповідних прав, що надаються власнику цінних паперів.

26Емісія цінних паперів У низці випадків процедура емісії цінних паперів може відрізнятися від стандартної. Так, наприклад, при установі акціонерного товариства або реорганізації юридичних осіб, здійснюваної у формі злиття, розділення, виділення і перетворення, процедура емісії цінних паперів виглядає таким чином:

ухвалення рішення про розміщення емісійних цінних паперів;

затвердження рішення про випуск емісійних цінних паперів;

розміщення емісійних цінних паперів (тобто передача цінних паперів первинним власникам);

одночасна державна реєстрація випуску і звіту про підсумки випуску емісійних цінних паперів.

Емісія цінних паперів здійснюється емітентами з однією з таких цілей:

Формування первинного статутного капіталу при заснуванні акціонерного товариства;

Зміна величини статутного капіталу акціонерного товариства;

Консолідація або дроблення раніше випущених цінних паперів;

Реорганізація акціонерного товариства або інших форм юридичних осіб (при перетворенні в акціонерне товариство);

Зміна обсягу прав, що надаються раніше випущеними цінними паперами господарського товариства;

Поповнення власного капіталу (залучення непозикових інвестицій);

Залучення позикових інвестицій.

27. Стандартна емісія цінних паперів припускає такі етапи:

ухвалення рішення про розміщення емісійних цінних паперів;

затвердження рішення про випуск емісійних цінних паперів;

державну реєстрацію випуску емісійних цінних паперів;

розміщення емісійних цінних паперів (тобто передачу цінних паперів первинним власникам);

державну реєстрацію звіту про підсумки випуску емісійних цінних паперів або представлення в реєструючий орган повідомлення про підсумки випуску емісійних цінних паперів.

28. Розміщення цінних паперів серед інвесторів може відбуватися двома способами. Перший — «власними силами», коли емітент розміщує свої цінні папери на ринку самостійно. Як правило, цей спосіб застосовують акціонерні товариства, коли вони здійснюють додатковий випуск цінних паперів. Інший спосіб — розміщення цінних паперів з допомогою інвестиційних дилерів (інвестиційно-банківських фірм, інвестиційних банків та фондів) або брокерських фірм-посередників. За такого способу між емітентом та інвестиційним фондом укладається угода про первинне розміщення цінних паперів.

29. –

30.Брокерське обслуговування. Діяльність брокера тісно пов'язана з "життєвим циклом" страхового полісуБезперечно, що перша стадія - це знайти клієнта. Кожний страховий брокер має свою власну стратегію пошуку клієнта. Далі брокерові необхідно добре зрозуміти потреби клієнта з метою їх найкращого задоволення. Якщо страховий брокер не знає свого клієнта та його бізнесу, він не може ефективно виконувати свої зобов'язання щодо нього. Послуги, які брокер надає своєму клієнтові, можна об'єднати під назвою "найкраща порада". На цій стадії брокер відіграє роль консультанта з ризик-менеджменту і розробляє спеціальну програму з управління ризиком клієнта. Така програма може включати в себе самострахування, а також заходи щодо "поліпшення" ризику. До них можна віднести, наприклад, установлення додаткових пристроїв пожежогасіння або систем охорони.Наступною стадією є пропонування брокером ризику на страховому ринку і початок переговорів про укладання договору страхування. Переговори проводяться згідно з правилом "попиту та пропозиції" і тривають до моменту, коли сторонами буде остаточно досягнуто умов договору. Такі переговори можуть мати навіть кілька раундів. Роль брокера полягає в тому, щоб під час проведення переговорів представляти інтереси клієнта та досягнути остаточної угоди. Коли ризик є повністю розміщеним, брокер надсилає формальне повідомлення як своєму клієнтові, так і андеррайтеру.У разі можливості висунення вимоги страхового відшкодування страхувальник повідомляє про страховий випадок не лише страховика, а й брокера. Допомога клієнтові в підготовці необхідних документів для висунення вимоги є дуже важливою послугою брокера, а коли клієнт не обізнаний з тонкощами проведення формальних процедур - конче необхідною. Великі брокери мають вплив на ринку і можуть його використати, наприклад для здійснення задовільного страхового відшкодування.Коли "життєвий цикл" страхового полісу наближається до кінця, страховий брокер звертається до свого клієнта з пропозицією поновити дію договору на новий термін, і цикл починається спочатку. Страховий брокер має певну кількість клієнтів, яких він представляє на ринку. Брокер постійно вивчає ситуацію на ринку, де ставки і розміри страхового покриття коливаються, а з розвитком страхової індустрії з'являються нові страхові продукти. Окрім знань ринкової інформації, брокеру потрібні, наприклад, відомості про зміни в законодавстві, що можуть мати вплив на бізнес клієнта. Великі брокери витрачають значні кошти на дослідження та прогнози. Вони не чекають запитань від свого клієнта, а намагаються попередити їх. Персональна увага брокера не залишається непоміченою. Клієнт цілком довіряє йому, а в умовах конкуренції це вельми важливо.Слід також зазначити, що брокер має усвідомлювати свою відповідальність перед ринком. Вона полягає в тому, щоб не знижувати ціни до неекономічного рівня. Фінансова стабільність страховиків важлива як для брокера, так і для його клієнта.

31 Кожна біржа самостійно вибирає свій метод проведення торгів. Місцем проведення торгів є операційний зал біржі. Торги різними видами цінних паперів здійснюються в різних місцях операційного залу або в різний час на одному місці. Брати участь у торгах мають право: — брокери, що діють на підставі доручень від брокерських контор, відкритих при біржі; — спеціалісти, що є представниками апарату біржі і ведуть торги та реєструють угоди; — помічники спеціалістів (не більше двох у кожного спеціаліста); — юридичні особи, які не є членами біржі, але мають дозвіл Мінфіну України на здійснення операцій з цінними паперами та оплатили разовий чи строковий абонемент з правом укладання угод. Цінні папери, допущені до торгів на фондовій біржі, проходять котирування. Котирування — це найвища ціна, яку покупець пропонує за цінний папір, і найменша ціна, за якою продавець готовий його продати в даний момент. Ціна, визначена в угоді щодо цінних паперів, називається курсом цінних паперів

32. На позабіржовому ринку продаються облігації та не включені у біржовий список акції. Ціни на ньому, як правило, встановлюються в ході переговорів між продавцем і покупцем. На цьому ринку посередником є дилер, що виступає як агент в угоді з клієнтом. Дилери, як правило, спеціалізуються по-різному: одні — торгують акціями, інші — облігаціями корпорацій, ще інші —державними цінними паперами. Вони купують деяку кількість цінних паперів як запас, який потім розпродають, виходячи з ринкової кон’юнктури. Дилери можуть займати на ринку цінних паперів довгі і короткі позиції. Якщо дилер сформував запас цінних паперів з метою наступного перепродажу, то за біржовою термінологією це означає, що він займає довгу позицію. Проте в умовах сприятливої ринкової ситуації дилер може продавати цінні папери, навіть не маючи їх на руках. У таких ситуаціях кажуть, що на ринку зайнято коротку позицію. Дилери на «вуличному» ринку можуть здійснювати угоди, домовляючись один з одним навіть по телефону. Якщо угоди здійснюються на доручення клієнта, то останньому надсилається письмове повідомлення, а з рахунку клієнта знімаються гроші у разі купівлі цінних паперів чи списуються цінні папери у разі їх продажу. Отже, типова операція з цінними паперами виконується за такою схемою: отримавши замовлення від покупця, вповноважений представник інвестиційно-дилерської фірми перевіряє, чи включені замовлені цінні папери в біржовий список. Якщо так — замовлення передається трейдеру — представнику фірми на біржі. Якщо ні — включається механізм «вуличного» ринку.

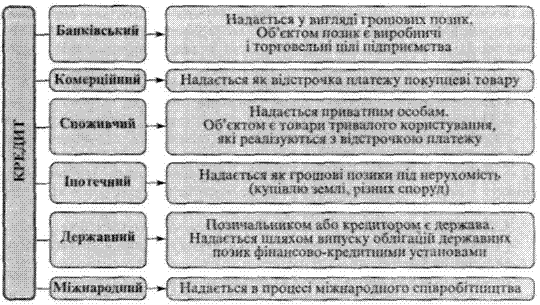

33. Кредит — це форма падання грошових ресурсів для їх різноманітного ] законного використання по основі мобілізації вільних коштів держави, підприємств і населення за умови їх повернення та сплати позички Крім нагромаджень тимчасово вільних коштів виникає потреба в додаткових коштах, наприклад, на сезонні витрати — заготівлю сировини, напівфабрикатів або для реконструкції, модернізації, розширення виробництва. Ці додаткові кошти можуть бути надані підприємствам і населенню як кредит.

34 Сутність кредиту проявляється в його функціях. В ринковій економіці кредит виконує такі функції:

1.Перерозподільча функція кредиту полягає в тому, що тимчасово вільні кошти одних підприємств, організацій та населення перерозподіляються на поворотній основі між підприємствами, у яких не вистачає власних коштів для здійснення нормального процесу виробництва.2.Функція заміщення полягає в заміщенні кредитом готівки в платіжному обороті, тобто в тому, що з допомогою кредиту створюється можливість підприємствам здійснювати розрахунки між собою в процесі купівлі-продажу і з фінансово-банківськими установами не готівкою, а шляхом перерахування в безготівковому порядку суми платежу з рахунку платника на рахунок одержувача грошей.Заміна готівки в платіжному обороті кредитом дозволяє скоротити витрати держави на виробництво та обіг грошей, прискорити розрахунки між платниками та одержувачами грошей, а також оборотність коштів.3.Контрольна функція кредиту полягає в тому, що в процесі перерозподілу кредитних коштів забезпечується банківський контроль за виконанням позичальником умов кредитного договору, цільовим використанням кредиту, своєчасним і повним його погашенням

36. Роль кредиту в умовах ринкової економіки. Кредит обслуговує процес розширеного відтворення, тим самим сприяє безперервності відтворювального процесу і стає чинником його прискорення. Кредит виступає необхідним моментом формування основних та оборотних фондів підприємств. Підвищення ефективності суспільного виробництва через використання кредиту сприяє також збалансованості економіки. Кредит відіграє також важливу роль в економії витрат обігу Значну роль відіграє кредит у соціальній сфері. За суттю всі кредити мають соціальну складову, оскільки вони підвищують ефективність суспільного відтворення, забезпечують зростання можливостей задоволення потреб суспільства та підвищення життєвого рівня. Отже, регулювальна роль кредиту в економіці велика і багатоаспектна. Тим самим кредит виступає в ролі важливого економічного методу управління суспільним господарством

35

.

37.Банківська система. Ба́нківська систе́ма — сукупність різних видів національних банків і кредитних установ, що діють в рамках загального грошово-кредитного механізму. Включає Центральний банк, мережу комерційних банків і інших кредитно-розрахункових центрів. Центральний банк проводить державну емісійну і валютну політику, і є ядром резервної системи. Комерційні банки здійснюють усі види банківських операцій.Структура У країнах з розвиненою ринковою економікою склалися дворівневі банківські системи. Верхній рівень системи представлений центральним (емісійним) банком. На нижньому рівні діють комерційні банки, що підрозділяються на універсальні та спеціалізовані банки (інвестиційні банки, ощадні банки, іпотечні банки, банки споживчого кредиту, галузеві банки, внутрішньовиробничі банки), і небанківські кредитно-фінансові інститути (інвестиційні компанії, інвестиційні фонди, страхові компанії, пенсійні фонди, ломбарди, трастові компанії).

38. Кредитна система – це сукупність кредитних відносин та інститутів, які реалізують ці відносини. Організаційна структура кредитної системи характеризується різноманітністю кредитних установ, які поділяються на три групи: 1) центральний банк; 2) банківський сектор ; 3) спеціалізовані кредитні установи

39.Організація діяльності ЦБ Центральний банк ¾ це орган державного грошово-кредитного регулювання економіки, що наділений монопільним правом емісії банкнот та здійснює керівництво грошово-кредитною системою країни. Таким чином, процес організації центральних банків міг здійснюватись за двома напрямами. Перший ¾ еволюційний ¾ є характерним, наприклад, для Англії. Другий напрям передбачав утворення центрального банку відразу як емісійного центру. Цей напрям був обраний у США.

40. Можливість ефективної реалізації основних завдань, аргументованих монетарною політикою, визначається напрацьованим інструментарієм управління грошовим обігом і кредитного регулювання. Теорія та практика відрізняють дві групи інструментів, за допомогою яких здійснюється необхідний комплекс заходів в реалізації головних цілей монетарної політики. Йдеться про інструменти прямого та опосередкованого впливу на основні параметри грошового обігу. Застосування методів прямого регулювання обсягів і структури грошового обігу має найбільше поширення у країнах з перехідною економікою, де механізми опосередненого впливу на способи реалізації монетарної політики ще не набули достатньої зрілості. Зауважимо, що при тривалому застосуванні інструментів прямого впливу на основні параметри грошового обігу їхня дієвість знижується.Система опосередненого регулювання грошового обігу є елементом економічних методів державного управління. Вона охоплює три класичні за змістом механізми монетарної політики. Це, по-перше, здійснення операцій на відкритому ринку; по-друге, регулювання норми банківських резервів; по-третє, регулювання облікової ставки відсотка на позики, що надаються Центральним банком. Кожен із зазначених механізмів має набір власних інструментів, формування і вдосконалення яких здійснюється десятиріччями.