Податкова система та основа її побудови.

Державою проводиться податкова політика - цілеспрямована діяльність держави у сфері встановлення правового регламентування і організації справляння податків, податкових платежів у централізовані фонди грошових ресурсів держави. Ця політика має на меті забезпечення доходної частини бюджету та формування оптимальної структури національної економіки. За ступенем відповідності податкової політики продекларованим державою принципам можна робити висновки про напрямок розвитку податкової системи, а відповідно й про його коригування.

Інструментом реалізації податкової політики є податкова система. Вона, з одного боку, забезпечує фінансову спроможність держави, а з іншого - виступає важливим знаряддям реалізації її економічної доктрини.

Податкова система розвивається в умовах активного впливу на неї комплексу різних соціально-економічних процесів, які породжуються внутрішніми і зовнішніми факторами. Адекватна (тобто найбільш відповідна об'єктивним економічним умовам) структурно-функціональна організація податкової системи повинна враховувати в повному обсязі вплив всіх цих факторів, частина з яких неминуче носить деструктивний характер.

Під системою загалом розуміють сукупність взаємопов'язаних структурних елементів. Система акумулює в собі характеристики цих елементів, але має особливі якості внаслідок взаємодії елементів, яких не має окремо жоден з них. Система відособлена від середовища, в якому вона функціонує, і взаємодіє з ним як цілісне утворення.

Податкова система (система оподаткування) - це сукупність податків і зборів (обов'язкових платежів) у бюджети і державні цільові фонди, що стягуються у встановленому законами порядку.

Поняття "податкова система" передбачає, що в її структурі є наявні та взаємодіють між собою такі елементи: 1) податкове законодавство, через яке відображаються принципи, форми, методи встановлення або відміни тих чи інших податків, платежів, зборів; 2) сукупність законодавчо встановлених обов'язкових податків, зборів, платежів; 3) виконавча структура податкової служби, яка забезпечує надходження податкових платежів до бюджету; 4) принципи адміністрування податків - взаємовідносин податкової служби і об'єктів оподаткування, які полягають у нарахуванні та регламентуванні процесу сплати податкових платежів, термінів, способів контролю, реалізації відповідальності за порушення податкового законодавства тощо.

Одним із наріжних каменів податкової системи є податкове законодавство. Наукові принципи оподаткування, як структурний елемент системи оподаткування, має взаємозв'язок із усіма іншими складовими. Іншим елементом є узгоджена сукупність податків, зборів, ставок, за якими вони сплачуються, узаконені методи та процедури справляння податків. Ще одним важливим елементом є сама виконавча структура, що реалізується через структуру податкової і митної служб, які здійснюють адміністрування податків та забезпечують потік коштів до бюджету.

Основним нормативно-правовим актом, яким регулюється діюча податкова система був України є Закон України "Про систему оподаткування", прийнятий в 1991 році, з пізнішими змінами і доповненнями, від 02.12.2010 закон втратив чинність на підставі прийняття Податкового кодексу України. В ньому виокремлено одинадцять принципів побудови системи оподаткування в Україні. Серед них:

загальність оподаткування - кожна особа зобов'язана сплачувати встановлені цим Кодексом, законами з питань митної справи податки та збори, платником яких вона є згідно з положеннями цього Кодексу;

рівність усіх платників перед законом, недопущення будь-яких проявів одаткової дискримінації - забезпечення однакового підходу до всіх платників податків незалежно від соціальної, расової, національної, релігійної приналежності, форми власності юридичної особи, громадянства фізичної особи, місця походження капіталу;

невідворотність настання визначеної законом відповідальності у разі орушення податкового законодавства;

презумпція правомірності рішень платника податку в разі, якщо норма закону чи іншого нормативно-правового акта, виданого на підставі закону, або якщо норми різних законів чи різних нормативно-правових актів припускають неоднозначне (множинне) трактування прав та обов'язків платників податків або контролюючих органів, внаслідок чого є можливість прийняти рішення на користь як платника податків, так і контролюючого органу;

фіскальна достатність - встановлення податків та зборів з урахуванням необхідності досягнення збалансованості витрат бюджету з його надходженнями;

соціальна справедливість - установлення податків та зборів відповідно до платоспроможності платників податків;

економічність оподаткування - установлення податків та зборів, обсяг надходжень від сплати яких до бюджету значно перевищує витрати на їх адміністрування;

нейтральність оподаткування - установлення податків та зборів у спосіб, який не впливає на збільшення або зменшення конкурентоздатності платника податків;

стабільність - зміни до будь-яких елементів податків та зборів не можуть вноситися пізніш як за шість місяців до початку нового бюджетного періоду, в якому будуть діяти нові правила та ставки. Податки та збори, їх ставки, а також податкові пільги не можуть змінюватися протягом бюджетного року;

рівномірність та зручність сплати - установлення строків сплати податків та зборів, виходячи із необхідності забезпечення своєчасного надходження коштів до бюджетів для здійснення витрат бюджету та зручності їх сплати платниками;

єдиний підхід до встановлення податків та зборів – визначення на законодавчому рівні усіх обов'язкових елементів податку.

Отже, податкова система може вважатися ефективною за двох умов: коли вона здатна фінансово забезпечити виконання необхідних функцій державою і коли достатньо повно виконуються основні принципи оподаткування.

Дуже важливо розуміти місце податкової системи як підсистеми державних фінансів Державна податкова адміністрація разом з Митною службою України, в рамках функціонування податкової системи, забезпечують надходження до бюджету. У представленій функціональній моделі зв'язки між елементами державних фінансів відбуваються через інформаційні і грошові потоки.

Повнота, об'єктивність і своєчасність інформації про функціонування податкової системи великою мірою впливають на ефективність її функціонування. Наприклад, повна і своєчасна інформація, надана податковою службою платникам про методи розрахунку податків, правильний облік господарських операцій, сприяють тому, що податок буде розраховано точно, і платникові не доведеться сплачувати штрафів внаслідок застосованих до нього фінансових санкцій.

Об'єктивна і своєчасна інформація про напрямки використання бюджетних коштів дає платникам податків можливість контролювати ефективність видатків державного бюджету. Якщо є розуміння, що кошти державного бюджету використовуються ефективно, це стимулює платників податків сплачувати податки в повному обсязі і вчасно. І навпаки, неефективне використання коштів бюджету призводить до зменшення зацікавленості платників у повному сплачуванні податків.

Наявність повної і достовірної інформації у податкових органів про діяльність суб'єктів господарювання сприяє жорсткішому контролю за їх доходами, що безумовно впливатиме на повноту сплати податків.

Загалом, потік коштів у доходну частину бюджету бере свій початок внаслідок податкового адміністрування, яке здійснюється податковою та митною службами через взаємодію з юридичними та фізичними особами. Після визначення обсягів податкових та митних платежів та настання їх сплати, кошти надходять на відповідні рахунки у банках та інших фінансово-кредитних установах, а потім перераховуються під контролем казначейської служби, фінансових управлінь обласних державних адміністрацій в Державний бюджет України (на Єдиний казначейський рахунок, який міститься в Національному банку України) або на відповідні рахунки місцевих бюджетів. Загальний контроль за відповідністю фінансових операцій чинному законодавству здійснюється Головним контрольно-ревізійним управлінням України.

Податкові системи багатьох країн відрізняються, кожна з них має свої характерні особливості. Це пов'язано, перш за все, з тим, що вони створювались і розвивались у різні історичні періоди, в різних економічних умовах. Але є спільні загальні показники, які характеризують податкові системи. Найбільш узагальнюючим з них є рівень податкового навантаження - відношення загальної суми податкових платежів, зборів до валового внутрішнього продукту країни. Необхідно зазначити, що у науковій літературі існує декілька підходів до розрахунку податкового навантаження. Домінують підходи, в яких цей показник розраховується як частка податкових надходжень до бюджету у валовому внутрішньому продукті, або як частка суми податкових надходжень до бюджету і обов'язкових зборів на обов'язкове державне соціальне страхування у валовому внутрішньому продукті. Останній підхід аргументується тим, що з точки зору платника, йому однаково як називається обов'язковий платіж до централізованих фондів, але він зменшує обсяг коштів, що залишаються у платника для його економічного розвитку.

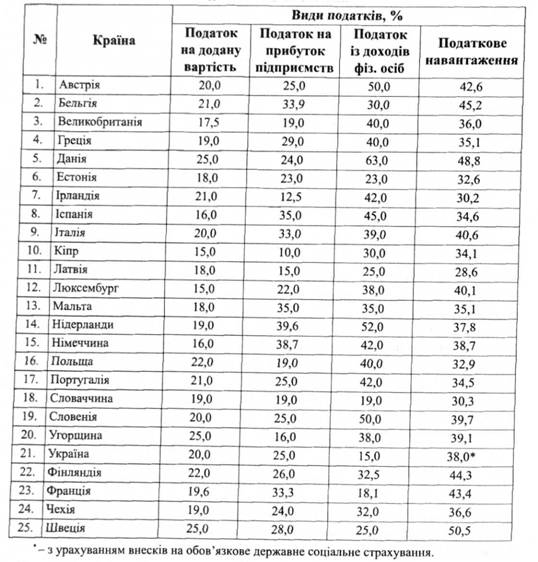

У таблиці 1 для порівняння показано рівень податкового навантаження в Україні та в країнах Європейського союзу з урахуванням внесків на обов'язкове соціальне страхування, приведено також основні ставки податків.

Найвищий рівень оподаткування має Швеція, в якій реалізована модель "державного соціалізму", коли виробництво та надання основних соціально важливих послуг забезпечуються бюджетним фінансуванням. Найменший рівень - Латвія. Представлені в таблиці дані, на перший погляд, дають підставу стверджувати, що за європейськими стандартами податкове навантаження в Україні є досить помірним. Проте такий висновок неправомірний, адже величина податкового навантаження повинна співвідноситись із самою величиною валового внутрішнього продукту.

Таблиця 1

Ставки основних податків та рівень податкового навантаження у країнах ЄС та Україні