- •Экономика и государство

- •Взаимосвязь направлений экономической политики

- •Доходы государственного бюджета

- •Расходы государственного бюджета

- •Бюджетный дефицит

- •Бюджетный профицит

- •Регулирование деятельности коммерческих банков

- •Изменение резервных норм коммерческих банков

- •Операции на открытом рынке

- •Политика регулирования учетной ставки

- •Политика «дешевых» и «дорогих» денег

- •Задачи политики стимулирования экономического роста

- •Бюджетно-финансовое стимулирование

- •Политика в отношении бюджетного дефицита

- •Кривая Лаффера

- •Почему образуется государственный долг

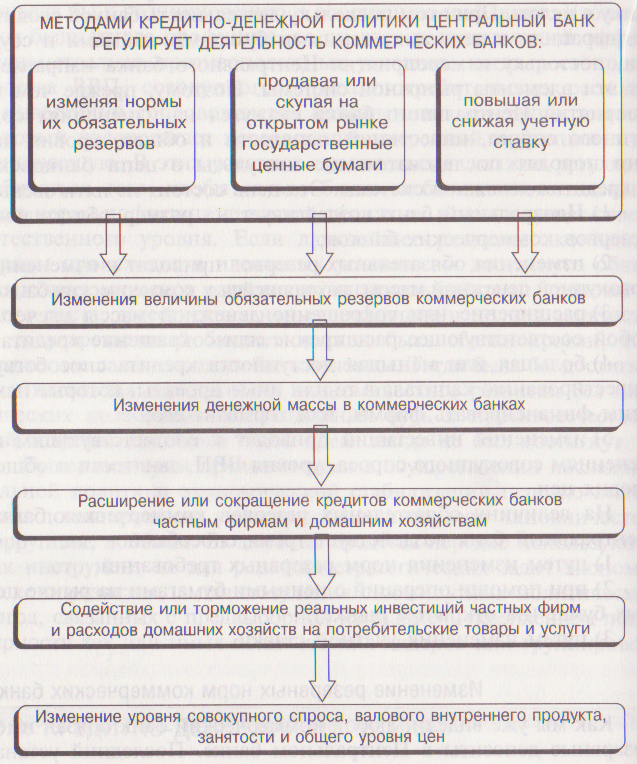

Регулирование деятельности коммерческих банков

Наряду с правительством, в распоряжении которого находится государственный бюджет, на экономику способен активно воздействовать и Центральный банк. Но в отличие от проводимой правительством бюджетно-финансовой политики, которая непосредственно направлена на регулирование доходов и расходов фирм и домашних хозяйств, на расширение и сокращение государственных расходов, политика Центрального банка регулирует деятельность коммерческих банков, а через них — экономику в целом. При этом поскольку деятельность банков сводится к операциям с деньгами, ценными бумагами, займами и ссудами, постольку и мероприятия Центрального банка направлены на эти элементы рыночной системы. Поэтому, прежде чем мероприятия Центрального банка скажутся на изменениях совокупного спроса, инвестиций, занятости и общего уровня цен, они породят последовательные импульсы в цепи банковской и кредитно-денежной системы. Эта цепь состоит из пяти звеньев:

Центральный банк воздействует на размер обязательных резервов коммерческих банков;

изменения обязательных резервов приводят к изменениям совокупной денежной массы, находящейся у коммерческих банков;

расширение или сокращение денежной массы влечет за собой соответствующее расширение или сокращение кредита;

большая или меньшая доступность кредита способствует инвестированию капитала в те или иные проекты, которые намерены финансировать фирмы, или тормозит его;

изменения инвестиций приводят к соответствующим изменениям совокупного спроса, уровня ВВП, занятости и общего уровня цен.

На величину обязательных резервов коммерческих банков Центральный банк воздействует тремя способами:

путем изменения норм резервных требований;

при помощи операций с ценными бумагами на рынке ценных бумаг (на открытом рынке);

путем изменения учетной ставки.

Изменение резервных норм коммерческих банков

Как мы уже видели, любой коммерческий банк обязан иметь резервные депозиты в Центральном банке. Последний устанавливает норму обязательных резервов, т. е. отношение резервов к сумме вкладов, привлеченных коммерческим банком. Центральный банк вправе пересмотреть резервные нормы в сторону как их повышения, так и их снижения (рис.).

П редположим,

что экономика переживает рецессию:

сокращаются инвестиции, снижается

уровень ВВП, растет безработица. Эти

негативные процессы явились следствием

падения спроса на рынке товаров и

услуг и привели к ослаблению инфляции,

а возможно, и к некоторому понижению

общего уровня пен.

редположим,

что экономика переживает рецессию:

сокращаются инвестиции, снижается

уровень ВВП, растет безработица. Эти

негативные процессы явились следствием

падения спроса на рынке товаров и

услуг и привели к ослаблению инфляции,

а возможно, и к некоторому понижению

общего уровня пен.

Рис. Схема кредитно-денежной политики Центрального банка.

Центральный банк, регулируя деятельность коммерческих банков, прежде всего воздействует на величину их обязательных резервов. Это приводит пятиступенчатую систему в движение, итоговым результатом которого являются изменения уровня совокупного спроса на товары и услуги, ВВП, занятости и общего уровня цен.

Как будет поступать Центральный банк в этих условиях? Правление банка может принять решение о снижении норм резервных требований. Если норма резервов ранее была установлена на уровне 25%, то теперь она снижается, скажем, до 20%. Таким образом, если раньше отношение суммы вкладов в коммерческие банки к резервам было 4 : 1, то теперь оно равно 5 : 1. Заметим, что это изменение норм резервов является обязательным для всех банков и реакция коммерческих банков на это решение будет немедленной. Каким образом банки отреагируют на изменение нормы резервов? Во-первых, сумма их резервов окажется больше, чем сумма обязательных резервов. Допустим, при норме резервов 25% и сумме вкладов 1 млрд р. коммерческий банк был обязан держать резервы в Центральном банке на сумму 250 млн р. Теперь при норме резервов 20% он обязан иметь резервы на сумму 200 млн р., т. е. у банка образовались избыточные резервы на сумму 50 млн р., которые целесообразно не держать в Центральном банке, а использовать для предоставления кредитов частным фирмам под высокий процент.

Во-вторых, банк вправе сохранить прежнюю сумму резерва, но расширить как пассивные, так и активные операции с 1 млрд р. до 1,25 млрд р. Иными словами, банк теперь может увеличить текущие счета своих клиентов и предоставить новые кредиты фирмам на сумму 250 млн р.

Так как нормы резервов едины для всех коммерческих банков, то их изменение распространяется на все банки, поэтому подобным образом на снижение нормы резервов отреагируют псе без исключения коммерческие банки. Следовательно, снижение нормы резервов приводит в действие денежный мультипликатор, и денежная масса при понизившейся норме резервов будет превосходить сумму резервов не в четыре, а в пять раз.

Увеличение денежной массы позволит банкам расширить свои активные операции: приобрести на фондовой бирже новые пакеты ценных бумаг, открыть новые кредитные линии промышленным, торговым и прочим фирмам, предоставить ссуды домашним хозяйствам для приобретения домов и автомобилей и т. д. Чтобы расширить кредит, банкам придется снизить процентные ставки по ссудам, сделав тем самым деньги более дешевыми.

Теперь фирмы и домашние хозяйства, получившие дополнительные кредитные вливания, предъявят возросший спрос на рынке товаров и услуг в связи с инвестициями капитала в новые здания и сооружения, машины и оборудование, новые запасы сырья и материалов и в связи с увеличением потребительских расходов. Все это будет способствовать преодолению рецессии, росту выпуска ВВП, повышению занятости и снижению безработицы. Но одновременно расширение спроса на товары и услуги и удешевление денег приведут к повышению общего уровня цен, т. е. нормы инфляции.

Рассмотрим теперь случай, когда экономика находится в фазе циклического подъема, достигнута полная занятость, а производственные мощности фирм используются с оптимальной загрузкой. Дальнейшее увеличение спроса на товарном рынке и повышение темпа роста ВВП в этих условиях приведут к «перегреву» экономики, к возникновению значительного избыточного спроса, который не может быть покрыт за счет дальнейшего ускорения темпов роста ВВП, к обострению инфляции. В этих условиях Центральный банк может повысить норму обязательных резервов. Эффект будет, естественно, противоположным тому, который был после снижения нормы резервов. Теперь банки должны будут или увеличить сумму резервов за счет перевода части своих активов на счет Центрального банка, или, сохраняя прежнюю сумму резервов, сократить сумму депозитов фирм и домашних хозяйств, с одной стороны, и объем активных операций — с другой, т. е. отказаться от предоставления новых кредитов, от покупки акций и облигаций. При этом неудовлетворенность спроса на деньги со стороны фирм и домашних хозяйств позволит коммерческим банкам повысить процентные ставки по ссудам, что сделает деньги более дорогими.

Эта политика Центрального банка будет тормозить рост инвестиций и расходов потребителей, расширение выпуска товаров и услуг замедлится, занятость будет увеличиваться медленно, а возможно, и начнет снижаться. В то же время увеличение нормы резервов породит и антиинфляционный эффект: повышение цен замедлится, а возможно, и прекратится.

Изменение норм резервов — это сильнодействующее средство. Его применение может вызвать небезопасное развитие инфляции в одном случае или острую и глубокую рецессию — в другом. Когда Центральный банк вводит повышенные нормы резервов, он в каком-то смысле изменяет «правила игры» в невыгодную для коммерческих банков сторону. Многие банки могут оказаться в весьма тяжелом положении и даже обанкротиться, что, в свою очередь, приведет к тяжелым потерям для связанных с банками фирм и домашних хозяйств. Поэтому этот способ воздействия на экономику используется редко и его следует рассматривать как крайнюю меру.