- •Тема 2.3. Налог на прибыль организаций

- •1. Экономическая сущность налога на прибыль. Налогоплательщики. Объект налогообложения.

- •2. Классификация доходов и расходов. Методы определения доходов и расходов.

- •Расходы, связанные с производством и реализацией

- •Внереализационные расходы

- •Метод начисления

- •Кассовый метод

- •3. Ставки налога. Определение налоговой базы, сроки и порядок уплаты налога.

- •Порядок уплаты налога на прибыль

- •2) Исходя из суммы налога за прошлый квартал;

- •3) Исходя из фактической прибыли за месяц.

- •Уплата налога по итогам года

- •Уплата налога с дивидендов

- •Налоговый период. Отчетный период.

- •Перенос убытков на будущее

Тема 2.3. Налог на прибыль организаций

1. Экономическая сущность налога на прибыль. Налогоплательщики. Объект налогообложения.

2. Классификация доходов и расходов. Методы определения доходов и расходов.

3. Ставки налога. Определение налоговой базы, сроки и порядок уплаты налога.

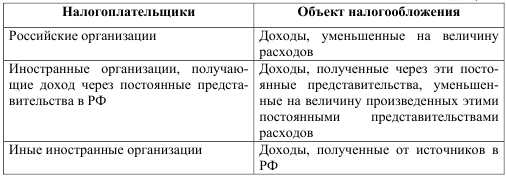

1. Экономическая сущность налога на прибыль. Налогоплательщики. Объект налогообложения.

Налог на прибыль является федеральным прямым налогом. Его сумма находится в прямой зависимости от конечного результата организации. Однако доходы от его поступлений распределяются между бюджетами разных уровней. После НДС и акцизов налог на прибыль организаций занимает третье место.

Налог на прибыль организаций установлен главой 25 Налогового кодекса. По налогу на прибыль ведется налоговый учет (регламентируется ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций»). Остальные налоги ведутся по данным бухгалтерского учета.

Организация обязана уплачивать налог на прибыль, если она является:

- российской фирмой, но если фирма работает по упрощенной системе или платит ЕНВД, то от налога на прибыль она освобождена;

- иностранной фирмой, которая имеет в России постоянные представительства.

С сумм выплачиваемых дивидендов, а также с доходов иностранных фирм, которые не имеют в России постоянных представительств, налог в бюджет пере- числяют организации, которые выплачивают соответствующие доходы (налого- вые агенты).

Не являются плательщиками налога на прибыль:

- организации, перешедшие на уплату единого налога на вмененный доход;

- организации, применяющие упрощенную систему налогообложения;

- организации, уплачивающие налог на игорный бизнес;

- организации, являющиеся плательщиками единого сельскохозяйственного налога.

Объектом налогообложения по налогу на прибыль признается прибыль, полученная налогоплательщиком.

2. Классификация доходов и расходов. Методы определения доходов и расходов.

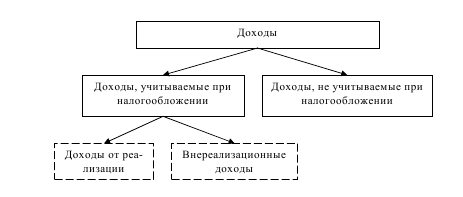

Рис. Доходы при расчете налога на прибыль

Доходы от реализации - это все поступления, которые связаны с расчетами за реализованные товары (работы, услуги), а также прочее имущество (основные средства, нематериальные активы, материалы).

При определении налоговой базы из выручки сначала нужно вычесть НДС, акцизы и вывозные (экспортные) таможенные пошлины.

Внереализационные доходы - это поступления, которые не связаны с вы- ручкой от реализации товаров (работ, услуг). Перечень этих доходов приведен в статье 250 НК РФ.

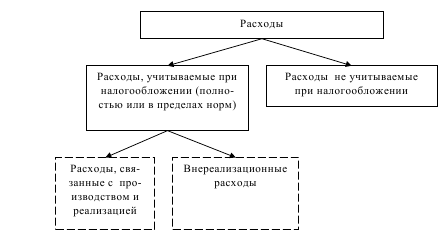

Рис. Расходы организации

При расчете налога на прибыль налогоплательщики могут уменьшить сумму полученных доходов на сумму произведенных расходов, связанных с этими доходами.

Перечень таких расходов не является закрытым. Единственное условие - они должны быть экономически оправданны и подтверждены первичными до- кументами (актами, накладными, товарными чеками и т.д.).

К сожалению, Налоговый кодекс не разъясняет, что понимается под тер- мином "экономически оправданные затраты". Поэтому имейте в виду: в ситуаци- ях, прямо не оговоренных в Налоговом кодексе, вам придется доказывать (в слу- чае спора с налоговой инспекцией - в арбитражном суде) тот факт, что затраты, понесенные вашей фирмой, были экономически оправданны, то есть непосредст-

венно связаны с производством и реализацией продукции или получением вне- реализационных доходов.

Все расходы фирмы делят на расходы, которые связаны с производством и реализацией товаров (работ, услуг), и внереализационные расходы.