- •Вопросы к государственному междисциплинарному экзамену по специальностИ 080116 (061800) на 2011/12 уч. Год (дневная форма обучения) (в билете будет по 2 вопроса из предложенных)

- •Оптимизация спроса, функции потребления и гипотезы дохода. Модели благосостояния и социальная справедливость. Общественные блага.

- •Выведение функции спроса на основе кардиналистского подхода к оценке полезности с применением функции Лагранжа.

- •Ординалистский подход к оценке полезности: компенсационное и эквивалентное изменение дохода, индексы расходов цен.

- •Моделирование в условиях неполноты информации. Теоретико-игровые модели олигополистической конкуренции, двухсторонней монополии, морального риска на рынке страхования и неблагоприятного отбора.

- •Равновесие экономической системы и модель Вальраса и устойчивость равновесия по Парето. Равновесие в условиях положительных и отрицательных эффектов.

- •Неоклассическая модель общего экономического равновесия. Трансмиссионный механизм монетарной политики (неоклассический и кейнсианский подходы).

- •Полная кейнсианская модель общего экономического равновесия (синтезированная). Модель Хикса-Хансена: инвестиционная и ликвидная ловушки, эффект полного вытеснения.

- •Неоклассические и кейнсианские теории экономического роста (теории Домара и Солоу). Неоклассическая модель роста р. Солоу

- •Модель экономического роста Домара

Полная кейнсианская модель общего экономического равновесия (синтезированная). Модель Хикса-Хансена: инвестиционная и ликвидная ловушки, эффект полного вытеснения.

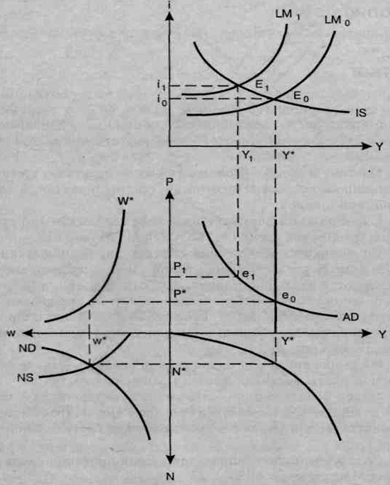

Представителями теории неоклассического синтеза была предпринята попытка создания модели общего экономического равновесия, объединяющей черты как кейнсианской, так и классической модели и свободной от недостатков этих моделей.

Поэтому в модели неоклассического синтеза отсутствует принцип классической дихотомии, сформулированный классической школой.

С прос

на блага формируется на базе модели

IS—LM с гибкими ценами как проекция

скольжения LM вдоль IS.

прос

на блага формируется на базе модели

IS—LM с гибкими ценами как проекция

скольжения LM вдоль IS.

Совокупное предложение соответствует неоклассическому рынку труда, где спрос на труд и его предложение определяются реальной ставкой заработной платы, а рабочие не подвержены денежным иллюзиям, т. е. не смешивают понятия номинальной и реальной заработной платы. Синтезированная модель общего экономического равновесия представлена на рисунке.

На рынке труда благодаря гибкой реальной ставке заработной платы устанавливается полная занятость.

Объем предложения соответствует уровню полной занятости и заданной технологии производства, поэтому кривая совокупного предложения принимает вид вертикальной линии.

Совокупный спрос определяется как проекция скольжения LM вдоль кривой IS.

График функции совокупного спроса пересекает перпендикуляр AS в точке, определяющей равновесный уровень цен.

Номинальная заработная плата определяется исходя из равновесной ставки реальной заработной платы и равновесного уровня цен.

При уменьшении предложения денег кривая LM0 сместится в положение LM1, а на рынке благ появится излишек Y* - Yj. Поскольку экономика конкурентна, цены будут снижаться.

В ответ произойдет рост РКО без изменения предложения денег, поэтому кривая LM будет двигаться из LM, в LM0.

Обратная ситуация произойдет при росте денежного предложения.

«модель Хикса—Хансена» или диаграмма «IS—LM». Эта модель объединяет два рынка: рынок товаров и денежный рынок — и демонстрирует состояние равновесия на этих рынках в условиях безработицы. При этом, что очень важно, она игнорирует фактор неопределенности, который Кейнс считал принципиально важным для денежной экономики. В частности, не затрагивается проблема соотношения номинальных и реальных показателей. Причины, приводящие к установлению равновесия в условиях неполной занятости (постулат Кейнса), сводятся в теории Хикса к наличию в экономике жестких цен и жесткой заработной платы.

Рассмотрим эту модель. Условие равновесия на рынке товаров определяется равенством инвестиций и сбережений:

I = S.

Инвестиции (I) представляются как спрос на капитал и зависят от соотношения предельной эффективности капитала и нормы процента. При предпосылке, что предельная эффективность капитала задана, инвестиции рассматриваются как функция нормы процента: I=I(r).

Сбережения (S) представляются как предложение капитала. Они являются частью совокупного дохода К, поэтому зависят от величины этого дохода, а также от предельной склонности к потреблению, определяющей, какая доля ^превратится в сбережения. Поскольку предельная склонность к потреблению меняется в соответствии с изменением дохода («основной психологический закон» Дж.М. Кейнса), то в целом сбережения можно представить как функцию от дохода:

S= S(Y).

Таким образом, условие равновесия на рынке товаров выглядит следующим образом:

I (r)

= S(Y).

(r)

= S(Y).

Условие равновесия на денежном рынке определяется равенством спроса на деньги и предложения денег. Предложение денег (М) рассматривается как постоянная величина. Спрос на деньги интерпретируется в кейнсианском духе как спрос на ликвидность (L), уровень которого зависит от двух показателей — дохода (прямая зависимость) и ставки процента (обратная зависимость). Условие равновесия на этом рынке выглядит так:

М= L(Y,r).

С помощью этих формул на каждом из рынков можно найти такую норму процента, которая будет удовлетворять условию равновесия при данном уровне дохода. Эти пары показателей определяют геометрическое место точек кривых равновесия каждого рынка (рис. 10).

Кривая IS в модели Дж. Хикса имеет отрицательный наклон, поскольку на рынке товаров чем выше норма процента, тем ниже уровень дохода при соблюдении равенства инвестиций и сбережений. Кривая LM, наоборот, является возрастающей, поскольку с ростом дохода спрос на деньги возрастает. Каждая точка кривой IS имеет координаты (К; i), равные величинам дохода и нормы процента, которые удовлетворяют условию равенства инвестиций и сбережений (I =S). То же самое касается кривой LM.

При этом следует отметить, что существует такой уровень нормы процента, ниже которого кривая LM не опускается. Эта величина r соответствует ситуации «ловушки ликвидности».

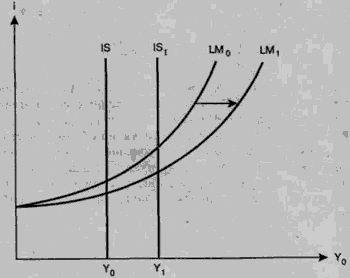

На

графике можно продемонстрировать

механизм проведения денежно-кредитной

экономической политики (рис. 11).

Кредитно-денежная политика сводится к

увеличению денежной массы. На графике

это приводит к сдвигу кривой LM вправо.

Соответственно, в результате установления

нового равновесия на рынках произойдет

снижение процента и увеличение уровня

дохода.

Но возможна ситуация, описанная Дж.М. Кейнсом, когда норма процента находится на уровне, близком к «ловушке ликвидности». В таком случае левая часть графика LM будет практически параллельной оси ОY(рис. 12). Увеличение массы денег приведет к сдвигу кривой (Lm), но ее левая часть окажется неизменной, так как нижний предел нормы процента уже достигнут.

М одель,

предложенная Дж. Хиксом, является

упрощенным вариантом кейнсианской

теории. В ней демонстрируется механизм

установления равновесия на рынке при

неполной занятости в соответствии с

положениями Дж.М. Кейнса, но этому

механизму дается неоклассическая

интерпретация. Во-первых, основной

акцент делается именно на механизме

установления равновесия на рынке, т.е.

проводится статический анализ, в то

время как Дж.М. Кейнса интересовали

причины нарушения равновесия. Во-вторых,

причины, по которым равновесие

устанавливается в точке неполной

занятости, были сведены к одному фактору

— негибкости заработной платы. Фактор

ожидания и неопределенности, проблема

искажения рыночных сигналов, зависимость

ставки процента от спекулятивного

спроса на ликвидность выпадают из

теории, предложенной Дж. Хиксом. В

результате предполагается, что решение

проблемы жесткости заработной платы

автоматически переведет экономику в

состояние равновесия при полной

занятости. Таким образом, модель Дж.М.

Кейнса интерпретируется как частный

случай неоклассической теории равновесия.

одель,

предложенная Дж. Хиксом, является

упрощенным вариантом кейнсианской

теории. В ней демонстрируется механизм

установления равновесия на рынке при

неполной занятости в соответствии с

положениями Дж.М. Кейнса, но этому

механизму дается неоклассическая

интерпретация. Во-первых, основной

акцент делается именно на механизме

установления равновесия на рынке, т.е.

проводится статический анализ, в то

время как Дж.М. Кейнса интересовали

причины нарушения равновесия. Во-вторых,

причины, по которым равновесие

устанавливается в точке неполной

занятости, были сведены к одному фактору

— негибкости заработной платы. Фактор

ожидания и неопределенности, проблема

искажения рыночных сигналов, зависимость

ставки процента от спекулятивного

спроса на ликвидность выпадают из

теории, предложенной Дж. Хиксом. В

результате предполагается, что решение

проблемы жесткости заработной платы

автоматически переведет экономику в

состояние равновесия при полной

занятости. Таким образом, модель Дж.М.

Кейнса интерпретируется как частный

случай неоклассической теории равновесия.

Инвестиционная

ловушка

возникает в том случае, когда спрос на

инвестиции совершенно неэластичен по

ставке процента. В данном варианте

график функции инвестиций становится

перпендикулярным к оси абсцисс и поэтому

линия IS тоже занимает перпендикулярное

положение. При этом в какой бы области

линии LM (горизонтальной, промежуточной,

вертикальной) не установилось

первоначальное совместное равновесие

на рынке благ, денег и ценных бумаг сдвиг

кривой LM не изменит объема реального

национального дохода.

Инвестиционная

ловушка

возникает в том случае, когда спрос на

инвестиции совершенно неэластичен по

ставке процента. В данном варианте

график функции инвестиций становится

перпендикулярным к оси абсцисс и поэтому

линия IS тоже занимает перпендикулярное

положение. При этом в какой бы области

линии LM (горизонтальной, промежуточной,

вертикальной) не установилось

первоначальное совместное равновесие

на рынке благ, денег и ценных бумаг сдвиг

кривой LM не изменит объема реального

национального дохода.

Устранить

инвестиционную ловушку может «эффект

имущества». При сдвиге LM0-> LM1 эффект

имущества» приводит к сдвигу IS0-> IS,.

Таким образом, инвестиционная ловушка

устранена.

Устранить

инвестиционную ловушку может «эффект

имущества». При сдвиге LM0-> LM1 эффект

имущества» приводит к сдвигу IS0-> IS,.

Таким образом, инвестиционная ловушка

устранена.

Ликвидная ловушка - условия на рынке денег, при которых ставка процента близка к минимальной, поэтому даже при увеличении реальной кассы домашние хозяйства не захотят покупать ценные бумаги. Если совместное равновесие достигнуто при пересечении IS и LM в кейнсианской области последней, то экономика оказалась в ликвидной ловушке (рис. 25.2). При увеличении денежной массы кривая LM сдвигается вправо в положение LM,. Линия IS сохранит свое прежнее положение, так как ни МРС, ни предельная эффективность капитала не изменились. В этой ситуации объем инвестиций и объем национального дохода сохраняются на прежнем уровне, а экономика попадает в «ликвидную ловушку».

Ликвидная ловушка, как и инвестиционная, возможна только при построении линии IS на основе функции потребления Кейнса.

Если график LM имеет вид вертикали, то фискальная экспансия, сдвигая график IS, вызывает рост ставки процента, но не дохода. Государственные расходы замещают или вытесняют частные расходы в равном объеме.

Увеличение

ставки процента вытесняет частные

инвестиционные расходы. Вытеснение,

как оно было определено ранее, представляет

собой сокращение частных расходов (в

частности, инвестиций), связанное с

увеличением ставки процента, вызванное

фискальной экспансией. При вертикальной

кривой LM будет иметь место эффект

полного вытеснения*.

Увеличение

ставки процента вытесняет частные

инвестиционные расходы. Вытеснение,

как оно было определено ранее, представляет

собой сокращение частных расходов (в

частности, инвестиций), связанное с

увеличением ставки процента, вызванное

фискальной экспансией. При вертикальной

кривой LM будет иметь место эффект

полного вытеснения*.

Эффект

полного вытеснения. На рис. 4.2 б

показан процесс вытеснения с использованием

графика функции инвестиций. Фискальная

экспансия повышает уровень равновесной

ставки процента с iо до i' на графике

(а). На графике (б) вследствие

этого инвестиционные расходы снижаются

с уровня Iо до I'. Теперь легко увидеть,

что, если график LM имел бы положительный

наклон, а не был вертикальным, ставка

процента поднималась бы по мере фискальной

экспансии несколько медленнее, и в

результате инвестиционные расходы

сократились бы значительно меньше.

Масштабы вытеснения, следовательно,

зависят от наклона кривой LM и, значит,

чувствительности спроса на деньги к

величине процента. Чем меньше

чувствительность спроса на деньги к

величине процента, тем в большей степени

фискальная экспансия вытесняет

инвестиции, а не вызывает повышение

объема выпуска.

Эффект

полного вытеснения. На рис. 4.2 б

показан процесс вытеснения с использованием

графика функции инвестиций. Фискальная

экспансия повышает уровень равновесной

ставки процента с iо до i' на графике

(а). На графике (б) вследствие

этого инвестиционные расходы снижаются

с уровня Iо до I'. Теперь легко увидеть,

что, если график LM имел бы положительный

наклон, а не был вертикальным, ставка

процента поднималась бы по мере фискальной

экспансии несколько медленнее, и в

результате инвестиционные расходы

сократились бы значительно меньше.

Масштабы вытеснения, следовательно,

зависят от наклона кривой LM и, значит,

чувствительности спроса на деньги к

величине процента. Чем меньше

чувствительность спроса на деньги к

величине процента, тем в большей степени

фискальная экспансия вытесняет

инвестиции, а не вызывает повышение

объема выпуска.

Заметно, что, в принципе, при увеличении ставки процента могут быть сокращены, а затем и вытеснены и инвестиции и потребление. Как мы увидим в главе б, фискальная экспансия может вытеснить чистый экспорт, вызывая внешнеторговый дефицит.